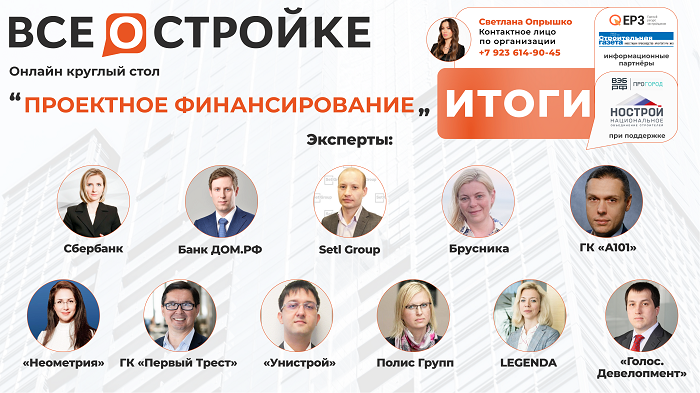

Топ-менеджеры Сбербанка и ДОМ.РФ обсудили с девелоперами проблемы проектного финансирования

Новый выпуск отраслевого видеопроекта «ВСЁ О СТРОЙКЕ» стал своеобразной переговорной площадкой для банков и застройщиков. На круглом столе эксперты проанализировали предложения, которые могут сделать использование проектного финансирования более эффективным.

21 июня состоялся очередной круглый стол «ВСЁ О СТРОЙКЕ» — видеопроекта, где лидеры строительной отрасли, банки и органы власти обсуждают актуальные новости и делятся секретами успешных кейсов застройщиков. Круглые столы проходят в формате прямых эфиров, которые идут одновременно на Youtube и Rutube.

Темой нового выпуска стало проектное финансирование. В рамках онлайн-дискуссии эксперты рассмотрели ряд вопросов, в том числе:

• какие изменения произошли в практике применения проектного финансирования;

• с какими проблемами сталкиваются застройщики при получении средств;

• каких мер в сфере проектного финансирования ждет строительная отрасль;

• что предлагают банки девелоперам.

Среди спикеров эфира — представители крупнейших банков, а также девелоперских компаний, входящих в первую сотню рейтинга ЕРЗ.РФ ТОП застройщиков РФ.

Участниками круглого стола стали:

Светлана Назарова, управляющий директор — начальник управления финансирования недвижимости Сбербанка;

Андрей Бахмутов, вице-президент по развитию государственных программ Банка ДОМ.РФ;

Павел Гуменник, руководитель управления организации финансирования Холдинга Setl Group;

Ольга Шахмина, главный финансовый менеджер компании Брусника;

Анатолий Клинков, руководитель направления взаимодействия с финансовыми институтами ГК А101;

Юлия Сидская, директор по инвестициям федерального девелопера Неометрия и инвестиционной компании Alias Group;

Ильшат Шайбаков, руководитель отдела аналитики и проектного финансирования ГК Первый Трест;

Руслан Капанов, финансовый директор Унистрой;

Мария Баланкова, заместитель генерального директора по развитию Полис Групп;

Александра Болилая, директор по инвестициям холдинга LEGENDA;

Илья Ветюгов, заместитель финансового директора Голос.Девелопмент.

Эфир провела директор проекта Светлана Опрышко (на фото).

Круглый стол прошёл при поддержке Национального объединения строителей (НОСТРОЙ) и «ПроГород» (Группа ВЭБ.РФ).

Информационные партнеры выпуска — портал ЕРЗ.РФ, «Строительная Газета», «Строительный бизнес».

Текущую ситуацию в области проектного финансирования проанализировала Светлана Назарова (на фото). По ее словам, несмотря на волатильность рынка, девелоперы продолжили работать с этим инструментом и развивать свои проекты.

«Выдача кредитных средств по финансированию действующих проектов за пять месяцев текущего года в два раза превысила аналогичный показатель предыдущего года», — озвучила данные Сбербанка специалист.

В прошлом году за 5 месяцев банк выдал застройщикам 341 млрд руб. для реализации действующих проектов, а в текущем — 578 млрд руб. «Это говорит о том, что девелоперы продолжили стабильно финансировать свои проекты и сфокусировались на том, чтобы завершить их», — сказала Назарова.

В марте Сбербанк отметил сокращение запуска новых проектов. В текущем году в марте девелоперы подали 109 заявок на проектное финансирование, а в предыдущем — 175 заявок.

«Снижение в полтора раза обусловлено неопределенностью: многие застройщики задумались, стоит ли начинать новые проекты в текущих условиях, — пояснила эксперт. — В мае ситуация по поступившим заявкам выровнялась: в прошлом году в мае у нас было 132 заявки, а в этом — 139».

Назарова считает, что уверенности девелоперам придали принятые меры господдержки, в том числе и последние новости о снижении ставки по льготной ипотеке до 7% годовых.

Тренд на сокращение деловой активности девелоперов в марте подтвердили и в Банке ДОМ.РФ. «Сложившиеся экономические реалии подтолкнули наших клиентов пересмотреть планы и притормозить реализацию новых проектов, — сказал Андрей Бахмутов (на фото). — Сейчас мы наблюдаем период восстановления, и количество текущих заявок уже сопоставимо уровнем, который был зафиксирован в начале года», — подчеркнул эксперт.

Текущий портфель действующих договоров банка составляет 2,5 трлн руб., что выше показателей аналогичного периода прошлого года более чем в два раза.

«Можно отметить упор на региональные проекты, — заявил Бахмутов. — Порядка 56% финансированного жилья приходится на строительство в 40 субъектах России, от Калининграда и до Владивостока».

Он сообщил, что Банк ДОМ.РФ предоставил девелоперам возможность оплачивать комиссии по субсидированным ипотекам из кредитных средств. Банк открывает застройщикам дополнительные сублимиты, чтобы они могли оплатить комиссии и поддержать спрос.

Ряд трансформаций в практике применения проектного финансирования обозначил Павел Гуменник (на фото).

«Девелоперы пересчитывают затраты, а банки смотрят иначе на доходную часть, — сказал эксперт. — Теперь согласование стоимости реализации квадратного метра занимает чуть больше времени, чем раньше».

Банки стали более консервативны, и, по мнению эксперта, застройщики здесь должны согласиться с кредиторами, так как в перспективе неопределенного спроса изменение подхода к оценке является правильным решением.

Также Гуменник добавил, что в рамках проектного финансирования застройщику стало сложнее согласовывать стоимость продажи объектов бизнес-класса и элитного сегмента.

В компании Брусника не считают изменения в проектном финансировании критичными: по словам Ольги Шахминой (на фото), девелопер не видит масштабных сложностей в нововведениях банков.

«Мы не стали менять инвестпрограмму или приостанавливать запуск новых проектов, — сказала эксперт. — В феврале, марте и апреле со всеми новыми заявками по проектному финансированию мы в штатном режиме обращались в банки».

Опыт компании показывает, что банки лояльно относятся к сложностям, которые возникли в девелоперском бизнесе. «Многие незавершенные проекты требуют дофинансирования, и наши банки-партнеры отнеслись к этой ситуации с пониманием, — рассказала Шахмина. — По некоторым проектам были пересмотрены модели и утверждены необходимые объемы дофинансирования бюджетов».

Один из актуальных вопросов проектного финансирования проанализировал Анатолий Клинков (на фото). «Банки анонсировали девелоперам возможность субсидировать ипотеку из кредитных средств, но в то же время вопрос лимита на эти субсидии пока что не определен», — отметил он.

Эксперт считает, что в таких условиях застройщик не может спрогнозировать значение LLCR. «Оплата комиссий за субсидирование ставок из лимитов — хороший инструмент, но все-таки многие коллеги рассматривают вариант отсрочки уплаты комиссии на момент ввода дома в эксплуатацию. Это позволит снизить процентную нагрузку на девелоперов», — подчеркнул Клинков.

В качестве еще одной из возможных мер поддержки спикер назвал выделение отдельных кредитных линий на строительство социальных объектов, которые создаются в рамках комплексной застройки, и предоставление на них государственных гарантий. Такая инициатива поможет девелоперу снизить себестоимость строительства.

Ключевые проблемы, которые в текущих реалиях видят в компании Неометрия и в Alias Group, раскрыла Юлия Сидская (на фото).

«У застройщика всегда есть дефицит ликвидности, именно поэтому так остро стоит вопрос поэтапного открытия эскроу, — пояснила она — Как развиваться девелоперу, если все свои средства фактически аккумулированы на эскроу-счетах?», — обозначила критическую проблему Сидская.

Другие сложности застройщиков связаны с ростом себестоимости строительства и ужесточением условий авансирования. Чтобы девелопер имел возможность увеличивать авансы и снижать риски роста себестоимости, эксперт предложила ввести аккредитацию для проверенных поставщиков.

Во время согласования проектного финансирования у банков и застройщиков нередко возникают разногласия. Ильшат Шайбаков (на фото) поделился таким кейсом.

«По нашим прогнозам, в одном из проектов стоило запланировать увеличение себестоимости на 30%, — сказал эксперт. — Однако банки подняли ее намного выше, и, чтобы не уходить на собственное участие, сильно увеличили доходную часть. Но рассчитывать, что в текущей ситуации она будет расти указанными темпами, не совсем верно», — резюмировал он.

Шайбаков считает, что рынок не дает предпосылок для оптимистичных прогнозов относительно значительного увеличения цен и спроса на жилье.

Схему пулинга, при которой ценообразование формируется сразу по нескольким проектам, используют в компании Унистрой. Подробнее о накопленном в этом отношении опыте рассказал Руслан Капанов (на фото).

«Если кредитование происходит в рамках одного жилого комплекса, то распространить расчет ставки эскроу можно на все объекты, — пояснил он. — Естественно, если дом сдается, то из расчета он выбывает», — добавил специалист.

Проектное финансирование с такой опцией компании предоставляет банк Открытие.

Александра Болилая (на фото) отметила, что по сравнению с кризисами прошлых десятилетий застройщики находятся в более выгодном положении благодаря бесперебойному проектному финансированию.

«Из сложностей можно выделить волатильность и турбулентность inputs — изменения в них происходят каждые несколько дней», — сказала эксперт. Для застройщиков это связано с дополнительными временными ресурсами, которые затягивают запуск новых проектов.

О сложностях применения проектного финансирования в регионах сообщил Илья Ветюгов (на фото).

«Был определенный лаг между принятием решений о мерах поддержки и их реализацией, — заявил он. — Например, распределения конечных лимитов по Постановлению Правительства РФ №629 мы ждали порядка двух месяцев».

Еще одна сложность, с которой столкнулись в Голос.Девелопмент — избыточный пессимизм банков. «У нас был случай, когда строительный дивизион сообщил о снижении цен по широкому спектру номенклатуры, — поделился Ветюгов. — Цены опускаются, а банк в это время закладывает рост себестоимости на 15—20%. На наш взгляд, такая инерционность не позволила рассматривать проекты более оперативно», — резюмировал он.

Запись эфира с полными выступлениями спикеров доступна по ссылкам:

Следующий круглый стол «ВСЁ О СТРОЙКЕ» пройдет 28 июня в 11:00 (по мск). На нем представители 10 отечественных IT-компаний презентуют сервисы для стройнадзора и повышения качества девелоперского продукта.

У разработчиков будет 5 минут, чтобы рассказать о преимуществах своего продукта. После выступлений застройщики оценят предложенные сервисы и отметят самые интересные из них.

Бесплатная регистрация на битву IT-решений открыта на сайте проекта. Присоединяйтесь к эфиру и знакомьтесь с передовыми инструментами цифровизации в экспресс-формате.

Другие публикации по теме:

Застройщики сошлись во мнении, что оптимальная ставка по льготной ипотеке должна быть не выше 5%

Директора IT-подразделений застройщиков поделились опытом цифровизации своих компаний

13 отечественных производителей и IT-компаний представили на суд застройщиков свои разработки

«Хорошо не будет»: застройщики поделились прогнозами об изменении спроса и цен на новостройки

Застройщики обсудили, чем заменить импортные решения и материалы, которые покинули российский рынок

Девелоперы рассказали, насколько выросла себестоимость новых проектов за последние месяцы