ТПП РФ: около трети российских застройщиков являются банкротами или находятся в предбанкротном состоянии

Об этом заявил председатель совета Торгово-промышленной палаты РФ по финансово-промышленной и инвестиционной политике Владимир Гамза.

Фото: www.псбр.рф

«Это средний показатель по России. Треть уйдет с рынка совершенно точно, еще треть будет испытывать проблемы с получением финансирования», — заявил эксперт на конференции в Москве.

По его словам, из 500 застройщиков, работающих в Московской области, смогут обанкротиться около половины, а в Москве банкротств будет менее 10%, поскольку столичный рынок монополизирован крупными застройщиками.

Фото: www.me-forum.ru

«Это проблема безумной реорганизации рынка застройщиков, которая была проведена вместо того, чтобы спокойно создать действительно работающий инструмент проектного финансирования», — отметил Владимир Гамза (на фото).

Такая оценка представителя ТПП РФ совпадает с прогнозами ряда предпринимателей и экспертов, в числе которых глава Сбербанка Герман Греф, финансовый директор ГК Талан Евгений Романенко, Международная исследовательская организация E&Y, Аналитический центр «ИНКОМ-Недвижимость и др.

Фото: www.sotsproekt-ryazan.ru

К слову, подобные оценки ситуации коррелирует с данными, которые весной со ссылкой на информацию ДОМ.РФ приводил глава Минстроя Владимир Якушев (на фото ниже). По его словам, в РФ около 30% возводимых жилых объектов находятся в зоне риска.

Чуть раньше еще один высокопоставленный чиновник, начальник Главгосстройнадзора Московской области Артур Гарибян утверждал, что перед угрозой ухода с рынка Подмосковья оказались более 60% добросовестных застройщиков.

Фото: www.vestikavkaza.ru

Еще два года назад в интервью порталу ЕРЗ другой известный девелопер, бывший глава ГК Мортон, а ныне председатель совета директоров и президент ГК «Основа» Александр Ручьев (на фото) прогнозировал, что с внедрением норм проектного финансирования половина застройщиков будут вынуждены уйти с российского рынка жилищного строительства.

На риски, которые несет переход отрасли на новые условия финансирования жилищного строительства и отмену «долёвки», неоднократно обращали внимание представители общественных организаций бизнес-сообщества.

Фото: www.vechrost.ru

А вот курирующий жилищное строительство вице-премьер Виталий Мутко (на фото ниже) не согласен с такими оценками. По его мнению, нельзя говорить о том, что риски при переходе на новую схему финансирования имеют 30% строительных компаний.

«Об этом говорят сейчас много, но это не совсем так, — пояснил он журналистам в марте, уточнив: — Можем говорить о гораздо меньшем проценте: в рисковой зоне порядка 11% строящегося жилья из 132 млн кв. м по имеющимся проектным декларациям. И для нас понятен механизм их поддержки», — отметил Мутко.

Конечно, останется обычный процент банкротств, но по ним несет ответственность фонд (Фонд защиты прав дольщиков — Ред.)», — подчеркнул вице-премьер.

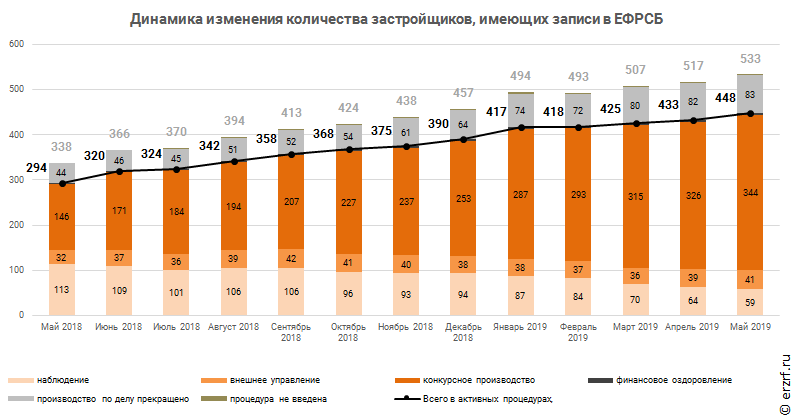

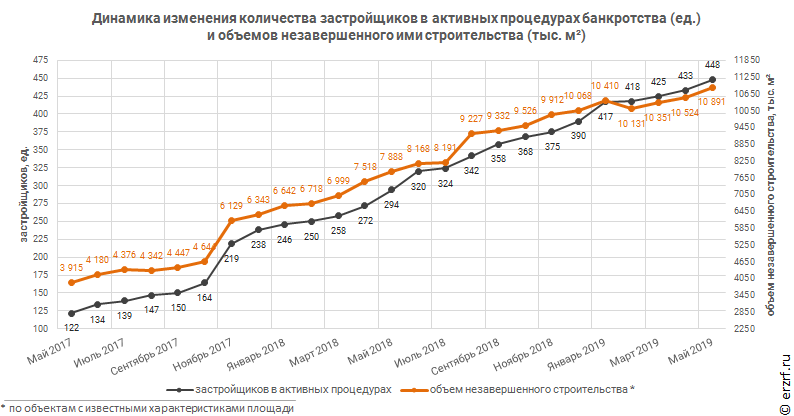

По данным последнего Аналитического обзора «Застройщики-банкроты в Российской Федерации» по состоянию на май 2019 года в РФ выявлено 448 застройщиков, у которых в незавершенном строительстве есть хотя бы один дом с жилыми единицами; имеющих записи в ЕФРСБ и находящихся в активных процедурах банкротства — «Наблюдение», «Внешнее управление», «Конкурсное производство», «Финансовое оздоровление». При этом за месяц число застройщиков, находящихся в активных процедурах банкротства, выросло на 15 или на 3,5%.

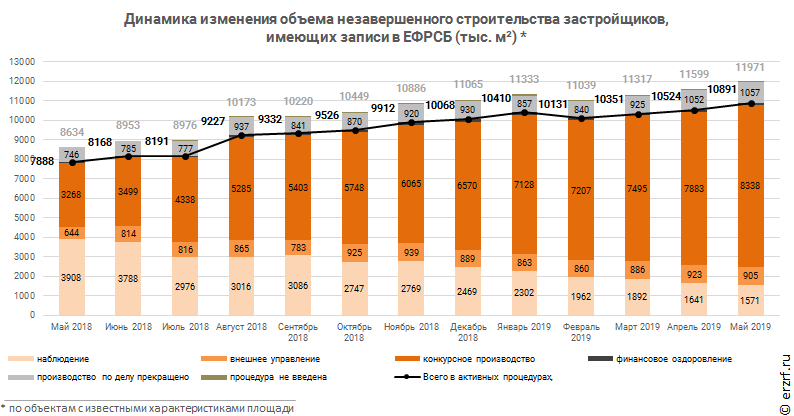

А объем незавершенного строительства девелоперов, находящихся в активных процедурах банкротства, за год (с мая 2018-го по май 2019-го) увеличился с 7,888 млн кв. м до 10,891 млн кв. м.

В целом же за два последних года (с мая 2017-го) количество застройщиков, которые пребывают в активных процедурах банкротства, увеличилось в 3,7 раза, а объем незавершенного ими строительства вырос в 2,8 раза.

Другие публикации из архива:

Герман Греф: Около трети застройщиков уйдут с рынка после введения норм проектного финансирования

Объем незавершенного строительства застройщиков-банкротов впервые снизился

В столичном регионе более всего издержки проектного финансирования ударят по Подмосковью

В зоне риска находится около трети возводимых в России жилых объектов

Евгений Романенко: (ГК Талан): При проектном финансировании рынок покинет около трети застройщиков

Объем незавершенного строительства застройщиков-банкротов впервые превысил 10 млн. кв. м

Александр Ручьев: Половина застройщиков вынуждены будут уйти с рынка жилищного строительства