ЦБ: кредитные договоры застройщиков профинансируют строительство 32 млн кв. м жилья

Банк России 7 октября выпустил очередную аналитическую записку «Жилищное строительство». Портал ЕРЗ.РФ публикует наиболее актуальные данные и прогнозы регулятора.

О денежных доходах населения и доступности жилья

Регулятор ожидает сохранения пониженного уровня денежных доходов до конца 2020 года и отмечает снижение доступности жилья в целом по России. Так, если в среднем за 2019 год размер среднедушевого дохода на первичном рынке равнялся стоимости 6,8 кв. м жилья, то по итогам II квартала 2020 года этот показатель снизился до 6,2 кв. м. В региональном разрезе доступность жилья снизилась в 67-ми субъектах.

Стоит также отметить, что по оценкам банка динамика доходов и расходов населения корреспондирует с динамикой ввода жилья в эксплуатацию с лагом около одного года.

Фото: www.sakhalife.ru

О показателях деятельности строительных организаций

Центральный Банк отмечает улучшение финансовых результатов и рентабельности деятельности строительных организаций по итогам первого полугодия 2020 года, в частности:

• выручка увеличилась на 1,9% по сравнению с аналогичным периодом 2019 года;

• рентабельность продаж выросла в первом полугодии до 27,5%;

• доля прибыльных компаний практически не изменилась, составив 65,8%.

При этом распределение рентабельности активов по группам компаний заметно изменилось по сравнению с аналогичным периодом прошлого года — крупные и средние компании уступили лидирующие позиции крупнейшим компаниям.

В строительной отрасли продолжается консолидация, начавшаяся с момента перехода на использование счетов эскроу. Среди опрошенных ЦБ респондентов количество компаний с активами свыше 1 млрд руб. выросло со 143 на 30.06.2019 (57% опрошенных застройщиков) до 170 на 30.06.2020 (67% опрошенных застройщиков).

Фото: www.rferl.org

О программах льготной ипотеки

Программы льготного ипотечного кредитования выполняют социальную функцию (повышение доступности нового жилья для отдельных групп населения) в большей степени, чем экономическую (лишь часть льготного кредитования трансформируется в рост спроса на рынке жилой недвижимости). Господдержка ипотеки снизила ежемесячные затраты населения на обслуживание ипотечных кредитов более чем на 1 млрд руб., что эквивалентно снижению кредитной ставки на 0,2 п.п.

Лимиты по действующим программам льготного ипотечного кредитования позволяют еще в 4—5 раз нарастить объемы кредитования. Обратной стороной этого является стремительный рост нагрузки на бюджет. Если по итогам 2019 года затраты федерального бюджета на субсидирование ставок составляли 2 млрд руб., то по итогам 2020 года они приблизятся к 40 млрд руб., а в 2021—2022 гг. этот показатель может вырасти еще в два раза.

Фото: www.kredit-kartu.ru

О рефинансировании ипотеки

В январе-июле 2020 года новых ипотечных кредитов было выдано на 1,8 трлн руб., при этом портфель кредитов прирос лишь на 0,7 трлн руб. Большая часть оставшихся 1,1 трлн руб. приходится на погашение или рефинансирование ипотечных кредитов.

Замещая свои обязательства новыми кредитами по более низкой ставке, заемщики снижали издержки на обслуживание кредита. При этом сумма обязательства среднего заемщика за январь-июль выросла почти на 48 тыс. руб., однако годовые процентные расходы снизились более чем на 4 тыс. руб.

Уменьшение нагрузки на заемщиков повысило их возможности по обслуживанию кредитов. Это способствовало сохранению высокого качества ипотечного кредитного портфеля и поддержало привлекательность ипотечного кредитования для банков, утверждается в записке.

Фото: www.bn.ru

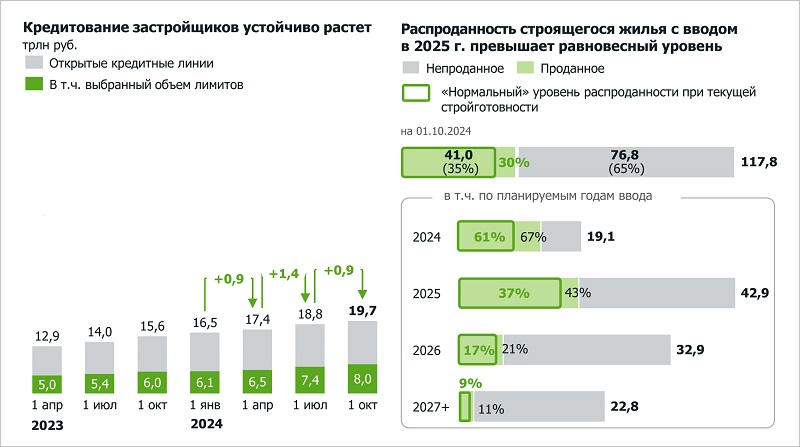

О результатах перехода к проектному финансированию

Ни один проект с использованием счетов эскроу не попал в реестр проблемных, констатируют аналитики ЦБ. На 01.09.2020 лимиты заключенных 21 банком 1,7 тыс. кредитных договоров с застройщиками превысили 1,8 трлн руб. С учетом этого банки готовы предоставить финансирование на строительство объектов площадью около 32 млн кв. м. Таким образом, финансирование долевого строительства может стать крупнейшей отраслью банковского кредитования, резюмируют авторы документа.

На 01.09.2020 банки получили 4,9 тыс. заявок от застройщиков на получение кредитов для строительства. Из них 39% банками одобрено, 18% отклонено, 25% заявок отозвано застройщиками, 18% находятся на рассмотрении. Доля одобренных банками заявок возрастает.

Фото: www.tsargrad.tv

По мнению ЦБ, в условиях ограниченного предложения жилья сохранение повышенных темпов расширения ипотечного кредитования поддержит дальнейшее повышение цен на жилье. Это в свою очередь ограничит положительный эффект от снижения ипотечных ставок для доступности жилья.

Регулятор поясняет, что льготная ипотека отчасти забирает на себя, перенося в 2020 год, потенциальные покупки будущих периодов.

На горизонте года ситуация во многом будет зависеть от дальнейших мер государственной поддержки спроса на жилье, а также способности строительной отрасли соразмерно нарастить ввод жилья в эксплуатацию, делают выводы авторы аналитической записки.

Фото: www.900igr.net

Другие публикации по теме:

Владимир Якушев: После окончания госпрограммы льготной ипотеки ставки составят порядка 8%

ЦБ рекомендовал банкам продлить меры поддержки ипотечных заемщиков

Начиная с октября Банк России проверит банки на предмет соблюдения требований 214-ФЗ

Ставка ипотеки для долевого строительства в августе составила 5,88% (графики)

Срок действия госпрограммы льготной ипотеки будет продлен?

Минфин не видит необходимости увеличивать госсубсидирование льготной ипотеки

ДОМ.РФ: объем выдачи кредитов в рамках госпрограммы льготной ипотеки превысил полтриллиона рублей

Крупные банки снижают ставки по льготной ипотеке с господдержкой

Марат Хуснуллин: К ноябрю станет ясно, будем ли продлевать льготную ипотеку под 6,5% годовых