ЦБ: объем выданных ипотек на новостройки в январе упал на 66,4% (графики)

Согласно опубликованным данным Банка России, в январе 2023 года произошло существенное снижение активности в сегменте ипотечного кредитования.

Фото: www.stroikyufy.ru

На фоне повышения ставки государственной льготной ипотеки и требований к ипотеке с экстремально низкими ставками объем выдач ипотечных жилищных кредитов (ИЖК) по сравнению с декабрем 2022 года в январе сократился более чем вдвое, отмечают аналитики ЦБ.

Всего за первый месяц нового года было заключено 77,3 тыс. рублевых ипотечных договоров на все категории жилья на 281,6 млрд руб. (против 176,2 тыс. ИЖК на 696,9 млрд руб. месяцем ранее).

Динамика объема кредитов в рублях, в том числе ИЖК и ИЖК по ДДУ, млрд руб.

Источник: Банк России

Как отмечается в опубликованных регулятором материалах, наибольшее сокращение выдачи ипотеки в январе пришлось на сегмент ипотечных жилищных кредитов (ИЖК) по ДДУ.

Здесь было выдано 20,1 тыс. кредитов (минус 64,9%) на 104,6 млрд руб. (минус 66,4%).

Динамика процентных ставок по операциям в руб., % годовых

Источник: Банк России

При этом, как следует из представленных ЦБ графиков, произошел рост средневзвешенных процентных ставок. В январе 2023 года этот показатель вырос с 3,5% до 4,82%.

С учетом снижения доли жилищных кредитов на новостройки с 44,7% до 37,2% динамика роста средней ставки по ипотеке в январе была меньше: 7,86% против 6,65% в декабре 2022 года.

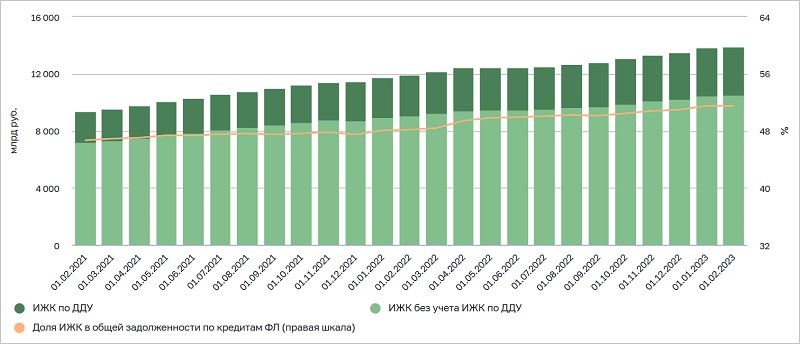

Задолженность по ИЖК в руб. и иностранной валюте

Источник: Банк России

Задолженность по ипотекам с учетом приобретенных прав требования продолжала расти, но темп прироста замедлился.

В январе задолженность увеличилась на 0,6% до 14,1 трлн руб. В декабре 2022 года рост был 2,3%.

Другие публикации по теме:

ЦБ: ипотека с кешбэком несет риски для самих банков

Глава ЦБ предупредила банкиров о рисках быстрого роста ипотечного кредитования

ЦБ: ставка ипотеки для долевого строительства в январе выросла до 4,82% (графики)

С 1 мая 2023 года ЦБ повышает требования по ипотечному кредитованию на первичном рынке

ЦБ готов ужесточить требования к нестандартным схемам застройщиков по привлечению покупателей