ЦБ: объем запуска новых проектов вырос, нераспроданных метров стало больше

Об этом говорится в отчете Банка России о проектном финансировании жилья во II квартале 2023 года.

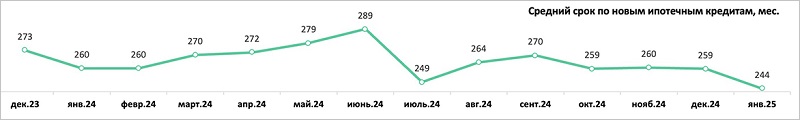

Источник: Банк России

По данным аналитиков ЦБ, в апреле — июне введено в эксплуатацию 9,6 млн кв. м многоквартирных домов (МКД), что на 21% меньше, чем в I квартале года. Это снижение аналитики Банка России называют «сезонным». По сравнению с первой половиной 2022 года объем введенного жилья в целом вырос на 10%.

Запуск новых проектов сохранился на стабильно высоком уровне — около 11,4 млн кв. м (в I квартале было 10 млн кв. м).

Это близко к уровню III и IV кварталов прошлого года (около 12 млн кв. м) и на 19% больше показателя того же периода 2022-го.

Источник: Банк России

Таким образом, общая площадь строящихся МКД увеличилась на 2,6 млн кв. м и достигла 101,1 млн кв. м, впервые превысив допандемийный уровень марта 2020 года.

Объем проектов со счетами эскроу вырос на 4,7 млн кв. м (+1,7 млн кв. м к I кварталу 2023 года), до 94,3 млн кв. м. А их доля в строящихся МКД увеличилась на 2 п. п., до 93%.

Наращивание запуска новых проектов, считают в ЦБ, может создать предпосылки для формирования избыточного предложения.

Так, по оценкам аналитиков банка, во II квартале этого года в большинстве регионов и в целом по России объем запуска новых проектов с эскроу превысил объем продаж жилья.

Нераспроданные площади увеличились с 65 млн кв. м до 67 млн кв. м. А в проектах, где привлекаются средства участников долевого строительства, — с 40 млн кв. м до 43 млн кв. м.

Источник: Банк России

Оживление покупательской активности во II квартале привело к росту средней доли реализованного жилья в проектах с эскроу на всех стадиях строительства на 2 п. п., до 29%.

Однако в 18 регионах (на которые приходится около 15% возводимых МКД) доля реализованного жилья составляет менее 20%. Аналитики объяснили это ограниченной емкостью региональных рынков и избыточным предложением.

В завершенных проектах доля проданного жилья при вводе объекта в эксплуатацию снизилась с 75% до 73%.

Фото: www.rbk.ru

При этом за год снижение более существенное — на 7 п. п., что, по мнению аналитиков ЦБ, может свидетельствовать о росте «навеса предложения».

С учетом нестабильного спроса, повышения кредитных ставок и возможного изменения условий льготных программ риски отставания от графика продаж сохраняются, особенно для «молодых» проектов (готовностью до 40%), на которые приходится около 47% строящихся площадей.

Фото: www.foto.cheb.ru

Регулятор отметил, что в I полугодии рост цен на первичном рынке отставал от роста цен на вторичном из-за сворачивания программ «льготной ипотеки от застройщика» и увеличения объема нереализованного жилья.

Привлекательность первичного рынка, утверждают авторы обзора, особенно на фоне общего роста ставок, будет поддерживаться продолжением действия льготных программ.

Они предполагают, что сохранение существенной разницы в ценах на первичном и вторичном рынках будет побуждать застройщиков к ограничению роста цен для стимулирования продаж.

Источник: Банк России

Объем кредитных лимитов во II квартале вырос на 1,2 трлн руб. (+9%) против 0,8 трлн руб. в январе — марте, превысив 14,0 трлн руб.

Выдача составила порядка 1,0 трлн руб., что на 25% выше, чем в I квартале и близко к максимальным значениям второй половины прошлого года. При этом кредиты гасились медленнее из-за сезонного снижения ввода МКД в эксплуатацию.

В результате портфель проектного финансирования (ПФ) вырос до 438 млрд руб. (+9% при +3,8% по корпоративному портфелю в целом), а общий объем задолженности — до 5,4 трлн руб.

Фото: www.bn.ru

Далее, прогнозируют эксперты Банка России, портфель ПФ будет расти медленнее и должен стабилизироваться где-то на уровне 6 трлн руб. — 6,5 трлн руб.

Как пояснили авторы обзора, это произойдет после раскрытия счетов эскроу при вводе объектов в эксплуатацию, а также в силу того, что доля площадей, реализуемых без использования эскроу, неуклонно сокращается.

Фото: www.etalongroup.ru

По информации банков, качество портфеля в целом остается на высоком уровне. Доля кредитов IV—V категорий качества на конец июня не превысила 0,2% проектного портфеля (+0,1 п. п., или 4,6 млрд руб., за квартал).

В дальнейшем, не исключают аналитики, вероятно некоторое ухудшение качества портфеля из-за возможного снижения темпов реализации жилья.

Источник: Банк России

Больший объем продаж во II квартале года по сравнению с первым определил рекордный уровень поступлений средств на счета эскроу — более 1,0 трлн руб., общий остаток средств на конец квартала достиг почти 4,6 трлн руб. (+380 млрд руб.)

Рост объема поступлений на счета эскроу, по мнению специалистов Банка России, в основном поддерживался продажами по программам господдержки и сопровождался ухудшением стандартов кредитования.

Фото: www.raiffeisen-media.ru

Доля кредитов с показателем долговой нагрузки более 80% во II квартале составила 39%, а с первоначальным взносом менее 20% оценивается в 63% от общего объема выдач.

С учетом увеличения ключевой ставки и принятых Банком России ограничений по высокорискованным ипотечным кредитам регулятор ожидает сокращения числа подобных ипотек и, вероятно, продаж и поступлений на счета эскроу в целом.

Источник: Банк России

Ставка по портфелю ПФ составила 4,9% (+0,2 п. п.) Темпы ее роста во II квартале замедлились. При этом ставка ПФ остается в 1,6 раза ниже, чем в сегменте корпоративного кредитования (там в среднем 7,8%).

В дальнейшем рост ставки по портфелю ПФ может быть более существенным из-за повышения ключевой ставки и процентов по банковским депозитам, а также из-за возможного снижения темпов продаж, резюмировали аналитики ЦБ.

Другие публикации по теме:

ЦБ: перечень банков, имеющих право работать с эскроу, по сравнению с июлем не изменился (список)

Эксперты: новая ключевая ставка ЦБ поможет новостройкам переиграть «вторичку»

В Банке ДОМ.РФ назвали регионы, лидирующие по запуску новых проектов жилья

Эксперты: благодаря проектному финансированию проблема обманутых дольщиков уходит в прошлое

Эксперты: новая ключевая ставка ЦБ грозит застройщикам кризисом

ЦБ на внеочередном заседании повысил ключевую ставку до 12% годовых (график)

ЦБ повышает макропруденциальные требования по ипотечным кредитам

ЦБ: выдача ипотеки продолжает расти, при этом доля проблемных кредитов остается низкой