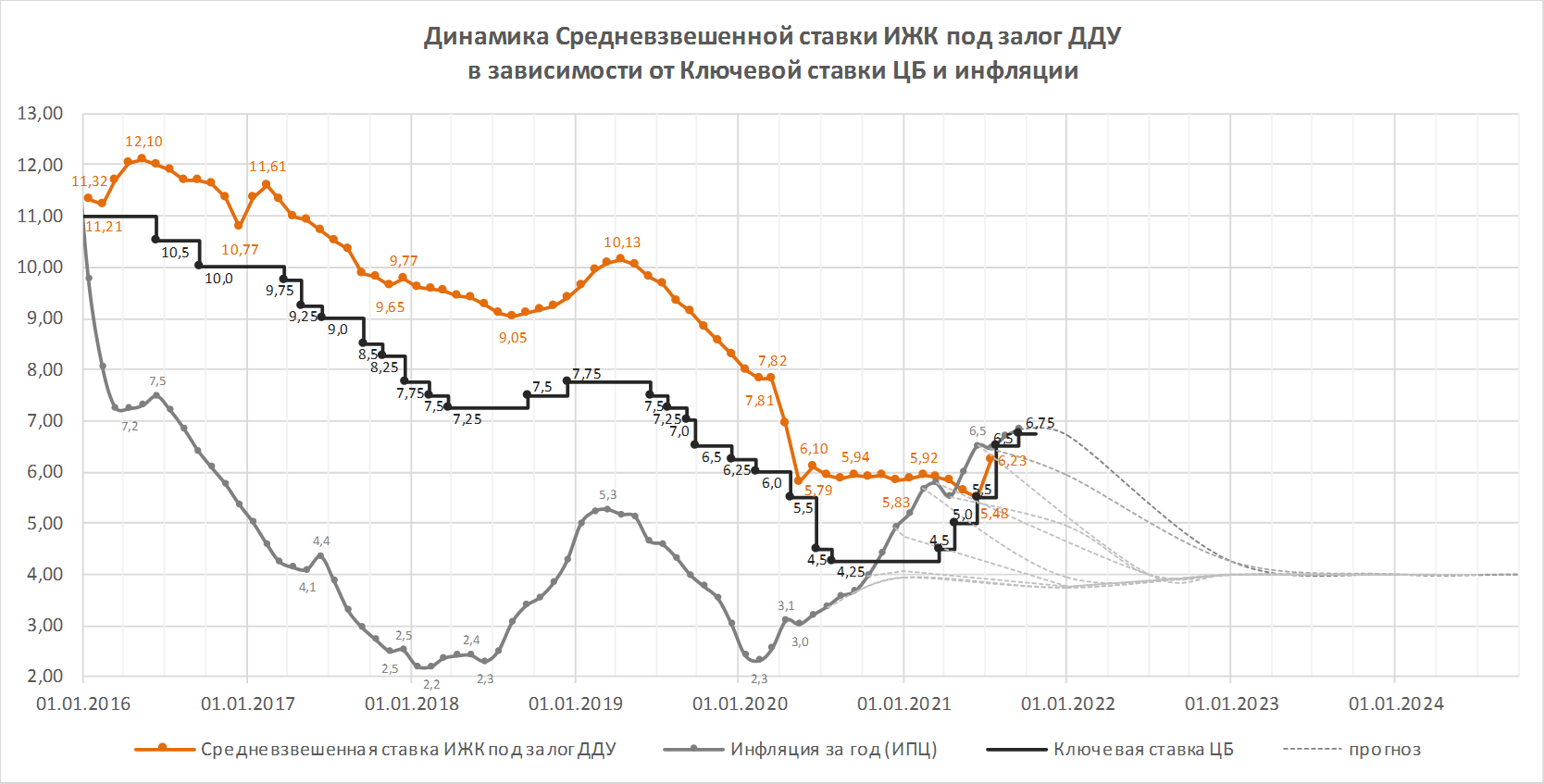

ЦБ повысил ключевую ставку до 6,75% годовых (график)

Совет директоров Банка России увеличил ключевую ставку на 0,25 п.п.

Фото: www.sakhalife.ru

По сообщению пресс-службы регулятора экономика достигла допандемического уровня и возвращается на траекторию сбалансированного роста. Инфляция складывается выше прогноза т.к. устойчивый рост внутреннего спроса опережает возможности расширения производства по широкому кругу отраслей. В августе годовая инфляция увеличилась до 6,68% (после 6,46% в июле), и по оценке на 6 сентября составила 6,74%.

Инфляционные ожидания населения уже более полугода находятся вблизи максимальных значений за последние четыре года. Ценовые ожидания предприятий остаются вблизи многолетних максимумов. Преобладающее влияние проинфляционных факторов может привести к более значительному и продолжительному отклонению инфляции вверх от цели.

В базовом сценарии годовая инфляция начнет замедляться в IV квартале 2021 года, в 2022 году снизится до 4,0–4,5% и в дальнейшем будет находиться вблизи 4%.

Прогноз регулятора по возврату инфляции к таргету изменился не сильно, кривая возвращения инфляции к 4% получила «горб» в конце 2021 года, но возврат к 4% по-прежнему запланирован на конец 2022 года.

В пресс-релизе ЦБ также отмечено, что денежно-кредитные условия несколько ужесточились. Ускорилась подстройка кредитных и депозитных ставок к повышениям ключевой ставки в марте-июле. Рост ипотечных кредитов замедлился после изменения параметров льготных программ.

Регулятор допускает возможность дальнейших повышений ключевой ставки на ближайших заседаниях. Решения по ключевой ставке будут приниматься с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценки рисков со стороны внутренних и внешних условий и реакции на них финансовых рынков.

По последней опубликованной статистике ставка ипотеки под залог ДДУ в июле резко выросла до 6,23% годовых (сразу после изменения условий госпрограмм «Льготная ипотека на новостройки» и «Семейная ипотека»), но все еще остается ниже уровня инфляции, который в годовом выражении тогда составил 6,5%. При этом количество выданных кредитов на новостройки в июле сразу же упало на 42%.

Напомним, со 2 июля ставка льготной ипотеки выросла с 6,5% до 7%, а максимальный размер кредита, наоборот, снизился вдвое, с 6 млн руб. до 3 млн руб. (для столичных агломераций — вчетверо: с 12 млн руб. до тех же 3 млн руб.). При этом средний размер кредита для долевого строительства составляет 3,9 млн руб.

В результате для многих льготная ипотека по новым условиям окажется недоступной, и средние ставки ипотеки на новостройки в этом случае вернутся к своим рыночным значениям, как это и было до введения льготной ипотеки. По статистике это ключевая ставка плюс 1,5—2 п.п., т.е. на сегодня 8,25—8,75% годовых.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 22 октября 2021 года.

Фото: www.900igr.net

Другие публикации по теме:

ЦБ повысил ключевую ставку до 6,5% годовых (график)

ЦБ повысил ключевую ставку до 5,5% годовых (график)

ЦБ повысил ключевую ставку до 5% годовых (график)