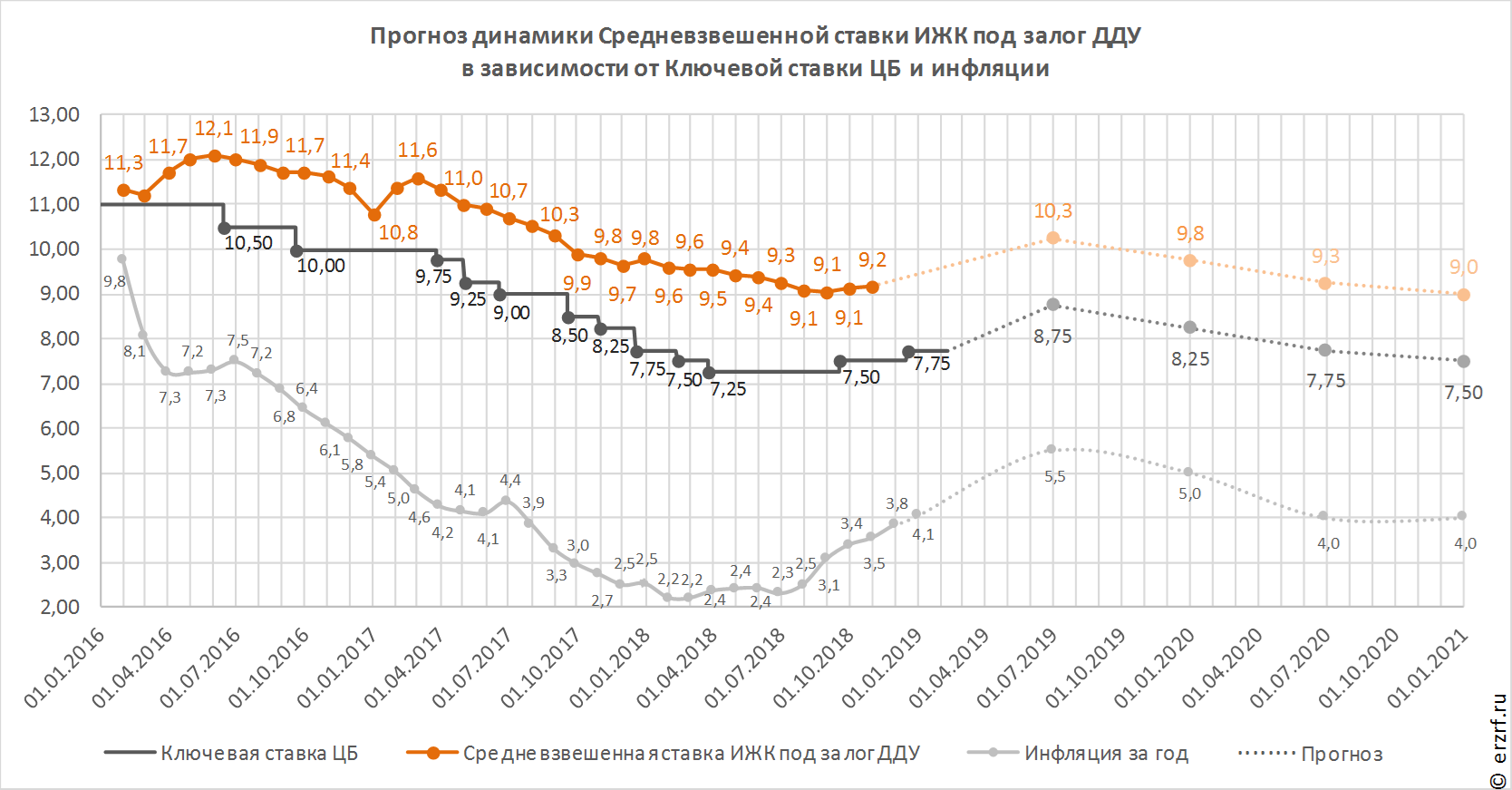

ЦБ повысил ключевую ставку до 7,75% годовых (график)

Банк России принял решение повысить ключевую ставку на 0,25 п.п. Последнее повышение ставки имело место в сентябре, когда она выросла с 7,25 до 7,5%. По мнению большинства экспертов, дальнейшего повышения ипотечных ставок не избежать.

Фото: www.sakhalife.ru

Как отмечается в сообщении пресс-службы регулятора, это решение носит упреждающий характер и направлено на ограничение инфляционных рисков, которые остаются на повышенном уровне, особенно на краткосрочном горизонте. ЦБ высказывает опасения относительно дальнейшего развития внешних условий, а также реакции цен и инфляционных ожиданий на предстоявшее повышение НДС.

По итогам нынешнего года инфляция окажется вблизи целевых 4%, прогнозирует регулятор. Дальнейший прогноз по инфляции не изменился: Банк России ожидает годовую инфляцию в интервале 5,0—5,5% по итогам 2019 года с возвращением к 4% в первой половине 2020 года, когда эффекты произошедшего ослабления рубля и повышения НДС будут исчерпаны.

Целесообразность дальнейшего повышения ключевой ставки будет зависеть от динамики инфляции и экономики относительно прогноза, а также риска со стороны внешних условий.

В пресс-релизе также отмечено, что на фоне ужесточения денежно-кредитных условий происходит дльнейшее повышение проценрных ставок на депозитно-кредитном рынке.

Согласно последней опубликованной статистике ставка ипотеки под залог ДДУ на 1 октября выросла до 9,16% годовых. Как правило, ставка по ИЖК под залог ДДУ превосходит ключевую ставку ЦБ на 1,5—-2%, а значит, следует ожидать дальнейшего роста ипотечных ставок. В начале 2019 года ставки ИЖК под залог ДДУ устремятся к 10% годовых, и в середине года, вероятно, превысят этот уровень.

Помимо роста ключевой ставки на показатели ипотеки может негативно повлиять решение ЦБ повысить норму резервирования по ипотечным кредитам с низким первоначальным взносом. Глава Сбербанка Герман Греф (на фото ниже) не исключил повышения ставок по ипотечным кредитам с начала 2019 года в случае ужесточения регулирования со стороны ЦБ. Напомним, что в конце октября Сбербанк уже повысил ставки по ипотечным продуктам на 0,4—0,6 п.п. после сентябрьского повышения ключевой ставки ЦБ до 7,5% годовых. А в конце ноября о повышении ставок объявил ДОМ.РФ.

Фото: www.dp.ru

Между тем рост ипотечных ставок уже привел к снижению темпов выдачи ипотечных кредитов. В сентябре, когда средняя ставка ипотеки начала расти, количество выданных ИЖК под залог ДДУ было только на 9% больше, чем в прошло году. Аналогичный процесс наблюдался и в октябре: прирост по сравнению с прошлым годом составил только 11%. При этом в августе, когда ставки по ипотеке достигли минимума, количество выданных ИЖК под залог ДДУ превышало прошлогодние показатели более чем на 21%, а в первом полугодии — и вовсе на 25%.

Дальнейший рост ставок ИЖК неизбежно приведет к снижению объемов ипотечного кредитования, а, учитывая, что две трети строящегося жилья приобретаются в ипотеку, в конечном счете негативно скажется на объемах продаж.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 8 февраля 2019 года.

Фото: www.900igr.net

Другие публикации по теме:

ЦБ сохранил ключевую ставку на уровне 7,5% годовых (график)

ЦБ повысил ключевую ставку до 7,5% годовых (график)

Руководство ЦБ не исключает повышения ключевой ставки