ЦБ сохранил ключевую ставку на уровне 6% годовых (графики)

Это решение принято на фоне эпидемии коронавируса и резкого снижения цен на нефть.

Фото: www.sakhalife.ru

По сообщению пресс-службы регулятора события развиваются с существенным отклонением от базового сценария прогноза Банка России. Произошедшее ослабление рубля расценивается Центробанком как временный проинфляционный фактор, под влиянием которого годовая инфляция может превысить целевой уровень в текущем году.

Произошедшее ослабление рубля и последующее повышение темпов роста потребительских цен могут вызвать временное увеличение инфляционных ожиданий населения и бизнеса. Вместе с тем, замедление роста внутреннего и внешнего спроса вследствие замедления роста мировой экономики и возросшей неопределенностью является значимым дезинфляционным фактором. В результате ЦБ ожидает возвращение инфляции к 4% в 2021 году.

В пресс-релизе ЦБ также отмечено, что денежно-кредитные условия ужесточились под воздействием негативных внешних факторов. Ухудшение ситуации в мировой экономике и резкое падение цен на нефть вызвали рост премии за риск по широкому кругу финансовых активов. В этих условиях увеличились доходности ОФЗ и корпоративных облигаций, отдельные банки начали повышать процентные ставки по кредитам и депозитам. Принятые Банком России меры по ограничению рисков для финансовой стабильности и регуляторные послабления будут способствовать поддержке кредитования.

В дальнейшем Банк России будет принимать решения по ключевой ставке с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

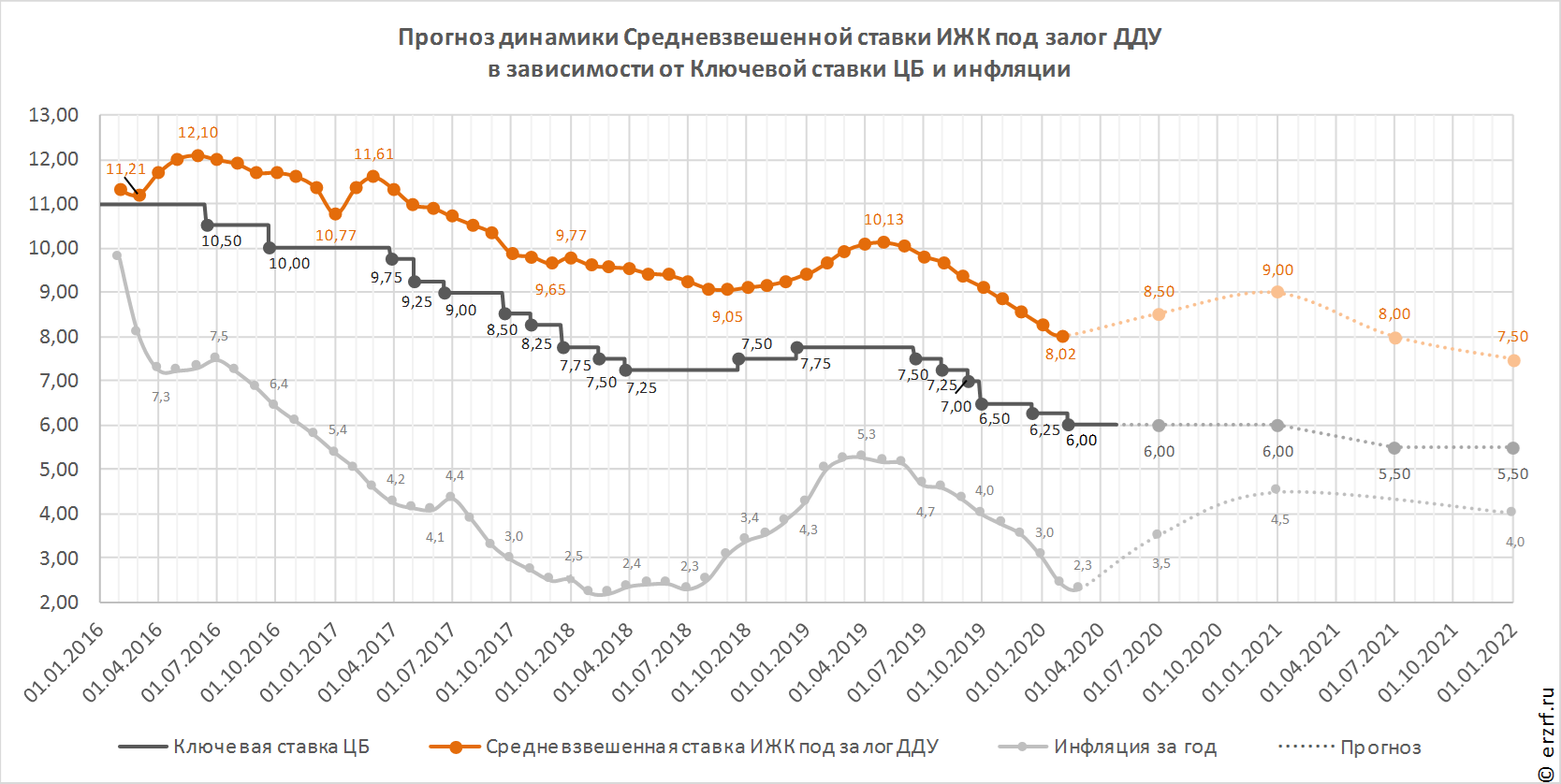

По последней опубликованной статистике ставка ипотеки под залог ДДУ в январе снизилась на 0,26 п.п. до 8,02% годовых. В прошлом ставка по ИЖК под залог ДДУ превосходила ключевую ставку ЦБ на 1,5—2 п.п. Однако, как показывает опыт при резком росте инфляции средние ипотечные ставки растут быстрее ключевой ставки. Так, с августа 2018 года по апрель 2019 года на фоне роста инфляции с 2,3% до 5,3% средняя ставка ипотеки под залог ДДУ выросла н 1 п.п. с 9,05 до 10,13%.

Сейчас инфляция также находится на своем минимуме: 2,3%, а значит, в ближайшие полгода-год также можно ожидать роста ипотечных ставок примерно на 1 п.п., т.е. до уровня 9%.

«С прошлого заседания совета директоров ситуация кардинально изменилась, — рассказала на своей онлайн-пресс-конференции в пятницу глава Банка России Эльвира Набиуллина (на фото). — Совет директоров сегодня прошел нестандартно. Мы рассматривали разнонаправленные варианты и решения. Также мы приняли решения, направленные на поддержку населения и бизнеса», — проинформировала она.

Фото: РИА Новости / Евгений Биятов

«Мы рассматривали, что редко бывает, три варианта: снизить, повысить и оставить без изменения, — поделилась руководитель регулятора. — В пользу первого варианта говорили дезинфляционные факторы, мы можем увидеть замедление роста спроса. Было бы допустимо снизить ставку уже сейчас. Однако краткосрочные факторы сместились в сторону проинфляционных рисков. Для стабилизации показано повышение ставок. Сохранение ставки на прежнем уровне балансирует те и другие риски», — резюмировала Эльвира Набиуллина.

Ранее генеральный директор ДОМ.РФ Виталий Мутко не исключил повышения ставок по ипотеке на фоне падения курса рубля. Банки в свою очередь разделились: одни давали осторожные комментарии и ожидали оглашения решения ЦБ по ключевой ставке, другие повысили ставки, не дожидаясь решения ЦБ.

Портал ЕРЗ.РФ попросил представителей девелоперских компаний прокомментировать, как данное решение регулятора отразится на рынке ипотеки и жилищного строительства в целом.

Искандер Юсупов (на фото), заместитель генерального директора девелоперской компании «Унистрой»:

«Это хорошая новость для девелоперов и клиентов, — считает представитель крупнейшего татарстанского застройщика. — Но, несмотря на это, многие банки еще неделю назад успели повысить свои ипотечные ставки. Поэтому мы прогнозируем увеличение в ближайшее время спроса на ипотеку. Люди понимают, что при росте курса валют есть риск роста инфляции, что может повлечь за собой рост ипотечных ставок», — пояснил Искандер Юусупов.

Диана Гурусова (на фото), руководитель отдела партнерских продаж и банковских инструментов Группы ПСН:

«В целом, по нашим прогнозам, решение Центрального Банка никак не отразится на ипотечном рынке, — полагает топ-менеджер. — На рынок могут оказать влияние последствия коронавируса и связанных с ним факторов. Это касается внешнеэкономического вопроса и системы здравоохранения. Сегодня в мире происходят глобальные события, которые, в свою очередь, могут привести к изменениям потребительского спроса и покупательской активности», — заключила Диана Гурусова.

Александр Коваленко (на фото), коммерческий директор группы компаний «РКС Девелопмент»:

«Мы рады, что ключевая ставка осталась на уровне 6%, — заявил руководитель девелоперской компании, пояснив: — Дело в том, что у нас есть определенный пул клиентов, ожидавших решения по ключевой ставке ЦБ РФ. Теперь они могут идти в банк за ипотекой и покупать квартиры, потому что именно сейчас банки предлагают хорошие ипотечные ставки и ими нужно пользоваться», — констатировал застройщик.

«Мы рассчитываем, что и банки не повысят процентные ставки по кредиту, и тогда многие клиенты воспользуются пролонгированный ставкой, чтобы приобрести квартиру, поскольку в текущей ситуации непонятно, как долго она будет удерживаться на существующем уровне, — сказал топ-менеджер. — Также надеюсь, что наши клиенты, документы которых в настоящий момент находятся на рассмотрении в банках, получат одобрение и смогут купить квартиры», — добавил Александр Коваленко.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 24 апреля 2020 года.

Фото: www.900igr.net

Другие публикации по теме:

ЦБ снизил ключевую ставку до 6,00% годовых (графики)