Необходимость очередного повышения ключевой ставки регулятор аргументировал тем, что инфляционное давление остается высоким, а спрос по-прежнему превышает предложение. Опрошенные российскими СМИ специалисты оценили последствия данного шага.

Изображение сгенерировано нейросетью «Kandinsky»

Ряд аналитиков сомневаются, что это решение замедлит рост цен («Новые Известия»).

Другие полагают, что к каким-либо значительным изменениям в той же строительной отрасли это не приведет («РИА Недвижимость»).

Третьи ожидают сокращения инвестиций в основной капитал и повышения рисков банкротств («Ведомости»).

Фото из архива П. Самиева

Павел САМИЕВ (на фото), гендиректор агентства «БизнесДром», председатель комитета «Опоры России» по финансовым рынкам:

— Самый главный вопрос — чувствительна ли инфляция к росту ключевой ставки? Сам Банк России признает, что нет. Но и других методов у него нет. Чтобы загасить кредитование, ставка будет повышаться и дальше, но на инфляции это не скажется.

Ипотека при минимальных программах поддержки будет очень слабо выдаваться, хотя рынок, понятно, не заморозится совсем. Дальний Восток, ИЖС — какие-то точки роста останутся.

Фото: icss.ru

Сергей ЗАВЕРСКИЙ (на фото), к. э. н., начальник отдела аналитических исследований Института комплексных стратегических исследований (ИКСИ):

— Текущий уровень ставки не позволяет сбавить темпы кредитования. Однако и ее повышение к успеху не приведет, по крайней мере, в ближайшее время.

Фото: stolypin.institute/experts/

Сергей ВАСИЛЬКОВСКИЙ (на фото), руководитель аналитического направления Института экономики роста им. П. А. Столыпина:

— Ставки предложения по кредитам в ближайшее время вырастут еще на 1% — 1,5%, и сильнее всего это ударит по рынку ипотеки. В таких условиях банки будут искать новые способы кредитования населения для поддержания своей прибыли.

Фото: blog.domclick.ru

Екатерина ЧУРЮКИНА (на фото), руководитель управления прямых продаж ГК ФСК:

— Для нас решение было ожидаемым, так как увеличение ставки связано с тактикой руководства ЦБ по сдерживанию инфляции.

Для российских девелоперов это является очередным вызовом, поскольку финансовые модели проектов, которые сейчас находятся в продаже, не позволяют застройщикам существенно снижать цены.

Фото из архива А. Гусева

Алексей ГУСЕВ (на фото), директор по продажам компании ГК Главстрой:

— В целом рынок недвижимости уже морально готов ко всему. Вряд ли мы сейчас увидим какую-либо острую реакцию.

Однако бизнесу в условиях высокой ставки развиваться сложнее, ошибки в планировании могут стать фатальными. Поэтому в период, когда кредиты очень дорогие, лучше сфокусироваться на выживании, нежели на расширении.

Фото: cian.ru

Алексей ПОПОВ (на фото), руководитель Циан.Аналитики:

— Высокая ключевая ставка давит на цены, прежде всего через дорогое проектное финансирование. У застройщиков растут затраты на обслуживание кредита, плюс еще и счета эскроу наполняются медленнее.

Поэтому стоимость жилья и не падает. Застройщикам просто так переписать ценники в сторону уменьшения сложно: растущая себестоимость также приводит к снижению маржинальности проектов, особенно в регионах.

Тем не менее повышение ключевой ставки ЦБ с 18% до 19% не станет столь же значимым событием для отрасли, каким был переход от 7% к 12% летом прошлого года.

Фото: maef.veorus.ru

Александр ШИРОВ (на фото), директор Института народнохозяйственного прогнозирования (ИНП) РАН:

— Сейчас необходимо сосредоточиться не на охлаждении спроса, а на расширении предложения, а это невозможно без инвестиционной поддержки. Тех нацпроектов, которые уже согласовываются с Правительством РФ, будет достаточно для первого шага. Но речь пока не идет о том, как в ближайшие 10 лет необходимо стимулировать спрос за счет бюджетных расходов.

Рост инвестиций при господдержке может вызвать новую волну оживления в экономике и стабилизировать цены на горизонте трех-пяти лет.

Торможение спроса, напротив, приведет к стагнации вложений, и это скажется не только на решении задач социально-экономического и технологического развития, но и на обеспечении на приемлемом уровне национальной безопасности.

Фото из архива Д. Белоусова

Дмитрий БЕЛОУСОВ (на фото), руководитель направления анализа и прогнозирования макроэкономических процессов ЦМАКП:

— С высокой ключевой ставкой Россия рискует войти в режим самоухудшающегося производственного потенциала, выбирая для ориентира все более низкие темпы. Растущая ставка дает сигнал бизнесу о том, что инвестиции не будут окупаться. Заводишь деньги в ОФЗ (абсолютно надежный актив) — и получаешь доходность выше, чем рентабельность бизнеса.

Кроме того, власти пересматривают отношение к льготным кредитным программам, которые так или иначе выстроены вокруг ставки ЦБ. Схема «ключевая минус 2 п. п. — 3 п. п» эффективна лишь при ее значении в пределах 12%, при 19% субсидирование обойдется бюджету очень дорого.

Возможны еще два кризиса. Во-первых, это риски волны банкротств малых и средних компаний, которые не относятся к части системообразующих отраслей экономики.

Во-вторых, отмена льготной ипотеки и охлаждение рыночных условий может значительно осложнить жизнь застройщикам. Кредиторы начнут требовать от девелоперов увеличения суммы залогов для строительных объектов, судьба которых неясна.

Фото из архива А. Исакова

Александр ИСАКОВ (на фото), главный экономист по России Bloomberg Economics:

— Кредитный риск растет вместе со ставкой, но реформа системы финансирования строительства привела к тому, что он значительно ниже, чем в 2014—2015 годах, и вряд ли следует ожидать системного риска.

Денежно-кредитная политика может эффективно стимулировать спрос в условиях, когда в экономике есть запас незадействованных ресурсов, то есть низкая занятость и простаивание производств.

В условиях же аномально низкой безработицы (2,4% в июле) и дефицита труда мягкая денежная политика, скорее, приводит к неэффективной аллокации (распределению — Ред.) ресурсов.

Фото: daily.hse.ru

Игорь САФОНОВ (на фото), ведущий эксперт Института «Центр развития» НИУ ВШЭ:

— Невозможно настроить монетарную и фискальную политику таким образом, чтобы увеличить возможности предложения, не затронув спрос.

Это выливается в повышение зарплат и потребления, несмотря на то что сами товары могут быть еще не изготовлены, здания не возведены, а программные комплексы не разработаны.

Спрос всегда будет вырываться вперед.

Фото: ИК «Ренессанс Капитал»

Софья ДОНЕЦ (на фото), экономист «Т-инвестиций»:

— У правительства и ЦБ есть длинный горизонт планирования и эксперименты под лозунгом «жить сегодняшним днем, вложим все в мечту» в него не вписываются.

Здесь стоит вспомнить о заслугах контрциклической политики в 2022 году, когда прогнозировался спад ВВП на 10%, а итогом, по уточненной оценке Росстата, стало снижение лишь на 1,2%.

Не стоит упускать из виду и нацпроекты, которые выполняют бюджетную задачу «фокусирования на лучших».

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Эльвира Набиуллина: Переход к адресным ипотечным программам сделает жилье более доступным

Эксперты: число готовых новостроек в Москве за год сократилось на 15%

Эксперты: вместо ипотеки люди выбирают депозиты и аренду жилья

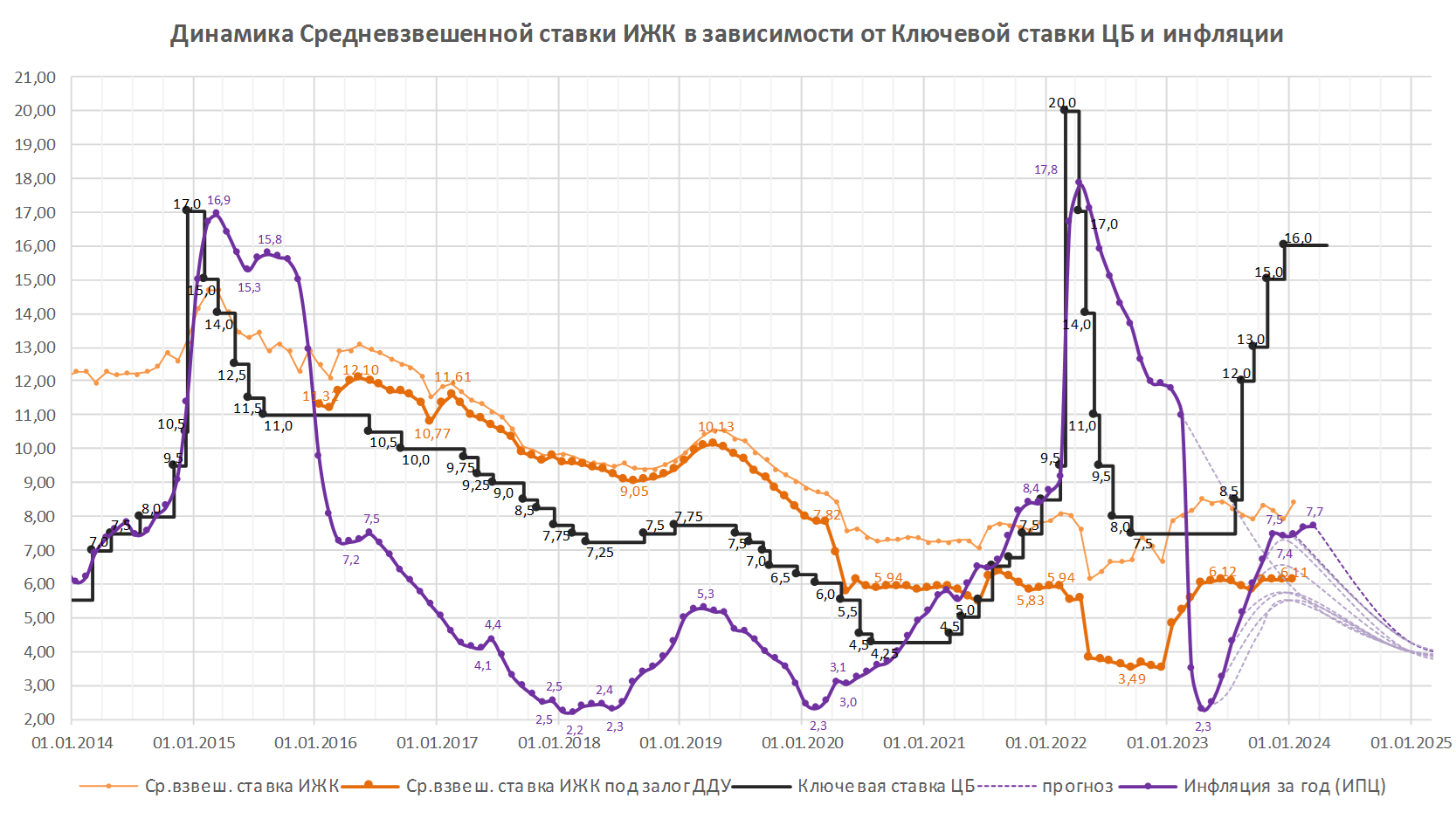

ЦБ повысил ключевую ставку до 19% годовых (графики)

Эксперты: в крупнейших регионах доля льготной ипотеки остается выше 50%

Эксперты: льготные ипотечные программы, пусть с трудом, но продолжают поддерживать рынок

Эксперты: доля новостроек в общем количестве выданных ипотечных кредитов снизилась на 8,5 п. п.

Эксперты: какие схемы продаж новостроек запустили девелоперы в Москве

Эксперты: число сделок с новостройками в столичных регионах продолжает снижаться