Фото: www.sakhalife.ru

По сообщению пресс-службы регулятора ситуация кардинально изменилась с момента заседания Совета директоров в марте. Введенные в мире ограничительные меры для борьбы с пандемией коронавируса негативно отражаются на экономической активности. Это создает значительное и продолжительное дезинфляционное влияние и компенсирует эффекты временных проинфляционных факторов, в том числе связанных с падением цены на нефть.

Банк России пересмотрел базовый сценарий прогноза и переходит в область мягкой денежно-кредитной политики.

Динамика инфляции в этом году и далее будет во многом формироваться под влиянием глубокого падения внутреннего и внешнего спроса. Инфляционные ожидания населения и бизнеса повысились, но в условиях снижения спроса их изменение будет иметь краткосрочный характер.

По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция составит 3,8–4,8% по итогам 2020 года и в дальнейшем стабилизируется вблизи 4%.

В пресс-релизе ЦБ также отмечено, что денежно-кредитные условия в целом не изменились. На депозитно-кредитном рынке в основном наблюдалось некоторое повышение процентных ставок. Однако принятое Банком России решение о снижении ключевой ставки поддержит кредитование, в том числе в наиболее уязвимых секторах экономики.

При развитии ситуации в соответствии с базовым прогнозом Банк России допускает возможность дальнейшего снижения ключевой ставки на ближайших заседаниях и будет принимать решения с учетом фактической и ожидаемой динамики инфляции относительно цели, развития экономики на прогнозном горизонте, а также оценивая риски со стороны внутренних и внешних условий и реакции на них финансовых рынков.

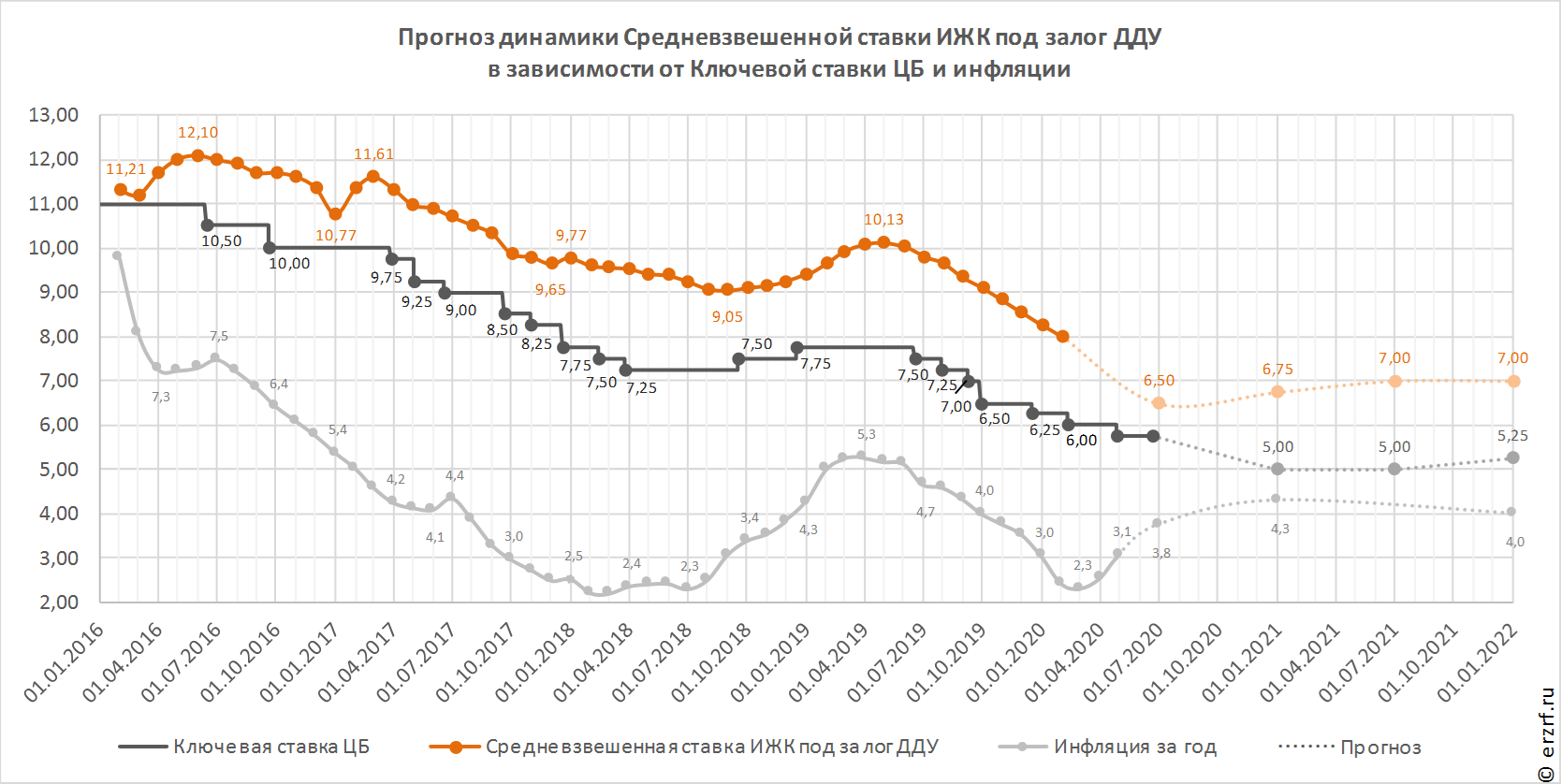

По последней опубликованной статистике ставка ипотеки под залог ДДУ в феврале снизилась на 0,18 п.п. до 7,81% годовых. В условиях ожидаемого роста инфляции и общей неопределенности, невзирая на низкую ключевую ставку, в ближайшее время можно было бы ожидать скорее роста ставки по ипотеке. Однако предложенная 16 апреля Президентом Владимиром Путиным и срочно принятая Правительством программа субсидирования ипотечной ставки до уровня 6,5% годовых кардинально изменит траекторию средних ипотечных ставок.

Крупнейшие банки начали предлагать льготную ипотеку, даже не дожидаясь формального утверждения программы субсидирования. Среди них Банк ДОМ.РФ, ВТБ, Альфа-банк, ПСБ и Сбербанк.

По мнению вице-премьера Марата Хуснуллина, запуск льготной ипотеки под 6,5% годовых на весь срок кредита, оформленного до 1 ноября текущего года, на покупку жилья комфорт-класса в новостройке с суммой кредита до 3 млн руб. в регионах и до 8 млн руб. в Москве, Санкт-Петербурге, Московской и Ленинградской областях, охватит не менее 80% рынка новостроек страны. И, по оценкам властей, позволит обеспечить выдачу до 250 тыс. новых жилищных кредитов. В результате средние ипотечные ставки быстро снизятся до 6,5—7% годовых и продержатся на этом уровне до 1 ноября.

А что потом? Все, кто имеет желание и возможность взять ипотеку на таких условиях, ее возьмут. В дальнейшем, чтобы привлечь клиентов, банки вынуждены будут предлагать настолько дешевую ипотеку, насколько это вообще возможно. В результате ипотечные ставки останутся на уровне ключевой плюс 1,5—2 п.п., т.е. около 7%.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 19 июня 2020 года.

Фото: www.900igr.net

Другие публикации по теме:

ЦБ сохранил ключевую ставку на уровне 6% годовых (графики)

ЦБ снизил ключевую ставку до 6,00% годовых (графики)

ЦБ снизил ключевую ставку до 6,25% годовых (графики)