В Московском регионе в январе спрос на новостройки упал на 37%

Такую тенденцию в своем очередном исследовании зафиксировали специалисты базы данных продаж и цен новостроек портала Dataflat.Ru.

Фото: www.realty-times.ru

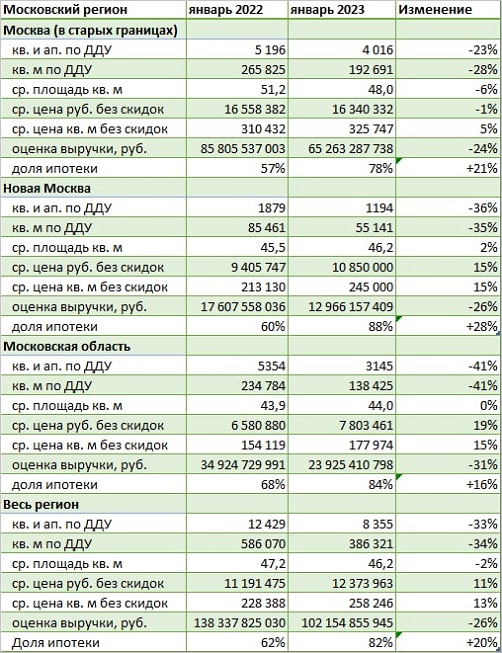

Как видно из таблицы ниже, за первый месяц нового года розничные продажи квартир и апартаментов по зарегистрированным ДДУ и уступкам в столичном регионе (Москва и Московская область) снизились на 37% в объемах и на столько же — по оценке выручки (поступления на счета застройщиков, продавцов, эскроу-счета).

Источник: Dataflat.Ru

Рынок Москвы в старых границах сократился на 34% в лотах и 35% — в деньгах.

Самое серьезное падение зафиксировано в Новой Москве. «После роста в декабре 2022 на 66% рынок сократился на 43% в лотах и по выручке», — прокомментировал тенденцию руководитель платформы Dataflat.Ru Александр Пыпин (на фото).

Фото: www.kvobzor.ru

В Московской области продажи снизились на 38% в лотах и на 37% по выручке. Доля сделок с ипотекой в целом по Московскому региону за месяц уменьшилась с 84% до 82%.

Если сравнивать нынешние результаты с январем 2022 года, то выручка рынка новостроек в Московском регионе в январе 2023-го оказалась на 26% ниже, чем год назад. Продажи в лотах упали на 33%, в квадратных метрах — на 34%.

Источник: Dataflat.Ru

При этом средняя оценочная цена реализованного лота на 11% выше, чем год назад, на фоне сокращения средней площади на 2%, уточнили эксперты Dataflat.Ru.

Если год назад 62% зарегистрированных сделок состоялись за счет ипотечного кредитования, то в январе 2023 — 82%. Отдельно в Москве в старых границах количество реализованных лотов на 23% ниже, а оценка выручки на 24% меньше, чем год назад.

Фото: www.tsargrad.tv

При этом средняя площадь реализованного лота сократилась на 6%, а средний бюджет покупки — на 1% чем год назад.

В Новой Москве и Московской области средняя цена 1 кв. м выросла на 15%, но при этом в Новой Москве реализовано на 36% квартир и апартаментов меньше, в Московской области — на 41%.

Другие публикации по теме:

Эксперты: объем продаж на рынке новостроек Московского региона за год сократился в среднем на 18%

Эксперты: по итогам октября новостройки «старой» Москвы практически не подорожали

Эксперты: спрос на новостройки Москвы и Подмосковья за месяц обрушился более чем на треть

Эксперты: рынок новостроек Московского региона резко прирос предложением в сентябре

Эксперты: спрос на столичные и подмосковные новостройки упал за год на 44%