Верховный Суд: льготная налоговая ставка не применяется, если предназначенный для ИЖС участок используется в предпринимательской деятельности

Рассматривая конкретное дело, суд высшей инстанции отметил, что льготная налоговая ставка 0,3% не может применяться для земельных участков под ИЖС, приобретенных для перепродажи.

Фото: www.s.pfst.net

Предприниматель, основным видом деятельности, которого является деятельность агентств недвижимости за вознаграждение или на договорной основе, в 2016 году приобрел в собственность земельные участки с видом разрешенного использования «Отдельно стоящие индивидуальные жилые дома с участками, характерные для населенных пунктов».

В 2017 году МИФНС №1 по Новгородской области начислила предпринимателю налоги, по ставке 1,5%. Предприниматель не согласился с позицией налогового органа, полагая, что, являясь физическим лицом и имея в собственности земельные участки с видом разрешенного использования, предусматривающего индивидуальное жилищное строительство (ИЖС), он должен уплачивать земельный налог по ставке 0,3%.

Фото: www.respectrb.ru

В связи с неисполнением предпринимателем требования об уплате в добровольном порядке налоговый орган обратился в суд общей юрисдикции с иском о взыскании задолженности. Мировым судьей вынесен судебный приказ от 06.04.2018 по делу № 2а-483/2018 о взыскании с предпринимателя задолженности и пеням по земельному налогу за 2016 год, который был отменен 16.04.2018 определением мирового судьи судебного участка №27 Новгородского судебного района.

В связи с этим Инспекция 15.06.2018 обратилась с административным исковым заявлением о взыскании в Новгородский районный суд Новгородской области. Последний определением от 07.12.2018 производство по административному исковому заявлению инспекции о взыскании с предпринимателя земельного налога за 2016 год прекратил, указав на то, что данный спор подлежит рассмотрению в арбитражном суде.

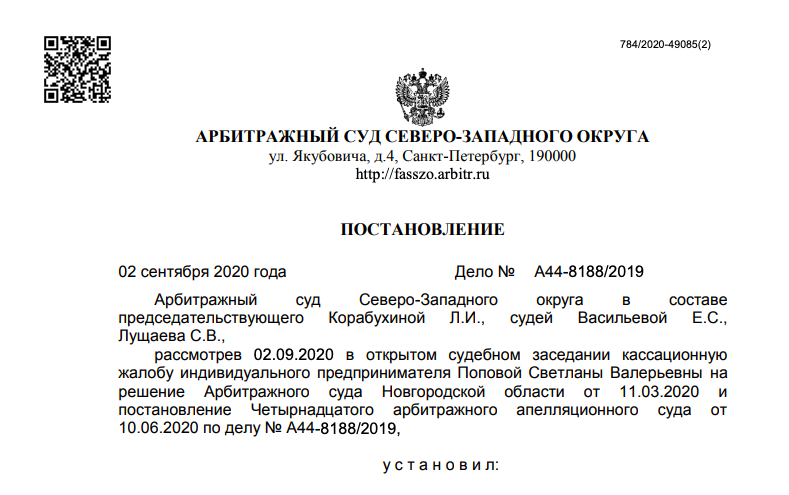

Налоговый орган обратился в Арбитражный суд. Решением Арбитражного суда Новгородской области от 11.03.2020 по делу №А44-8188/2019, оставленным без изменения постановлением Четырнадцатого арбитражного апелляционного суда от 10.06.2020 и постановлением Арбитражного суда Северо-Западного округа от 02.09.2020, заявление инспекции удовлетворено.

Как указали суды, согласно правовой позиции Верховного Суда РФ, изложенной в определении от 06.03.2015 №306-КГ14-8182, налоговая ставка 0,3% является по своей сути налоговой льготой, поэтому наличие оснований для ее применения должен обосновать сам налогоплательщик. Данный вывод согласуется с положениями ст. 17, п. 3 ч. 1 ст. 21, п. 1 ст. 52, ст. 56 НК РФ.

Фото: www.amic.ru

При разрешении вопроса о правомерности применения той или иной ставки земельного налога подлежит установлению категория земельного участка и вид разрешенного использования земельного участка. При этом факт использования налогоплательщиком спорных земельных участков для вышеуказанных целей имеет существенное значение для установления наличия у него права на применение спорной пониженной ставки земельного налога.

Предприниматель не доказал, что приобретал спорные земельные участки для целей жилищного строительства, то есть для личных (бытовых) нужд и использовал их фактически по указанному назначению.

Ссылка предпринимателя на возможность применения сниженной ставки налога независимо от соблюдения указанных требований при условии отнесения объекта налогообложения к льготируемой категории, правомерно отклонена судами как необоснованная.

24.12.2020 Судебная коллегия по экономическим спорам Верховного Суда РФ определением №307-ЭС20-16984 поддержала решения нижестоящих судов, отказав в передаче для рассмотрения кассационной жалобы предпринимателя на судебные акты, согласившиеся с позицией налогового органа.

По мнению Верховного Суда, действия предпринимателя по приобретению земельных участков и их последующей реализации не носили характера разовой сделки, земельные участки не использовались по назначению, не предназначались для личных (бытовых) нужд.

Это в свою очередь свидетельствует об использовании земельных участков в предпринимательской деятельности, направленной на систематическое извлечение прибыли (получение дохода от продажи участков), что не отвечает условиям применения пониженной ставки земельного налога.

Фото: www.cashcirculation.ru

Другие публикации по теме:

При передаче типового проекта стороны освободят от НДС и налога на прибыль

Для МСП на год введена рассрочка уплаты налогов и сборов

Застройщикам с налоговой задолженностью откажут в выдаче разрешений на строительство