Банк России опубликовал информационно-аналитический материал «Обзор финансовой стабильности за II—III кварталы 2024 года». В нем, в частности, говорится о дисбалансах на рынке жилой недвижимости, снижении спроса на новостройки и рисках проектного финансирования.

Фото: cbr.ru

В документе отмечается, что в июле — сентябре после ажиотажного спроса трех предыдущих месяцев рынок вернулся к более сбалансированным показателям.

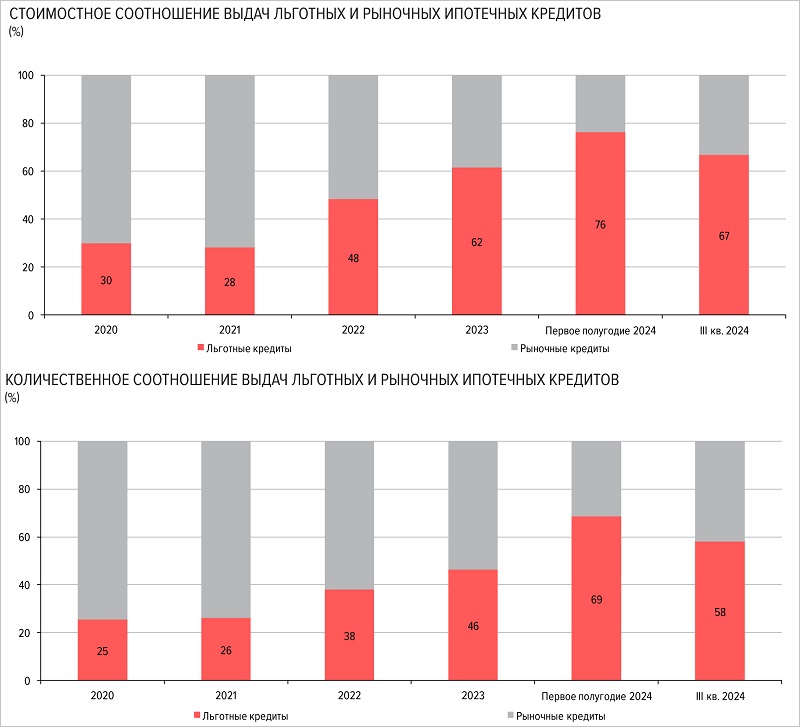

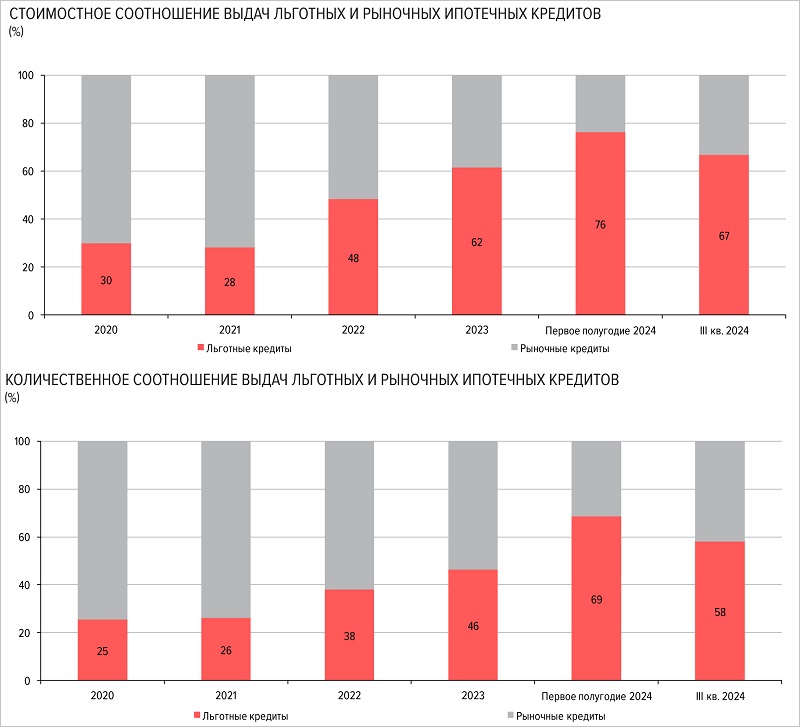

Рост ипотечного кредитования в III квартале по сравнению с тем же периодом 2023 года замедлился до 22%, выдачи сократились на 55%. По льготной ипотеке — на 48% и 67% соответственно.

Источники: ДОМ.РФ, Банк России

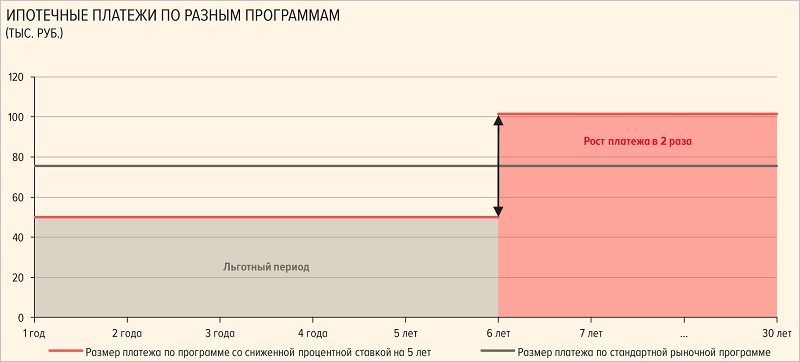

После окончания действия массовой программы на новостройки девелоперы и банки для поддержки спроса на первичном рынке активизировали совместные маркетинговые программы.

Наиболее популярными из них сегодня являются:

• схема со сниженной ставкой по ипотеке на льготный период (от 1 года до 8 лет);

• сниженная ставка на весь срок кредитования;

• траншевая ипотека;

• программы рассрочки от застройщика.

Фото: © Овчинникова Ирина / Фотобанк Лори

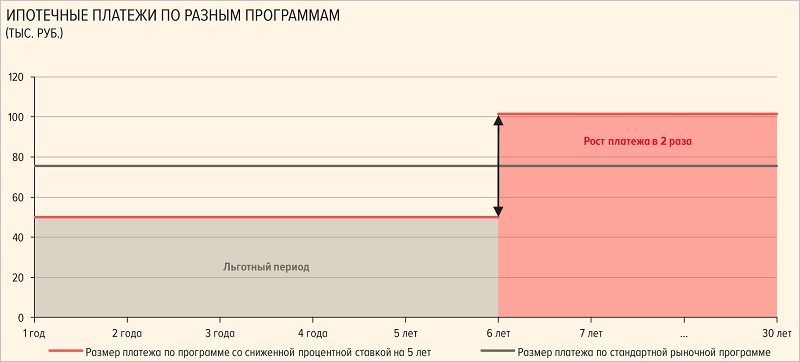

По оценке ЦБ, подобные схемы несут риски для всех участников сделки.

Для покупателей: финансовые потери при необходимости продать квартиру на вторичном рынке, невозможность рефинансирования кредита, существенный рост платежей после завершения льготного периода.

Для банков: финансовые убытки в случае неспособности должника выплачивать ипотеку.

Для застройщиков: снижение маржинальности проектов.

Источник: Банк России

В качестве примера в обзоре представлено сравнение динамики платежей по двум программам: от девелопера с пониженной процентной ставкой на льготный период пять лет и по обычной рыночной ипотеке.

Эксперты напомнили, что ЦБ постоянно работает над мерами по минимизации подобных схем. Одной из них стало принятие Стандарта защиты прав и законных интересов ипотечных заемщиков, который начнет действовать с 1 января 2025 года.

Фото: cbr.ru

На пресс-конференции, посвященной публикации «Обзора финансовой стабильности за II—III кварталы 2024 года» зампредседателя Банка России Филипп Габуния (на фото) сообщил, что для дальнейшего снижения рисков ЦБ в ближайшее время предложит новые меры регулирования по формированию резервов кредитных организаций.

Источник: Банк России

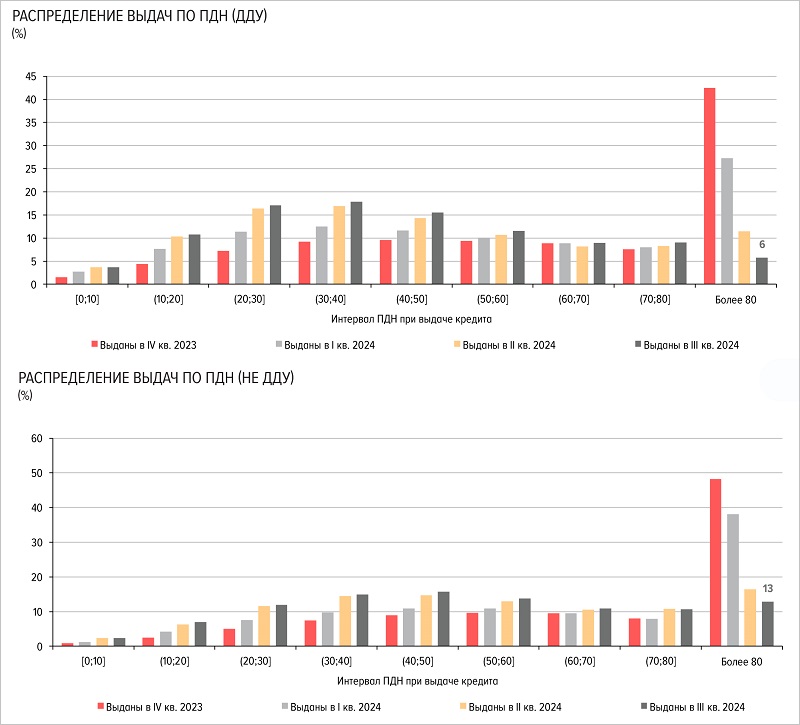

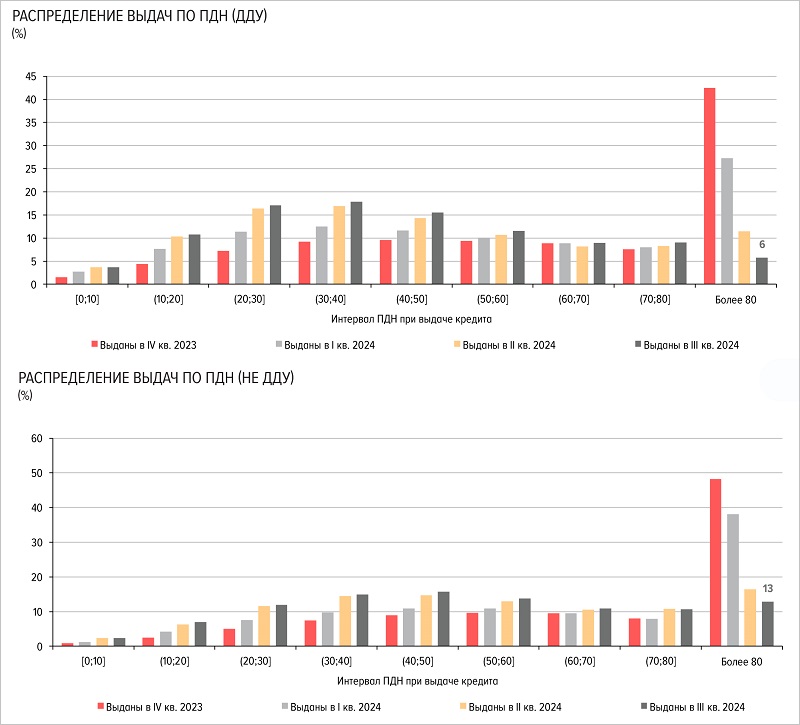

Авторы обзора также подчеркнули, что благодаря действию макропруденциальных надбавок и пересмотру Правительством РФ требований по льготным программам в июле — сентябре сократилась доля кредитов с предельной (более 80%) долговой нагрузкой.

На рынке новостроек она за год снизилась с 46% до 6%, на готовое жилье — с 47% до 13%.

Количество займов с низким первоначальным взносом (менее 20%) на первичном рынке уменьшилось с 59% до 2% от всего объема кредитования, на вторичном — с 45% до 21%.

Кроме того, ужесточение требований позволило банкам накопить макропруденциальный буфер капитала по жилищным займам в размере 264 млрд руб., или 1,4% от ипотечного портфеля.

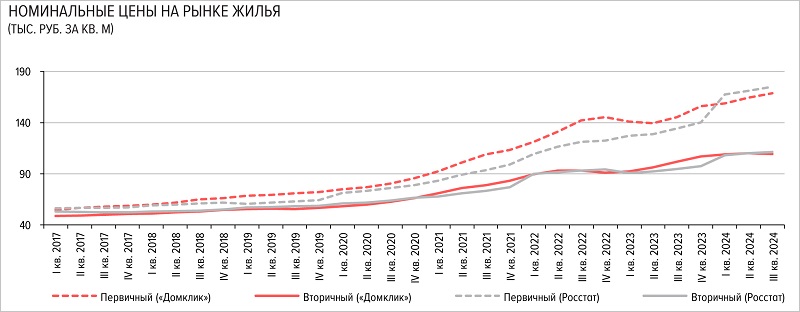

Источники: Росстат, Домклик, Банк России

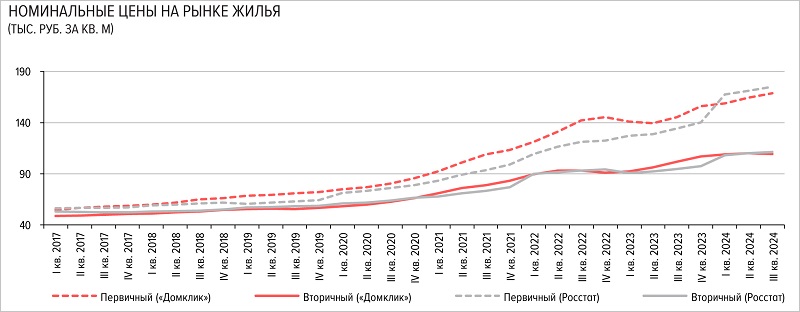

По данным Росстата, за два последних квартала средняя стоимость жилья в новостройках увеличилась на 4,7%, на «вторичке» — на 2,9%.

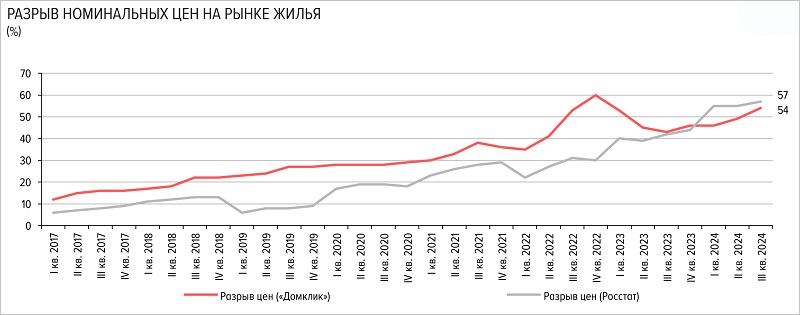

Источники: Росстат, Домклик, Банк России

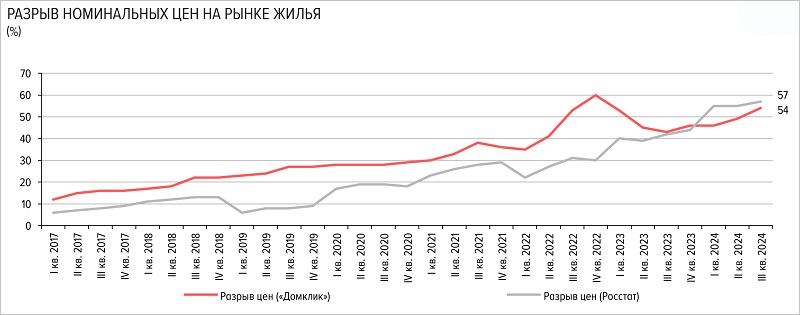

В июле — сентябре рост цен на первичном рынке замедлился и составил 2,3%, а на вторичном — 1,0%. Тем не менее регулятор считает, что разрыв все равно остался высоким (порядка 54% — 57%).

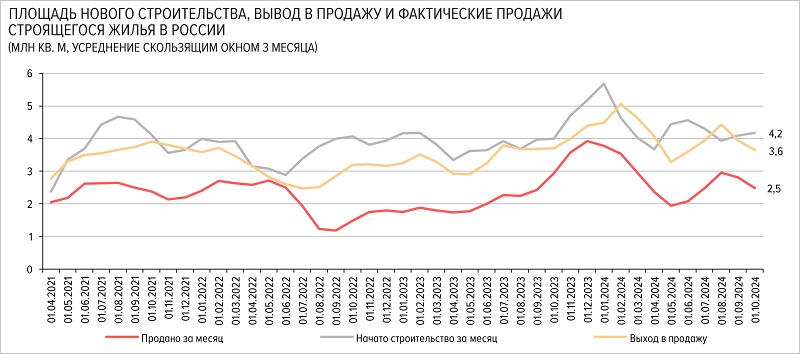

Источники: ЕИСЖС, Банк России

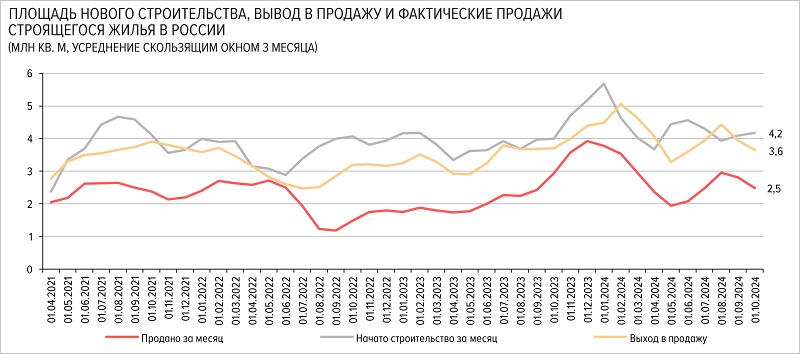

В III квартале ЦБ зафиксировал снижение спроса на новостройки. За сентябрь продажи сократились до 2,5 млн кв. м, а новое предложение — до 3,6 млн кв. м.

При этом объем строительства за девять месяцев вырос с 106 млн кв. м до 118 млн кв. м, а запуск новых проектов увеличился на 8%, до 40 млн кв. м.

Источник: финансовая отчетность застройщиков по МСФО за 2018-й — I полугодие 2024 года

По итогам первой половины 2024-го застройщики продемонстрировали рост выручки в среднем на 23% за год, а крупнейшие девелоперы сохранили и высокий уровень рентабельности продаж по EBITDA — 26,5%.

Источник: Банк России

К октябрю сумма остатков средств на счетах эскроу выросла с начала года на 21% и составила 6,96 трлн руб.

Из-за падения спроса на строящееся жилье снижается наполняемость счетов эскроу, но, по мнению аналитиков, остается на приемлемом уровне. Покрытие задолженности авторы обзора оценили в 81%, что обеспечивает средневзвешенную ставку по проектному долгу на уровне 7,9% (6,9% на 01.07.2024).

Фото предоставлено пресс-службой компании Брусника

В дальнейшем, по прогнозам регулятора, финансовые показатели застройщиков могут снизиться, но, поскольку компании смогли сформировать запас финансовой прочности, это поможет им в следующем году сохранить устойчивость.

Эксперты также отметили, что по мере замедления инфляции рыночные ипотечные программы будут становиться более доступными, что в итоге приведет к восстановлению спроса на рынке жилья и росту прибыли застройщиков.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Эксперты рассказали о возможных рисках рассрочек при покупке жилья

ЦБ: в III квартале объем проектного финансирования превысил 8,0 трлн руб.

Банк России получит право ограничивать выдачи рискованных ипотечных кредитов

Эльвира Набиуллина: Выход жилищного рынка из состояния перегрева — первый шаг к росту доступности жилья

Как введение макропруденциальных лимитов по ипотеке повлияет на рынок жилья: мнения экспертов

Депутаты поддержали законопроект о макропруденциальных лимитах для ипотеки

Эксперты: макропруденциальные новации регулятора выглядят как попытка довести запрет на кредит до крайности

ЦБ: в сентябре ипотечных кредитов для долевого строительства выдано на 65,6% меньше, чем годом ранее (графики)

ЦБ: объем ипотечного кредитования для долевого строительства в сентябре уменьшился на 61,3% по отношению к прошлому году (графики)

За год доля ипотеки в долевом строительстве в общем объеме кредитов сократилась с 18% до 8% (графики)