Еще 4 банка снизили ставки по ипотеке

Вслед за уменьшением ключевой ставки Банка России несколько крупных финансовых организаций объявили в октябре о снижении ставок по ипотечным кредитам. В их числе Россельхозбанк, Транскапиталбанк, ЮниКредит Банк и Банк «Открытие».

Фото: www.gazeta.a42.ru

Россельхозбанк. №4 в ТОП ипотечных банков.

С 13 октября минимальная ставка ипотечного кредита на первичном рынке установлена в 9,45% при сумме кредита от 3 млн руб. Для 415 Жилых комплексов минимальная ставка установлена в 9,25%.

Срок кредита — до 30 лет.

Минимальный первоначальный взнос — 15%.

Кредиты предоставляются на сумму от 100 тыс. до 20 млн руб.

Транскапиталбанк. №17 в ТОП ипотечных банков.

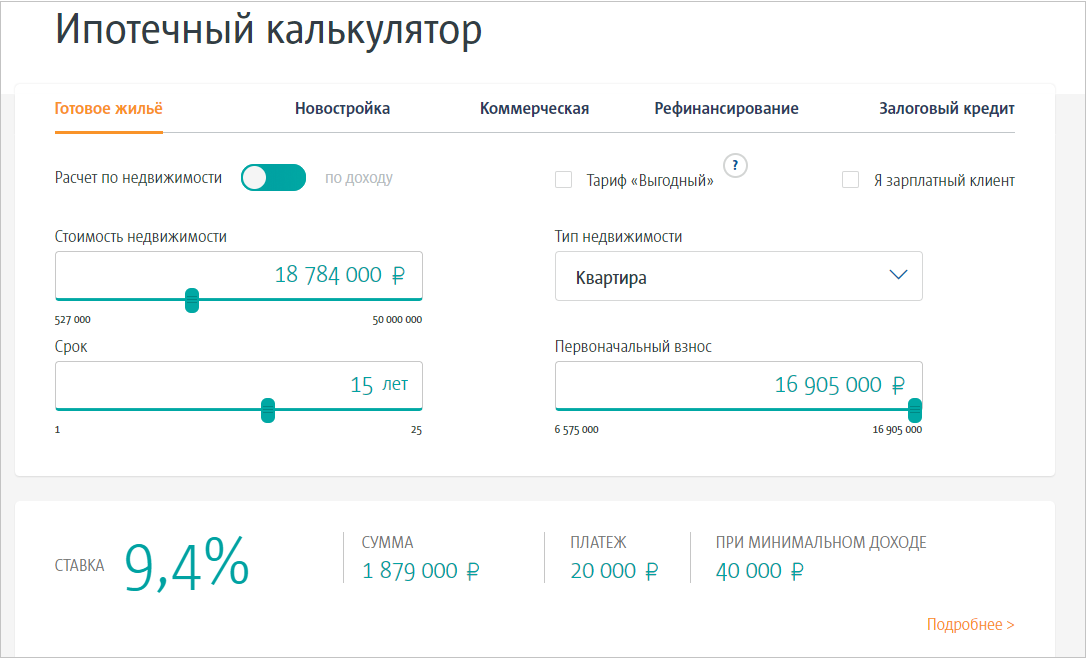

Кредит на квартиру в строящихся многоквартирных домах теперь можно взять по ставке от 9,4% при первоначальном взносе от 50% и сумме кредита до 12 млн руб. (для Москвы).

Срок кредита — от 1 до 25 лет.

Минимальный первоначальный взнос — 5%.

Источник: www.tkbbank.ru

ЮниКредит Банк. №18 в ТОП ипотечных банков.

С 20 октября кредит на квартиру или апартаменты в строящихся многоэтажных жилых домах можно взять по ставке от 10,15% в зависимости от суммы кредита.

Срок кредита — от 1 до 30 лет.

Минимальный первоначальный взнос — 20%.

Банк «Открытие». №20 в ТОП ипотечных банков.

С 23 октября для приобретения квартиры в строящемся доме можно воспользоваться ставкой от 9,35% при первоначальном взносе от 50% и сроке кредита до 5 лет.

Срок кредита — от 5 до 30 лет.

Минимальный первоначальный взнос — 10%.

Кредиты предоставляются на сумму от 500 тыс. до 30 млн руб.

Источник: www.open.ru

Другие материалы по теме:

Ставка ипотеки около 7% в 2018 году вполне реальна при сегодняшнем уровне инфляции

Ведущий аналитик Сбербанка объяснил, чего боятся банки при снижении ставки ипотеки

Какие банки сделали условия по ипотеке лучше, чем в Сбербанке

Владимир Путин: Когда-то мечтали о 12% по ипотеке

Самые низкие ставки российских банков по ипотеке для новостроек