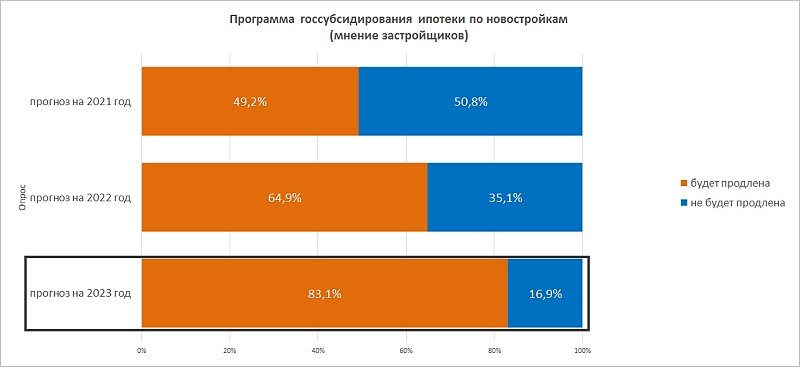

Застройщики: в 2023 году ставки ипотеки по ДДУ вырастут, а цены на новостройки почти не изменятся

Портал ЕРЗ.РФ провел опрос на тему «Как будет развиваться жилищное строительство в РФ в 2023 году?». Его участникам предлагалось сделать прогноз о развитии рынков жилищного строительства. Большинство застройщиков отметили, что ожидают роста ставок по ипотеке по ДДУ и объемов ввода МКД.

Фото: www.v-kurse.ru

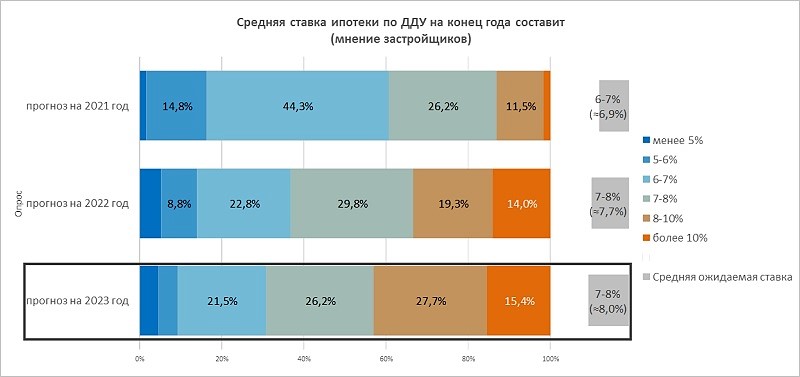

43,1% девелоперов, принявших участие в опросе, отметили, что ждут увеличения размера средней ставки по ипотеке по ДДУ до 8%—10% и более. Так, 27,7% респондентов предположили, что в конце декабря 2023 года ставка составит 8%—10%, а 15,4% — что она превысит 10%.

Еще 26,2% застройщиков полагают, что этот показатель составит 7%—8%, а 21,5% — что он будет на уровне 5%—6%. Годом ранее роста ставок ожидали 43,1% застройщиков.

Источник: ЕРЗ.РФ

По данным Банка России, в январе средняя ставка ипотеки для долевого строительства выросла до 4,82%, на 1,32 п.п. больше, чем в декабре прошлого года. Рост ставки произошел за счет постепенной отмены льготных программ от застройщиков, против которых с прошлого года активно выступает руководство регулятора. Во многом благодаря таким программам ставка ипотеки по ДДУ в прошлом году была значительно меньше средневзвешенной ставки льготной госпрограммы на новостройки.

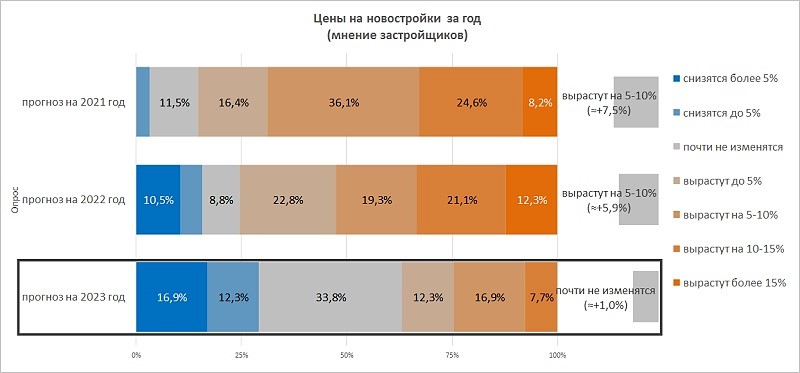

33,8% девелоперов предположили, что цены на новостройки в 2023 году почти не изменятся в силу того, что население выбирает сберегательную модель финансового поведения населения, а объем предложения превышает спрос. 12,3% респондентов ожидают роста цен до 5%, 16,9% — на 5%—10%, а 7,7% — более чем на 15%.

При этом 12,3% застройщиков считают, что цены снизятся примерно на 5%, а 16,9% — более чем на 5%. Напомним, что в 2022 году роста цен на новостройки на 5%—15% и более ожидали 65,5% девелоперов.

Источник: ЕРЗ.РФ

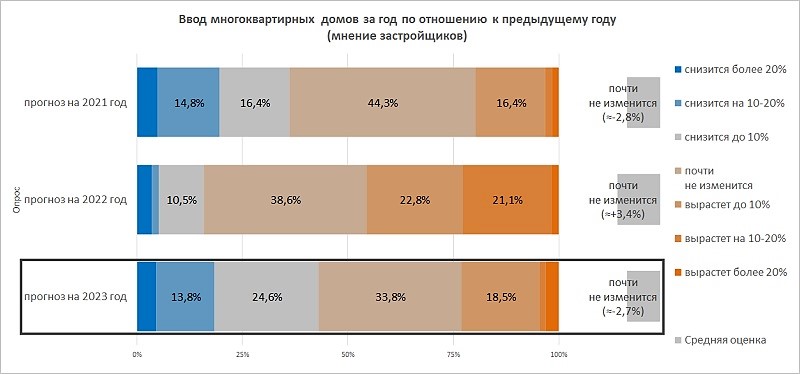

Большинство девелоперов также ожидают роста объемов ввода многоквартирных домов в 2023 году. Впрочем, 33,8% предполагают, что он будет незначительным.

Еще чуть больше 20% ждут увеличения показателя до уровня более 10%. 24,6% респондентов в ходе опроса проголосовали за вариант снижения объемов ввода до 10%, а 13,8% — до 10%—20%.

Годом ранее увеличения объемов ввода ожидали 82,5% застройщиков.

Источник: ЕРЗ.РФ

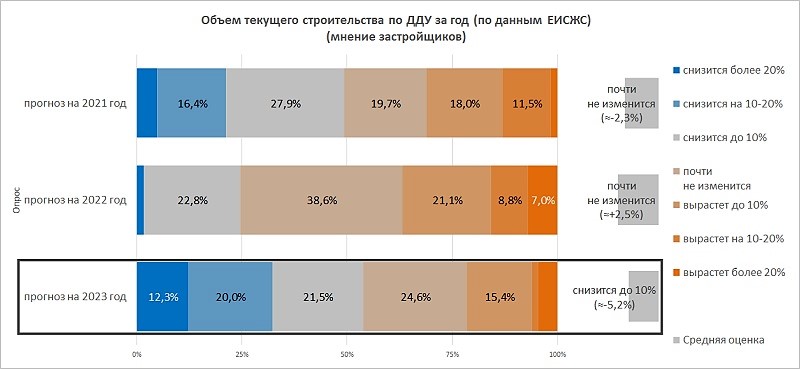

Объемы текущего строительства, согласно данным ЕИСЖС, в 2023 году, по мнению более половины респондентов, снизится до 10% и более. Так, 21,5% девелоперов ожидают, что объемы упадут до 10%; 20% опрошенных полагают, что они уменьшатся на 10%—20%; а 12,3% дают еще более пессимистичный прогноз — более 20%.

При этом 24,6% застройщиков предположили, что объемы текущего строительства практически не изменятся.

Доля проектов комплексного развития территорий в общем объеме текущего строительства, по мнению 52,4% девелоперов, составит 5%—10% и более. В 2022 году снижения объемов текущего строительства ожидали чуть более 23% девелоперов.

Источник: ЕРЗ.РФ

Профессиональные участники рынков жилищного строительства не ждут, что в 2023 году власти разрешат поэтапное раскрытие счетов эскроу. Об этом заявили 63,1% респондентов.

Напомним, что против поэтапного раскрытия в 2022 году высказывались Банк России, Правительство РФ, Минфин, Госдума РФ и Президент России Владимир Путин.

70,8% девелоперов также не ожидают масштабной реализации государственной программы поддержки низкомаржинальных проектов.

Источник: ЕРЗ.РФ

С полными результатами опроса можно ознакомиться по ссылке. Приглашаем девелоперов также принять участие в других опросах портала ЕРЗ.РФ.

Другие публикации по теме:

ЦБ: ставка ипотеки для долевого строительства в январе выросла до 4,82% (графики)

Девелопмент и местная власть: что дает больший вклад в успех бизнеса застройщиков

О мерах господдержки ипотеки знают более 90% участников всероссийского опроса

Портал ЕРЗ.РФ приглашает застройщиков пройти опрос по технологиям информационного моделирования

Эксперты прогнозируют падение продаж квартир в бизнес-классе и их рост в эконом-сегменте

ЕРЗ.РФ: только половина квартир из задекларированных застройщиками в 2022 году поступила в продажу

Эксперты: репутация застройщика — основной тренд уходящего года, который сохранится и в новом году

Ипотека — оптимальный вариант решения жилищного вопроса для каждого второго опрошенного

Опрос: почти половина респондентов — за продление льготных ипотечных госпрограмм