Аналитический центр ДОМ.РФ впервые публично представил данные о продажах крупнейших застройщиков жилья

9 апреля на пресс-конференции в ТАСС руководители аналитического центра ДОМ.РФ Михаил Гольдберг и Никита Белоусов презентовали аналитический доклад о состояния дел и основных тенденциях в сфере жилищного строительства, а также оценили влияние пандемии коронавируса на отрасль.

Фото: www.itd2.mycdn.me

1. Состояние дел и основные тенденции в сфере жилищного строительства

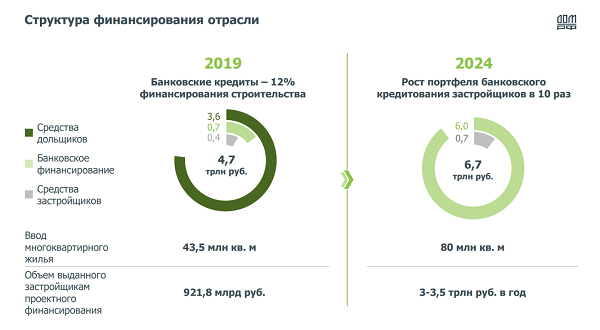

Финансирование отрасли: структура

С переходом на проектное финансирование происходит существенное изменение структуры финансирования отрасли. Объем банковского кредитования к 2024 году должен увеличиться в 10 раз.

Источник: ДОМ.РФ

Средняя годовая ставка по кредитам для застройщиков

Средняя годовая ставка по кредитам проектного финансирования составила в 2019 году 5—7% годовых, прирост себестоимости строительства — не более 3—4%.

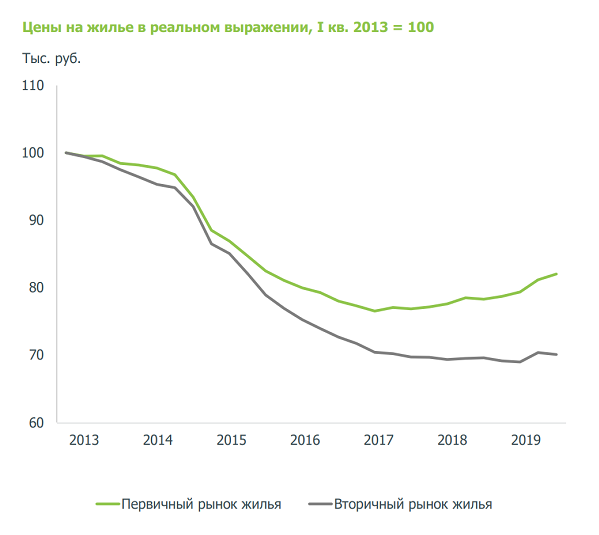

Рост цен

Переход к проектному финансированию не привел к значительному ускорению роста цен на жилье:

• по состоянию на конец IV квартала 2019 г. стоимость жилья на первичном рынке выросла на 8% к IV кварталу 2018 г. (в 2018 г. — на 7,4%);

• в реальном выражении цены на жилье продолжили расти, но пока не вернулись к значениям 2013—2015 гг.;

• рост цен на жилье, не превышающий рост заработной платы, необходим для увеличения финансовой устойчивости застройщика и повышения инвестиционной привлекательности отрасли жилищного строительства;

рост цен на вторичном рынке менее заметный:

— 3,8% в номинальном выражении;

— 0,7% в реальном выражении.

Источник: ДОМ.РФ

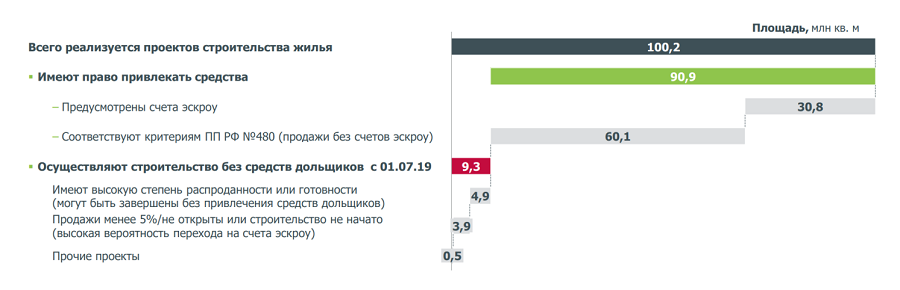

Счета эскроу

Доля жилищного строительства со счетами эскроу достигла 30,8%.

Источник: ДОМ.РФ

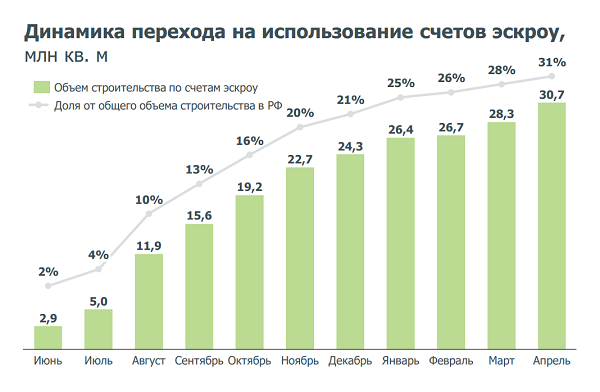

В среднем с июня 2019 года доля строительства с использованием счетов эскроу увеличивается в месяц на 3%.

Источник: ДОМ.РФ

Структура текущего жилищного строительства

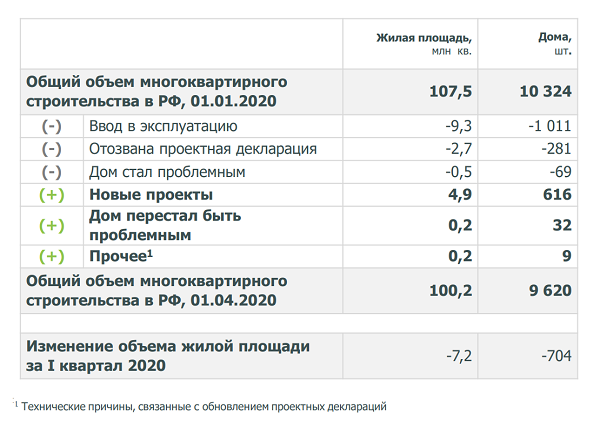

За I квартал 2020 года произошло уменьшение по следующим показателям:

• объем текущего строительства многоквартирных домов — на 6,7%;

• количество строящихся объектов — на 6,8%;

• количество застройщиков — на 3,9%.

Основной объем уменьшения текущего строительства приходится на ввод жилья (9,3 млн км. м) и на отзыв проектных деклараций (2,7 млн кв. м). При этом новых проектов выведено на рынок в объеме 4,9 млн кв. м.

Источник: ДОМ.РФ

Самый большой прирост объема текущего строительства зафиксирован в Рязанской области +3%. Самой большое падение в объеме текущего строительства зафиксировано в следующих трех регионах:

Ленинградская область — 18%;

Самарская область — 14%;

Воронежская область — 9%.

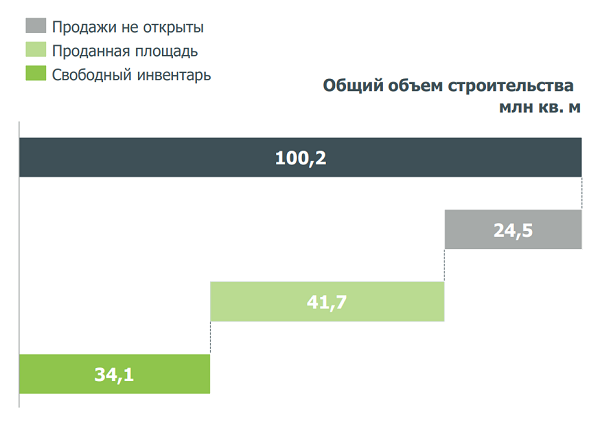

Продажи

В общем объеме текущего строительства продано 41,7 млн кв. м (42%). Три месяца назад продано было 40% от текущего объема строительства. Остальной объем — либо в продаже (в домах есть хотя бы одна проданная квартира), либо не продается (в домах нет ни одной проданной квартиры).

Источник: ДОМ.РФ

В общем объеме текущего строительства сумма привлеченных средств граждан составила 3,352 трлн руб. (+26,6 млрд руб. за первый квартал 2020).

Из крупнейших ТОП-10 регионов самая большая доля проданных квартир в строящемся жилье — в Ленинградской области (47%), самая маленькая доля — в Свердловской области и Красноярском крае (35%).

Источник: ДОМ.РФ

Из крупнейших ТОП-10 застройщиков самая большая доля проданных квартир в строящемся жилье у ГК Самолёт, г. Москва (52%), самая маленькая доля — у ГК ЮгСтройИнвест, Ставропольский край (17%).

Источник: ДОМ.РФ

Квартирография

Всего строится 2 млн квартир. Из них:

1-комнатные — 1080;

2-комнатные — 641;

3-комнатные — 254;

4-комнатные — 26.

Источник: ДОМ.РФ

Из крупнейших регионов самая большая доля строящихся однокомнатных квартир — в Ленинградской области (76%), самая большая доля двухкомнатных квартир — в Красноярском крае (38%), трехкомнатных квартир — в Новосибирской области (19%).

Источник: ДОМ.РФ

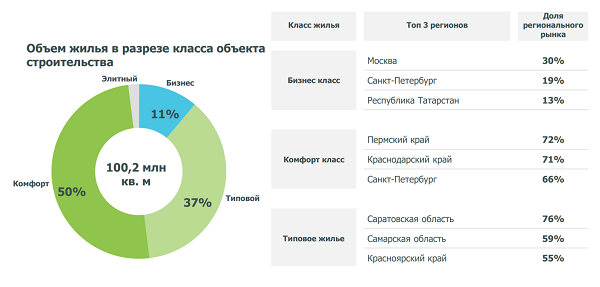

Более 50% объема текущего строительства приходится на жилье комфорт-класса.

Источник: ДОМ.РФ

Ипотека

2019 год

В 2019 году рынок ипотеки вырос на 18%, несмотря на небольшое снижение количества и объема выданных кредитов.

Источник: ДОМ.РФ

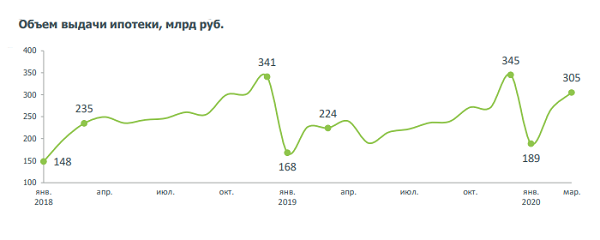

I квартал 2020 года

Предварительная оценка выдачи ипотечных кредитов в I квартале 2020 г.:

• количество кредитов — 308 тыс. (рост за год на 8%);

• объем кредитов — 760 млрд руб. (рост за год на 23%).

Март 2020 года

Предварительная оценка выдачи ипотечных кредитов в марте 2020 г.:

• количество кредитов — 122 тыс. (рост за год на 20%);

• объем кредитов — 305 млрд руб. (рост за год на 36%)

Март 2020 вошел в тройку лучших ипотечных месяцев (после декабря 2018 и декабря 2019).

Источник: ДОМ.РФ

Факторы высокого спроса на ипотеку

• рекордно низкие ставки выдачи: в феврале средняя ставка на новостройки — 7,8% (с учетом выдачи по субсидируемым ставкам), на «вторичке» — 9,2%;

• ожидания роста ставок: ставки предложения топ-15 ипотечных кредиторов перешли к росту из-за ухудшения ситуации на финансовых рынках;

• опасения роста цен/обесценения средств из-за ослабления курса рубля и влияния коронавирусной инфекции.

Росту спроса также способствовали низкая безработица и рост зарплаты. Повысилась доля работников с зарплатами от 33,9 до 100 тыс. руб. (с 19,1 до 21,9%), что увеличило спрос на ипотеку, поскольку ипотека — продукт для семей с доходом не ниже среднего.

Потенциал роста ипотеки

• в России ипотечный портфель — 7% ВВП;

• в странах Восточной Европы — 15—25%;

• в Западной Европе и США — от 40 до 80%.

Доступность ипотеки

Около 47% российских семей могут улучшать жилищные условия рыночными способами. При снижении ставки до 8% доступность покупки жилья с ипотекой вырастет до 55% от всего числа семей.

Росту доступности ипотеки способствуют:

• удлинение срока кредита (в 2019 г. — 18 лет, максимум за всё время);

• снижение ставок (в феврале средняя ставка на новостройки достигла рекордно низких 7,8%).

2. Влияние пандемии коронавируса на сферу жилищного строительства

Основные риски

Аналитический центр ДОМ.РФ видит следующие основные риски, которые могут иметь негативное влияние на отрасль:

• рост ставок по ипотеке;

• снижение доходов населения;

• рост безработицы;

• снижение активности совершения сделок;

• общее снижение спроса на жилье;

• снижение темпов наполнения счетов эскроу;

• ограничения на движение рабочей силы и грузов;

• риск приостановки строек;

• рост себестоимости строительства.

Ставки ипотеки

Из ТОП-15 банков ставки подняли уже 10. Правда, четверка крупнейших банков ставки ипотеки пока не увеличивает.

Источник: ДОМ.РФ

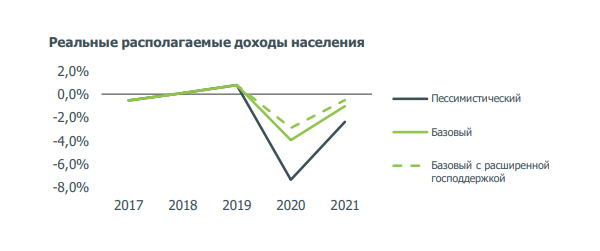

Доходы населения

При пессимистичном прогнозе доходы населения в 2020 году могут снизиться на 8%. При активных мерах господдержки — всего на 2%.

Источник: ДОМ.РФ

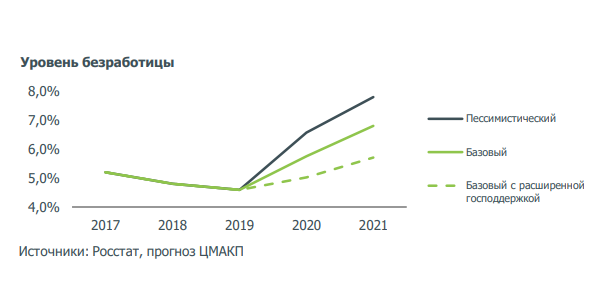

Безработица

При пессимистичном прогнозе безработица может вырасти до 8%. При активных мерах господдержки — всего до 5,5%.

Источник: ДОМ.РФ

Предлагаемые антикризисные меры

1) субсидирование ипотечных ставок на новостройки до 8% на период 2020—2021 года (800 тыс. ипотечных кредитов, завершение 40 млн кв. м жилья в стадии строительства);

2) выкуп нереализованного жилья — формирование фонда некоммерческой аренды, обеспечение жильем очередников или продажа на открытом рынке для компенсации бюджетных затрат;

3) субсидирование ставок по проектному финансированию и льготное фондирование для банков — снижение ставки проектного финансирования, недопущение роста цен на жилье и приостановки строек;

4) ориентация на строящееся жилье всех государственных программ поддержки улучшения жилищных условий — дополнительный спрос на более, чем 100 млрд руб.;

5) достройка проблемных объектов — около 2 тыс. домов из 3 тыс.;

6) обеспечение непрерывности работы Росреестра.

Предлагаемые антикризисные меры

1) проект дорожной карты по снижению ставки по ипотеке до уровня не более 8%;

2) стандартизация ипотечных кредитов;

3) цифровизация ипотечного кредитования;

4)оптимизация регулирования Банка России;

5) строительство некоммерческого арендного жилья — обеспечение жильем более 980 тыс. семей до 2024 г., дополнительный ввод более 56 млн кв. м;

6) субсидирование ставки проектного финансирования на строительство инфраструктуры при реализации проектов комплексного освоения территорий;

7) вовлечение земельных участков для жилищного и иного строительства;

8) повышение прозрачности и качества управления в строительной отрасли за счет использования ЕИСЖС.

Презентацию аналитического центра ДОМ.РФ можно скачать по ссылке.

Фото: www.note.taable.com

Другие публикации по теме:

ДОМ.РФ: март стал одним из самых удачных месяцев за всю историю российской ипотеки

Как повлияет на строительную отрасль нынешний «идеальный шторм»: аргументы и прогноз экспертов ВШЭ