Обзор состояния делового климата в строительной отрасли в I квартале 2018 года

Руководство Центра конъюнктурных исследований Института статистических исследований и экономики знаний Национального исследовательского университета «Высшая школа экономики» любезно предоставило порталу ЕРЗ информационно-аналитический материал о состоянии делового климата в строительстве в I квартале 2018 г. и ожиданиях предпринимателей на II квартал 2018 г.

Фото: www.samaratoday.ru

В докладе использованы результаты ежеквартальных опросов, проводимых Федеральной службой государственной статистики среди руководителей более 6 тыс. строительных организаций[1], различных по численности занятых, в 82 субъектах Российской Федерации.

Ключевые отраслевые тенденции:

• Возобновление обострения негативных предпринимательских мнений относительно динамики развития строительного сегмента;

• Заметное ухудшение по сравнению с IV кварталом 2017 г. предпринимательских оценок и углубление траектории движения основных производственных и финансовых нисходящих трендов;

• Возврат главного композитного индикатора исследования — индекса предпринимательской уверенности (ИПУ)2] к экстремально низкому значению, характерному для II квартала прошлого года (-20%);

• Слабые, но преимущественно позитивные прогнозы относительно преодоления локального падения и наращивания производственной деятельности во II квартале.

Обобщенная оценка конъюнктуры в строительстве[3]

Результаты опроса в I квартале 2018 г. выявили низкую стартовую динамику экономической конъюнктуры в отрасли. Производственные и финансовые показатели строительных организаций, переместившись в крайне неблагоприятную фазу развития, почти вплотную приблизились к критическим ретроспективным минимумам, регистрируемым в 2015—2016 гг.

Таблица 1. Оценки основных показателей деятельности строительных организаций

баланс[4], в процентах

Источник: Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ, Росстат.

Основной фактор, который повлиял на снижение деловой активности в первые месяцы текущего года, — существенное сокращение числа заключенных договоров относительно IV квартала 2017 г., что вполне закономерно для начала делового сезона, когда организации находятся в традиционной производственной паузе.

С 29 до 34% возросла доля строительных организаций, руководители которых констатировали недостаток заказов на работы. Кроме того, с 27% до 32% увеличилось число респондентов, которые столкнулись с проблемой неплатежеспособности заказчиков.

Сезонную специфику отрасли подчеркивает и зафиксированная просадка среднего уровня загрузки произведенных мощностей, который имеет свойство падать в низкий сезон и восполнять утраченные позиции в последующие активные для подрядной деятельности периоды. Так, по итогам I квартала 2018 г. загруженность снизилась на 5 п.п. до отметки 59%, при этом практически сохранившись в пределах интервала, в котором пребывала в течение последних двух лет (61% в I квартале 2017 г.).

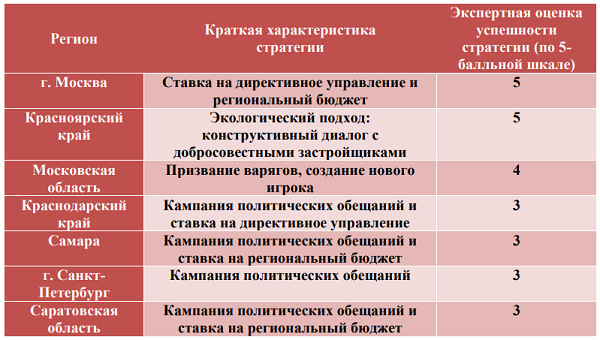

Откат восстановительных процессов и определенное усиление напряженности в строительной сфере отражает динамика ИПУ. Индекс по сравнению с предыдущим кварталом снизился на 5 п.п. и составил (-20%), погрузившись в самый неблагоприятный диапазон значений, фрагментарно фиксируемых в течение 2016—2017 гг.

Основное негативное влияние на ИПУ оказал один из его компонентов — уровень портфеля заказов, который «ниже нормального»[5] оценили более 40% респондентов. В то же время, динамика второго составляющего индикатора, характеризующего ожидаемые изменения ситуации с численностью занятых в строительной сфере, хоть и ослабла, но сохранила положительное значение, свидетельствуя о намерении респондентов восполнять производственную активность в ближайший квартал.

Рис. 1. Динамика индекса предпринимательской уверенности и его компонентов в строительстве

Источник: Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ; Росстат.

В целом глубина отраслевого спада, по-видимому, достигла своего предела, что с осторожностью позволяет исключить дальнейший провал тренда в последующие кварталы 2018 г.

Производственная программа. Обеспеченность заказами. Физический объем работ

В отчетном квартале производственная деятельность строительных организаций проходила в условиях сокращения спроса на строительные услуги, причем темпы спада ускорились. Значительная доля респондентов (43%) охарактеризовали фактическое состояние уровня спроса (портфеля заказов на момент опроса) в своих организациях как «ниже нормального»[6]. В итоге баланс оценки уровня показателя снизился по сравнению с кварталом ранее на 6 п.п. и составил (–42%).

Результаты проведенного опроса показали ухудшение оценок предпринимателями изменения основных показателей — «числа заключенных договоров» и «физического объема работ».

Доля компаний (16%), в которых наблюдалось увеличение по сравнению с предыдущим кварталом количества новых договоров, сократилась на 3 п. п. Баланс оценки изменения показателя опустился относительно значения предыдущего квартала на 4 п. п. и составил (–7%).

Усиление в текущем квартале негативных тенденций в динамике спроса отразилось на выполненном подрядными организациями физическом объеме работ. Доля компаний, в которых наблюдалось снижение объемов строительства относительно IV квартала 2017 г., увеличилась с 27 до 33%. Доля компаний, руководители которых сообщили о росте показателя, уменьшилась с 27 до 21%. В итоге, балансовое значение опустилось по сравнению с предыдущим кварталом на 12 п. п. и составило (-12%).

Рис. 2. Динамика оценок изменения физического объема работ и числа заключенных договоров в строительных организациях

баланс, в процентах

Источник: Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ, Росстат

На момент опроса строительные организации были обеспечены заказами на более короткий, чем кварталом ранее, срок (6 месяцев). Практически треть (32%) предприятий имели в своем портфеле договоры на срок от 1 до 3 месяцев, 8% — более года.

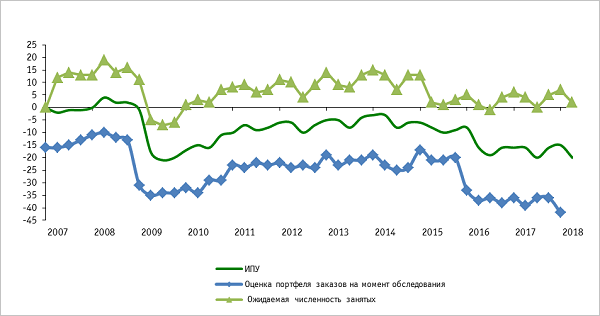

В I квартале 2018 г. средний уровень загрузки производственных мощностей в строительной отрасли составил 59%, что на 5 п.п. меньше показателя предыдущего квартала. Наибольшая доля (18%) организаций использовала мощности от 51 до 60%.

При этом подавляющее большинство руководителей предприятий (90%) посчитали, что имеющихся производственных мощностей относительно спроса на ближайший год будет достаточно или более чем достаточно.

Рис. 3. Динамика среднего уровня загрузки производственных мощностей в строительных организациях,

в процентах

Источник: Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ; Росстат.

Численность занятых

Ухудшение производственной ситуации в I квартале 2018 г. негативным образом отразилось на состоянии рынка труда, в строительной отрасли возросли по сравнению с предыдущим кварталом темпы сокращения численности занятых.

Доля подрядных организаций (11%), руководители которых увеличивали штаты, сократилась по сравнению с предыдущим кварталом на 7 п.п. Баланс оценки показателя снизился и составил (-14%) против (-7%) в предшествующем квартале.

Рис. 4. Динамика оценок изменения численности занятых в строительных организациях

баланс, в процентах

Источник: Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ, Росстат

Представители строительного бизнеса менее оптимистично, чем кварталом ранее, оценивали ближайшие изменения на рынке труда (баланс оценки ожидаемого изменения численности занятых составил (+2%) против (+7%) в I квартале 2018 г.).

Динамика цен

К позитивным итогам проведенного опроса можно отнести устойчивую, сохраняющуюся в течение последних двух лет в строительном секторе экономики, тенденцию замедления роста цен — как на строительные работы, так и на материалы.

В частности, в I квартале 2018 г. по сравнению с кварталом ранее сократилась доля организаций, руководители которых сообщили об увеличении цен на строительные материалы и строительно-монтажные работы (68% и 40% соответственно). В IV квартале 2017 г. повышение цен зафиксировали 70% и 45% предпринимателей соответственно.

По-прежнему в строительном бизнесе темпы роста стоимости строительных материалов опережают темпы роста тарифов на строительно-монтажные работы.

Рис. 5. Динамика оценок изменения цен на строительно-монтажные работы и строительные материалы в строительных организациях

баланс, в процентах

Источник: Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ, Росстат

В строительстве сохраняются достаточно высокие инфляционные ожидания. Так, две трети (66%) представителей строительного бизнеса полагают, что во II квартале 2018 г. дальнейший рост цен на стройматериалы сохранится, а четверо из десяти (40%) намерены увеличить расценки на работы своих организаций.

Финансовое положение

Как следует из итогов проведенного опроса, в I квартале 2018 года продолжилась негативная динамика оценок предпринимателями показателей, характеризующих финансовое состояние строительных организаций. Вместе с тем второй квартал подряд в отрасли наблюдается некоторое замедление тенденции сокращения финансовой обеспеченности подрядных организаций.

Так, в отчетном квартале сократилась доля строительных компаний, руководители которых сообщили об уменьшении по сравнению с предыдущим кварталом обеспеченности собственными финансовыми средствами (16% против 18%). В результате баланс оценки изменения показателя возрос относительно предшествующего квартала на 2 п.п., составив (–8%).

Баланс оценки предпринимателями изменения обеспеченности организаций кредитными и заемными финансовыми средствами остался на уровне предшествующего квартала (–1%). При этом каждый пятый участник строительного бизнеса не пользовался кредитами.

Результаты проведенных опросов свидетельствуют о том, что третий квартал подряд в отрасли наблюдается замедление тенденции спада инвестиционной активности. В I квартале 2018 г. баланс оценки изменения данного показателя поднялся относительно значения предшествующего квартала на 4 п.п. и составил (–2%). Вместе с тем практически в каждой четвертой (26%) подрядной организации инвестирование как явление отсутствовало.

Рис. 6. Динамика оценок изменения обеспеченности собственными, кредитными и заемными финансовыми ресурсами в строительных организациях

баланс, в процентах

Источник: Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ; Росстат.

На момент опроса средняя обеспеченность организаций отрасли финансированием составила 5 месяцев. Наибольшая доля (31%) предприятий была профинансирована на срок от 1 до 3 месяцев, 6% — более года.

Экономическая ситуация в строительных организациях

Исходя из мнений руководителей строительных организаций относительно общей экономической ситуации в I квартале 2018 г., можнго утверждать, что в отрасли сохранилась негативная динамика оценки показателя. Доля респондентов (16%), охарактеризовавших ситуацию «неудовлетворительной», вдвое превзошла долю тех (8%), кто посчитал ее «благоприятной». По сравнению с кварталом ранее баланс оценки показателя снизился на 2 п.п.

Практически три четверти (76%) представителей строительного бизнеса назвали сложившуюся ситуацию «удовлетворительной».

Рис. 7. Динамика оценок экономической ситуации в строительных организациях

доля организаций от их общего числа, в процентах

Источник: Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ, Росстат

Тем не менее, участники опроса оптимистично оценивали ожидаемые в следующем квартале изменения общего экономического состояния своих организаций (более 90% предпринимателей уверены, что положение не ухудшится).

Факторы, ограничивающие производственную деятельность строительных организаций

Снижение деловой активности в отрасли в I квартале 2018 г. подтверждается возросшими относительно IV квартала 2017 г. оценками влияния таких лимитирующих строительную деятельность факторов, как «высокий уровень налогов», «недостаток заказов на работы» и «неплатежеспособность заказчиков».

Исходя из итогов опроса можно констатировать, что в I квартале увеличилась частота упоминания такого фактора, как тяжесть налогового бремени (39% респондентов против 34% кварталом ранее). Возросла доля руководителей подрядных организаций, жалующихся на «недостаток заказов на работы» (34% против 29% кварталом ранее). Существенно ограничивает деятельность строительных организаций «неплатежеспособность заказчиков» (32% против 27% кварталом ранее). О «недобросовестной конкуренции со стороны других строительных фирм» сообщили 26% участников опроса против 23% кварталом ранее.

Вместе с тем снизилась частота упоминания участниками опроса таких факторов, как «высокая стоимость материалов конструкций и изделий», «недостаток финансирования», «высокий процент коммерческого кредита», а также «недостаток квалифицированных рабочих».

В I квартале 2018 г. только 5% руководителей заявили об отсутствии перечисленных ограничительных факторов в деятельности своих организаций.

Рис. 8. Оценки факторов, ограничивающих производственную деятельность строительных организаций

Доля организаций от их общего числа, в процентах

Источник: Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ, Росстат

Комментарий директора Центра конъюнктурных исследований Института статистических исследований и экономики знаний НИУ ВШЭ Георгия ОСТАПКОВИЧА:

Фото: www.realty.interfax.ru

Исходя из обобщенных мнений руководителей строительных организаций, выявленных в I квартале 2018 г., и официальных статистических данных, можно утверждать, что строительство продолжает сохранять статус единственного вида деятельности среди базовых отраслей экономики, который продолжает функционировать по рецессионно-стагнационному сценарию. В частности, ИПУ в строительстве сократился на 5 п. п. по сравнению с IV кварталом прошлого года, составив (-20%). Одновременно отрицательная динамика зафиксирована в феврале и Росстатом: объем работ, выполненных по виду деятельности «Строительство», составил 99,8% (в марте — 90,3%, — ред.).

В принципе, ухудшение деловых настроений подрядчиков в I квартале наблюдается практически каждый год. Это вызвано в первую очередь спецификой отрасли, имеющей высокую сезонную цикличность, в том числе из-за проблем с финансированием и даже погодных условий в этот период. Вместе с тем относительно позитивная динамика ИПУ в предыдущих двух кварталах и наблюдаемая очевидная макроэкономическая стабилизация в стране в целом давали некоторую надежду, по крайней мере, на консервацию ИПУ на уровне конца прошлого года.

Однако этого не произошло, и ИПУ потерял сразу 5 п. п. по сравнению с IV кварталом. Для столь консервативного индикатора, как ИПУ, такой отскок, является серьезным негативным сигналом. Значит, строительство пока еще не готово к переходу в зону устойчивого экономического роста и в отрасли, по мнению самих руководителей строительных организаций, сохраняются дестабилизационные процессы.

Одним из главных факторов, лимитирующих строительную деятельность, остается слабый инвестиционный и потребительский спрос на подрядные услуги со стороны трех основных инвесторов — государства, корпоративного сектора экономики и домашних хозяйств. Государство пока еще функционирует в условиях дефицита федерального бюджета. Хотя для окончательного выхода из стагнации и перехода в фазу восстановительного роста незначительный дефицит бюджета является некритической и даже полезной процедурой, в то же время он ограничивает расходы на экономические маневры второго-третьего по важности порядка, к которым можно отнести модернизацию и расширение производства за счет строительства новых объектов.

Практически все базовые отрасли экономики, кроме самого строительства, находятся в настоящее время в фазе компенсационного роста, но, по-видимому, пока еще корпоративный сектор решает первоочередные задачи по установлению окончательного рыночного равновесия в цепочке «производитель — поставщик — заказчик» для основных своих операционных показателей — производства, финансовой составляющей, численности занятых, загрузки мощностей и др. Время для нового строительства, а также для размораживания законсервированных строительных объектов еще не пришло.

Очевидно, что помесячное падение реальных располагаемых денежных доходов населения, продолжавшееся более трех лет, завершилось. Однако с какой интенсивностью будут восстанавливаться доходы домашних хозяйств и когда население начнет реализовывать значительный отложенный спрос на рынке жилья — это большой вопрос. Следует напомнить, что отрицательный кумулятивный эффект от спада реальных доходов населения составил более 11% к 2013 г.

Одновременно, несмотря на рост заработных плат, наблюдаемых помесячно последний год, их сегодняшний уровень составляет примерно (-5%) к 2014 г. Значит, только восстановление доходов домашних хозяйств в условиях некоторой экономической неопределенности может растянуться на период от 1 до 2 лет.

К сожалению, для подрядчиков в текущем году государством не предусматривается строительство ярко выраженных VIP-объектов с гарантированным финансированием и большим объемом СМР наподобие АТЭС, Керченского моста, Олимпиады-2014 или ЧМ по футболу 2018. К наиболее крупным проектам, с точки зрения объемов работ и финансирования, в 2018 г. можно отнести строительство объектов нефтегазовой инфраструктуры, включая «Силу Сибири», и оборонного комплекса, а также интенсификацию работ по реновации устаревшего жилья в Москве.

Следует заметить, что именно жилищное строительство практически готово стать основным драйвером по выводу отрасли в целом из затянувшейся рецессии. В частности, по последним из имеющихся данных Росстата за февраль с. г. на фоне общего снижения объемов по виду деятельности «строительство» (99,8%) его жилищный сегмент показал просто выдающийся темп роста по сравнению с соответствующим периодом прошлого года (133,8%) (в марте рост составил 11,4%, ред.).

Понятно, что такой фантастический результат во многом объясняется низкой базой сравнения с прошлогодним февралем. Однако динамика жилищного строительства начиная с IV квартала 2017 г. характеризуется весьма оптимистичными тенденциями. Видимо, влияние давно ожидаемых факторов, способствующих росту объемов жилищного строительства, достигло точки бифуркации, и реально начался позитивный процесс.

Во-первых, скорее всего, начал реализовываться отложенный спрос со стороны населения на покупку жилья, в том числе из-за жизненной необходимости.

Во-вторых, очевидно, что в текущем году произойдет перелом тренда с понижательного на повышательный по реальным доходам населения, и это в определенной степени мотивирует домашние хозяйства к приобретению жилья, тем более — на пике снижения цен на недвижимость.

В-третьих, значительно расширилось ипотечное кредитование на фоне заметного снижения средневзвешенной ставки. Так, в 2017 г. объем ипотечных жилищных кредитов составил больше 2 трлн. руб. Одновременно, средневзвешенная ставка на 1 марта 208 г. по данным ЦБ РФ составила 9,75% (годом ранее 11,94%). Правда, не совсем ясно, сколько из этих денег дошло до строителей, а сколько использовалось на рефинансирование предыдущих кредитов. Рефинансирование ипотечной ставки в условиях практически двухпроцентного снижения за год — это вполне разумная стратегия поведения населения. По-видимому, столь резкий рост объемов ипотечного кредитования и числа предоставленных кредитов частично объясняется использованием населением механизма рефинансирования.

В-четвертых, похоже, что подходит к концу ценовой демпинг и различные понижательные акции со стороны строителей в целях ускорения продажи построенного жилья, особенно в регионах с относительно высокодоходным населением и городах-миллионниках. Следует напомнить, что в строительстве в 2017 г. была одна из самых низких рентабельностей среди базовых видов экономической деятельности (7,2%), за исключением торговли (4,6%).

Понятно, что с точки зрения роста ВВП страны, улучшения уровня и качества жизни населения, а также создания новых рабочих мест и роста мобильности населения вложения в жилищное строительство гораздо полезнее, чем, например, расходы на газопровод «Сила Сибири» или на спорт высоких достижений. Тем более, Президент России в недавнем послании Федеральному Собранию поставил весьма амбициозную задачу — выйти в ближайшие годы на уровень ввода жилья 120 млн кв. метров в год.

Заметим, что по основным параметрам обеспеченности жильем Россия значительно уступает большинству стран Европы. В первую очередь, это касается средней обеспеченности квадратными метрами жилья на человека, качеством жилья, жилищной инфраструктурой, количеством квартир с тремя и более комнатами и т.д. Реализация поставленной цели поставит перед самими строителями, Минстроем РФ, другими видами экономической деятельности, влияющими на развитие строительства, и законодателями ряд конкретных и сложных задач.

В 2017 году по данным Росстата было введено 78,6 млн кв. м (по уточненным данным — 79,2 млн кв. м — Ред.) — жилья (рекордным для новой России был 2015 год — 85,3 млн кв. м). Для выполнения задачи необходимо увеличить объем жилищного строительства в полтора раза, причем желательно улучшить и качество строительства. Решение данной задачи потребует от строительства не только принципиальных инновационных преобразований и роста производительности труда, но и заметного увеличения численности занятых в отрасли, увеличения количества строительных машин и механизмов, включая импортные, и принципиального роста продукции обрабатывающей промышленности — производство стройматериалов и ЖБИ.

Рост численности занятых — задача вполне решаемая, в том числе, за счет привлечения строителей из неформального и теневого бизнеса, а также увеличения числа иностранных специалистов (правда, малоквалифицированных, но социально не очень требовательных) из стран ближнего зарубежья. При всем уважении к строительству, данная отрасль не относится к высокотехнологичным видам деятельности (кроме строительства специальных объектов). Соответственно, возможно частичное использование труда низкоквалифицированных специалистов.

Вместе с тем, другие перечисленные задачи требуют достаточно сложных решений. Особенно это относится к акцентированному увеличению производства строительных материалов и ЖБИ. Надо признать, что в последние годы данная подотрасль обрабатывающей промышленности находилась в явно неблагоприятном состоянии. Как удастся поменять парадигму ее развития с оптимизации управляющих схем на модернизацию и принципиальное расширение производства, не совсем ясно.

Существует еще одна проблема, находящаяся за пределами самого строительства. Предположим, строители выйдут на таргет 120 млн кв. м жилья в год, но возникает вопрос: кто купит этот дополнительный объем жилья? Сегодня чуть ли не основной проблемой для строителей является не как построить жилье, а как его продать. Строители не могут работать в постоянном демпинге или с нулевой и даже отрицательной рентабельностью. Значит, надо резко увеличивать денежные доходы населения и, соответственно, поднимать платежеспособный спрос до мотивирующего к покупке дорогостоящих товаров и услуг или значительно увеличивать роль государства в субсидировании строительства и населения при реализации поставленной цели. А это возможно только при выходе экономики в целом уже через 1—2 года на устойчивые годовые темпы роста выше среднемировых (примерно 3,2%). Перечисленные проблемы в сегодняшних экономических и геополитических условиях представляются крайне сложными, но выполнимыми.

Также нельзя забывать, что жилищное строительство уже в ближайшее время в соответствии с законом перейдет от долевого строительства к проектному финансированию, когда цена «квадрата» будет единственной и определяться только на финальной стадии, т. е. самой дорогой. При очевидных психологических выгодах для населения запуска данной схемы платежей за жилье, скорее всего, стоимость квадратного метра все-таки будет иметь тенденцию к росту.

Сохраняются вопросы, как сам строительный рынок отреагирует на предстоящие изменения. В частности, не исключен рост числа банкротств слабых в финансовом отношении строительный организаций. Сегодня строительство и так является лидером среди базовых видов экономической деятельности по интенсивности банкротств. По данным анализируемого предпринимательского опроса за I квартал с. г. выявлено примерно 16—18% строительных организаций, находящихся в предбанкротном состоянии.

В принципе, механизм цивилизованных банкротств неэффективных организаций — это нормальное экономическое поведение в условиях рыночной экономики. Именно излишнее количество «непохороненных мертвецов», функционирующих зачастую с отрицательной добавленной стоимостью, тянет строительство в зону спада. Причем в последнее время среди них появились не только малые строительные организации, но и бывшие лидеры жилищного строительства, например СУ-155. Вот это уже серьезный негативный сигнал.

Главное, чтобы обанкротившиеся организации не оставляли за собой большого объема недостроя, включая жилье, и чтобы неминуемое сокращение занятости на обанкротившихся предприятиях не имело широкого размаха, выраженного в акцентированной потере основного дохода для семей уволенных строителей и соответствующем росте социальной турбулентности в обществе.

В экономике России имеется достаточный «демпфер» от подобных явлений — это неформальный рынок строительного труда. При всех очевидных недостатках данного сегмента экономики он позволяет уволенным людям хотя бы частично сохранить свой доход, не увеличивая процент населения, находящегося ниже черты прожиточного минимума.

В заключение с осторожностью необходимо отметить, что, несмотря на ухудшение деловых настроений руководителей строительных организаций в I квартале с. г., есть определенные основания характеризовать данное явление как фрагментарную негативную коррекцию. Все-таки, тренды двух предыдущих кварталов имели позитивную направленность. В отчетном квартале выявлены, хотя и слабые, но позитивные прогнозы на обозримую перспективу и наблюдаемая относительная макроэкономическая стабилизация дает надежду, что вид экономической деятельности «строительство» уже в ближайшее время перейдет в зону компенсационного роста, восстанавливая потери, понесенные отраслью за предыдущие четыре года.

Вместе с тем, необходимо учитывать, что респонденты, участвовавшие в предпринимательском опросе в I квартале с. г., отвечали на вопросы без учета последних событий, связанных с обострением санкционного давления на экономику России со стороны США и других западных стран. Если негативные экономические тренды продолжатся в виде заметных валютных колебаний, замораживания со стороны ЦБ РФ ключевой и, соответственно, ипотечной ставки, откладывания потенциального роста доходов населения, возникновения возможной инфляционной турбулентности и др. негативных явлений, строительство, сначала попадет в зону экономической неопределенности, а затем возобновит свой рецессионно-стагнационный дрейф.

Исходя из сегодняшних событий, такой сценарий крайне маловероятен, но надо помнить, что строительство вместе с торговлей и сферой услуг очень чувствительны к подобным изменениям, даже на малозаметном уровне», — резюмировал эксперт.

[1]Выборка репрезентативна по территориальному признаку, а также по различным группам организаций по численности занятых и формам собственности.

[2]Индекс предпринимательской уверенности в строительстве рассчитывается как среднее арифметическое значение балансов оценок уровня портфеля заказов и ожидаемых изменений численности занятых, в процентах.

[3]Проведена сезонная корректировка временных рядов показателей деятельности строительных организаций.

[4]Баланс — разность долей респондентов, отметивших «увеличение» и «уменьшение» значения показателя по сравнению с предыдущим периодом, или разность долей респондентов, отметивших уровень показателя как «выше нормального» и «ниже нормального» в отчетном периоде, в процентах.

[5]Нормальный уровень — имеется в виду «достаточный» («допустимый»), для сложившихся условий в период обследования.

[6]«Нормальный» уровень — достаточный (допустимый) для сложившихся условий в период обследования.

Другие публикации по теме:

Опрос руководителей строительных организаций в IV квартале: в ожидании роста

Застройщиков-банкротов за ноябрь стало на 8% больше

Опрос руководителей строительных организаций в III квартале: в конце тоннеля забрезжил свет

Росстат: объем строительных работ продолжает расти

Росстат: выручка строительных компаний растет уже третий месяц