Обзор состояния делового климата в строительной отрасли в III квартале 2018 года

Руководство Центра конъюнктурных исследований Института статистических исследований и экономики знаний Национального исследовательского университета «Высшая школа экономики» (ЦКИ ИСИ НИУ ВШЭ) любезно предоставило порталу ЕРЗ информационно-очередной аналитический материал — о состоянии делового климата в строительстве в III квартале 2018 г. и ожиданиях предпринимателей на IV квартал 2018 г.

Фото: www.novosti-bankov.ru

В докладе использованы результаты ежеквартальных опросов, проводимых Федеральной службой государственной статистики среди руководителей более 6 тыс. строительных организаций1, различных по численности занятых, в 82 субъектах Российской Федерации.

Ключевые отраслевые тенденции

• Преобладание, как и во II квартале 2018 года, отрицательных предпринимательских оценок2 относительно общей экономической ситуации в строительном секторе;

• Доминирование негативных мнений участников опроса в оценках основных производственных и финансовых показателей;

• Незначительная позитивная корректировка главного композитного индикатора исследования — Индекса предпринимательской уверенности (ИПУ)3 на 2 п. п. до значения (-20%);

• Достаточно позитивные прогнозы относительно производственной деятельности в IV квартале.

Основной результирующий композитный индикатор исследования — сезонно скорректированный Индекс предпринимательской уверенности в строительстве в III квартале 2018 года — замедлил снижение, его значение возросло относительно предыдущего квартала на 2 п.п. и достигло отметки (-20%).

Относительному улучшению ИПУ способствовал в основном компонент индикатора, характеризующий уровень портфеля заказов. Так, доля респондентов, сообщивших о «нормальном» и «выше нормального» уровнях портфеля заказов в своих организациях возросла по сравнению с предыдущим кварталом на 2 п.п. и составила 58%.

Рис. 1. Динамика индекса предпринимательской уверенности и его компонентов в строительстве

в процентах

Источник: Росстат; Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ

ИПУ в строительстве (-20%) в отчетном периоде повторил значение индикатора в I квартале 2018 года

Практически все оценки основных производственных и финансовых показателей строительных организаций в III квартале 2018 г. продолжали оставаться в отрицательной зоне.

Таблица 1

Оценки основных показателей деятельности строительных организаций

балансы4, в процентах

Источник: Росстат; Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ

Производственная программа. Обеспеченность заказами. Физический объем работ

В III квартале 2018 года в отрасли замедлилась тенденция сокращения спроса на услуги подрядных организаций. Доля респондентов, охарактеризовавших фактическое состояние уровня спроса (портфеля заказов на момент опроса) своих организаций как «ниже нормального», уменьшилась на 2 п. п. (42%). В результате баланс оценок уровня показателя подрос относительно значения предыдущего квартала, составив (–40%).

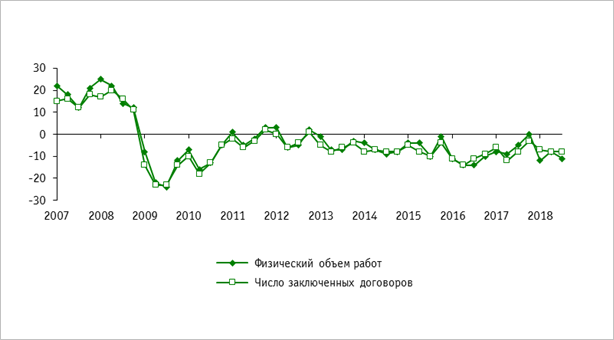

В оценках изменения основных показателей производственной деятельности («число заключенных договоров» и «физический объем работ») продолжилась отрицательная динамика.

Баланс оценок изменения числа заключенных договоров не изменился и, как и в предшествующем квартале, составил (–8%).

Сохранившиеся негативные тенденции в динамике числа новых заказов сказались на физическом объеме выполненного работ. Доля компаний, в которых наблюдалось уменьшение объемов строительства, возросла по сравнению со II кварталом 2018 г. на 2 п.п. В итоге баланс оценок изменения показателя снизился до (-11%).

Рис. 2. Динамика оценок изменения физического объема работ и числа заключенных договоров в строительных организациях

балансы, в процентах

Источник: Росстат; Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ

На момент опроса строительные организации были обеспечены заказами в среднем на 6 месяцев. При этом наибольшая группа компаний (26%) имели в своем портфеле договоры на срок от 1 до 3 месяцев, 10% – более года.

В III квартале 2018 года показатель использования производственных мощностей в строительной отрасли — средний уровень загрузки — составил 61%, что на 2 п.п. выше, чем в предыдущем квартале. У 15% организаций мощности были загружены не более 30%, у 17% — от 51% до 60%, у 11% — свыше 90%.

Рис. 3. Динамика среднего уровня загрузки производственных мощностей в строительных организациях,

в процентах

Источник: Росстат; Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ

При сложившейся производственной конъюнктуре подавляющее большинство руководителей предприятий (92%) считали, что имеющихся мощностей относительно спроса в ближайший год будет достаточно или более чем достаточно.

Численность занятых

В оценках представителей строительного бизнеса текущих изменений на рынке труда сохранилась негативная динамика. Доля руководителей строительных организаций, сокративших в III квартале 2018 года численность занятых, преобладала над теми, кто увеличил штаты своих организаций. В результате баланс оценок изменения численности работников составил (-15%), что ниже оценки предшествующего квартала на 1 п.п.

Рис. 4. Динамика оценок изменения численности занятых в строительных организациях

балансы, в процентах

Источник: Росстат; Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ

В следующем квартале, по мнению 72% участников опроса, принципиальных изменений на рынке строительного труда не предвидится, а доля негативных настроений совпала с долей позитивных (баланс оценок показателя (0%)).

Динамика цен

В III квартале 2018 года, как и в предыдущем квартале, доля организаций, руководители которых сообщили о повышении цен на строительно-монтажные работы, составила 42%, а доля организаций, где отметили рост цен на строительные материалы, — 69%.

По-прежнему в строительном бизнесе темпы роста стоимости строительных материалов опережают темпы роста тарифов на строительно-монтажные работы.

Рис. 5. Динамика оценок изменения цен на строительно-монтажные работы и строительные материалы в строительных организациях

балансы, в процентах

Источник: Росстат; Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ

Оценивая ближайшие перспективы изменения ценовой политики в отрасли, практически две трети (68%) представителей строительного бизнеса полагали, что в IV квартале 2018 года, дальнейший рост цен на стройматериалы сохранится, а четверо из десяти (41%) собирались увеличить расценки на работы своих организаций.

Финансовое положение

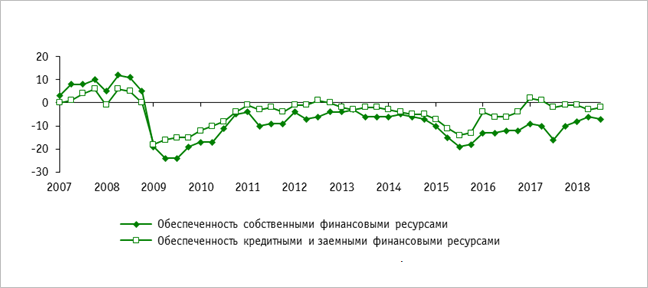

Исходя из итогов проведенного опроса, в III квартале 2018 года в отрасли сохранилась негативная динамика оценок предпринимателями показателей, характеризующих финансовое состояние строительных организаций.

Наблюдаемое в течение последних трех кварталов замедление сокращения обеспеченности подрядных организаций собственными финансовыми средствами сменилось тенденцией к ее ускорению. Это произошло в основном за счет уменьшения доли строительных компаний, сообщивших о росте по сравнению с предыдущим периодом собственных финансовых средств. Баланс оценок изменения показателя снизился по сравнению со II кварталом 2018 года на 1 п.п. и составил (-7%).

По сравнению со II кварталом 2018 года в отрасли увеличилась доля предпринимателей, сообщивших об увеличении заимствованных финансовых средств. В итоге баланс оценок предпринимателями изменения обеспеченности организаций кредитными и заемными финансовыми средствами поднялся относительно значения предшествующего квартала на 1 п.п. (–2%). При этом каждый пятый участник строительного бизнеса вообще не пользовался кредитами.

Результаты опроса показали, что в строительстве замедлилась тенденция спада инвестиционной активности. В отчетном квартале баланс оценки изменения данного показателя поднялся относительно значения предшествующего квартала на 2 п.п. и составил (–4%). Вместе с тем, в 27% подрядных организаций инвестирование как явление отсутствовало.

Рис. 6. Динамика оценок изменения обеспеченности собственными, кредитными и заемными финансовыми ресурсами в строительных организациях

балансы, в процентах

Источник: Росстат; Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ

На момент опроса средняя обеспеченность организаций отрасли финансированием составила 5 месяцев. Наибольшая доля (29%) предприятий была профинансирована на срок от 1 до 3 месяцев, 8% — более года.

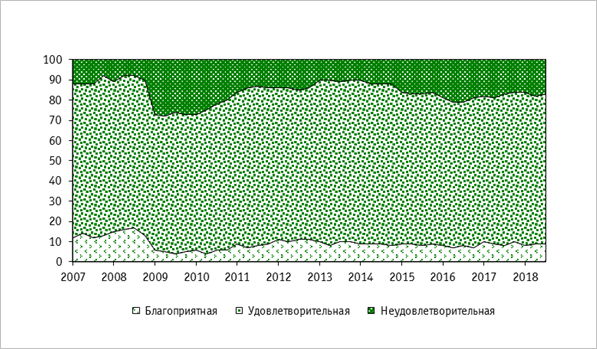

Экономическая ситуация в строительных организациях

В III квартале 2018 г. негативные оценки руководителей строительных организаций относительно общей экономической ситуации преобладали над позитивными. Доля респондентов, охарактеризовавших ситуацию «неудовлетворительной» (17%), практически вдвое превосходила долю тех, кто посчитал ее «благоприятной» (9%). Баланс оценки уровня показателя в текущем квартале поднялся по сравнению с предыдущим кварталом на 1 п. п., составив (-8%). При этом практически три четверти (74%) представителей строительного бизнеса были удовлетворены сложившейся ситуацией.

Рис. 7. Динамика оценок экономической ситуации в строительных организациях

доля организаций от их общего числа, в процентах

Источник: Росстат; Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ

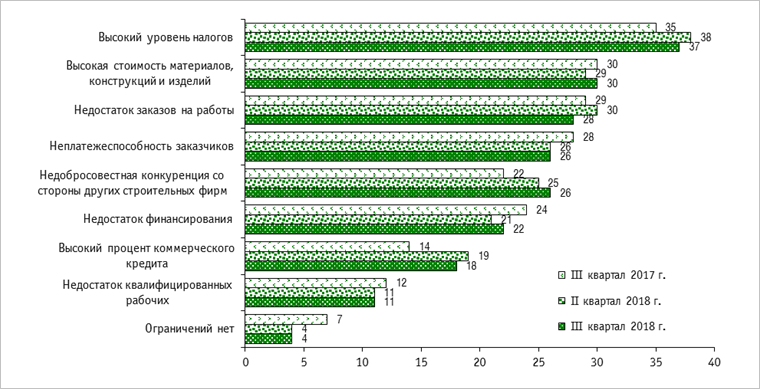

Факторы, ограничивающие производственную деятельность строительных организаций

В процессе своей деятельности участники строительной индустрии подвергаются влиянию ряда негативных факторов, сдерживающих развитие производства. В III квартале 2018 года традиционным лидером среди лимитирующих факторов оставался высокий уровень налоговой нагрузки. Так, практически четверо (37% респондентов) из десяти руководителей подрядных организаций указали на него.

Вторым по значимости фактором предприниматели называли «высокую стоимость материалов конструкций и изделий», причем второй квартал подряд отмечается рост доли участников опроса, упоминающих его (30% респондентов). Несколько снизилась доля предпринимателей, испытывающих «недостаток заказов на работы» (28 против 30% в предыдущем квартале). Как и кварталом ранее, практически каждого четвертого (26%) участника опроса беспокоила «неплатежеспособность заказчиков».

Рис. 8. Оценки факторов, ограничивающих производственную деятельность строительных организаций

Доля организаций от их общего числа, в процентах

Источник: Росстат; Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ

Комментарий директора Центра конъюнктурных исследований Института статистических исследований и экономики знаний НИУ ВШЭ Георгия ОСТАПКОВИЧА:

Фото: www.realty.interfax.ru

«Исходя из обобщенных мнений руководителей строительных организаций, выявленных в результате предпринимательского опроса в III квартале 2018 года, можно утверждать, что вид деятельности «Строительство» продолжает сохранять статус самой проблемной отрасли экономики страны среди всех базовых видов деятельности, функционируя уже продолжительный период по рецессионно-стагнационному сценарию, — отметил эксперт.

Учитывая практическое отсутствие акцентированных позитивных изменений основных показателей строительной деятельности в III квартале, рост ИПУ на 2 п.п. до отметки (-20%) можно интерпретировать как слабый положительный сигнал, хотя значение ИПУ в отчетном квартале было всего лишь на 1 п.п. выше, чем в кризисном для отрасли II квартале 2009 года. В настоящее время основным позитивным слоганом для строительства становится «замедление падения».

Незначительный позитив в сентябре выявил и Росстат. Так, объем строительных работ в сентябре увеличился по сравнению с соответствующим периодом прошлого года на целых 0,1%, хотя темп роста за девять месяцев в целом находился в отрицательной зоне (99,3%).

Наши осторожные прогнозы о возможном начале компенсационного роста отрасли ближе к концу текущего года, похоже, не оправдываются. По-видимому, ожидаемое начало заметного восстановительного процесса надо перенести примерно на середину 2019 года, когда девелоперы постепенно освоятся и выйдут из «новой неопределенности», связанной с законодательными и нормативными перестроениями в отрасли.

Возможными драйверами начала компенсационного роста в следующем году станут инфраструктурные объекты, объекты ВПК, активизация реновации и накопившийся за последние 5 лет отложенный спрос на жилье со стороны населения, а также на производственные объекты в целях расширения и модернизации бизнеса со стороны экономических агентов.

Вместе с тем, перечисленным возможным позитивным процессам могут помешать резкий рост количества застройщиков-банкротов. По данным конъюнктурного опроса, в III квартале на строительном рынке функционировало примерно 18—20% подрядных организаций, находящихся в предбанкротном состоянии5. При этом, по данным Росстата, в экономическом виде деятельности «Строительство» за январь-август 2018 года доля убыточных организаций составила 30%. Хотя данное значение примерно сопоставимо с соответствующим значением по экономике в целом, оно более чем на 2 п.п. хуже, чем за аналогичный период прошлого года, т. е. наблюдается негативная тенденция изменения указанного показателя.

Эффективности работы подрядчиков не способствует рост незавершенного строительства и брошенных без консервации строек. По заявлению главы Счетной палаты Алексея Кудрина, их стоимость, включая госзатраты, составляет 2,5 трлн руб. и включает несколько тысяч объектов. Одновременно при этом начинается строительство новых объектов. Подобное расточительство негативно отражается не только на снижении эффективности «Строительства» в частности, но и экономики в целом.

Сегодня очевидно, что со следующего года увеличатся темпы роста себестоимости строительных работ. Это будет в первую очередь связано с реформой 214-Ф3, по крайней мере, на начальном этапе. Отрицательную роль сыграет неминуемый рост цен на стройматериалы, производители которых будут вынуждены с 1 января следующего года увеличить сумму уплачиваемого налога на добавленную стоимость на более чем 11% из-за законодательного роста НДС с 18 до 20%.

Вдобавок подрядчики практически лишаются возможности использовать «бесплатные» средства дольщиков, а вместо данного механизма вынуждены финансировать свою деятельность за счет кредитов уполномоченных банков, взятых под определенный процент.

Не совсем ясно, как будет складываться в ближайшей перспективе экономическая ситуация в стране, особенно на фоне повышенной геополитической, курсовой и ожидаемой инфляционной турбулентности.

Негативная направленность перечисленных процессов наряду с возможным ростом ипотечной ставки, отсутствием заметного роста реальных располагаемых денежных доходов населения и прибыльности хозяйствующих субъектов может резко ограничить платежеспособность конечных потребителей строительных услуг и в лучшем случае вывести строительную отрасль из зоны рецессии в зону стагнации.

Нельзя забывать, что помимо специфических отраслевых проблем строительство испытывает давление и сегодняшних общеэкономических системных проблем. В их числе:

• слабый уровень инфраструктуры;

• высокий износ основных фондов;

• чрезмерное госрегулирование в сочетании с повышенной коррупционной составляющей и административной нагрузкой (два последних фрагмента особенно характерны для вида экономической деятельности «строительство»);

• отсутствие долговременных и устойчивых «правил игры» между государством и бизнесом;

• далеко не самый благоприятный предпринимательский климат;

• санкционная нагрузка;

• относительно низкая производительность труда;

• требующие улучшения институты развития.

Вдобавок все больше проявляющиеся демографические проблемы, выраженные в сокращении численности занятых в самых производительных и инновационных средневозрастных группах населения, на фоне входа в предпенсионный и пенсионный возраст наиболее квалифицированных рабочих. Данная проблема для промышленности и строительства стоит весьма остро», — резюмировал эксперт.

Фото: www.issek.hse.ru

1Выборка репрезентативна по территориальному признаку, а также по различным группам организаций по численности занятых и формам собственности.

2Проведена сезонная корректировка временных рядов показателей деятельности строительных организаций.

3Индекс предпринимательской уверенности в строительстве рассчитывается как среднее арифметическое значение балансов оценок уровня портфеля заказов и ожидаемых изменений численности занятых, в процентах.

4Баланс — разность долей респондентов, отметивших «увеличение» и «уменьшение» значения показателя по сравнению с предыдущим периодом, или разность долей респондентов, отметивших уровень показателя как «выше нормального» и «ниже нормального» в отчетном периоде, в процентах.

5Организации, у которых на протяжении трех и более кварталов выявляется отрицательная динамика финансовой составляющей (прибыль и собственные финансовые ресурсы), физического объема выполненных работ, числа заключенных договоров (портфель заказов) и численности занятых.

Другие публикации по теме:

Обзор состояния делового климата в строительной отрасли во II квартале 2018 года

Обзор состояния делового климата в строительной отрасли в I квартале 2018 года

Олег Высоцкий (СМ PRO): В ближайшие два-три года ввод жилья может ежегодно сокращаться на 10%

Опрос руководителей строительных организаций в IV квартале: в ожидании роста

Застройщиков-банкротов за ноябрь стало на 8% больше

Опрос руководителей строительных организаций в III квартале: в конце тоннеля забрезжил свет

Росстат: объем строительных работ продолжает расти

Росстат: выручка строительных компаний растет уже третий месяц