Генезис новой схемы фондирования жилищных проектов и ее «подводные камни», выявленные за год правоприменительной отраслевой практики, анализирует управляющий юрист юридической компании Capital Legal Services Денис ОСИПЧУК (на фото).

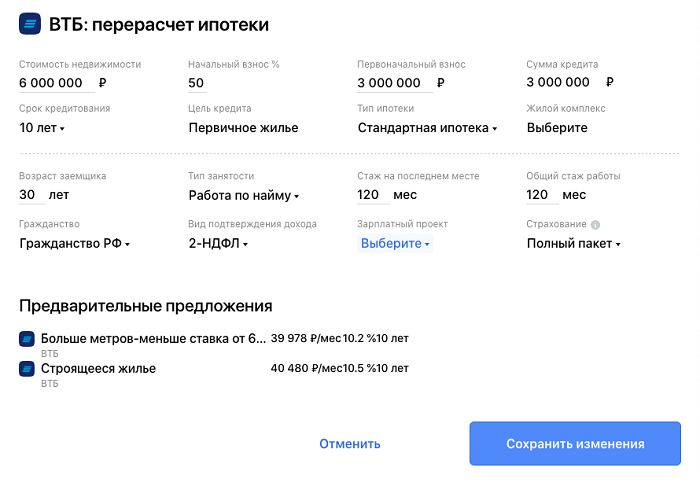

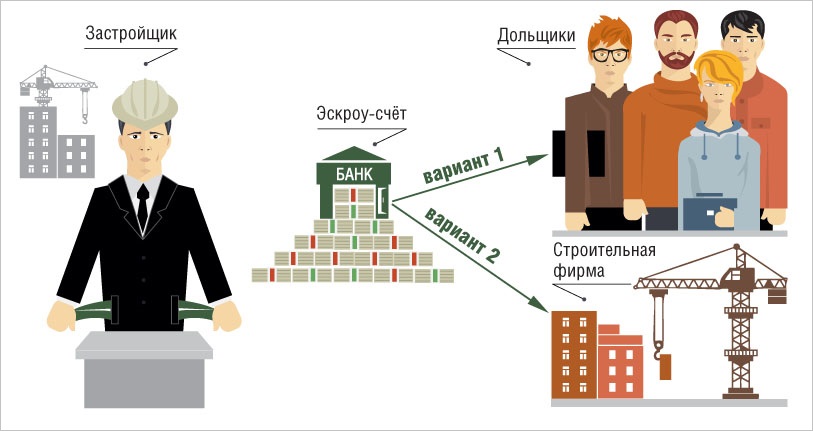

Начнем с того, что впервые законодатель предоставил возможность застройщикам привлекать денежные средства участников долевого строительства с использованием счетов-эскроу в июле 2016 года1.

Фото: www.szaopressa.ru

Но с момента вступления нововведений в силу (1 июля 2017 года) и в течение следующих нескольких лет можно было по пальцам пересчитать количество проектов, реализованных с использованием указанного механизма.

Это и понятно: стоимость привлечения проектного финансирования в значительной мере влияла на привлекательность конкретного проекта в глазах покупателей.

Переломный момент произошел 1 июля 2018 года с принятием закона №175-ФЗ2 — тогда застройщикам дали ровно один год на принятие, можно сказать, безальтернативного решения: заключать договоры участия в долевом строительстве (ДДУ) с использованием счетов-эскроу и привлечением банковского финансирования либо строить на свои.

Не все застройщики, готовившиеся к «часу икс», смогли перестроить свои бизнес-процессы и встроиться в новую систему.

Например, по данным Рейтингового агентства строительного комплекса (РАСК) с 1 января по 10 сентября 2019 года в России выявлено 133 застройщика-банкрота, которые в совокупности возводят 709 домов общей жилой площадью 2,95 млн кв.м. Подавляющее большинство из них – мелкие компании.

Другие застройщики продолжают реализовывать свои проекты, привлекая денежные средства дольщиков напрямую, если они до 1 июля 2019 года успели заключить не менее 10% ДДУ3 в отношении проектов, находящихся в высокой степени готовности: 30%4, 15%5и 6%6. В зависимости от региона количество таких проектов составляет более половины от всех реализуемых в настоящее время проектов.

Наше общение с органами, ответственными за осуществление государственного технического надзора, а также техническими консультантами показало, что при расчете степени готовности объекта сложность вызывает не только определение степени готовности конструктивных элементов проекта строительства, но и определение ее финансовой составляющей.

По мнению технических экспертов, существует четыре проблемных аспекта при оценке степени готовности объекта:

1) субъективность определения степени готовности отдельных конструктивных элементов здания – является общей проблематикой рынка;

2) удельный вес конструктивного элемента в объекте недвижимости – могут не учитываться индивидуальные особенности каждого объекта;

3) определение финансовой составляющей степени готовности – размер фактически понесенных затрат на строительство сопоставляется с планируемой стоимостью строительства, указанной в проектной декларации, которая может отличаться от окончательной в разы;

4) проблемные объекты незавершенного строительства – информация о степени технической готовности по документам может не совпадать с фактической ввиду, например, заржавевших коммуникаций или состояния конструктивных элементов.

Таким образом, определение технической составляющей степени готовности зачастую носит субъективный характер.

Возможны коррупционные схемы при выдаче заключений о соответствии застройщика установленным критериям7 (ЗОСК), увеличиваются риски оспаривания таких ЗОСК.

Указанные ключевые проблемы и связанные с ними опасения застройщиков быть привлеченными к ответственности за нарушение порядка привлечения средств дольщиков порой делают недостижимой достройку объекта по «старым» правилам.

Фото: www.gisfactory.com

Роль банков

Вследствие вышеперечисленных обстоятельств застройщики, реализующие новые и не получившие ЗОСК по текущим проектам, начатым до 1 июля 2019 года, и не обладающие собственными денежными средствами на строительство, вынуждены начать диалог с банками о предоставлении проектного финансирования.

Диалог, скажем прямо, идет со скрипом. Предвидя определенные сложности с переходом на проектное финансирование, Минстрой России, Банк России и АО «ДОМ.РФ» по поручению Президента РФ год назад разработали рекомендации по взаимодействию уполномоченных банков и застройщиков при переходе на проектное финансирование8 (Рекомендации).

В необязательных для исполнения Рекомендациях, в частности, указано, что одним из основных факторов для оптимального взаимодействия с банком является не только своевременность направления заявки с учетом срока ее рассмотрения банком, но и качество подготовки пакета документов застройщиком: его полнота, достоверность, надлежащее оформление, в том числе наличие необходимых согласований уполномоченных лиц/органов государственной власти, отсутствие ошибок в исходно-разрешительной и иной документации.

Застройщикам также рекомендуется обеспечить наличие подразделений или специалистов, обладающих компетенциями и опытом в области взаимодействия с банками по вопросам проектного финансирования. Понятно, что не каждый средний или мелкий застройщик смоет обеспечить в штате наличие такого специалиста.

Банкам, в свою очередь, при определении перечня (состава) документов, материалов, предоставляемых застройщиками в целях получения кредита, рекомендуется исходить из обоснованности состава запрашиваемых документов, исключить запрос документов/информации, не относящихся к оценке проекта строительства и т.д.

Регламентный срок рассмотрения заявок должен составлять не более 45 рабочих дней, а в случае отказа в предоставлении финансирования, банки просят направить застройщику мотивировочное письмо.

По прошествии года с даты принятия указанных Рекомендаций, можно утверждать, что они не доказали своей эффективности: банки в отсутствие соответствующего законодательного регулирования устанавливают собственные требования к застройщикам.

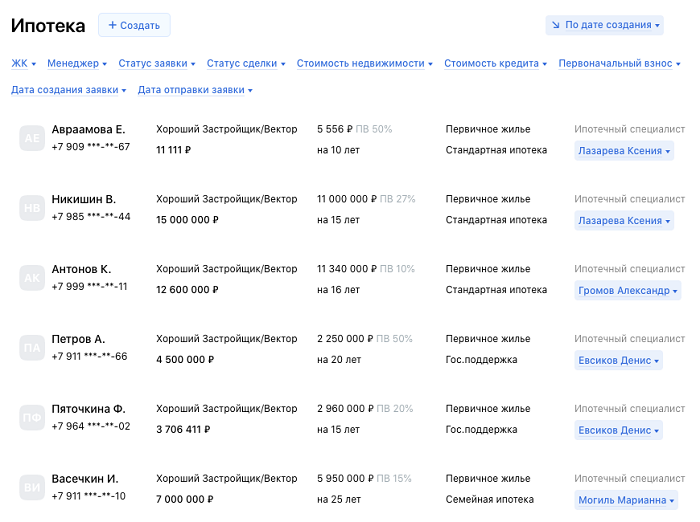

Эти требования, по мнению застройщиков, идут вразрез с требованиями Федерального закона от 30.12.2004 № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» (Закон №214-ФЗ).

Застройщики продолжают обращать внимание на то, что в разных кредитных организациях существуют различные требования к перечню и форме запрашиваемых документов, что осложняет одновременную подачу документов в разные банки.

Ряд требований является избыточным, что приводит к увеличению срока рассмотрения заявок или отказам в предоставлении финансирования.

Национальное объединение строителей (НОСТРОЙ) по итогам обсуждения с застройщиками представило на рассмотрение в Минстрой РФ в конце 2019 года унифицированный перечень документов, предоставляемых застройщиками для получения проектного финансирования.

В данный перечень входит около сотни позиций, начиная от правоустанавливающих документов на участки, разрешительной документации и заканчивая документами, подтверждающими наличие инженерной инфраструктуры.

ЦБ РФ отрицательно отреагировал на предложение о введении унифицированного перечня документов.

По мнению регулятора, «применение нерыночных механизмов регулирования, к которым относится установление единого исчерпывающего перечня документов, может послужить сдерживающим фактором при принятии решения о предоставлении финансирования, а также не соответствует гражданско-правовому принципу свободы договора».

Таким образом, ЦБ РФ фактически поддержал возможность банков устанавливать собственные требования к застройщикам и сроки рассмотрения заявок, в связи с чем застройщики вынуждены подстраиваться под банки и искать «золотую середину».

Фото: www.theladders.com

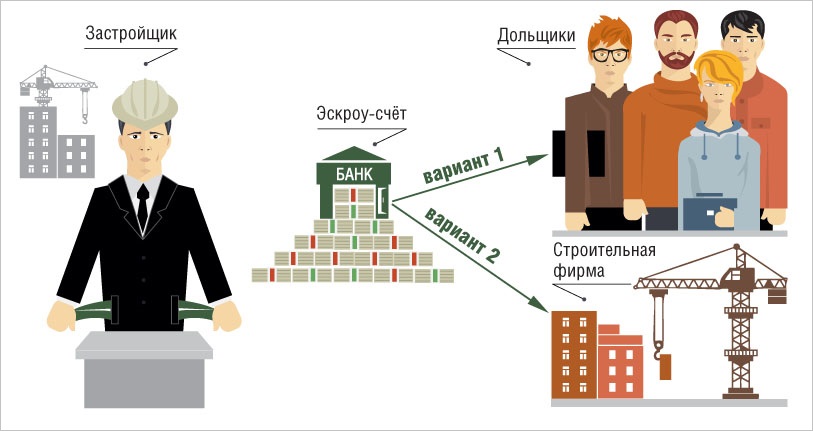

Основные причины отказа в проектном финансировании

За последний год накоплен достаточный объем исследований в отношении взаимодействия застройщиков с банками. Нельзя сказать, что он успешный, но положительная динамика, однозначно, прослеживается.

Например, согласно опросу, проведенному ООО «Институт развития строительной отрасли» в конце 2019 года среди 77 профессиональных участников рынка и 27 регионов, сохранялся высокий процент отказов в предоставлении проектного финансирования.

Так, по новым проектам застройщики получили отказ в выдаче кредита в 70% случаев. Застройщики, которые осуществляли строительство по ДДУ, заключенным до 1 июля 2019 года, и не смогли продолжить строительство объектов по старой схеме, получили отказ в 42,1% случаев.

Основными причинами отказа в проектном финансировании, согласно указанному опросу, являются низкая маржинальность проекта, недостаточность собственных средств, отсутствие необходимого обеспечения по кредиту, неполный комплект документов, наличие исков дольщиков по другим проектам застройщика. В 30% случаев застройщики вовсе не получили мотивированный отказ от банков.

По информации от Банка России, озвученной также в конце 2019 года, самая частая причина отказа в предоставлении проектного финансирования (почти 65% случаев) – непредоставление застройщиком надлежащего пакета документов.

Более трети отказов вызваны несоответствием проекта кредитной политике банка.

В начале 2020 года ситуация условно улучшилась: по информации того же ЦБ уже только около 40% застройщиков получают от банков отказ в проектном финансировании. Отказы, в основном, связаны с отрицательной деловой репутацией.

Выделим три основных аспекта проекта, анализируемых банками перед предоставлением кредита: юридический, финансовый и технический.

Например, с точки зрения финансов банк интересуют финансовые показатели проекта в бизнес-плане, включая динамику продаж квартир, критерии устойчивости и окупаемости проекта.

С учетом того, что банки, как правило, участвуют в проекте более чем на 80% (а иногда и полностью финансируют строительство), с юридической точки зрения банку важно исключить или минимизировать риски утраты залога и отказа ввода объекта в эксплуатацию.

Мы провели неофициальные консультации с некоторыми банками-лидерами рынка проектного финансирования на предмет ключевых юридических нарушений, которые чаще всего допускают застройщики и которые являются основными причинами отказа в предоставлении проектного финансирования.

Разберем подробнее юридический характер этих нарушений.

Фото: www.27r.ru

Нарушения при оформлении прав на землю

Банки при проведении юридического анализа прав застройщиков на земельные участки проверяют всю цепочку сделок с участками, даже если приобретение таких прав уходит корнями в приватизационные истории далеких 90-х.

На практике мы встречали случаи истребования участков/их частей у застройщиков ввиду исторических нарушений, допущенных при приватизации (например, в случае незаконной приватизации защитных сооружений гражданской обороны). В этой связи опасения банков вполне оправданы.

Особое внимание также уделяется проверке соблюдения законодательства при приобретении земельных участков, находящихся в публичной собственности. Банки тщательно анализируют вопросы соблюдения застройщиками требований о приобретении участков на торгах либо корректного применения ими немногочисленных законодательных исключений, позволяющих приобрести участки без проведения торгов.

Кроме того, важным аспектом является проверка полномочий публичных собственников на распоряжение земельными участками (мы сталкивались, например, со случаями распоряжения участками городскими округами в то время, как они в силу закона принадлежали субъекту РФ или находились в федеральной собственности).

В случае выявления банками рисков оспаривания прав застройщиков на основной актив, существует высокая вероятность отказа в предоставлении проектного финансирования или предоставления застройщикам возможности устранить выявленные риски.

Фото: www.b24-b0z9i1.bitrix24.site

Нарушения при оформлении градостроительной и разрешительной документации

Если выявленные нарушения при приобретении прав на землю, как правило, не могут быть устранены, то исправить нарушения при оформлении градостроительной и разрешительной документации застройщикам вполне под силу.

Можно выделить следующие наиболее типичные ошибки застройщиков в данной части:

• несоблюдение публичных процедур при изменении вида разрешенного использования земельных участков;

• несоответствие вида разрешенного использования земельных участков, предельных (минимальных и (или) максимальных) размеров и предельных параметров строительства градостроительному регламенту;

• наличие противоречий в градостроительной документации разного уровня (например, правила землепользования и застройки в части земельного участка противоречат генеральному плану);

• разрешение на строительство предусматривает строительство объекта, не предусмотренного градостроительным регламентом, или его параметры (например, в плане этажности) существенно различаются;

• в разной исходно-разрешительной документации технико-экономические показатели объекта различаются (например, в заключении экспертизы и разрешении на строительство имеются расхождения в площади объекта и т.д.).

Стоимость и сроки устранения выявленных нарушений в данной части зависят от типа нарушения: например, на внесение изменений в разрешение на строительство потребуется не более месяца, а на внесение изменений в правила землепользования и застройки или генеральный план — вплоть до 9—12 месяцев.

Из этого следует, что заранее проведенная экспертиза застройщиком своего земельного участка и исходно-разрешительной документации, устранение выявленных в ходе экспертизы нарушений позволит сократить время на рассмотрение заявки и сформирует профессиональную репутацию застройщика.

Фото: www.ajelaspalmas.es

Низкая деловая репутация

Практика показала, что во взаимоотношениях застройщиков с банками недопустимыми являются: просрочки ввода проектов в эксплуатацию, споры с дольщиками и подрядчиками, негативный «социальный фон» проекта (недовольство граждан планируемым строительством или критика в СМИ), выявленные в ходе проверок грубые неустранимые нарушения застройщиком закона.

Фото: www.spbguru.ru

Несоответствие требованиям Закона №214-ФЗ

Согласно полученной инсайдерской информации банки не полагаются на заключение о соответствии застройщика требованиям Закона №214-ФЗ, выданному государственным органом, ответственным за контроль в области долевого строительства, и осуществляют независимую проверку.

В случае привлечения застройщиком денежных средств с использованием счетов-эскроу согласно Закону №214-ФЗ к нему неприменимы, в частности, требования к размеру собственных денежных средств, отсутствию обязательств по кредитам и займам, а также наличию опыта в сфере строительства.

Но застройщикам нужно быть готовыми к тому, что банк может запросить дополнительные документы, не предусмотренные Законом №214-ФЗ. Указанное несоответствие может быть решено введением четкого законодательного регулирования.

В связи с вышеизложенным мы настоятельно рекомендуем застройщикам обратить внимание на указанные ключевые юридические аспекты: провести собственную экспертизу градостроительной и исходно-разрешительной документации, законности приобретения прав на землю, удостовериться в соответствии требованиям Закона №214-ФЗ, устранить ошибки и несоответствия до подачи документов в выбранный банк.

Качественная подготовка документации позволит не только сократить срок для рассмотрения заявки9, т.к. исключит дополнительные запросы информации, необходимость устранения выявленных нарушений, но и заявить о серьезности намерений и профессионализме застройщика.

Ответственное поведение застройщика позволит банку увидеть надежного партнера.

Денис ОСИПЧУК, управляющий юрист юридической компании Capital Legal Services

Фото: www.pravo.ru

1 Федеральный закон от 03.07.2016 № 304-ФЗ «О внесении изменений в Федеральный закон «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» и отдельные законодательные акты Российской Федерации».

2 Федеральный закон от 01.07.2018 № 175-ФЗ «О внесении изменений в Федеральный закон «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации" и отдельные законодательные акты Российской Федерации»

3 Количество заключенных договоров участия в долевом строительстве подтверждает реализацию участникам долевого строительства не менее 10 процентов общей площади жилых и нежилых помещений, машино-мест.

4 Общее правило.

5 Например, в следующих случаях: осуществление строительства по договорам о РЗТ / КОТ / КРТ / передача социальной и/или инженерно-технической инфраструктуры в государственную собственность / снос ветхого или аварийного жилья.

6 Например, в следующих случаях: системообразующий застройщик / завершение строительства ОНС / права застройки приобретены в результате банкротства застройщика / на основании решения главы субъекта РФ о реализации инвестиционного проекта или завершении строительства проблемных объекта.

7 Постановление Правительства РФ от 22.04.2019 № 480 «О критериях, определяющих степень готовности многоквартирного дома и (или) иного объекта недвижимости (проекта строительства) и количество заключенных договоров участия в долевом строительстве, при условии соответствия которым застройщику предоставляется право на привлечение денежных средств участников долевого строительства без использования счетов, предусмотренных статьей 15.4 Федерального закона «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации», по договорам участия в долевом строительстве, представленным на государственную регистрацию после 1 июля 2019 г.».

8 Письмо Минстроя России № 13275-ВЯ/07, Банка России № 01-40/2711, АО «ДОМ.РФ» № 4373-АП от 15.04.2019 «Рекомендации в целях определения оптимальных процедур взаимодействия уполномоченных банков и застройщиков при переходе на проектное финансирование объектов долевого жилищного строительства с использованием счетов эскроу».

9 На практике примерно четверть заявок застройщиков рассматривается в течение 45 – 90 дней, а более половины – в срок от 3 до 6 и более месяцев.

Другие публикации по теме:

ЦБ констатирует существенный рост рентабельности застройщиков и прогнозирует сохранение прошлогоднего уровня ввода жилья в 2020 году

Чего ждать девелоперам, банкам и покупателям в 2020 году

Проблемы рефинансирования целевых кредитов

Практические советы по проектному финансированию