Прогноз портала ЕРЗ по вводу жилья в 2019 году

Портал ЕРЗ представляет собственный прогноз объема ввода жилья в Российской Федерации в 2019 году с описанием методологии, используемой для прогнозирования. По прогнозу ЕРЗ объем ввода жилья в 2019 году составит от 74,4 млн до 77,1 млн м², в том числе индустриального жилья — до 44,6 млн м², индивидуального — до 32,5 млн м².

По состоянию на 15.02.2019 г.

1. Динамика ввода жилья в 2018 году

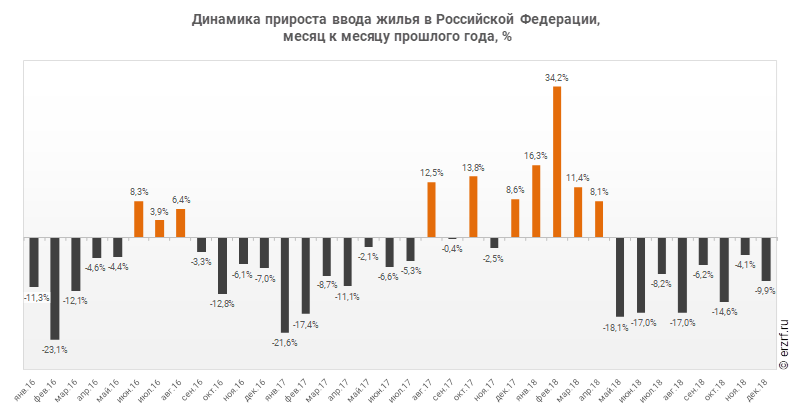

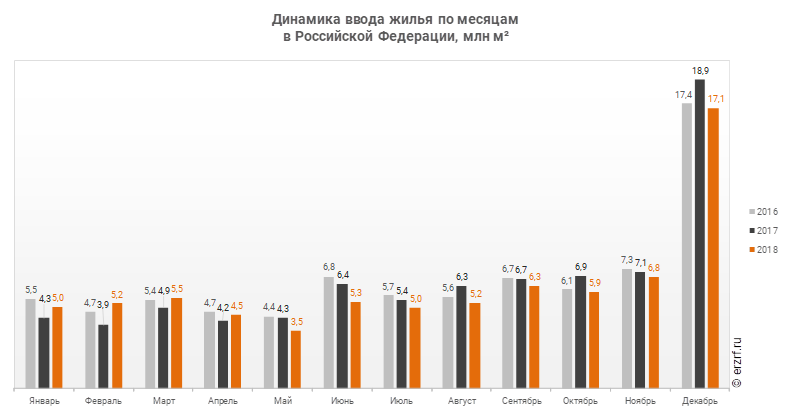

По данным Росстата в 2018 году положительная динамика ввода жилья по отношению к 2017 году наблюдалась на протяжении первых четырех месяцев (январь-апрель), отрицательная — в течение оставшихся восьми месяцев (май-декабрь).

По отношению к 2016 году положительная динамика ввода жилья наблюдалась на протяжении двух месяцев (февраль-март), отрицательная — в течение десяти (январь, апрель-декабрь).

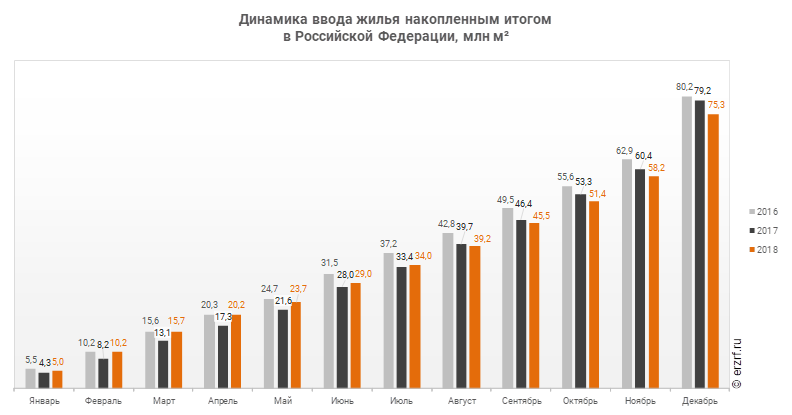

Накопленным итогом опережение темпов прошлого года, которое наблюдалось с января по июль, в августе сменилось отставанием. В результате в 2018 году было введено 75,3 млн м² жилья, что на 4,9% меньше, чем за 2017 год, и на 6,1% меньше, чем в 2016 году.

Между тем объемы ввода жилья застройщиками и населением показывают разную динамику.

1.1. Динамика ввода жилья застройщиками в 2018 году

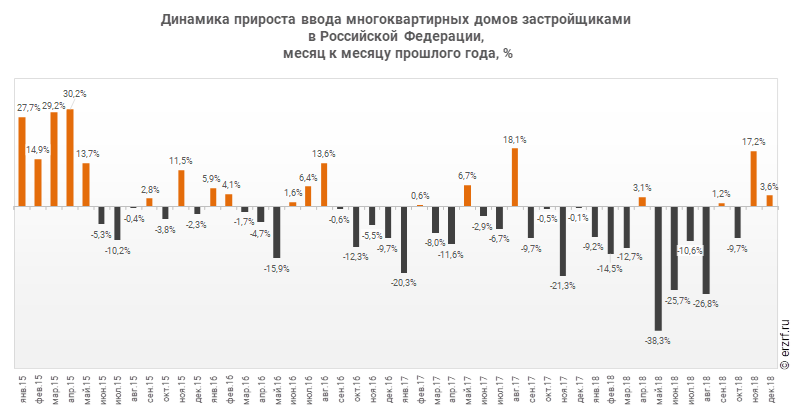

Ввод жилья застройщиками по итогам 2018 года снизился по сравнению с 2017 годом на 7,3%, а по сравнению с 2016 годом — на 11,5%. Ежегодное снижение объемов ввода застройщиками наблюдается после максимума, зафиксированного в 2015 году.

За весь год положительный прирост объема ввода жилья застройщиками по отношению к 2017 году наблюдался четыре раза (в апреле, сентябре, ноябре и декабре). Однако величина этого прироста оставалась незначительной по сравнению с падением в остальные месяцы.

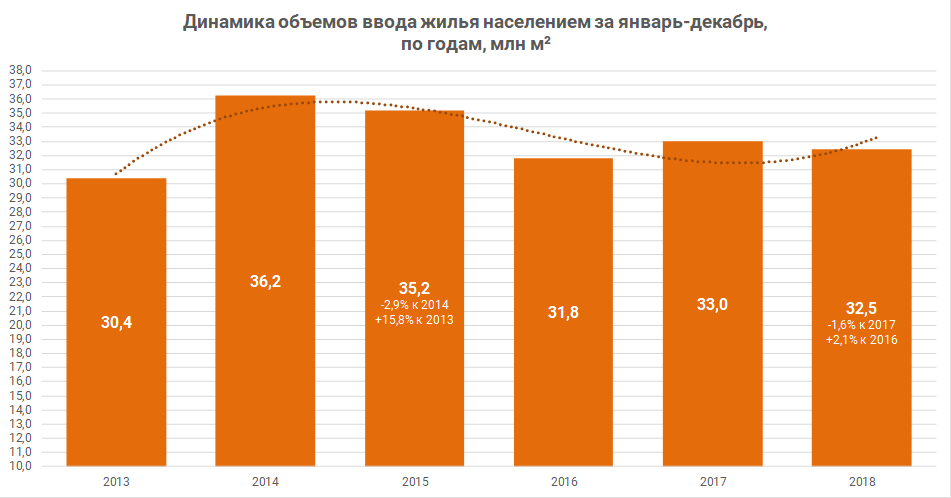

1.2. Динамика ввода жилья населением в 2018 году

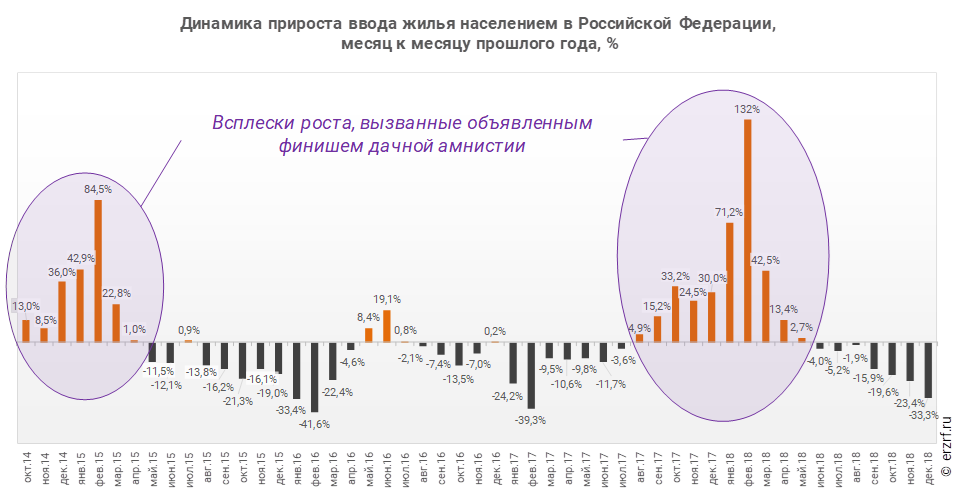

Ввод индивидуального жилья населением (ИЖС), несмотря на рекордные объемы ввода в первом полугодии, по итогам года показал снижение на 1,6% к 2017 году.

Резкое увеличение объемов ввода ИЖС в первой половине года было обусловлено объявленным финишем так называемой дачной амнистии (с 1 марта 2018 года). После указанной даты процедура ввода ИЖС должна была существенно усложниться. Поэтому граждане максимально ускорились с реализацией упрощенной процедуры регистрации прав на индивидуальные жилые дома. Такие же процессы наблюдались в 2015 году, когда также предполагался финиш дачной амнистии (с 1 марта 2015 года). Это хорошо видно на приведенном графике. В 2018 году, как и в 2015‑м, всплеск ввода ИЖС приходится на февраль — последний месяц действия дачной амнистии.

Влияние дачной амнистии на годовой объем ввода ИЖС в 2018 году оценивается в 2,1 млн м².

2. Прогноз ввода жилья в 2019 году

2.1. Прогноз ввода жилья застройщиками

Анализ проектных деклараций застройщиков показывает: если все объекты, запланированные к сдаче в 2019 году, будут сданы в срок, то ввод жилья застройщиками в 2019 году составит 69,5 млн м². Однако опыт 2016–2018 гг. показал, что ввод значительного количества домов из планируемых застройщиками к сдаче переносится на следующий год. По предварительным данным, в 2018 году доля фактически введенного застройщиками жилья от запланированного ко вводу составляет 47%. Еще 2,2 млн м² было запланировано ко вводу в следующие годы, но было введено досрочно. Кроме того, 1,7 млн м² составил ввод жилья, выведенного в строительство в течение 2018 года.

При сохранении в 2019 году тех же тенденций по итогам года может быть введено до 36,7 млн м² жилья с опубликованными проектными декларациями, которое учитывается в базе ЕРЗ.

В 2018 году дополнительный объем ввода по данным Росстата составил 21% от объема ввода жилья с опубликованными проектными декларациями, учтенного ЕРЗ. Таким образом, совокупный ввод застройщиками в 2019 году может составить 44,3 млн м², что на 1,4 млн м² или 3,4% больше объемов 2018 года. Учитывая, что данные ЕРЗ по вводу в 2018 году еще будут уточняться, можно ожидать объема ввода в 2019 году в диапазоне 44,0–44,6 млн м².

№ |

Показатель |

формула |

2017 |

2018 |

2019 |

1 |

общий объем текущего строительства на 01 января, млн м², в т.ч.: |

П2 + П3 |

109,3 |

111,0 |

125,8 |

2 |

- запланировано застройщиками ко вводу в этом году, млн м² |

|

63,8 |

66,9 |

69,5 |

3 |

- запланировано застройщиками ко вводу в следующие годы, млн м² |

|

45,4 |

44,0 |

56,3 |

4 |

всего фактически введено за год по базе ЕРЗ, млн м², в т.ч.: |

П5 + П6 + П7 |

37,4 |

35,5 |

36,7 |

5 |

- из запланированного ко вводу в этом году по П2, млн м² |

|

32,5 |

31,6 |

32,8 |

6 |

- досрочно из запланированного ко вводу в следующие годы по П3, млн м² |

|

3,2 |

2,2 |

2,2 |

7 |

- выведенные в строительство после 01 января, млн м² |

|

1,6 |

1,7 |

1,7 |

8 |

доля фактического ввода за год из планируемого застройщиками ввода на этот год, % |

П5 / П2 |

51% |

47% |

47% |

9 |

ввод МКД за год по данным Росстата, млн м² |

|

46,2 |

42,9 |

- |

10 |

коэффициент прироста ввода МКД по данным Росстата сверх данных базы ЕРЗ |

П9 / П4 |

1,24 |

1,21 |

1,21 |

11 |

ожидаемый ввод МКД по данным Росстата в 2019 году, млн м² |

П4 x П10 |

- |

- |

44,3 |

Пояснения к расчету цифр столбца «2019»:

(1) П42019 «всего введено за год по базе ЕРЗ, млн м²» рассчитан как сумма П52019 + П62019 + П72019

(2) П52019 «всего введено за год по базе ЕРЗ из запланированного ко вводу в этом году по П2, млн м²» рассчитан как П22019 х П82019

Определены на уровне 2018 года:

(1) П62019 «всего введено за год по базе ЕРЗ из досрочно из запланированного ко вводу в следующие годы по П3, млн м²»

(2) П72019 «всего введено за год по базе ЕРЗ из выведенных в строительство после 01 января, млн м²»

(3) П82019 «доля фактического ввода за год из планируемого застройщиками ввода на этот год, %»

(4) П102019 «коэффициент прироста ввода МКД по данным Росстата сверх данных базы ЕРЗ»

2.2. Прогноз ввода жилья населением

Если помесячный объем ввода населением в 2019 году будет сохраняться на уровне средних значений 2012—2018 годов, то за год ввод жилья населением составит 32,5 млн м² (+0,0 млн м² к 2018 году). При сохранении объема ввода ИЖС на уровне 2018 года, за вычетом влияния дачной амнистии, за год он составит 30,4 млн м² (-2,1 млн м² к 2018 году).

2.3. Прогноз ввода жилья суммарно застройщиками и населением

Таким образом, по итогам года совокупно ввод индустриального и индивидуального жилья может составить по оптимистичному прогнозу 77,1 млн м² (+2,4% к 2018 году). В пессимистичном прогнозе объем ввода достигнет 74,4 млн м² (-1,2% к 2018 году).

Показатель |

Прогноз объема ввода в 2019 году, млн м² |

|

Оптимистичный |

Пессимистичный |

|

Ввод застройщиками |

44,6 млн м² |

44,0 млн м² |

Ввод населением |

32,5 млн м² |

30,4 млн м² |

Итого |

74,4 млн м² |

|

Другие публикации по теме:

Показатели ввода жилья на следующие три года будут скорректированы

Планы к 2024 году: средняя ставка ИЖК — 7,9%, цена за 1 кв. м жилья — 88 тыс. руб.

Объем ввода жилья в 2018 году составил 75,3 млн кв.м (графики)