Пять ключевых моментов для рынка новостроек в 2019 году

Специалисты ГК «Атлант» выделили пять основных событий и тенденций на рынке первичного жилья массового сегмента. По мнению экспертов, 2019 год стал для рынка новостроек одним из лучших с докризисного периода.

Фото: www.rbk.ru

Основные итоги

Главный итог 2019 года — первичный рынок жилья не просто не рухнул от глобальных изменений, но и пошел в рост.

К концу года цены показывали небольшой, но устойчивый «плюс», спрос оставался стабильно активным, а ставки по ипотеке достигли исторического минимума.

Все страхи, опасения, негативные прогнозы, касающиеся последствий введения новой схемы продажи новостроек, не оправдались.

«Еще одним важным итогом 2019 года я бы назвал окончательное прохождение рынком «дна» после кризиса и поворот к росту, — говорит генеральный директор ГК «Атлант» Роман Лябихов (на фото). — Уже к концу 2018 года стало ясно, что на первичном рынке жилья падение спроса остановилось, и, как следствие, остановилось снижение цен. А начало 2019 года превратило это мнение экспертов в неоспоримый факт».

Фото: www.sb.by

Январь-июнь. Активный рост цен

Рост цен на новостройки начался еще в самом конце 2018 года, а с начала 2019 года это стало стабильной тенденцией на несколько месяцев. При этом никаких особенных экономических предпосылок не было. Подорожание носило, скорее, психологический характер.

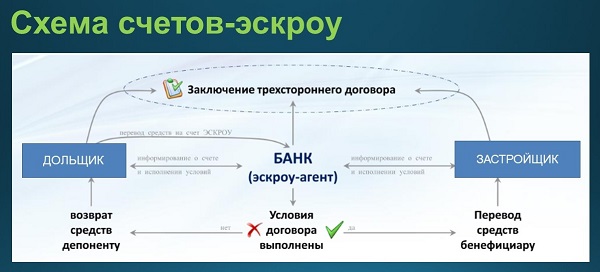

Ряд экспертов предрекал более высокие цены на новостройки после введения «продажи с эксроу-счетами». Это привело к тому, что многие люди, планировавшие покупку квартиры, решили поторопиться и совершить ее «пока не подорожало». Как следствие — вырос спрос.

Рост спроса, в свою очередь, продавцам дал возможность повысить цены. Это повлекло за собой новую волну спроса и т.д. В итоге стоимость квадратного метра в первой половине 2019 года выросла на 10—15%.

«Стоит заметить, что ожидания подорожания недвижимости – это лишь одна причина роста цен в этот период, — уверен Роман Лябихов. — К 2019 году стало ясно, что дальнейшего снижения цен на новостройки не будет. Поэтому на рынок вышел отложенный спрос в лице тех, кто откладывал покупку в ожидании лучшей цены», — пояснил топ-менеджер.

Фото: www.tsargrad.tv

Июнь. Рекордное количество сделок

Июнь ознаменовался рекордным количеством сделок на рынке новостроек. «Большинство этих сделок были «техническими»: застройщики старались переоформить объекты на инвесторов, чтобы получить возможность и дальше реализовывать проекты по «старым» правилам, — поясняет Роман Лябихов. — Однако параллельно увеличилось и количество реальных сделок».

Фото: www.floridagreenhomebroker.com

Многие покупатели «на всякий случай» хотели успеть до 1 июля. Этот процесс дополнительно стимулировался рекламной компанией ряда девелоперов, которые активно объявляли о повышении цен с 1 июля. В итоге только в июне 2019 года рост цен составил 5%.

Фото: www.blog.b2b-export.co

Июль-август. Затишье

В июле и августе к традиционному летнему затишью периода отпусков добавилось затишье после бурного мая и июня. При этом каких-либо ярко выраженных тенденций на рынке не наблюдалось.

«После отмены долевого каждый проект «идет своим путем» в зависимости от схемы привлечения средств дольщиков, востребованности и успешности проекта, получения разрешения продавать квартиры без эскроу-счетов и условий предоставления банками проектного финансирования, — считает Роман Лябихов. — Вследствие всех этих факторов в аналогичных объектах можно наблюдать разнонаправленные тенденции: кто-то повышал цены, кто-то предлагал акции и скидки».

После 1 июля 2019 года основной спрос сосредоточился в двух сегментах: проекты с высокой степенью и новые проекты, реализуемые по эскроу-счетам.

Фото: www.pbs.twimg.com

Сентябрь-ноябрь. Снижение ипотечных ставок

Неоднократное снижение ставки рефинансирования стало катализатором и снижения ипотечных ставок.

Само по себе смягчение условий по кредиту началось еще летом. Однако в активную стадию процесс вошел в октябре-ноябре. В итоге к концу года ипотечный рынок не только компенсировал предыдущий рост ставок, но и обновил исторический минимум.

В частности, в ноябре Сбербанк заявил о снижении ставок при покупке новостроек до 6,5%. Также было заявлено о запуске инструмента по снижению ставок до 1%.

Вслед за банками и застройщики стали массово выводить на рынок партнерские предложения, где ставки составляли 4—5%.

Фото: www.mymsk.online

Ноябрь-декабрь. МЦД разогрел спрос в Подмосковье

Реализация первой очереди масштабного проекта наземного метро в Московской области, привела к увеличению спроса на новостройки в городах, через которые проходят ветки МЦД.

При этом рост интереса к этим городам можно было наблюдать уже на фоне активной информационной компании о скором открытии «центральных диаметров».

«Например, в нашем микрорайоне «Лобня Сити» за последнее время количество обращений от потенциальных покупателей выросло на 10%, причем почти каждый второй интересуется сроками запуска и близостью новостройки к МЦД», — рассказал Роман Лябихов.

Прогноз на 2020 год

Следующий год, по мнению экспертов ГК «Атлант», при сохранении текущей ситуации в экономике будет стабильным и пройдет в спокойном «рабочем» режиме.

Девелоперы будут постепенно достраивать начатые объекты и выводить на рынок новые по эскроу-счетам, спрос будет стабильным, а средняя цена с учетом всех проектов вырастет за год примерно на 10%.

Фото: www.realto.ru

Другие публикации по теме:

Столичные новостройки: предложение снижается, цены растут

В ноябре объем предложения на столичном рынке новостроек массового сегмента сократился на 6,2%

Ведущие ипотечные банки снизили базовые ставки по кредитам на новостройки до уровня менее 9%

Банк России: снижение средней ставки ИЖК до уровня 7—8% вполне реально

Эксперты: спрос на первичное жилье в Москве снизился из-за небывалого роста цен

Эксперты: в преддверии 1 июля застройщики ускорили темпы строительства

Итоги апреля на столичном рынке новостроек: затишье перед взрывом?