Современные стратегии девелоперов в условиях высоких ипотечных ставок

Предлагаем вашему вниманию очередную аналитическую статью о ситуации в сфере девелопмента. Ее автор — преподаватель Академии девелопмента, директор по развитию компании Signum Дмитрий СОКИРКО.

Фото © Николай Винокуров / Фотобанк Лори

В последнее время ставки по ипотеке превысили 25%, и это лишь начало. Какие компетенции и навыки становятся ключевыми для выживания в такой экономической ситуации? Какие меры необходимо принять компаниям в ближайшее время для выживания в условиях высоких ставок?

Что делают девелоперы?

Распродажа активов.

В условиях резкого повышения ставок и падения продаж девелоперские компании начали сокращать персонал и продавать земельные участки. В большинстве случаев оставляют только те активы, которые планируется застроить в ближайшее время.

Среди таких компаний — ПИК, ГК ФСК, ГК Самолет, Sminex и другие. Потенциальные площадки под застройку теряют свою ликвидность, так как есть проблемы с кредитованием для потребителей и девелоперов. Продажа позволяет компаниям снизить кредитную нагрузку, избавившись от закредитованных активов, которые не приносят дохода.

Создание коллабораций.

В новых экономических условиях девелоперы все чаще объединяют усилия. Например, одна компания может предоставить земельный участок, а другая — опыт и ресурсы для проектирования и строительства. Совместная работа помогает разделить риски и быстрее реализовать проекты. Это стало особенно актуально из-за дефицита участков с ТЭПами (планами застройки и экономическими параметрами) и усложнившихся требований к проектам.

Изображение сгенерировано нейросетью «Kandinsky»

Текущие сложности

Большинство девелоперов работают на заемные средства. Покупка площадки без ТЭПов становится крайне рискованной. Чтобы ее приобрести, требуется взять бридж-кредит под высокие проценты, что добавляет значительную финансовую нагрузку. При этом получение ТЭПов не гарантировано, а проектное финансирование возможно только после их утверждения.

Раньше девелоперы могли быстро покупать «сырой» участок, получать ТЭПы и погашать бридж-кредит за счет проектного финансирования. Сейчас же этот процесс усложнился: регуляции стали строже, а получение согласований — более затратным и долгим.

Например, порядок прохождения ГЗК (Градостроительно-земельной комиссии) был усложнен, что добавляет дополнительные этапы и время на получение разрешений. Сейчас нужно представить проработанный продукт в виде АГР (Архитектурно-градостроительное решение), сделать высокополигональную модель.

Ситуация осложняется тем, что градостроительная политика города и возросшие ожидания потребителей идут вразрез с экономической ситуацией. Это снижает ликвидность проектов.

Фото: © Саблин Станислав / Фотобанк Лори

Новые формы предложений

Многие девелоперы предлагают собственникам имущественных комплексов реализовать проект по партнерской схеме, так называемый опцион, при котором владелец получит гарантированный доход от аренды на период согласования и строительства, а после завершения строительства ему выделяются метры в новом здании. Если проект не реализуется, собственник ничего не теряет. Такая схема снижает риски для обеих сторон и позволяет девелоперам минимизировать стартовые затраты.

Желающих приобрести площадку за собственные средства становится все меньше, так как прибыль от депозита сопоставима с прибылью от реализации проекта, но несет в себе меньше рисков и трудозатрат.

Диверсификация и новые рынки

Сегодня актуальна диверсификация активов, девелоперы отходят от жилья и делают выбор в пользу загородной, промышленной недвижимости, а также гостиничных и спортивных объектов. Это помогает минимизировать риски и сохранить доходность в условиях неопределенности.

Фото: © WalDeMarus / Фотобанк Лори

Рынок недвижимости: новые вызовы для девелоперов и подходы к управлению активами

С увеличением ставок по ипотеке и ужесточением регуляций на рынке недвижимости, многие девелоперы ищут новые способы управления активами и адаптации к изменяющимся условиям.

Хеджирование рисков через арендный бизнес

В нынешних условиях критически важна вариативность и наличие нескольких сценариев развития актива. Например, приобретение старого здания, которое можно сдавать в аренду, может оказаться менее рискованным, чем покупка «сырых» участков без ТЭПов.

Даже если проект по застройке не удастся реализовать, доход от аренды позволит окупить вложения в течение 7—8 лет, а в долгосрочной перспективе — обеспечить доходность на уровне 12% — 20%.

Кейсы успешного хеджирования

Один из примеров — приобретение устаревшего бизнес-центра. Первоначальный план предусматривал его снос и строительство жилого комплекса, но экономическая ситуация не позволила реализовать проект.

В итоге здание было отремонтировано, улучшено управление, и объект начал приносить доход от аренды на уровне 20% годовых. Это позволило инвестору минимизировать риски и сохранить актив, несмотря на неблагоприятные внешние условия.

Фото: © Igor Skripachev /Фотобанк Лори

Региональные девелоперы и их стратегия

Региональные девелоперы продолжают пытаться выйти на московский рынок, однако их интерес снижается из-за дефицита участков с ТЭПами и низкой доходности (около 10%).

Многие надеются на рост инфляции и возможность получить выгоду от удорожания недвижимости в будущем, однако растущие затраты на материалы, рабочую силу и плата за смену ВРИ (виды разрешенного использования) значительно осложняют реализацию таких планов.

Прогнозы и ожидания

Участки без ТЭПов, которые не хеджированы арендным бизнесом, будут вынуждены снижать цену. За последние пять лет стоимость участков в Москве значительно выросла, однако экономические изменения могут привести к коррекции цен.

Фото предоставлено пресс-службой Академии девелопмента

«Современная девелоперская среда становится все более сложной: растущие ставки, ужесточение регуляций и изменения на рынке требуют от компаний гибкости и способности быстро адаптироваться к новым условиям», — делает вывод автор, Дмитрий Сокирко (на фото).

Для успешной работы в таких условиях, считает эксперт, девелоперам важно развивать новые компетенции, искать возможности для коллабораций и диверсифицировать свои активы.

Реклама. ИП Тугарев Алексей Львович. ИНН: 772480003006

Другие публикации по теме:

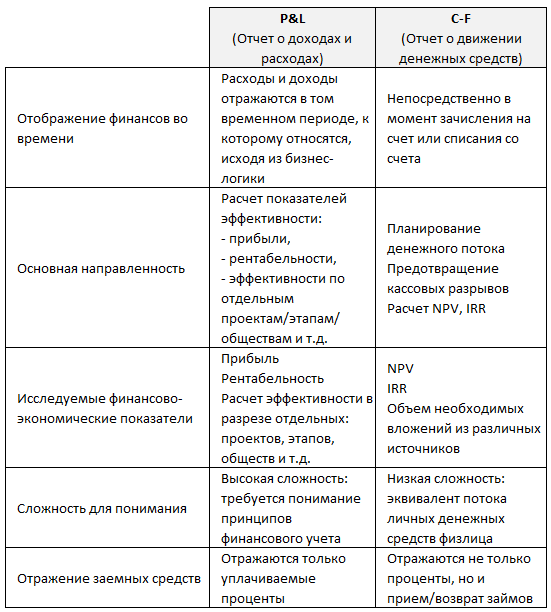

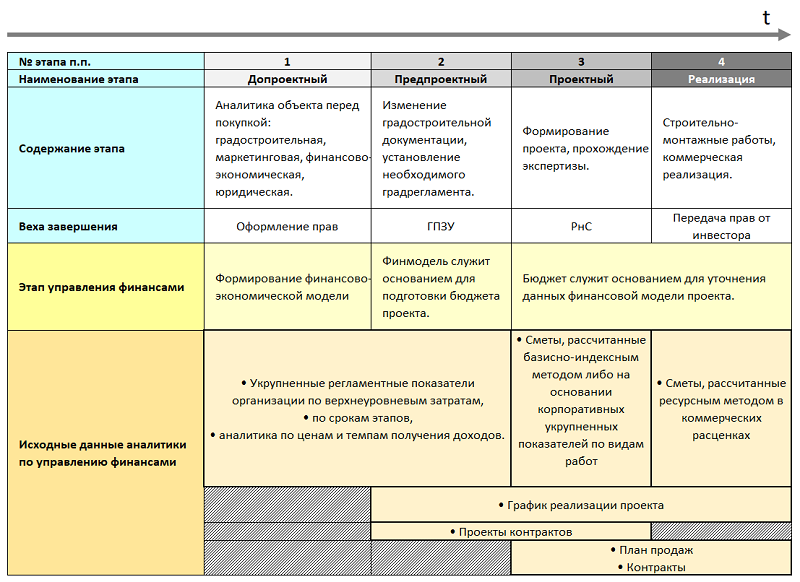

Как управлять финансами в девелопменте

Оптимизация расходов в девелопменте

Снижение себестоимости девелоперских проектов за счет префаб-технологий

Банкротство девелоперских компаний: разбор механики — и как его избежать

Схема-пазл девелоперского бизнеса

Как технологии помогают застройщикам сократить расходы в кризис