Аналитический обзор «Строительство жилья профессиональными застройщиками в Российской Федерации по итогам июля 2017 года»

Скачать PDF файл с аналитическим обзором можно в магазине исследований.

СТРОИТЕЛЬСТВО ЖИЛЬЯ |

|

||||||

ПРОФЕССИОНАЛЬНЫМИ ЗАСТРОЙЩИКАМИ |

|

||||||

|

Российская Федерация |

июль 2017 |

|

||||

|

Текущий объем строительства, м2 |

Средняя площадь строящихся квартир, м2 |

|

||||

|

на июль 2017 |

|

на июль 2017 |

|

|||

|

118 706 106 |

49,2 |

|

||||

|

|

||||||

|

|

|

|

||||

|

|

|

Средняя цена за 1 м2, ₽ |

|

|||

|

Среднемесячный ввод жилья застройщиками, м2 |

на июль 2017 |

|

||||

|

63 725 |

|

|||||

|

за последние 12 мес. |

Росстат |

|

||||

|

3 947 175 |

|

|

|

|||

|

Доля ввода жилья застройщиками |

|

|||||

|

за последние 12 мес. |

Росстат |

|

||||

|

‑6,8% |

к предшествующим 12 мес. |

61,8% |

|

|||

|

Количество выданных ипотечных жилищных кредитов (ИЖК) под ДДУ |

|

|||||

|

+0,2 п.п. |

к предшествующим 12 мес. |

|

||||

|

за июнь 2017 |

Банк России |

Средневзвешенная ставка по ИЖК под ДДУ, % |

|

|||

|

24 525 |

за июнь 2017 |

Банк России |

|

|||

|

11,10 |

|

|||||

|

|

||||||

|

+13,5% |

к июню 2016 |

‑0,57 п.п. |

к июню 2016 |

|

||

|

|

|

|

|

|||

Оглавление

Источники информации для составления аналитического обзора

1. Количество и виды строящихся застройщиками жилых домов в Российской Федерации

2. Территориальное распределение жилищного строительства застройщиков в Российской Федерации

7. ТОП застройщиков Российской Федерации по объемам строительства

8. Жилые комплексы, строящиеся застройщиками в Российской Федерации

9. Средняя площадь жилых единиц, строящихся застройщиками в Российской Федерации

10. Ипотечное кредитование для жителей Российской Федерации (официальная статистика Банка России)

10.1. Количество ипотечных кредитов, выданных жителям Российской Федерации

10.2. Объем ипотечных кредитов, выданных жителям Российской Федерации

10.3. Средний размер ипотечных жилищных кредитов, выданных жителям Российской Федерации

10.4. Средневзвешенная ставка ипотечных жилищных кредитов, выданных жителям Российской Федерации

11. Реальные доходы жителей Российской Федерации (официальная статистика Росстата)

12. Государственная регистрация ДДУ в Российской Федерации (официальная статистика Росреестра)

13. Ввод жилья в Российской Федерации (официальная статистика Росстата)

14. Цена предложения на строящиеся объекты в Российской Федерации

Приложение 1. ТОП‑50 крупнейших жилых комплексов Российской Федерации

Источники информации для составления аналитического обзора

- сайты и проектные декларации застройщиков;

- публичные реестры выданных разрешений на строительство и на ввод объектов капитального строительства в эксплуатацию;

- официальные статистические и отчетные данные Росстата, Росреестра, Банка России;

- открытые данные сведений ЕГРН.

Обработка информации, использованной для составления аналитического обзора, осуществлена с помощью программного обеспечения портала www.erzrf.ru.

1. Количество и виды строящихся застройщиками жилых домов в Российской Федерации

По результатам анализа сайтов и проектных деклараций застройщиков на территории Российской Федерации на июль 2017 года выявлено 14 948 строящихся застройщиками домов (далее – строящиеся дома), в отношении которых в совокупности:

- выданы разрешения на строительство;

- опубликованы проектные декларации в соответствии с 214‑ФЗ;

- отсутствуют выданные разрешения на ввод в эксплуатацию.

В указанных домах строится 2 411 240 жилых единиц (квартир, блоков, апартаментов), совокупная площадь которых составляет 118 706 106 м² (Таблица 1).

Вид дома |

Строящихся домов |

Жилых единиц |

Совокупная S жилых единиц |

|||

ед. |

% |

ед. |

% |

м2 |

% |

|

многоквартирный дом |

13 226 |

88,5% |

2 350 496 |

97,5% |

115 106 439 |

97,0% |

дом с апартаментами |

224 |

1,5% |

48 525 |

2,0% |

2 484 195 |

2,1% |

блокированный дом |

1 498 |

10,0% |

12 219 |

0,5% |

1 115 472 |

0,9% |

Общий итог |

14 948 |

100% |

2 411 240 |

100% |

118 706 106 |

100% |

Основной объем текущего жилищного строительства застройщиками приходится на многоквартирные дома. В таких домах находится 97,5% строящихся жилых единиц.

На дома с апартаментами приходится 2,0% строящихся жилых единиц.

Доля блокированных домов составляет 0,5% строящихся жилых единиц.

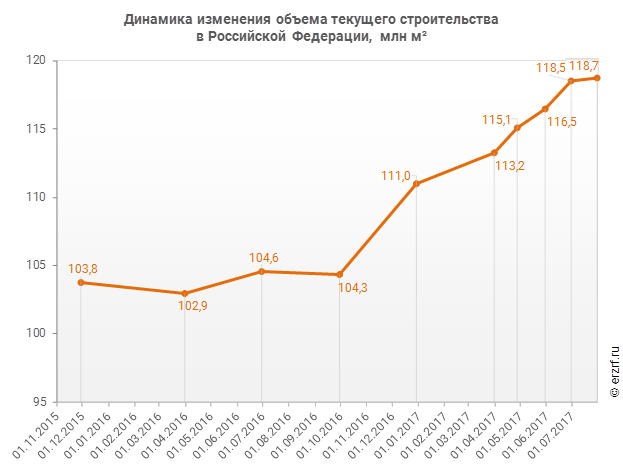

Динамика изменения объема текущего строительства в Российской Федерации представлена на графике 1.

2. Территориальное распределение жилищного строительства застройщиков в Российской Федерации

Застройщики жилья в Российской Федерации осуществляют строительство в 83 регионах (Таблица 2).

Регион |

Строящихся домов |

Жилых единиц |

Совокупная S жилых единиц |

|||

ед. |

% |

ед. |

% |

м2 |

% |

|

Московская область |

2 331 |

15,6% |

331 260 |

13,7% |

16 562 281 |

14,0% |

г. Санкт‑Петербург |

680 |

4,5% |

278 747 |

11,6% |

12 283 111 |

10,3% |

г. Москва |

791 |

5,3% |

196 313 |

8,1% |

11 806 342 |

9,9% |

Краснодарский край |

985 |

6,6% |

182 693 |

7,6% |

8 531 459 |

7,2% |

Ленинградская область |

807 |

5,4% |

171 361 |

7,1% |

6 592 450 |

5,6% |

Новосибирская область |

414 |

2,8% |

75 490 |

3,1% |

3 715 891 |

3,1% |

Красноярский край |

259 |

1,7% |

60 074 |

2,5% |

2 937 423 |

2,5% |

Ростовская область |

357 |

2,4% |

59 992 |

2,5% |

2 874 238 |

2,4% |

Республика Башкортостан |

372 |

2,5% |

50 965 |

2,1% |

2 518 791 |

2,1% |

Самарская область |

344 |

2,3% |

49 986 |

2,1% |

2 479 270 |

2,1% |

Свердловская область |

261 |

1,7% |

45 492 |

1,9% |

2 431 207 |

2,0% |

Воронежская область |

238 |

1,6% |

45 637 |

1,9% |

2 254 842 |

1,9% |

Республика Татарстан |

279 |

1,9% |

42 748 |

1,8% |

2 163 371 |

1,8% |

Тюменская область |

352 |

2,4% |

36 141 |

1,5% |

1 856 639 |

1,6% |

Калининградская область |

324 |

2,2% |

35 776 |

1,5% |

1 800 501 |

1,5% |

Нижегородская область |

429 |

2,9% |

35 705 |

1,5% |

1 796 173 |

1,5% |

Саратовская область |

174 |

1,2% |

32 293 |

1,3% |

1 688 671 |

1,4% |

Челябинская область |

249 |

1,7% |

37 234 |

1,5% |

1 639 356 |

1,4% |

Ставропольский край |

239 |

1,6% |

31 224 |

1,3% |

1 570 190 |

1,3% |

Пермский край |

175 |

1,2% |

30 986 |

1,3% |

1 487 614 |

1,3% |

Рязанская область |

103 |

0,7% |

24 697 |

1,0% |

1 280 563 |

1,1% |

Тульская область |

181 |

1,2% |

22 272 |

0,9% |

1 127 054 |

0,9% |

Иркутская область |

296 |

2,0% |

22 137 |

0,9% |

1 089 299 |

0,9% |

Тверская область |

155 |

1,0% |

20 309 |

0,8% |

1 074 641 |

0,9% |

Волгоградская область |

219 |

1,5% |

20 750 |

0,9% |

1 061 877 |

0,9% |

Владимирская область |

205 |

1,4% |

20 503 |

0,9% |

1 026 513 |

0,9% |

Калужская область |

167 |

1,1% |

20 451 |

0,8% |

1 022 991 |

0,9% |

Брянская область |

119 |

0,8% |

17 207 |

0,7% |

972 839 |

0,8% |

Алтайский край |

96 |

0,6% |

19 974 |

0,8% |

949 107 |

0,8% |

Вологодская область |

168 |

1,1% |

19 882 |

0,8% |

931 544 |

0,8% |

Пензенская область |

89 |

0,6% |

18 131 |

0,8% |

919 983 |

0,8% |

Ханты‑Мансийский автономный округ ‑ Югра |

112 |

0,7% |

15 880 |

0,7% |

911 371 |

0,8% |

Ульяновская область |

151 |

1,0% |

18 524 |

0,8% |

901 948 |

0,8% |

Кировская область |

134 |

0,9% |

19 950 |

0,8% |

895 745 |

0,8% |

Чувашская Республика |

108 |

0,7% |

17 431 |

0,7% |

866 396 |

0,7% |

Приморский край |

96 |

0,6% |

16 799 |

0,7% |

858 177 |

0,7% |

Ярославская область |

142 |

0,9% |

15 032 |

0,6% |

812 978 |

0,7% |

Липецкая область |

85 |

0,6% |

14 407 |

0,6% |

781 670 |

0,7% |

Оренбургская область |

82 |

0,5% |

14 786 |

0,6% |

722 912 |

0,6% |

Удмуртская Республика |

95 |

0,6% |

14 050 |

0,6% |

690 696 |

0,6% |

Хабаровский край |

140 |

0,9% |

11 727 |

0,5% |

628 345 |

0,5% |

Кемеровская область |

187 |

1,3% |

11 706 |

0,5% |

610 805 |

0,5% |

Республика САХА |

85 |

0,6% |

11 576 |

0,5% |

586 141 |

0,5% |

Республика Адыгея |

133 |

0,9% |

13 213 |

0,5% |

536 940 |

0,5% |

Тамбовская область |

68 |

0,5% |

10 080 |

0,4% |

520 560 |

0,4% |

Омская область |

56 |

0,4% |

9 710 |

0,4% |

479 926 |

0,4% |

Томская область |

59 |

0,4% |

9 067 |

0,4% |

462 529 |

0,4% |

Ивановская область |

83 |

0,6% |

8 505 |

0,4% |

459 142 |

0,4% |

Смоленская область |

78 |

0,5% |

7 505 |

0,3% |

419 527 |

0,4% |

Архангельская область |

76 |

0,5% |

7 048 |

0,3% |

385 952 |

0,3% |

Орловская область |

44 |

0,3% |

7 163 |

0,3% |

374 603 |

0,3% |

Белгородская область |

81 |

0,5% |

6 727 |

0,3% |

363 870 |

0,3% |

Костромская область |

115 |

0,8% |

6 744 |

0,3% |

362 867 |

0,3% |

Астраханская область |

47 |

0,3% |

5 817 |

0,2% |

348 061 |

0,3% |

Курская область |

52 |

0,3% |

5 884 |

0,2% |

293 095 |

0,2% |

Республика Марий Эл |

61 |

0,4% |

6 017 |

0,2% |

289 785 |

0,2% |

Республика Бурятия |

65 |

0,4% |

5 174 |

0,2% |

277 050 |

0,2% |

Республика Карелия |

78 |

0,5% |

5 962 |

0,2% |

272 682 |

0,2% |

Ямало‑Ненецкий автономный округ |

81 |

0,5% |

5 382 |

0,2% |

268 928 |

0,2% |

Новгородская область |

35 |

0,2% |

5 485 |

0,2% |

267 245 |

0,2% |

Псковская область |

38 |

0,3% |

5 334 |

0,2% |

246 600 |

0,2% |

Республика Крым |

44 |

0,3% |

3 949 |

0,2% |

237 238 |

0,2% |

Республика Коми |

25 |

0,2% |

5 181 |

0,2% |

232 427 |

0,2% |

Республика Мордовия |

42 |

0,3% |

4 395 |

0,2% |

224 981 |

0,2% |

Республика Хакасия |

41 |

0,3% |

4 202 |

0,2% |

216 622 |

0,2% |

Курганская область |

50 |

0,3% |

4 336 |

0,2% |

198 916 |

0,2% |

г. Севастополь |

37 |

0,2% |

2 508 |

0,1% |

166 806 |

0,1% |

Амурская область |

33 |

0,2% |

3 439 |

0,1% |

166 223 |

0,1% |

Республика Ингушетия |

18 |

0,1% |

1 843 |

0,1% |

163 982 |

0,1% |

Республика Дагестан |

14 |

0,1% |

1 879 |

0,1% |

132 697 |

0,1% |

Забайкальский край |

16 |

0,1% |

2 488 |

0,1% |

130 061 |

0,1% |

Республика Северная Осетия‑Алания |

20 |

0,1% |

1 720 |

0,1% |

107 151 |

0,1% |

Чеченская Республика |

10 |

0,1% |

1 061 |

0,0% |

85 434 |

0,1% |

Сахалинская область |

25 |

0,2% |

1 387 |

0,1% |

83 584 |

0,1% |

Кабардино‑Балкарская Республика |

12 |

0,1% |

808 |

0,0% |

50 755 |

0,0% |

Карачаево‑Черкесская Республика |

5 |

0,0% |

708 |

0,0% |

50 186 |

0,0% |

Республика Калмыкия |

5 |

0,0% |

553 |

0,0% |

33 308 |

0,0% |

Ненецкий автономный округ |

9 |

0,1% |

568 |

0,0% |

28 894 |

0,0% |

Республика Алтай |

6 |

0,0% |

545 |

0,0% |

22 385 |

0,0% |

Камчатский край |

3 |

0,0% |

120 |

0,0% |

11 780 |

0,0% |

Мурманская область |

3 |

0,0% |

233 |

0,0% |

11 411 |

0,0% |

Республика Тыва |

4 |

0,0% |

172 |

0,0% |

7 468 |

0,0% |

Еврейская автономная область |

1 |

0,0% |

30 |

0,0% |

1 020 |

0,0% |

Общий итог |

14 948 |

100% |

2 411 240 |

100% |

118 706 106 |

100% |

Как видно из таблицы выше, наибольший объем жилищного строительства застройщиками приходится на Московскую область (14,0% совокупной площади жилых единиц).

Сведения о переносе планируемых сроков ввода объектов в эксплуатацию по регионам приведены в таблице 3.

Регион |

Уточнение срока, месяцев |

Республика Тыва |

30,9 |

Республика Ингушетия |

14,9 |

Хабаровский край |

13,4 |

Омская область |

12,0 |

Ямало-Ненецкий автономный округ |

9,2 |

Ханты-Мансийский автономный округ - Югра |

7,6 |

Ивановская область |

7,1 |

Карачаево-Черкесская Республика |

6,8 |

Челябинская область |

6,6 |

Костромская область |

6,1 |

Республика Бурятия |

5,9 |

Курганская область |

5,9 |

Волгоградская область |

5,7 |

Липецкая область |

5,5 |

Астраханская область |

5,5 |

Пензенская область |

5,5 |

Забайкальский край |

5,4 |

Алтайский край |

5,3 |

Московская область |

5,1 |

Республика Алтай |

4,7 |

Калужская область |

4,6 |

Томская область |

4,6 |

Республика Калмыкия |

4,3 |

Тульская область |

4,2 |

Чеченская Республика |

4,1 |

Владимирская область |

4,0 |

Республика Татарстан |

3,9 |

Новосибирская область |

3,9 |

г.Санкт-Петербург |

3,8 |

Ульяновская область |

3,5 |

Республика Башкортостан |

3,5 |

Иркутская область |

3,4 |

Амурская область |

3,3 |

Ленинградская область |

3,2 |

Псковская область |

3,2 |

Тюменская область |

3,1 |

Ростовская область |

3,0 |

Приморский край |

3,0 |

Архангельская область |

3,0 |

Краснодарский край |

2,9 |

Ярославская область |

2,9 |

Республика Северная Осетия-Алания |

2,9 |

Красноярский край |

2,7 |

Республика Марий Эл |

2,7 |

Саратовская область |

2,7 |

Курская область |

2,7 |

Смоленская область |

2,6 |

Белгородская область |

2,6 |

Калининградская область |

2,6 |

Нижегородская область |

2,6 |

Республика Саха (Якутия) |

2,5 |

Тверская область |

2,4 |

Республика Мордовия |

2,3 |

Тамбовская область |

2,2 |

Свердловская область |

2,1 |

Самарская область |

2,0 |

Пермский край |

2,0 |

Республика Адыгея |

1,9 |

Республика Дагестан |

1,9 |

Чувашская Республика |

1,7 |

Республика Крым |

1,7 |

Воронежская область |

1,7 |

Ставропольский край |

1,7 |

Оренбургская область |

1,5 |

Вологодская область |

1,4 |

Кабардино-Балкарская Республика |

1,4 |

Кировская область |

1,4 |

Кемеровская область |

1,3 |

Республика Хакасия |

1,3 |

Сахалинская область |

1,3 |

г.Москва |

1,3 |

Брянская область |

1,2 |

Орловская область |

1,2 |

Удмуртская Республика |

1,1 |

Республика Карелия |

1,0 |

Рязанская область |

0,7 |

Новгородская область |

0,6 |

г.Севастополь |

0,5 |

Ненецкий автономный округ |

0,3 |

Республика Коми |

0,1 |

Мурманская область |

- |

Камчатский край |

- |

Еврейская автономная область |

- |

Общий итог |

3,4 |

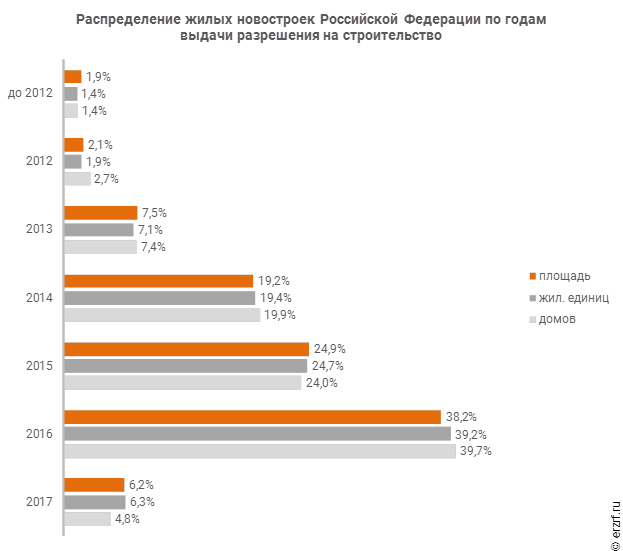

3. Распределение жилищного строительства застройщиков в Российской Федерации по срокам выдачи разрешения на строительство

Застройщики жилья в Российской Федерации осуществляют строительство на основании разрешений на строительство, выданных в период с апреля 2004 г. по июль 2017 г. (Таблица 4, Гистограмма 1).

Таблица 4

Строящихся домов |

Жилых единиц |

Совокупная S жилых единиц |

||||

ед. |

% |

ед. |

% |

м2 |

% |

|

до 2012 |

212 |

1,4% |

34 146 |

1,4% |

2 222 971 |

1,9% |

2012 |

408 |

2,7% |

45 283 |

1,9% |

2 479 306 |

2,1% |

2013 |

1 108 |

7,4% |

172 002 |

7,1% |

8 896 126 |

7,5% |

2014 |

2 977 |

19,9% |

467 563 |

19,4% |

22 838 331 |

19,2% |

2015 |

3 593 |

24,0% |

595 562 |

24,7% |

29 523 180 |

24,9% |

2016 |

5 932 |

39,7% |

944 976 |

39,2% |

45 346 768 |

38,2% |

2017 |

718 |

4,8% |

151 708 |

6,3% |

7 399 424 |

6,2% |

Общий итог |

14 948 |

100% |

2 411 240 |

100% |

118 706 106 |

100% |

Наибольший объем строительства в квадратных метрах приходится на объекты, разрешение на строительство которых выдано в 2016 г. (38,2% по площади жилых единиц).

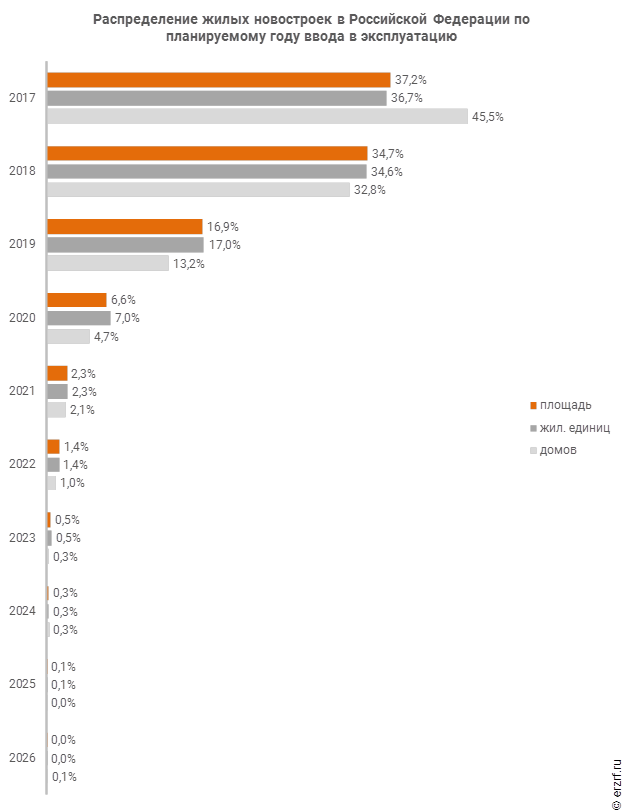

4. Распределение жилищного строительства застройщиков в Российской Федерации по планируемым срокам ввода объектов в эксплуатацию

Анализ проектных деклараций показывает следующую структуру планируемого застройщиками ввода строящегося ими жилья в Российской Федерации (Таблица 5, Гистограмма 2).

Объявленный в проектной декларации срок ввода в эксплуатацию |

Строящихся домов |

Жилых единиц |

Совокупная S жилых единиц |

|||

ед. |

% |

ед. |

% |

м2 |

% |

|

2017 |

6 806 |

45,5% |

884 960 |

36,7% |

44 181 368 |

37,2% |

2018 |

4 900 |

32,8% |

833 174 |

34,6% |

41 204 452 |

34,7% |

2019 |

1 970 |

13,2% |

411 034 |

17,0% |

20 067 270 |

16,9% |

2020 |

696 |

4,7% |

168 385 |

7,0% |

7 792 345 |

6,6% |

2021 |

312 |

2,1% |

56 475 |

2,3% |

2 690 570 |

2,3% |

2022 |

150 |

1,0% |

33 904 |

1,4% |

1 691 012 |

1,4% |

2023 |

39 |

0,3% |

13 214 |

0,5% |

624 161 |

0,5% |

2024 |

48 |

0,3% |

7 195 |

0,3% |

317 015 |

0,3% |

2025 |

7 |

0,0% |

2 701 |

0,1% |

125 283 |

0,1% |

2026 |

20 |

0,1% |

198 |

0,0% |

12 630 |

0,0% |

Общий итог |

14 948 |

100% |

2 411 240 |

100% |

118 706 106 |

100% |

До конца 2017 г. застройщики планируют ввести в эксплуатацию 44 181 368 м² жилья. Без учета планируемого ввода апартаментов – 43 405 974 м².

Анализ переносов планируемых сроков ввода объектов в эксплуатацию представлен в таблице 6.

План ввода в эксплуатацию |

в т.ч. с переносом срока с прошлых периодов |

|||

Объявленный в проектной декларации срок |

Совокупная S |

Изначально объявленный |

Совокупная S |

|

м2 |

м2 |

% |

||

2017 |

44 181 368 |

2011 |

7 000 |

0,0% |

2017 |

44 181 368 |

2012 |

82 789 |

0,2% |

2017 |

44 181 368 |

2013 |

96 098 |

0,2% |

2017 |

44 181 368 |

2014 |

188 439 |

0,4% |

2017 |

44 181 368 |

2015 |

3 175 020 |

7,2% |

2017 |

44 181 368 |

2016 |

10 614 355 |

24,0% |

2017 |

44 181 368 |

2017 |

5 629 477 |

12,7% |

2018 |

41 204 452 |

2014 |

101 499 |

0,2% |

2018 |

41 204 452 |

2015 |

544 994 |

1,3% |

2018 |

41 204 452 |

2016 |

2 499 105 |

6,1% |

2018 |

41 204 452 |

2017 |

1 871 499 |

4,5% |

2019 |

20 067 270 |

2009 |

6 682 |

0,0% |

2019 |

20 067 270 |

2014 |

53 044 |

0,3% |

2019 |

20 067 270 |

2015 |

137 753 |

0,7% |

2019 |

20 067 270 |

2016 |

474 756 |

2,4% |

2019 |

20 067 270 |

2017 |

408 334 |

2,0% |

2020 |

7 792 345 |

2015 |

36 736 |

0,5% |

2020 |

7 792 345 |

2016 |

11 153 |

0,1% |

2020 |

7 792 345 |

2017 |

104 034 |

1,3% |

2021 |

2 690 570 |

2014 |

7 973 |

0,3% |

2021 |

2 690 570 |

2017 |

3 838 |

0,1% |

2022 |

1 691 012 |

2017 |

49 931 |

3,0% |

2023 |

624 161 |

- |

- |

- |

2024 |

317 015 |

- |

- |

- |

2025 |

125 283 |

- |

- |

- |

2026 |

12 630 |

- |

- |

- |

Общий итог |

118 706 106 |

|

26 104 509 |

22,0% |

Наибольший объем переносов планируемых сроков ввода объектов в эксплуатацию в пересчете на совокупную площадь жилых единиц приходится на переносы с 2016 на 2017 год (10 614 355 м²), что составляет 24,0% от общего объема планируемого ввода объектов в эксплуатацию в Российской Федерации в 2017 году.

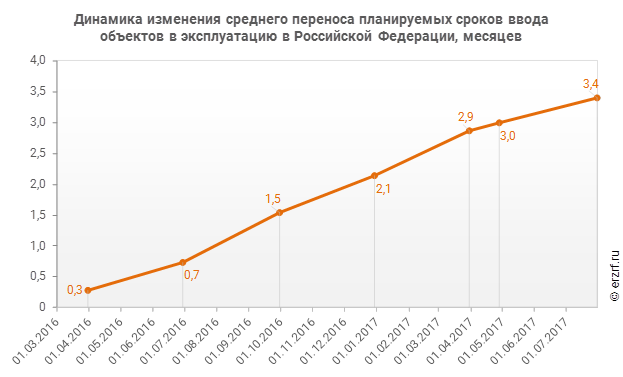

Средний перенос планируемых сроков ввода объектов в эксплуатацию в Российской Федерации по состоянию на июль 2017 года составляет 3,4 месяца.

Динамика изменения среднего переноса планируемых сроков ввода объектов в эксплуатацию в Российской Федерации представлена на графике 2.

5. Распределение жилищного строительства застройщиков в Российской Федерации по этажности строящихся домов

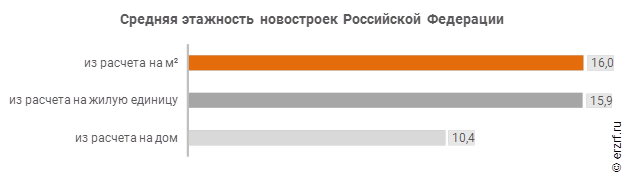

Средняя этажность жилищного строительства застройщиков в Российской Федерации составляет (Гистограмма 3):

- 10,4 этажа – из расчета на строящийся дом;

- 15,9 этажа – из расчета на строящуюся жилую единицу;

- 16,0 этажа – из расчета на строящийся м².

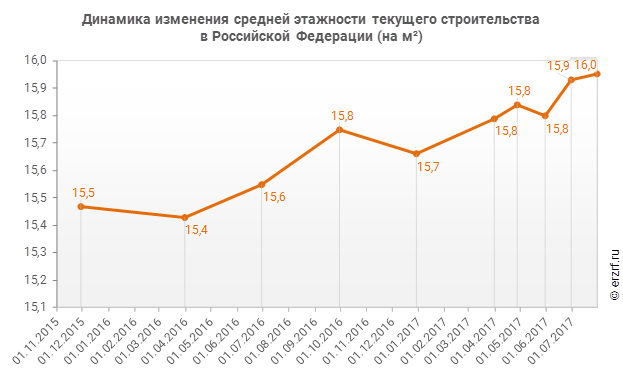

Динамика изменения средней этажности текущего строительства в Российской Федерации представлена на графике 3.

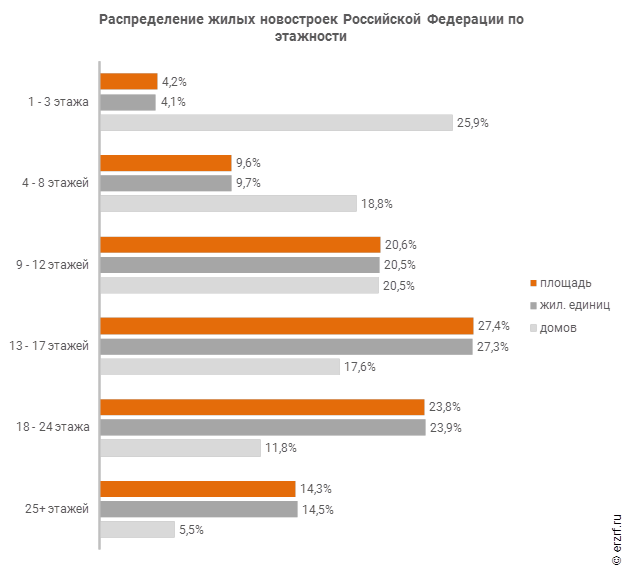

Анализ проектных деклараций показывает следующую структуру строящихся застройщиками домов в разрезе их этажности (Таблица 7, Гистограмма 4).

Этажей |

Строящихся домов |

Жилых единиц |

Совокупная S жилых единиц |

|||

ед. |

% |

ед. |

% |

м2 |

% |

|

1 - 3 этажа |

3 868 |

25,9% |

99 500 |

4,1% |

5 032 875 |

4,2% |

4 - 8 этажей |

2 810 |

18,8% |

232 990 |

9,7% |

11 452 986 |

9,6% |

9 - 12 этажей |

3 058 |

20,5% |

493 788 |

20,5% |

24 407 551 |

20,6% |

13 - 17 этажей |

2 630 |

17,6% |

659 460 |

27,3% |

32 533 830 |

27,4% |

18 - 24 этажа |

1 760 |

11,8% |

575 841 |

23,9% |

28 264 457 |

23,8% |

25+ этажей |

822 |

5,5% |

349 661 |

14,5% |

17 014 407 |

14,3% |

Общий итог |

14 948 |

100% |

2 411 240 |

100% |

118 706 106 |

100% |

Наибольшая доля жилищного строительства приходится на дома высотой 13 - 17 этажей – 27,4% от всей площади строящегося жилья.

Доля высотного строительства (25 и более этажей) в Российской Федерации составляет 14,3%.

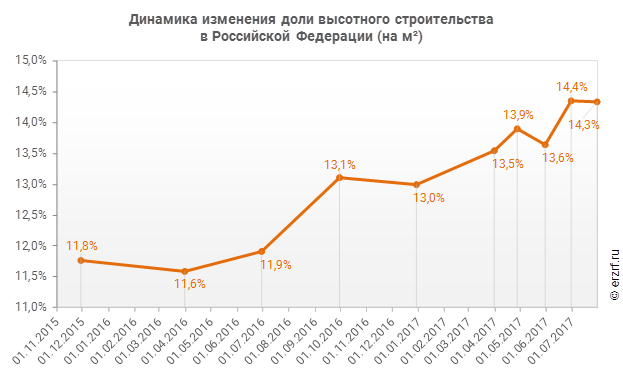

Динамика изменения доли высотного строительства в Российской Федерации представлена на графике 4.

Самым высоким строящимся домом с жилыми единицами в Российской Федерации является 77-этажный дом с апартаментами в ЖК «Neva Towers» (г. Москва), застройщик «Renaissance Development». ТОП‑5 лидеров высотного строительства представлен в таблице 8.

№ |

Этажей |

Застройщик |

Вид объекта |

ЖК |

Регион |

1 |

77 |

Renaissance Development |

дом с апартаментами |

Neva Towers |

г. Москва |

2 |

66 |

Gorn Development |

многоквартирный дом |

Нескучный Home & SPA |

г. Москва |

3 |

58 |

Концерн КРОСТ |

многоквартирный дом |

Wellton Towers |

г. Москва |

4 |

53 |

ГК КОРТРОС |

многоквартирный дом |

Сити |

г. Москва |

5 |

50 |

AFI Development |

многоквартирный дом |

Резиденции кинематографистов |

г. Москва |

Самым большим строящимся домом с жилыми единицами в Российской Федерации является многоквартирный дом в ЖК «Level Амурская» (г. Москва), застройщик «Level Group». ТОП‑5 лидеров по самым большим домам представлен в таблице 9.

№ |

S жил. помещений, м2 |

Застройщик |

Вид объекта |

ЖК |

Регион |

1 |

145 544 |

Level Group |

многоквартирный дом |

Level Амурская |

г. Москва |

2 |

115 308 |

Renaissance Development |

дом с апартаментами |

Neva Towers |

г. Москва |

3 |

113 318 |

Группа ЛСР |

многоквартирный дом |

Петровский остров |

г. Санкт‑Петербург |

4 |

110 659 |

Холдинг Setl Group |

многоквартирный дом |

Чистое небо |

г. Санкт‑Петербург |

5 |

106 159 |

Группа ЛСР |

многоквартирный дом |

Шуваловский |

г. Санкт‑Петербург |

Ранжирование регионов Российской Федерации по средней этажности строительства из расчета на м2 представлено в таблице 10.

Регион |

Средняя этажность, на м² |

г.Москва |

21,2 |

Рязанская область |

19,2 |

г.Санкт-Петербург |

19,0 |

Свердловская область |

18,5 |

Приморский край |

17,9 |

Ростовская область |

17,8 |

Пермский край |

17,7 |

Новосибирская область |

17,7 |

Воронежская область |

17,2 |

Красноярский край |

16,9 |

Саратовская область |

16,8 |

Краснодарский край |

16,6 |

Липецкая область |

16,6 |

Оренбургская область |

16,1 |

Республика Башкортостан |

15,9 |

Кировская область |

15,6 |

Самарская область |

15,6 |

Удмуртская Республика |

15,4 |

Пензенская область |

15,4 |

Тюменская область |

15,4 |

Московская область |

15,2 |

Хабаровский край |

14,8 |

Алтайский край |

14,7 |

Ханты-Мансийский автономный округ - Югра |

14,7 |

Чувашская Республика |

14,7 |

Ленинградская область |

14,4 |

Республика Татарстан |

14,3 |

Забайкальский край |

14,1 |

Ивановская область |

14,1 |

Тверская область |

14,1 |

Томская область |

14,1 |

Ульяновская область |

14,0 |

Орловская область |

13,9 |

Волгоградская область |

13,8 |

Астраханская область |

13,7 |

Республика Мордовия |

13,6 |

Омская область |

13,5 |

Ярославская область |

13,1 |

Челябинская область |

13,1 |

Тульская область |

13,1 |

Нижегородская область |

13,0 |

Иркутская область |

12,9 |

Калужская область |

12,7 |

Владимирская область |

12,6 |

Республика Бурятия |

12,5 |

Брянская область |

12,5 |

Тамбовская область |

12,5 |

Республика Коми |

12,5 |

Ставропольский край |

12,3 |

Республика Саха (Якутия) |

12,2 |

Белгородская область |

11,8 |

Вологодская область |

11,4 |

Республика Дагестан |

11,3 |

Республика Карелия |

11,2 |

Курская область |

11,2 |

Чеченская Республика |

11,2 |

Кемеровская область |

11,0 |

Мурманская область |

10,8 |

Республика Крым |

10,7 |

Амурская область |

10,7 |

Архангельская область |

10,4 |

Сахалинская область |

10,3 |

Карачаево-Черкесская Республика |

10,0 |

Кабардино-Балкарская Республика |

9,9 |

Калининградская область |

9,7 |

Псковская область |

9,4 |

Республика Ингушетия |

9,3 |

Новгородская область |

9,3 |

г.Севастополь |

9,3 |

Смоленская область |

9,2 |

Республика Хакасия |

9,2 |

Курганская область |

9,1 |

Республика Алтай |

8,5 |

Республика Марий Эл |

8,4 |

Костромская область |

8,3 |

Республика Калмыкия |

7,7 |

Камчатский край |

7,6 |

Республика Адыгея |

7,4 |

Республика Тыва |

7,1 |

Ямало-Ненецкий автономный округ |

6,5 |

Республика Северная Осетия-Алания |

6,1 |

Ненецкий автономный округ |

5,5 |

Еврейская автономная область |

3,0 |

Общий итог |

16,0 |

6. Распределение жилищного строительства застройщиков в Российской Федерации по материалам стен строящихся домов

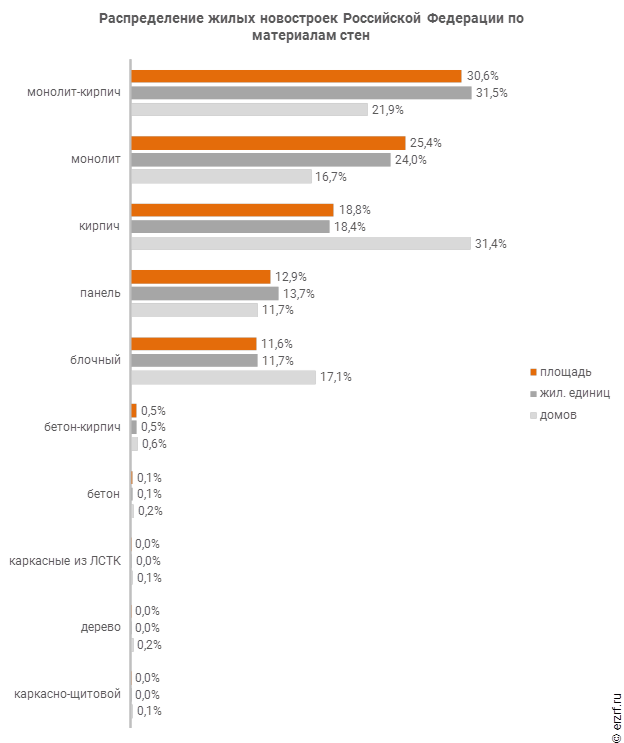

Анализ проектных деклараций показывает следующую структуру строящихся застройщиками домов в разрезе материалов стен (Таблица 11, Гистограмма 5).

Таблица 11

Материал стен |

Строящихся домов |

Жилых единиц |

Совокупная S жилых единиц |

|||

ед. |

% |

ед. |

% |

м2 |

% |

|

монолит-кирпич |

3 274 |

21,9% |

759 858 |

31,5% |

36 364 939 |

30,6% |

монолит |

2 493 |

16,7% |

579 863 |

24,0% |

30 139 740 |

25,4% |

кирпич |

4 695 |

31,4% |

443 731 |

18,4% |

22 290 695 |

18,8% |

панель |

1 748 |

11,7% |

329 458 |

13,7% |

15 279 943 |

12,9% |

блочный |

2 550 |

17,1% |

281 879 |

11,7% |

13 790 345 |

11,6% |

бетон-кирпич |

92 |

0,6% |

12 639 |

0,5% |

646 862 |

0,5% |

бетон |

33 |

0,2% |

3 025 |

0,1% |

157 585 |

0,1% |

каркасные из ЛСТК |

17 |

0,1% |

544 |

0,0% |

20 907 |

0,0% |

дерево |

29 |

0,2% |

165 |

0,0% |

10 171 |

0,0% |

каркасно-щитовой |

17 |

0,1% |

78 |

0,0% |

4 919 |

0,0% |

Общий итог |

14 948 |

100% |

2 411 240 |

100% |

118 706 106 |

100% |

Наиболее распространенным материалом стен строящихся домов в Российской Федерации является монолит-кирпич. Из него возводится 30,6% от всей площади жилищного строительства.

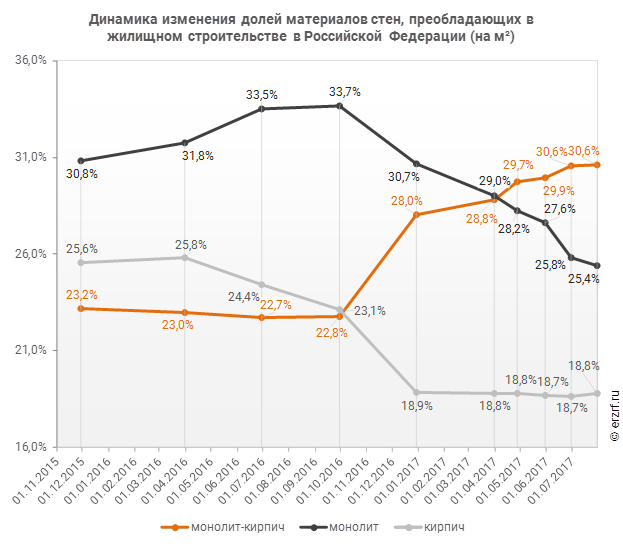

Динамика изменения долей материалов стен, преобладающих в жилищном строительстве в Российской Федерации, представлена на графике 5.

7. ТОП застройщиков Российской Федерации по объемам строительства

ТОП‑100 застройщиков по объёмам текущего жилищного строительства в Российской Федерации на июль 2017 года представлен в таблице 12.

№ |

Застройщик |

Регион застройщика |

Строящихся домов |

Жилых единиц |

Совокупная S жилых единиц |

|||

ед. |

% |

ед. |

% |

м2 |

% |

|||

1 |

ГК ПИК |

г. Москва |

197 |

1,3% |

77 766 |

3,2% |

3 960 437 |

3,3% |

2 |

Группа ЛСР |

г. Санкт‑Петербург |

209 |

1,4% |

63 246 |

2,6% |

3 442 323 |

2,9% |

3 |

Холдинг Setl Group |

г. Санкт‑Петербург |

86 |

0,6% |

82 187 |

3,4% |

2 798 104 |

2,4% |

4 |

ГК ЮгСтройИнвест |

Ставропольский край |

83 |

0,6% |

29 359 |

1,2% |

1 434 200 |

1,2% |

5 |

ГК ЦДС |

г. Санкт‑Петербург |

54 |

0,4% |

34 488 |

1,4% |

1 256 627 |

1,1% |

6 |

Лидер Групп |

г. Санкт‑Петербург |

42 |

0,3% |

23 716 |

1,0% |

985 682 |

0,8% |

7 |

Группа Самолет-Девелопмент |

г. Москва |

55 |

0,4% |

21 551 |

0,9% |

899 394 |

0,8% |

8 |

ФСК Лидер |

г. Москва |

34 |

0,2% |

17 643 |

0,7% |

851 122 |

0,7% |

9 |

ГК Эталон |

г. Санкт‑Петербург |

44 |

0,3% |

15 439 |

0,6% |

841 558 |

0,7% |

10 |

ГК СУ-155 (объекты достраивает ООО "РК Строй") |

г. Москва |

56 |

0,4% |

15 701 |

0,7% |

804 875 |

0,7% |

11 |

Urban Group |

г. Москва |

58 |

0,4% |

16 794 |

0,7% |

750 473 |

0,6% |

12 |

ГК МИЦ |

г. Москва |

41 |

0,3% |

13 684 |

0,6% |

713 738 |

0,6% |

13 |

ДСК |

Воронежская область |

65 |

0,4% |

14 395 |

0,6% |

697 015 |

0,6% |

14 |

СК Дальпитерстрой |

г. Санкт‑Петербург |

30 |

0,2% |

14 619 |

0,6% |

647 958 |

0,5% |

15 |

Главстрой-СПб |

г. Санкт‑Петербург |

31 |

0,2% |

15 360 |

0,6% |

622 797 |

0,5% |

16 |

ГК ВКБ-Новостройки |

Краснодарский край |

38 |

0,3% |

11 985 |

0,5% |

553 686 |

0,5% |

17 |

ДОНСТРОЙ |

г. Москва |

18 |

0,1% |

6 976 |

0,3% |

537 380 |

0,5% |

18 |

А101 ДЕВЕЛОПМЕНТ |

г. Москва |

38 |

0,3% |

10 017 |

0,4% |

530 797 |

0,4% |

19 |

Брусника |

Тюменская область |

43 |

0,3% |

9 364 |

0,4% |

498 302 |

0,4% |

20 |

ГК АСК |

Краснодарский край |

34 |

0,2% |

10 334 |

0,4% |

482 848 |

0,4% |

21 |

Capital Group |

г. Москва |

16 |

0,1% |

8 687 |

0,4% |

482 314 |

0,4% |

22 |

ГК ИНТЕКО |

г. Москва |

45 |

0,3% |

8 566 |

0,4% |

469 189 |

0,4% |

23 |

MR Group |

г. Москва |

24 |

0,2% |

9 091 |

0,4% |

463 406 |

0,4% |

24 |

Полис Групп |

г. Санкт‑Петербург |

17 |

0,1% |

15 628 |

0,6% |

444 265 |

0,4% |

25 |

ГК Единство |

Рязанская область |

23 |

0,2% |

7 939 |

0,3% |

433 477 |

0,4% |

26 |

Л1 СК №1 |

г. Санкт‑Петербург |

23 |

0,2% |

7 541 |

0,3% |

417 443 |

0,4% |

27 |

Концерн ЮИТ |

г. Москва |

54 |

0,4% |

8 102 |

0,3% |

412 547 |

0,3% |

28 |

ГК Корпорация КОШЕЛЕВ |

Самарская область |

89 |

0,6% |

10 148 |

0,4% |

407 060 |

0,3% |

29 |

СК ПЕТРОСТРОЙ |

г. Санкт‑Петербург |

32 |

0,2% |

15 403 |

0,6% |

406 797 |

0,3% |

30 |

ГК ИНГРАД |

г. Москва |

39 |

0,3% |

7 693 |

0,3% |

400 877 |

0,3% |

31 |

ГК КОРТРОС |

г. Москва |

26 |

0,2% |

6 779 |

0,3% |

398 836 |

0,3% |

32 |

Группа ПСН |

г. Москва |

20 |

0,1% |

6 681 |

0,3% |

389 305 |

0,3% |

33 |

Normann |

г. Санкт‑Петербург |

27 |

0,2% |

11 331 |

0,5% |

374 073 |

0,3% |

34 |

ГК МонАрх |

г. Москва |

27 |

0,2% |

5 650 |

0,2% |

372 201 |

0,3% |

35 |

СК Выбор |

Воронежская область |

26 |

0,2% |

7 040 |

0,3% |

364 331 |

0,3% |

36 |

ГК Красстрой |

Красноярский край |

30 |

0,2% |

9 756 |

0,4% |

363 026 |

0,3% |

37 |

ГК ЖИК г. Казани |

Республика Татарстан |

8 |

0,1% |

6 773 |

0,3% |

356 110 |

0,3% |

38 |

ГК Гранель |

г. Москва |

60 |

0,4% |

8 849 |

0,4% |

352 802 |

0,3% |

39 |

ГК Европея |

Краснодарский край |

113 |

0,8% |

6 249 |

0,3% |

340 309 |

0,3% |

40 |

ГК АБСОЛЮТ |

г. Москва |

23 |

0,2% |

6 095 |

0,3% |

335 244 |

0,3% |

41 |

СПб Реновация |

г. Санкт‑Петербург |

26 |

0,2% |

7 740 |

0,3% |

333 789 |

0,3% |

42 |

ККФЖС |

Красноярский край |

15 |

0,1% |

5 376 |

0,2% |

333 232 |

0,3% |

43 |

ГК КомСтрин |

г. Москва |

34 |

0,2% |

6 937 |

0,3% |

323 661 |

0,3% |

44 |

Тверской ДСК |

Тверская область |

16 |

0,1% |

6 081 |

0,3% |

312 836 |

0,3% |

45 |

ГК Атлант |

г. Москва |

16 |

0,1% |

7 237 |

0,3% |

311 573 |

0,3% |

46 |

ИСК Запад |

Ульяновская область |

100 |

0,7% |

6 617 |

0,3% |

308 685 |

0,3% |

47 |

Унистрой |

Республика Татарстан |

45 |

0,3% |

7 304 |

0,3% |

302 230 |

0,3% |

48 |

AFI Development |

г. Москва |

21 |

0,1% |

4 022 |

0,2% |

297 137 |

0,3% |

49 |

ГК ЭкоГрад |

Нижегородская область |

164 |

1,1% |

7 185 |

0,3% |

294 319 |

0,2% |

50 |

ГК КВС |

г. Санкт‑Петербург |

32 |

0,2% |

5 846 |

0,2% |

285 320 |

0,2% |

51 |

Кировский ССК |

Кировская область |

21 |

0,1% |

6 637 |

0,3% |

283 543 |

0,2% |

52 |

СК ЮСИ |

Краснодарский край |

13 |

0,1% |

5 021 |

0,2% |

283 296 |

0,2% |

53 |

ГК Мегаполис |

Калининградская область |

16 |

0,1% |

4 611 |

0,2% |

270 238 |

0,2% |

54 |

ГК Пионер |

г. Москва |

18 |

0,1% |

4 957 |

0,2% |

269 941 |

0,2% |

55 |

KASKAD Family |

г. Москва |

218 |

1,5% |

3 336 |

0,1% |

269 417 |

0,2% |

56 |

Концерн КРОСТ |

г. Москва |

14 |

0,1% |

5 446 |

0,2% |

263 855 |

0,2% |

57 |

ГК ВекторСтройФинанс |

г. Москва |

21 |

0,1% |

3 587 |

0,1% |

262 807 |

0,2% |

58 |

Апрелевка С2 |

г. Москва |

195 |

1,3% |

5 832 |

0,2% |

262 093 |

0,2% |

59 |

ГК Аквилон-Инвест |

Архангельская область |

25 |

0,2% |

5 403 |

0,2% |

261 873 |

0,2% |

60 |

Авеста-Строй |

Московская область |

18 |

0,1% |

4 800 |

0,2% |

261 806 |

0,2% |

61 |

Тройка Рэд |

Московская область |

31 |

0,2% |

6 284 |

0,3% |

261 504 |

0,2% |

62 |

Строительный трест |

г. Санкт‑Петербург |

15 |

0,1% |

4 509 |

0,2% |

259 272 |

0,2% |

63 |

ДК Древо |

Самарская область |

53 |

0,4% |

5 996 |

0,2% |

254 027 |

0,2% |

64 |

УСК-2 |

Оренбургская область |

10 |

0,1% |

5 509 |

0,2% |

252 954 |

0,2% |

65 |

Речелстрой |

Челябинская область |

38 |

0,3% |

6 043 |

0,3% |

252 851 |

0,2% |

66 |

ГК Флагман |

Краснодарский край |

24 |

0,2% |

5 717 |

0,2% |

251 397 |

0,2% |

67 |

ИСГ Мавис |

г. Санкт‑Петербург |

17 |

0,1% |

6 433 |

0,3% |

241 858 |

0,2% |

68 |

Холдинг RBI |

г. Санкт‑Петербург |

32 |

0,2% |

4 397 |

0,2% |

234 253 |

0,2% |

69 |

COALCO |

г. Москва |

4 |

0,0% |

3 317 |

0,1% |

233 479 |

0,2% |

70 |

ТДСК |

Тюменская область |

72 |

0,5% |

3 636 |

0,2% |

233 367 |

0,2% |

71 |

СК Семья |

Краснодарский край |

25 |

0,2% |

6 655 |

0,3% |

232 892 |

0,2% |

72 |

СК Шэлдом |

Саратовская область |

16 |

0,1% |

3 664 |

0,2% |

231 574 |

0,2% |

73 |

ГК РосСтройИнвест |

г. Санкт‑Петербург |

19 |

0,1% |

5 507 |

0,2% |

231 551 |

0,2% |

74 |

Желдорипотека |

г. Москва |

25 |

0,2% |

4 140 |

0,2% |

228 909 |

0,2% |

75 |

ПКФ Гюнай |

Московская область |

11 |

0,1% |

4 418 |

0,2% |

228 883 |

0,2% |

76 |

ГК ПТК-30 |

Новосибирская область |

17 |

0,1% |

5 179 |

0,2% |

228 386 |

0,2% |

77 |

ГК Столица Нижний |

Нижегородская область |

22 |

0,1% |

3 967 |

0,2% |

227 656 |

0,2% |

78 |

НСИ |

Краснодарский край |

17 |

0,1% |

3 415 |

0,1% |

226 661 |

0,2% |

79 |

ГК Арсенал-Недвижимость |

г. Санкт‑Петербург |

16 |

0,1% |

4 978 |

0,2% |

224 410 |

0,2% |

80 |

ГК Долгопрудненская СК |

Московская область |

11 |

0,1% |

4 255 |

0,2% |

221 373 |

0,2% |

81 |

ГК Монолитхолдинг |

Красноярский край |

16 |

0,1% |

3 433 |

0,1% |

220 410 |

0,2% |

82 |

ГК Капитал |

Рязанская область |

11 |

0,1% |

3 887 |

0,2% |

220 409 |

0,2% |

83 |

ГК Новый ДОН |

Самарская область |

13 |

0,1% |

4 119 |

0,2% |

219 824 |

0,2% |

84 |

Холдинг Sezar Group |

г. Москва |

5 |

0,0% |

3 786 |

0,2% |

218 458 |

0,2% |

85 |

ГК Ин-Групп |

г. Москва |

20 |

0,1% |

4 240 |

0,2% |

215 663 |

0,2% |

86 |

Компания Дарстрой |

Краснодарский край |

58 |

0,4% |

5 645 |

0,2% |

215 638 |

0,2% |

87 |

ГК Третий Трест |

Республика Башкортостан |

26 |

0,2% |

4 764 |

0,2% |

213 304 |

0,2% |

88 |

Комос-Строй |

Удмуртская Республика |

23 |

0,2% |

4 157 |

0,2% |

211 674 |

0,2% |

89 |

Glorax Development |

г. Санкт‑Петербург |

13 |

0,1% |

4 488 |

0,2% |

210 577 |

0,2% |

90 |

Холдинг Стройпромавтоматика |

г. Москва |

15 |

0,1% |

4 876 |

0,2% |

207 672 |

0,2% |

91 |

ГК СКМ Групп |

г. Москва |

14 |

0,1% |

4 250 |

0,2% |

206 472 |

0,2% |

92 |

ГК Стрижи |

Новосибирская область |

18 |

0,1% |

4 449 |

0,2% |

204 567 |

0,2% |

93 |

ГК Домостроитель |

г. Москва |

9 |

0,1% |

4 259 |

0,2% |

203 207 |

0,2% |

94 |

СК КСМ |

Кировская область |

18 |

0,1% |

4 504 |

0,2% |

198 927 |

0,2% |

95 |

СГ Третий Рим |

Ставропольский край |

53 |

0,4% |

4 420 |

0,2% |

198 783 |

0,2% |

96 |

ЛИК |

Липецкая область |

25 |

0,2% |

3 332 |

0,1% |

197 274 |

0,2% |

97 |

ГК Эйнком |

г. Москва |

16 |

0,1% |

3 282 |

0,1% |

195 889 |

0,2% |

98 |

СХ ТЕРМОДОМ |

Пензенская область |

14 |

0,1% |

4 485 |

0,2% |

194 646 |

0,2% |

99 |

AVA Group |

Краснодарский край |

15 |

0,1% |

4 947 |

0,2% |

194 032 |

0,2% |

100 |

ГК Томская ДСК |

Томская область |

17 |

0,1% |

4 130 |

0,2% |

191 127 |

0,2% |

|

Общий итог |

|

3 880 |

30,0% |

976 072 |

40,0% |

45 980 389 |

40,0% |

8. Жилые комплексы, строящиеся застройщиками в Российской Федерации

В Российской Федерации возводится 50 жилых комплексов. ТОП‑50 крупнейших жилых комплексов, строящихся в Российской Федерации, представлен в приложении 1.

Самым крупным по объемам текущего строительства является жилой комплекс «Чистое небо» (город Санкт‑Петербург). В этом жилом комплексе застройщик «Холдинг Setl Group» возводит 16 домов, включающих 34 270 жилых единиц, совокупной площадью 1 110 489 м².

9. Средняя площадь жилых единиц, строящихся застройщиками в Российской Федерации

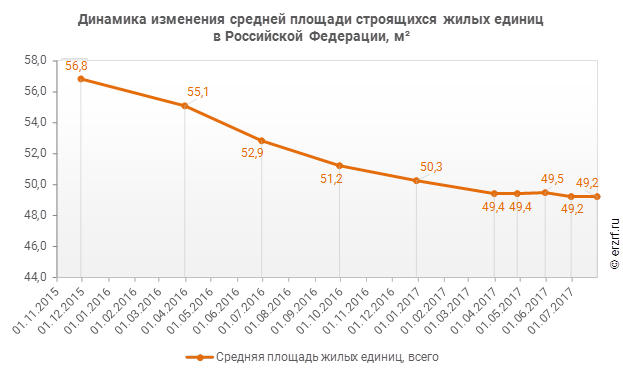

Средняя площадь жилой единицы, строящейся в Российской Федерации, составляет 49,2 м².

Динамика изменения средней площади строящихся жилых единиц в Российской Федерации представлена на графике 6.

Ранжирование регионов Российской Федерации по средней площади квартир представлено в таблице 14.

Регион |

Средняя площадь квартиры, м2 |

|

Камчатский край |

98,2 |

|

Республика Ингушетия |

89,0 |

|

Чеченская Республика |

80,5 |

|

Карачаево-Черкесская Республика |

70,9 |

|

Республика Дагестан |

70,6 |

|

г.Севастополь |

66,5 |

|

Кабардино-Балкарская Республика |

62,8 |

|

Республика Северная Осетия-Алания |

62,3 |

|

Сахалинская область |

60,3 |

|

Республика Калмыкия |

60,2 |

|

г.Москва |

60,1 |

|

Республика Крым |

60,1 |

|

Астраханская область |

59,8 |

|

Ханты-Мансийский автономный округ - Югра |

57,4 |

|

Брянская область |

56,5 |

|

Смоленская область |

55,9 |

|

Архангельская область |

54,8 |

|

Липецкая область |

54,3 |

|

Белгородская область |

54,1 |

|

Ярославская область |

54,1 |

|

Ивановская область |

54,0 |

|

Костромская область |

53,8 |

|

Хабаровский край |

53,6 |

|

Республика Бурятия |

53,5 |

|

Свердловская область |

53,4 |

|

Тверская область |

52,9 |

|

Орловская область |

52,3 |

|

Саратовская область |

52,3 |

|

Забайкальский край |

52,3 |

|

Кемеровская область |

52,2 |

|

Рязанская область |

51,9 |

|

Тамбовская область |

51,6 |

|

Республика Хакасия |

51,6 |

|

Тюменская область |

51,4 |

|

Республика Мордовия |

51,2 |

|

Волгоградская область |

51,2 |

|

Приморский край |

51,1 |

|

Томская область |

51,0 |

|

Ненецкий автономный округ |

50,9 |

|

Пензенская область |

50,7 |

|

Республика Саха |

50,6 |

|

Республика Татарстан |

50,6 |

|

Тульская область |

50,6 |

|

Калининградская область |

50,3 |

|

Нижегородская область |

50,3 |

|

Ставропольский край |

50,3 |

|

Владимирская область |

50,1 |

|

Калужская область |

50,0 |

|

Московская область |

50,0 |

|

Ямало-Ненецкий автономный округ |

50,0 |

|

Курская область |

49,8 |

|

Чувашская Республика |

49,7 |

|

Самарская область |

49,6 |

|

Омская область |

49,4 |

|

Республика Башкортостан |

49,4 |

|

Воронежская область |

49,4 |

|

Новосибирская область |

49,2 |

|

Иркутская область |

49,2 |

|

Удмуртская Республика |

49,2 |

|

Мурманская область |

49,0 |

|

Красноярский край |

48,9 |

|

Оренбургская область |

48,9 |

|

Новгородская область |

48,7 |

|

Ульяновская область |

48,7 |

|

Амурская область |

48,3 |

|

Республика Марий Эл |

48,2 |

|

Пермский край |

48,0 |

|

Ростовская область |

47,9 |

|

Алтайский край |

47,5 |

|

Вологодская область |

46,9 |

|

Краснодарский край |

46,7 |

|

Псковская область |

46,2 |

|

Курганская область |

45,9 |

|

Республика Карелия |

45,7 |

|

Кировская область |

44,9 |

|

Республика Коми |

44,9 |

|

г.Санкт-Петербург |

44,1 |

|

Челябинская область |

44,0 |

|

Республика Тыва |

43,4 |

|

Республика Алтай |

41,1 |

|

Республика Адыгея |

40,6 |

|

Ленинградская область |

38,5 |

|

Еврейская автономная область |

34,0 |

|

Общий итог |

49,2 |

|

Средняя площадь жилой единицы, строящейся 100 крупнейшими по объемам текущего строительства застройщиками в Российской Федерации, составляет 47,1 м². Среди них самая маленькая средняя площадь строящихся жилых единиц у застройщика «СК ПЕТРОСТРОЙ» (г. Санкт‑Петербург) – 26,4 м². Самая большая – у застройщика «KASKAD Family» (г. Москва) – 80,8 м² (Таблица 15).

Застройщик |

Регион застройщика |

Ср. площадь квартиры, м2 |

СК ПЕТРОСТРОЙ |

г. Санкт‑Петербург |

26,4 |

Полис Групп |

г. Санкт‑Петербург |

28,4 |

Normann |

г. Санкт‑Петербург |

33,0 |

Холдинг Setl Group |

г. Санкт‑Петербург |

34,0 |

СК Семья |

Краснодарский край |

35,0 |

ГК ЦДС |

г. Санкт‑Петербург |

36,4 |

ГК Красстрой |

Красноярский край |

37,2 |

ИСГ Мавис |

г. Санкт‑Петербург |

37,6 |

Компания Дарстрой |

Краснодарский край |

38,2 |

AVA Group |

Краснодарский край |

39,2 |

ГК Гранель |

г. Москва |

39,9 |

ГК Корпорация КОШЕЛЕВ |

Самарская область |

40,1 |

Главстрой-СПб |

г. Санкт‑Петербург |

40,5 |

ГК ЭкоГрад |

Нижегородская область |

41,0 |

Унистрой |

Республика Татарстан |

41,4 |

Лидер Групп |

г. Санкт‑Петербург |

41,6 |

Тройка Рэд |

Московская область |

41,6 |

Группа Самолет-Девелопмент |

г. Москва |

41,7 |

Речелстрой |

Челябинская область |

41,8 |

ГК РосСтройИнвест |

г. Санкт‑Петербург |

42,0 |

ДК Древо |

Самарская область |

42,4 |

Холдинг Стройпромавтоматика |

г. Москва |

42,6 |

Кировский ССК |

Кировская область |

42,7 |

ГК Атлант |

г. Москва |

43,1 |

СПб Реновация |

г. Санкт‑Петербург |

43,1 |

СХ ТЕРМОДОМ |

Пензенская область |

43,4 |

ГК Флагман |

Краснодарский край |

44,0 |

ГК ПТК-30 |

Новосибирская область |

44,1 |

СК КСМ |

Кировская область |

44,2 |

СК Дальпитерстрой |

г. Санкт‑Петербург |

44,3 |

Urban Group |

г. Москва |

44,7 |

ГК Третий Трест |

Республика Башкортостан |

44,8 |

Апрелевка С2 |

г. Москва |

44,9 |

СГ Третий Рим |

Ставропольский край |

45,0 |

ГК Арсенал-Недвижимость |

г. Санкт‑Петербург |

45,1 |

УСК-2 |

Оренбургская область |

45,9 |

ГК Стрижи |

Новосибирская область |

46,0 |

ГК ВКБ-Новостройки |

Краснодарский край |

46,2 |

ГК Томская ДСК |

Томская область |

46,3 |

ИСК Запад |

Ульяновская область |

46,7 |

ГК КомСтрин |

г. Москва |

46,7 |

ГК АСК |

Краснодарский край |

46,7 |

Glorax Development |

г. Санкт‑Петербург |

46,9 |

ГК Домостроитель |

г. Москва |

47,7 |

ФСК Лидер |

г. Москва |

48,2 |

ДСК |

Воронежская область |

48,4 |

Концерн КРОСТ |

г. Москва |

48,4 |

ГК Аквилон-Инвест |

Архангельская область |

48,5 |

ГК СКМ Групп |

г. Москва |

48,6 |

ГК КВС |

г. Санкт‑Петербург |

48,8 |

ГК ЮгСтройИнвест |

Ставропольский край |

48,9 |

ГК Ин-Групп |

г. Москва |

50,9 |

Концерн ЮИТ |

г. Москва |

50,9 |

Комос-Строй |

Удмуртская Республика |

50,9 |

ГК ПИК |

г. Москва |

50,9 |

MR Group |

г. Москва |

51,0 |

ГК СУ-155 (объекты достраивает ООО "РК Строй") |

г. Москва |

51,3 |

Тверской ДСК |

Тверская область |

51,4 |

СК Выбор |

Воронежская область |

51,8 |

ПКФ Гюнай |

Московская область |

51,8 |

ГК Долгопрудненская СК |

Московская область |

52,0 |

ГК ИНГРАД |

г. Москва |

52,1 |

ГК МИЦ |

г. Москва |

52,2 |

ГК ЖИК г. Казани |

Республика Татарстан |

52,6 |

А101 ДЕВЕЛОПМЕНТ |

г. Москва |

53,0 |

Брусника |

Тюменская область |

53,2 |

Холдинг RBI |

г. Санкт‑Петербург |

53,3 |

ГК Новый ДОН |

Самарская область |

53,4 |

Группа ЛСР |

г. Санкт‑Петербург |

54,4 |

ГК Пионер |

г. Москва |

54,5 |

ГК Европея |

Краснодарский край |

54,5 |

ГК Эталон |

г. Санкт‑Петербург |

54,5 |

Авеста-Строй |

Московская область |

54,5 |

ГК Единство |

Рязанская область |

54,6 |

ГК ИНТЕКО |

г. Москва |

54,8 |

ГК АБСОЛЮТ |

г. Москва |

55,0 |

Желдорипотека |

г. Москва |

55,3 |

Л1 СК №1 |

г. Санкт‑Петербург |

55,4 |

Capital Group |

г. Москва |

55,5 |

СК ЮСИ |

Краснодарский край |

56,4 |

ГК Капитал |

Рязанская область |

56,7 |

ГК Столица Нижний |

Нижегородская область |

57,4 |

Строительный трест |

г. Санкт‑Петербург |

57,5 |

Холдинг Sezar Group |

г. Москва |

57,7 |

Группа ПСН |

г. Москва |

58,3 |

ГК Мегаполис |

Калининградская область |

58,6 |

ГК КОРТРОС |

г. Москва |

58,8 |

ЛИК |

Липецкая область |

59,2 |

ГК Эйнком |

г. Москва |

59,7 |

ККФЖС |

Красноярский край |

62,0 |

СК Шэлдом |

Саратовская область |

63,2 |

ТДСК |

Тюменская область |

64,2 |

ГК Монолитхолдинг |

Красноярский край |

64,2 |

ГК МонАрх |

г. Москва |

65,9 |

НСИ |

Краснодарский край |

66,4 |

COALCO |

г. Москва |

70,4 |

ГК ВекторСтройФинанс |

г. Москва |

73,3 |

AFI Development |

г. Москва |

73,9 |

ДОНСТРОЙ |

г. Москва |

77,0 |

KASKAD Family |

г. Москва |

80,8 |

Общий итог |

|

47,1 |

10. Ипотечное кредитование для жителей Российской Федерации (официальная статистика Банка России)

10.1. Количество ипотечных кредитов, выданных жителям Российской Федерации

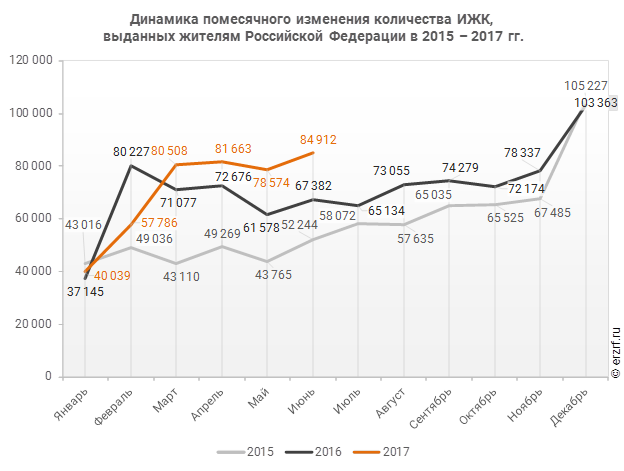

По данным Банка России за 6 месяцев 2017 г. количество ипотечных жилищных кредитов (ИЖК), выданных жителям Российской Федерации, составило 423 482, что на 8,6% больше уровня 2016 г. (390 085 ИЖК), и на 51,0% больше уровня, достигнутого в 2015 г. (280 440 ИЖК).

График 7

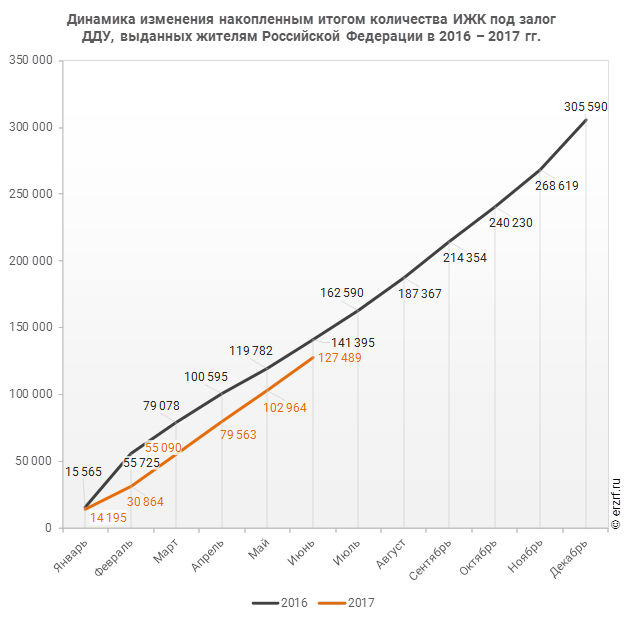

За 6 месяцев 2017 г. количество ИЖК, выданных жителям Российской Федерации под залог договоров участия в долевом строительстве (ДДУ), составило 127 489, что на 9,8% меньше, чем в 2016 г. (141 395 ИЖК).

Динамика изменения накопленным итогом количества ИЖК под залог ДДУ, выданных жителям Российской Федерации в 2016 – 2017 гг., приведена на графике 8.

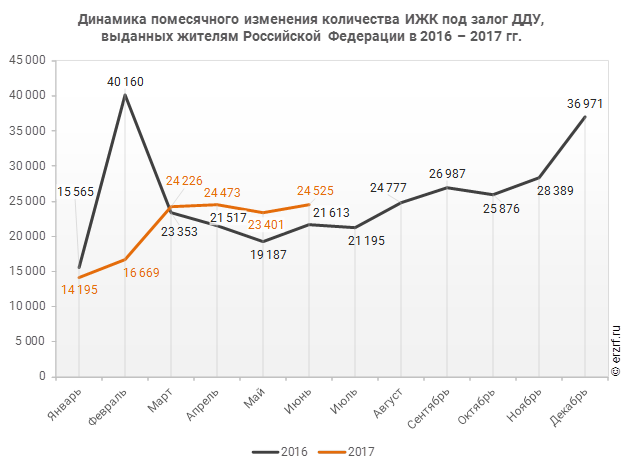

Количество выданных ипотечных кредитов для долевого строительства в Российской Федерации в июне 2017 года, увеличилось на 13,5% по сравнению с июнем 2016 года (24 525 против 21 613 годом ранее).

Помесячная разбивка количества ИЖК под залог ДДУ, выданных жителям Российской Федерации в 2016 – 2017 гг., приведена на графике 9.

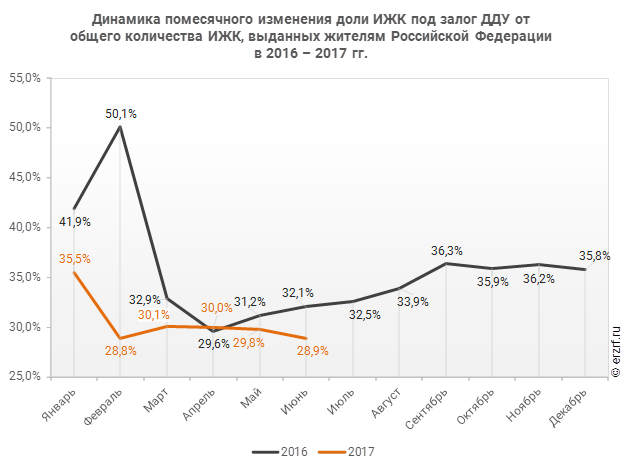

Доля ИЖК, выданных под залог ДДУ за 6 месяцев 2017 г., составила 30,1% от общего количества ИЖК, выданных жителям Российской Федерации за этот же период, что на 6,1 п.п. меньше соответствующего значения 2016 г. (36,2%).

Помесячная разбивка доли ИЖК под залог ДДУ от общего количества ИЖК, выданных жителям Российской Федерации в 2016 – 2017 гг., приведена на графике 10.

10.2. Объем ипотечных кредитов, выданных жителям Российской Федерации

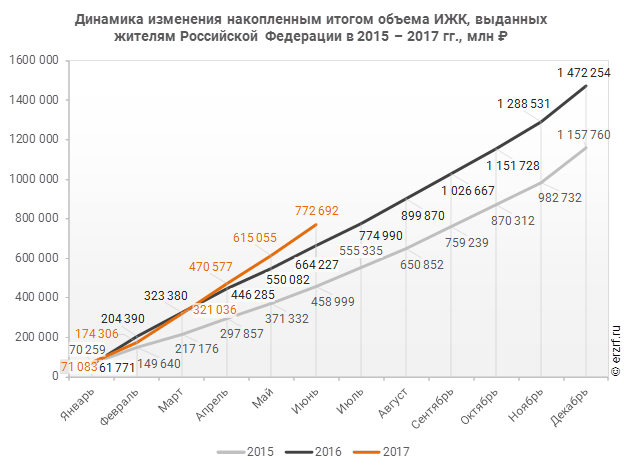

По данным Банка России за 6 месяцев 2017 г. объем ИЖК, выданных жителям Российской Федерации, составил 772 692 млн ₽, что на 16,3% больше уровня, достигнутого в 2016 г. (664 227 млн ₽), и на 68,3% больше аналогичного значения 2015 г. (458 999 млн ₽).

Динамика изменения накопленным итогом объема ИЖК, выданных жителям Российской Федерации в 2015 – 2017 гг., млн ₽, приведена на графике 11.

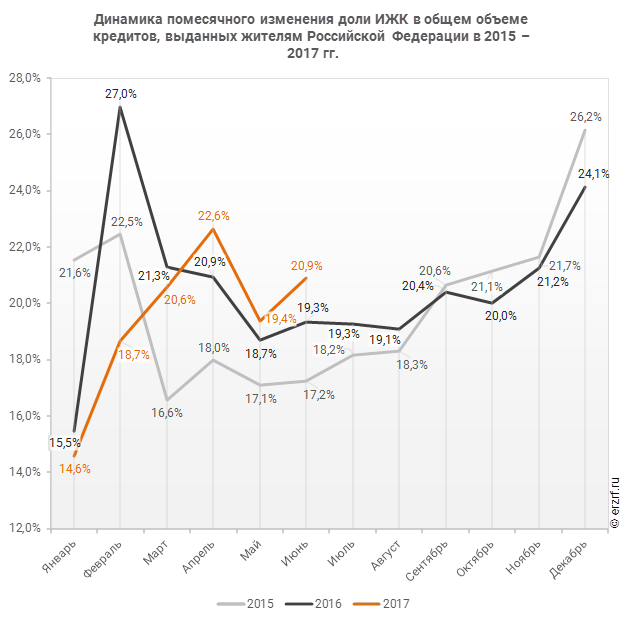

В общем объеме кредитов, выданных за 6 месяцев 2017 г. жителям Российской Федерации (3 914 996 млн ₽), доля ИЖК составила 19,7%, что на 0,9 п.п. меньше соответствующего значения 2016 г. (20,6%), и на 1,2 п.п. больше уровня 2015 г. (18,5%).

Помесячная разбивка доли ИЖК в общем объеме кредитов, выданных жителям Российской Федерации в 2015 – 2017 гг., приведена на графике 12.

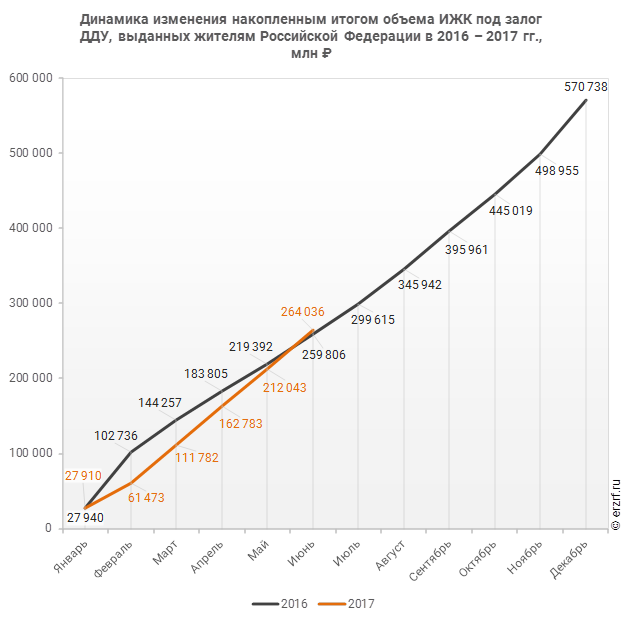

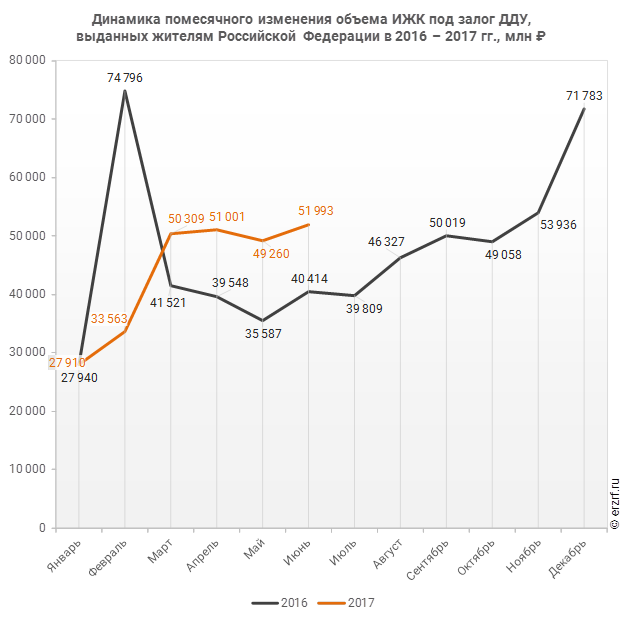

За 6 месяцев 2017 г. объем ИЖК, выданных жителям Российской Федерации под залог ДДУ, составил 264 036 млн ₽ (34,2% от общего объема ИЖК, выданных жителям Российской Федерации). Это на 1,6% больше аналогичного значения 2016 г. (259 806 млн ₽).

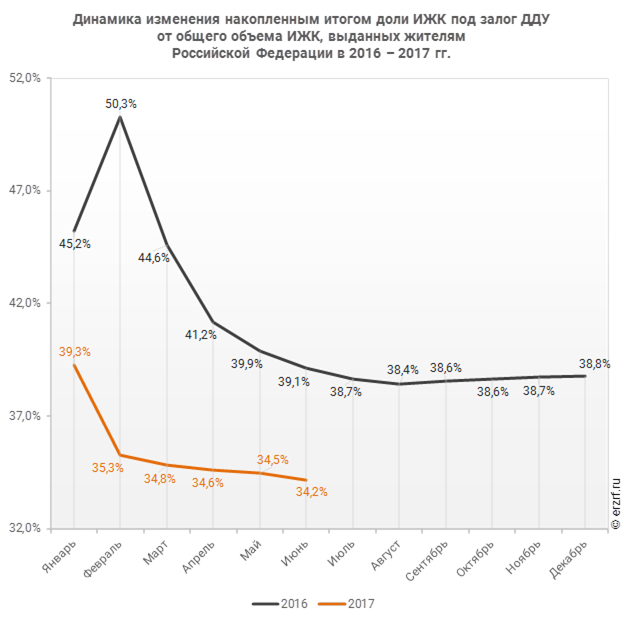

Динамика изменения накопленным итогом объема ИЖК под залог ДДУ, выданных жителям Российской Федерации в 2016 – 2017 гг., млн ₽, приведена на графике 13.

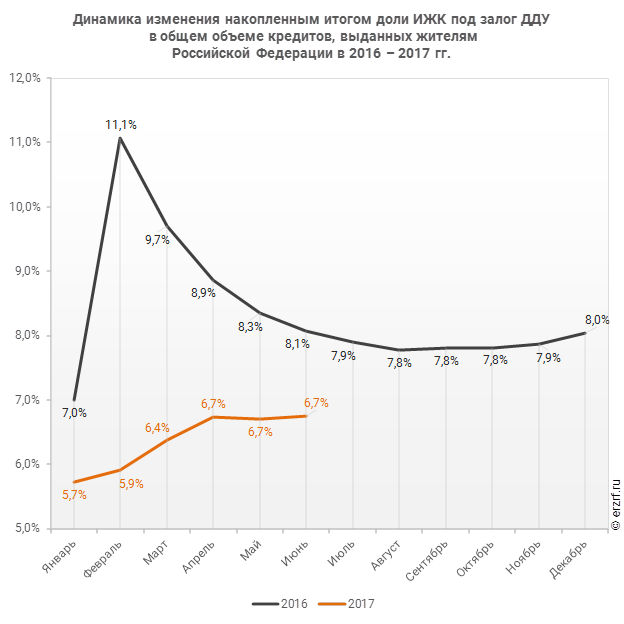

В общем объеме кредитов, выданных за 6 месяцев 2017 г. жителям Российской Федерации (3 914 996 млн ₽), доля ИЖК под залог ДДУ составила 6,7%, что на 1,4 п.п. меньше уровня 2016 г. (8,1%).

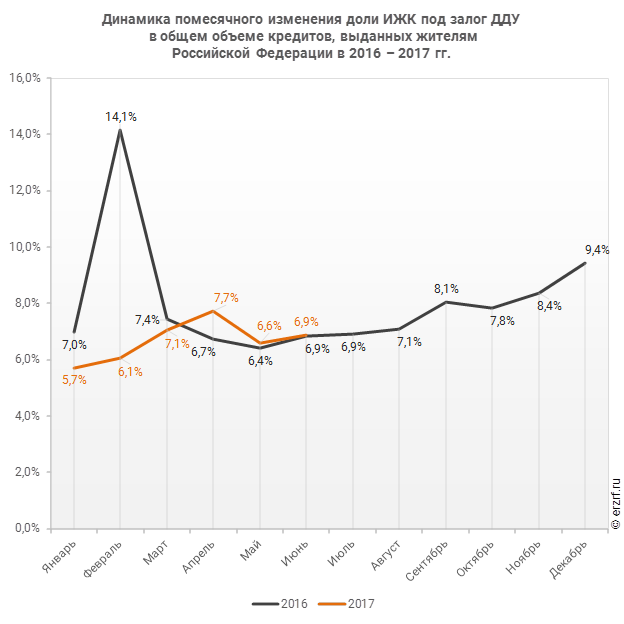

Динамика изменения доли ИЖК под залог ДДУ в общем объеме кредитов, выданных жителям Российской Федерации в 2016 – 2017 гг., накопленным итогом и помесячно приведена на графиках 14 и 15.

Доля ИЖК, выданных под залог ДДУ за 6 месяцев 2017 г., составила 34,2% от общего объема ИЖК, выданных жителям Российской Федерации за этот же период, что на 4,9 п.п. меньше, чем в 2016 г. (39,1%).

Динамика изменения накопленным итогом доли ИЖК под залог ДДУ от общего объема ИЖК, выданных жителям Российской Федерации в 2016 – 2017 гг., приведена на графике 16.

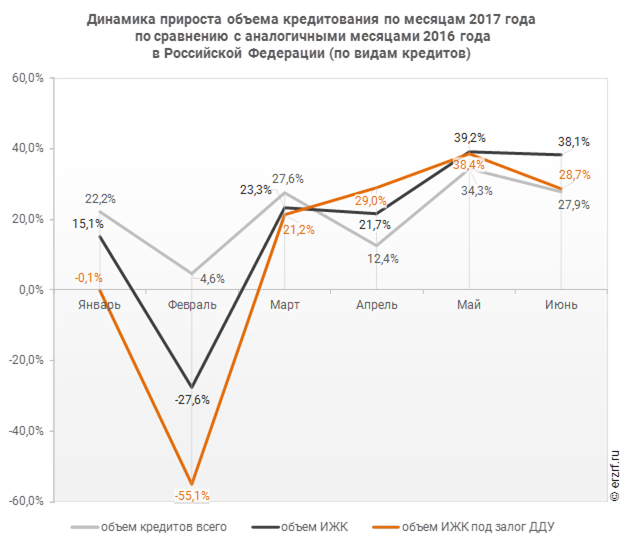

Объем ипотечных кредитов, выданных для долевого строительства в Российской Федерации в июне 2017 года, увеличился на 28,7% по сравнению с июнем 2016 года (52,0 против 40,4 млрд ₽ годом ранее).

Помесячная разбивка объема ИЖК под залог ДДУ, выданных жителям Российской Федерации в 2016 – 2017 гг., млн ₽, приведена на графике 17.

Рост объема ипотечных кредитов для долевого строительства на 28,7% в июне 2017 года по сравнению с июнем 2016 года сопровождался ростом объема всех видов кредитов на 27,9% (754,8 против 590,0 млрд ₽ годом ранее), а также ростом всех видов ипотечных жилищных кредитов на 38,1% (157,6 против 114,1 млрд ₽ годом ранее) (График 18).

Доля выданных ипотечных кредитов для долевого строительства в общем объеме выданных в Российской Федерации кредитов всех видов в июне составила 6,9%, в объеме всех видов ипотечных жилищных кредитов – 33,0%.

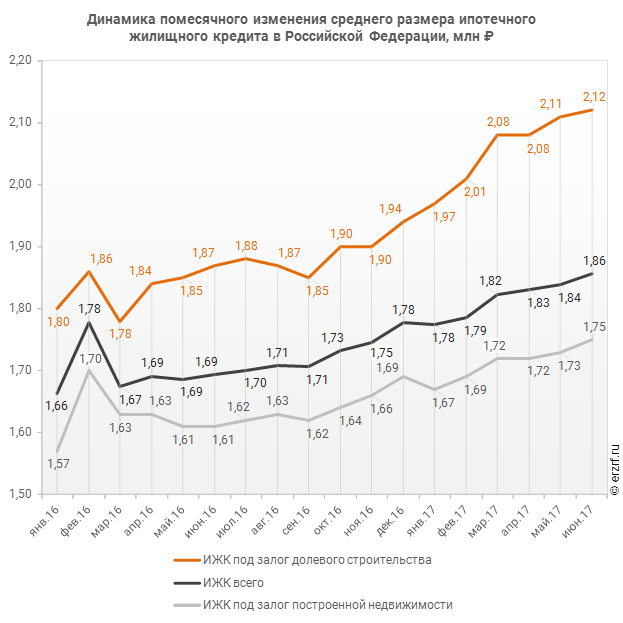

10.3. Средний размер ипотечных жилищных кредитов, выданных жителям Российской Федерации

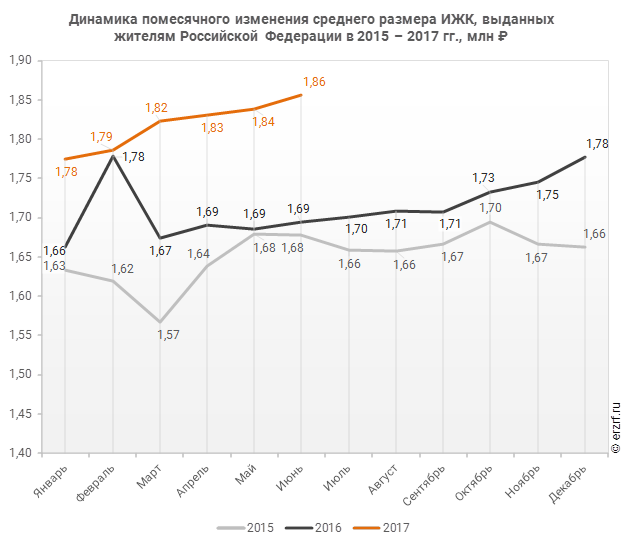

По официальной статистике Банка России в июне 2017 г. средний размер ИЖК в Российской Федерации составил 1,86 млн ₽, что на 9,6% больше уровня, достигнутого в 2016 г. (1,69 млн ₽), и на 10,6% больше аналогичного значения 2015 г. (1,68 млн ₽).

Помесячная динамика среднего размера ИЖК, выданных жителям Российской Федерации в 2015 – 2017 гг., млн ₽, приведена на графике 19.

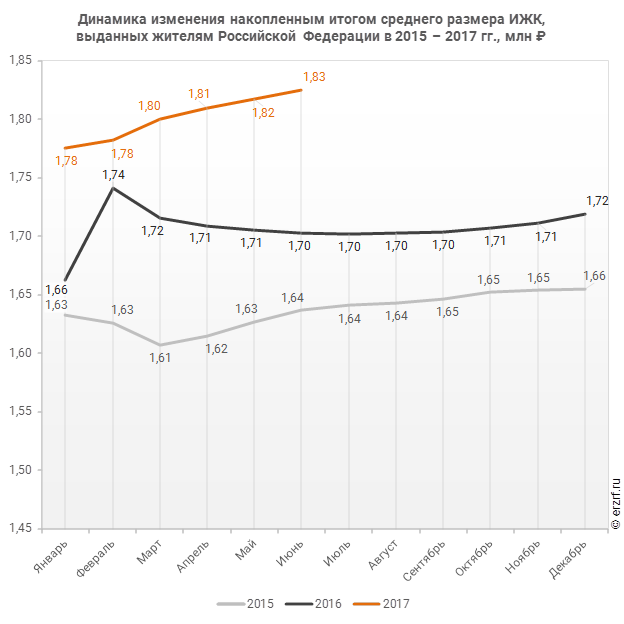

По данным Банка России за 6 месяцев 2017 г. средний размер ИЖК, выданных жителям Российской Федерации, накопленным итогом составил 1,83 млн ₽, что на 7,2% больше, чем в 2016 г. (1,70 млн ₽), и на 11,5% больше соответствующего значения 2015 г. (1,64 млн ₽).

Динамика изменения накопленным итогом среднего размера ИЖК, выданных жителям Российской Федерации в 2015 – 2017 гг., млн ₽, приведена на графике 20.

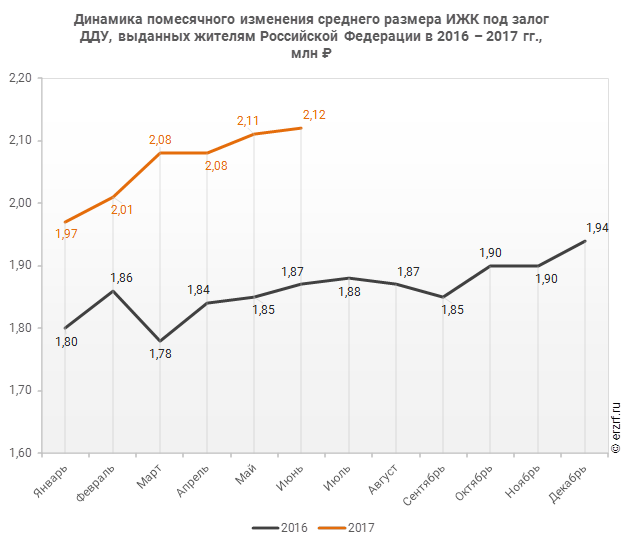

Средний размер ипотечного жилищного кредита для долевого строительства в Российской Федерации в июне 2017 года увеличился на 13,4% по сравнению с июнем 2016 года (2,12 против 1,87 млн ₽ годом ранее). По отношению к предыдущему месяцу средний размер ипотечного жилищного кредита для долевого строительства вырос на 0,5%. Рост размера ИЖК под залог ДДУ наблюдается второй месяц подряд.

Помесячная динамика среднего размера ИЖК под залог ДДУ, выданных жителям Российской Федерации в 2016 – 2017 гг., млн ₽, приведена на графике 21.

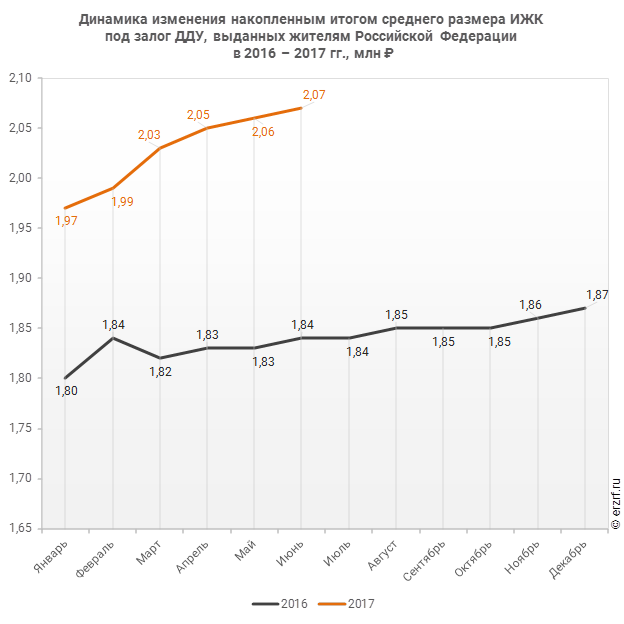

По данным Банка России за 6 месяцев 2017 г. средний размер ИЖК под залог ДДУ, выданных жителям Российской Федерации, накопленным итогом составил 2,07 млн ₽ (на 13,4% больше среднего размера ИЖК, выданных жителям Российской Федерации). Это на 12,5% больше соответствующего значения 2016 г. (1,84 млн ₽).

Динамика изменения накопленным итогом среднего размера ИЖК под залог ДДУ, выданных жителям Российской Федерации в 2016 – 2017 гг., млн ₽, приведена на графике 22.

Рост среднего размера выданных ипотечных жилищных кредитов под залог уже построенной недвижимости за год составил 8,7%, c 1,61 до 1,75 млн ₽.

Динамика помесячного изменения среднего размера ипотечного жилищного кредита в Российской Федерации, млн ₽, в сравнении по видам ИЖК представлена на графике 23.

За год разница между средними размерами ипотечных жилищных кредитов для долевого строительства и под залог построенной недвижимости выросла на 5,0 п.п. с 16,1% до 21,1%.

10.4. Средневзвешенная ставка ипотечных жилищных кредитов, выданных жителям Российской Федерации

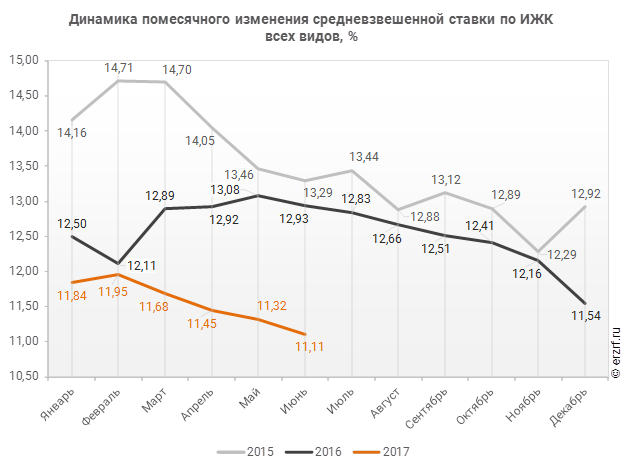

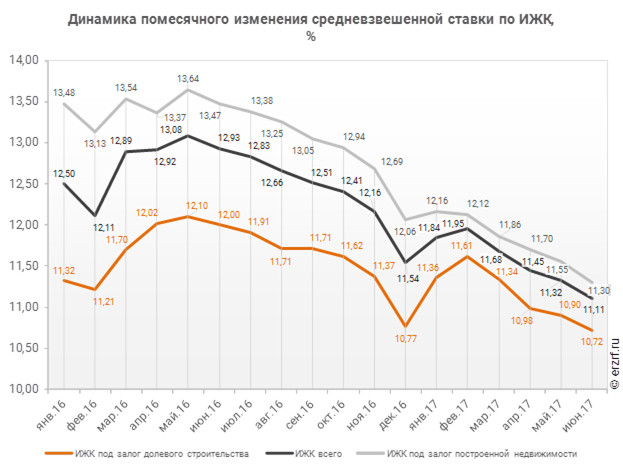

В целом по всем видам ипотечных жилищных кредитов (ИЖК), выданных в июне 2017 года, средневзвешенная ставка составила 11,11%. По сравнению с таким же показателем июня 2016 года произошло снижение ставки на 1,82 п.п. (с 12,93 до 11,11%).

Динамика помесячного изменения средневзвешенной ставки по ИЖК всех видов представлена на графике 24.

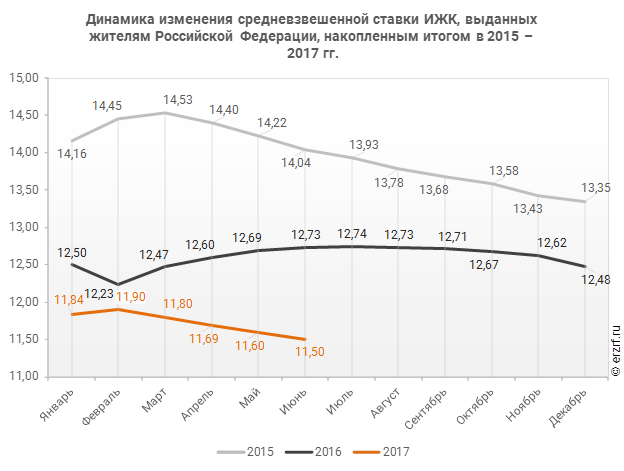

По данным Банка России за 6 месяцев 2017 г. средневзвешенная ставка ИЖК, выданных жителям Российской Федерации, накопленным итогом составила 11,50%, что на 1,23 п.п. меньше, чем в 2016 г. (12,73%), и на 2,54 п.п. меньше соответствующего значения 2015 г. (14,04%).

Помесячная динамика изменения средневзвешенной ставки ИЖК, выданных жителям Российской Федерации, накопленным итогом в 2015 – 2017 гг., представлена на графике 25.

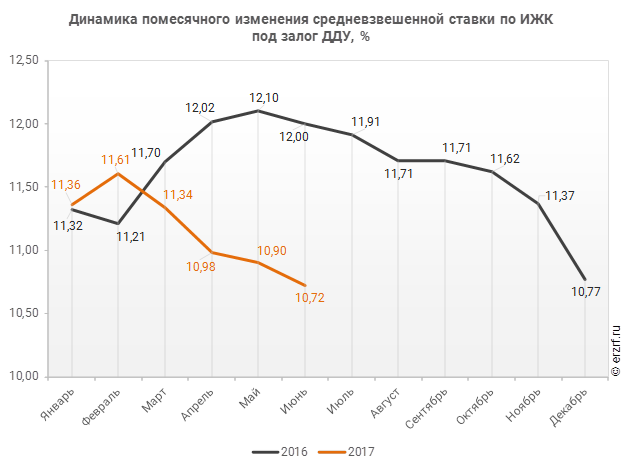

Ставка по ИЖК, выданным для долевого строительства в Российской Федерации в июне 2017 года, составила 10,72%, что на 1,28 п.п. меньше аналогичного значения за июнь 2016 года (12,00%).

Динамика помесячного изменения средневзвешенной ставки по ИЖК под залог ДДУ представлена на графике 26.

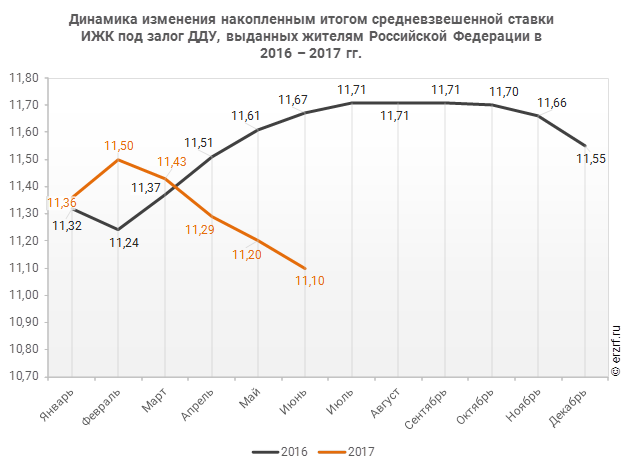

По данным Банка России за 6 месяцев 2017 г. средневзвешенная ставка ИЖК, выданных под залог ДДУ жителям Российской Федерации, накопленным итогом составила 11,10% (на 0,40 п.п. меньше среднего размера ставки по всем ИЖК). Это на 0,57 п.п. меньше уровня, достигнутого в 2016 г. (11,67%).

Динамика изменения накопленным итогом средневзвешенной ставки ИЖК под залог ДДУ, выданных жителям Российской Федерации в 2016 – 2017 гг., представлена на графике 27.

Ставка по ИЖК под залог уже построенного жилья в Российской Федерации в июне 2017 года составила 11,30%, что на 2,17 п.п. меньше значения за июнь 2016 года (13,47%).

Сравнение помесячной динамики средневзвешенной ставки по видам ИЖК, представлено на графике 28.

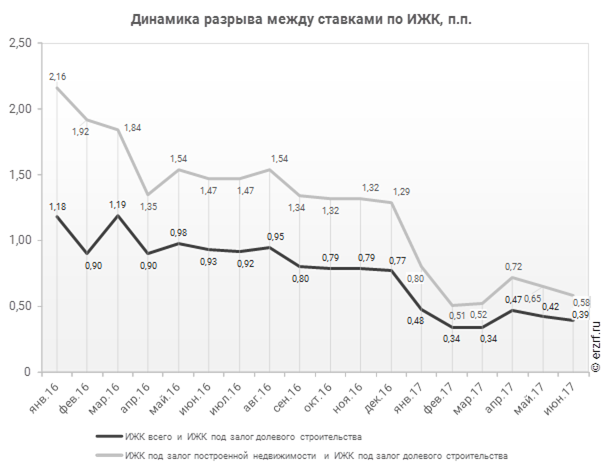

За год разница между ставками ипотечных жилищных кредитов всех видов и для долевого строительства уменьшилась в 2,4 раза с 0,93 п.п. до 0,39 п.п. Разница между ставками ипотечных жилищных кредитов под залог готового жилья и для долевого строительства за год уменьшилась в 2,5 раза с 1,47 п.п. до 0,58 п.п. (График 29).

11. Реальные доходы жителей Российской Федерации (официальная статистика Росстата)

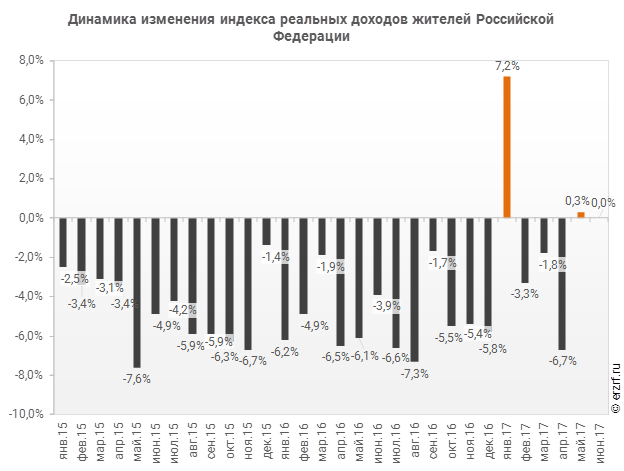

По данным Росстата за 6 месяцев 2017 г. индекс реальных доходов жителей Российской Федерации 2 месяца находился в положительной зоне, 3 месяца – в отрицательной (График 30).

В целом за 6 месяцев 2017 г. в Российской Федерации произошло падение реальных доходов населения на 0,7%.

12. Государственная регистрация ДДУ в Российской Федерации (официальная статистика Росреестра)

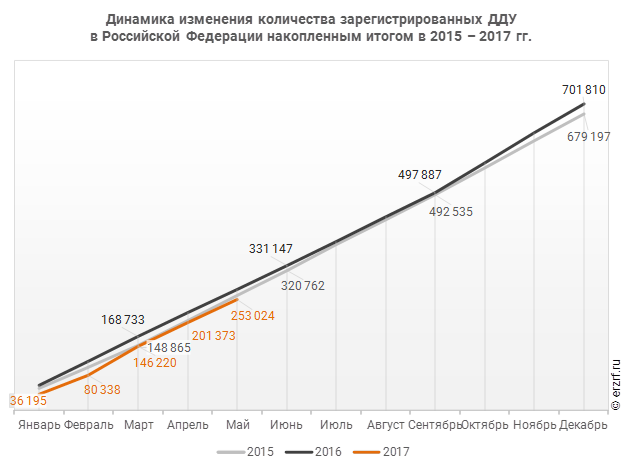

По данным Росреестра за 5 месяцев 2017 года в Российской Федерации зарегистрировано 253 024 договора участия в долевом строительстве (ДДУ).

Это приблизительно на 9% меньше аналогичного показателя 2016 года (порядка 277 000 регистраций ДДУ). По сравнению с тем же периодом 2015 года число ДДУ упало примерно на 4% (тогда было зарегистрировано около 263 500 ДДУ).

Динамика изменения количества зарегистрированных ДДУ в Российской Федерации накопленным итогом в 2015 – 2017 гг. представлена на графике 31.

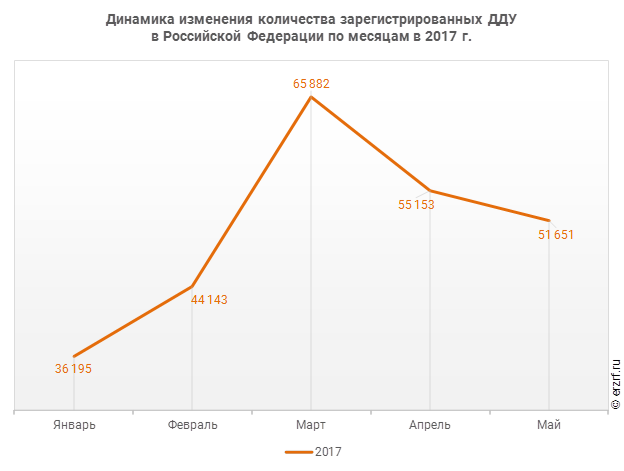

В мае 2017 года в Российской Федерации зарегистрировано 51 651 ДДУ.

Это на 6,3% меньше, чем в апреле (55 153), и на 21,6% – чем в марте текущего года, когда было зарегистрировано 65 882 ДДУ.

Помесячная динамика изменения количества зарегистрированных ДДУ в Российской Федерации в 2017 г. представлена на графике 32.

* Для приблизительных расчетов использованы среднемесячные показатели поквартальной отчетности за II квартал 2015 – 2016 годов.

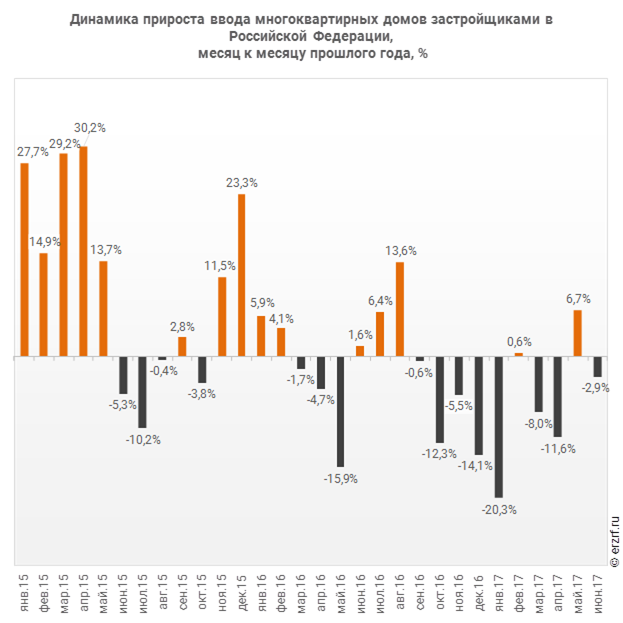

13. Ввод жилья в Российской Федерации (официальная статистика Росстата)

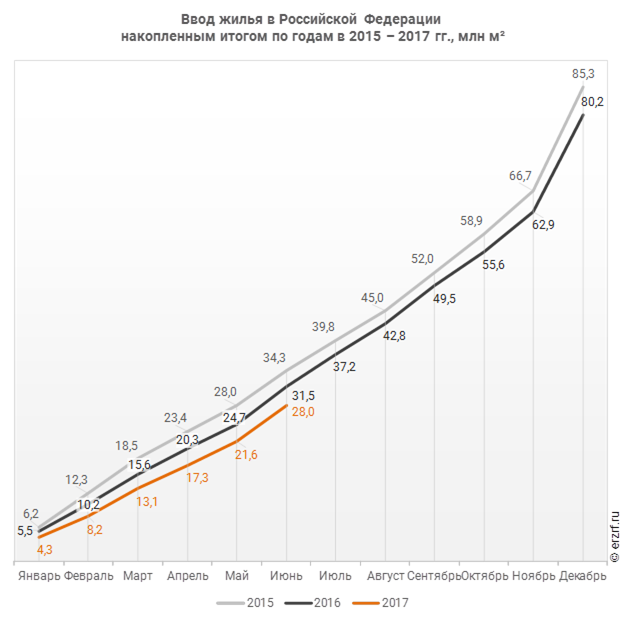

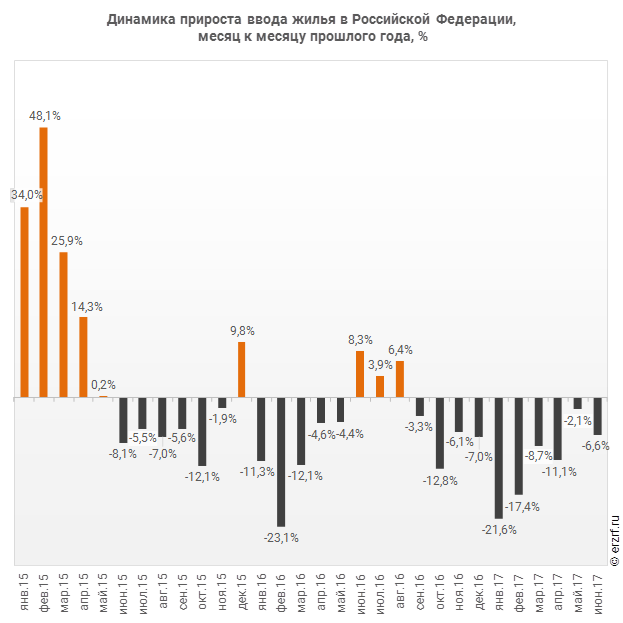

Отчетность Росстата за 6 месяцев 2017 г. показывает снижение на 11,2% графика ввода жилья в Российской Федерации в 2017 г. по сравнению с 2016 г. и снижение на 18,4% по отношению к 2015 г. (График 33).

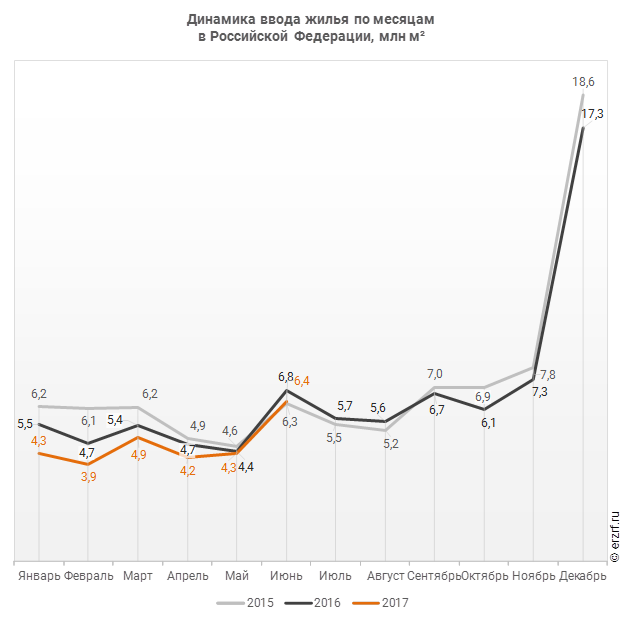

В июне 2017 года в Российской Федерации введено 6,4 млн м² жилья. Это на 6,6% или на 0,5 млн м² меньше, чем за аналогичный период 2016 года (График 34).

Отставание от темпов ввода жилья по отношению к предыдущему году наблюдается в Российской Федерации десятый месяц подряд.

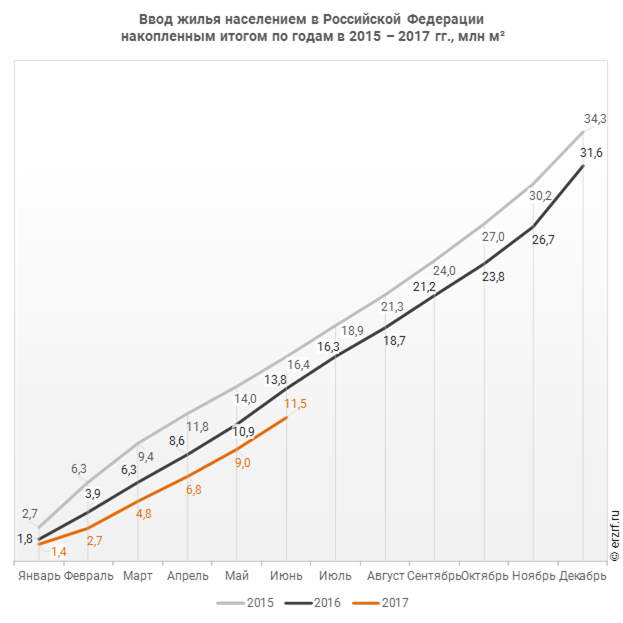

График 35

В Российской Федерации за 6 месяцев 2017 г. фиксируется снижение объема ввода жилья населением на 16,7% по отношению к аналогичному периоду 2016 г. и снижение на 29,7% по отношению к 2015 г. (График 36).

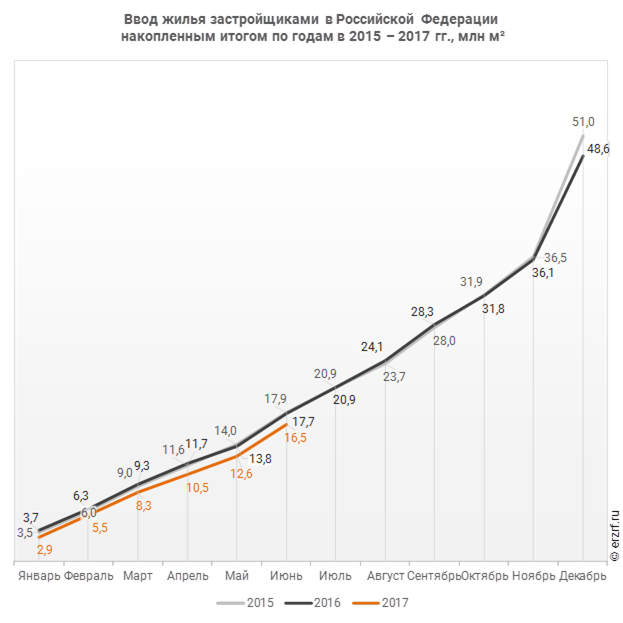

Объемы ввода жилья застройщиками за 6 месяцев 2017 г. показывают снижение на 6,9% к уровню 2016 г. и снижение на 7,9% к 2015 г. (График 37).

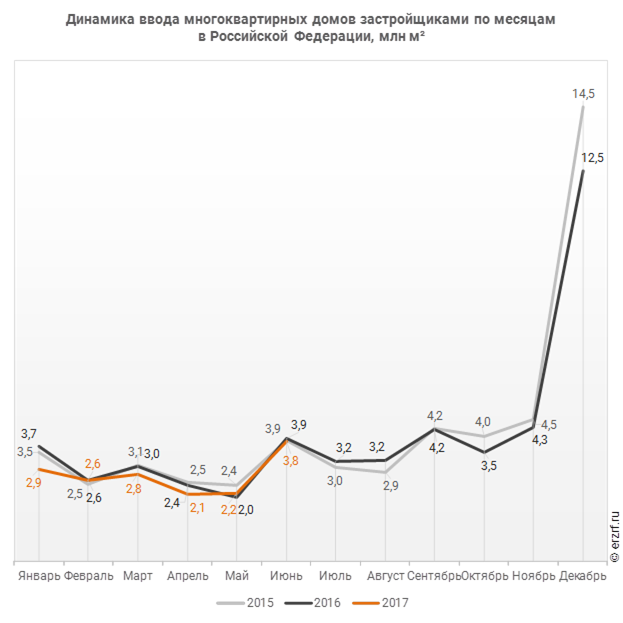

В июне 2017 года в Российской Федерации застройщиками введено 3,8 млн м² многоквартирных домов, что на 2,9% или на 0,1 млн м² меньше аналогичного значения за тот же период 2016 года (График 38).

Отставание от темпов ввода многоквартирных домов застройщиками по отношению к предыдущему году наблюдается в Российской Федерации после положительной динамики в прошлом месяце.

График 39

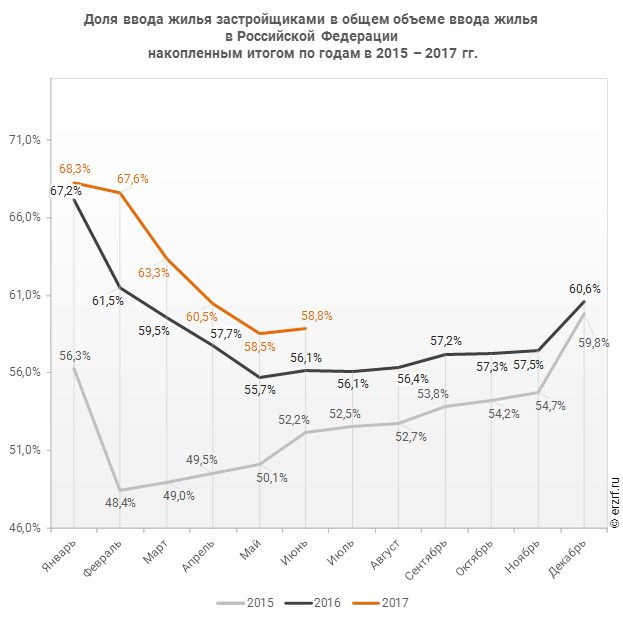

Доля ввода жилья застройщиками за 6 месяцев 2017 г. составила 58,8% против 56,1% за этот же период 2016 г. и 52,2% – за этот же период 2015 г.

График 40

В июне 2017 года доля ввода многоквартирных домов застройщиками по отношению к общему объему ввода жилья в Российской Федерации составила 59,9%, что на 2,3 п.п. больше аналогичного значения за тот же период 2016 года.

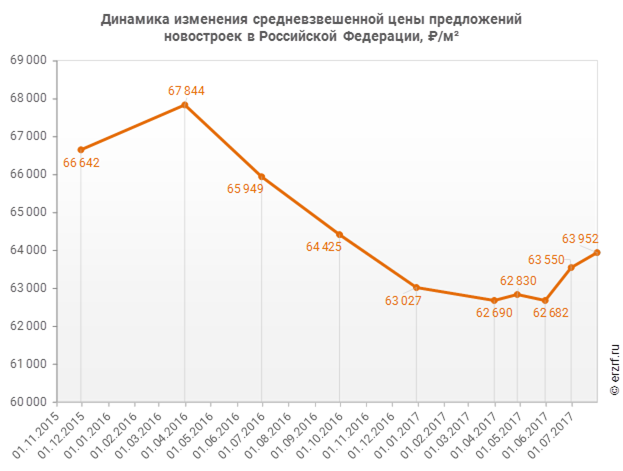

14. Цена предложения на строящиеся объекты в Российской Федерации

По состоянию на июль 2017 года средневзвешенная цена предложения на рынке строящегося жилья Российской Федерации составила 63 952 рубля за квадратный метр.

Динамика изменения средневзвешенной цены предложений новостроек в Российской Федерации представлена на графике 41.

Приложение 1. ТОП‑50 крупнейших жилых комплексов Российской Федерации

№ |

ЖК |

Регион |

Населенный пункт |

Застройщик |

Строящихся домов |

Жилых единиц |

Совокупная S жилых единиц |

ед. |

ед. |

м2 |

|||||

1 |

Чистое небо |

г. Санкт‑Петербург |

Санкт‑Петербург |

Холдинг Setl Group |

16 |

34 270 |

1 110 489 |

2 |

Солнечный город |

г. Санкт‑Петербург |

Санкт‑Петербург |

Холдинг Setl Group |

11 |

15 657 |

515 231 |

3 |

Цветной город |

г. Санкт‑Петербург |

Санкт‑Петербург |

Группа ЛСР |

42 |

10 858 |

469 178 |

4 |

Новые горизонты |

Ленинградская область |

Бугры |

ГК ЦДС |

26 |

12 800 |

455 375 |

5 |

Северная Долина |

г. Санкт‑Петербург |

Парголово (в составе г.о. Санкт‑Петербург) |

Главстрой-СПб |

18 |

11 014 |

437 364 |

6 |

ЛУЧИ |

г. Москва |

Москва |

Группа ЛСР |

9 |

7 240 |

398 180 |

7 |

Шушары |

г. Санкт‑Петербург |

Шушары (в составе г.о. Санкт‑Петербург) |

СК Дальпитерстрой |

20 |

9 958 |

397 414 |

8 |

ЗИЛАРТ |

г. Москва |

Москва |

Группа ЛСР |

16 |

4 977 |

389 308 |

9 |

Красный Аксай |

Ростовская область |

Ростов‑на‑Дону |

ГК ЮгСтройИнвест |

23 |

7 209 |

362 380 |

10 |

Шуваловский |

г. Санкт‑Петербург |

Санкт‑Петербург |

Группа ЛСР |

16 |

8 731 |

336 261 |

11 |

Перспективный |

Ставропольский край |

Ставрополь |

ГК ЮгСтройИнвест |

20 |

6 409 |

336 180 |

12 |

Солонцы-2 |

Красноярский край |

Красноярск |

ККФЖС |

13 |

4 821 |

303 791 |

13 |

Краски лета |

Ленинградская область |

Муринское |

Полис Групп |

13 |

10 672 |

303 360 |

14 |

Окский Берег |

Нижегородская область |

Новинки |

ГК ЭкоГрад |

164 |

7 185 |

294 319 |

15 |

КОШЕЛЕВ-проект (Самара) |

Самарская область |

Смышляевка |

ГК Корпорация КОШЕЛЕВ |

55 |

7 366 |

291 685 |

16 |

Губернский |

Краснодарский край |

Краснодар |

ГК ЮгСтройИнвест |

15 |

6 658 |

291 678 |

17 |

Цивилизация |

г. Санкт‑Петербург |

Санкт‑Петербург |

Группа ЛСР |

11 |

5 506 |

288 898 |

18 |

Зелёные Аллеи |

Московская область |

Тарычево |

ГК МИЦ |

10 |

5 068 |

285 231 |

19 |

GreenЛандия 2 |

Ленинградская область |

Мурино |

Холдинг Setl Group |

13 |

8 780 |

280 112 |

20 |

Мир Митино |

г. Москва |

Рождествено |

Capital Group |

8 |

5 535 |

277 974 |

21 |

Три кита |

Ленинградская область |

Мурино |

Лидер Групп |

16 |

7 228 |

275 726 |

22 |

Люберцы 2017 |

Московская область |

Люберцы |

Группа Самолет-Девелопмент |

23 |

6 073 |

263 758 |

23 |

Кварталы 21/19 |

г. Москва |

Москва |

ГК ВекторСтройФинанс |

21 |

3 587 |

262 807 |

24 |

Борисоглебское |

Московская область |

Зверево |

Апрелевка С2 |

195 |

5 832 |

262 093 |

25 |

Некрасовка |

г. Москва |

Некрасовка |

Авеста-Строй |

18 |

4 800 |

261 806 |

26 |

Испанские кварталы |

г. Москва |

Николо‑Хованское |

А101 ДЕВЕЛОПМЕНТ |

16 |

4 941 |

258 965 |

27 |

Сердце столицы |

г. Москва |

Москва |

ДОНСТРОЙ |

7 |

3 445 |

258 339 |

28 |

Новоград Павлино |

Московская область |

Балашиха |

ГК МИЦ |

11 |

5 523 |

252 341 |

29 |

Переделкино Ближнее |

г. Москва |

Рассказовка |

ГК АБСОЛЮТ |

15 |

4 207 |

234 021 |

30 |

Volga Life |

Тверская область |

Тверь |

Тверской ДСК |

11 |

4 533 |

233 685 |

31 |

Приневский |

г. Санкт‑Петербург |

Санкт‑Петербург |

ГК ЦДС |

7 |

6 506 |

233 685 |

32 |

Лондон Парк |

г. Санкт‑Петербург |

Санкт‑Петербург |

Л1 СК №1 |

10 |

4 542 |

230 301 |

33 |

UP-квартал Сколковский |

Московская область |

Одинцово |

ФСК Лидер |

6 |

4 381 |

226 209 |

34 |

Новая Охта. На речке |

г. Санкт‑Петербург |

Санкт‑Петербург |

Группа ЛСР |

22 |

4 491 |

222 685 |

35 |

микрорайон Путилково |

Московская область |