Вся правда об онлайн-продажах: исследование ТОП-100 застройщиков от Profitbase

Два года рынок недвижимости обсуждает онлайн-продажи, но в основном за громкими словами до сих пор скрывается простая форма заявки на бронирование. Profitbase провели исследование сотни застройщиков и проверили, что под капотом их онлайн-продаж и кто из них действительно готов оказывать покупателям максимально технологичный сервис.

Онлайн-продажи — это перевод всего процесса покупки квартиры в цифровой формат. Подбор, бронирование, ипотека, сделка, приемка — когда все перечисленные этапы, так или иначе, переведены в онлайн, мы можем называть это онлайн-продажами. Иначе это онлайн-бронирование, онлайн-сделка, онлайн-регистрация.

При этом каждый шаг нужно рассматривать с двух позиций:

• Клиентский опыт. Какие действия и шаги может пройти покупатель с помощью сервисов дистанционного обслуживания.

• Инфраструктура менеджера. Какие действия и шаги может реализовать сотрудник застройщика с помощью сервисов дистанционного обслуживания.

Profitbase проверили, как у ТОП-100 российских застройщиков устроен процесс дистанционной продажи квартир. Полное исследование можно скачать здесь.

Результаты исследования

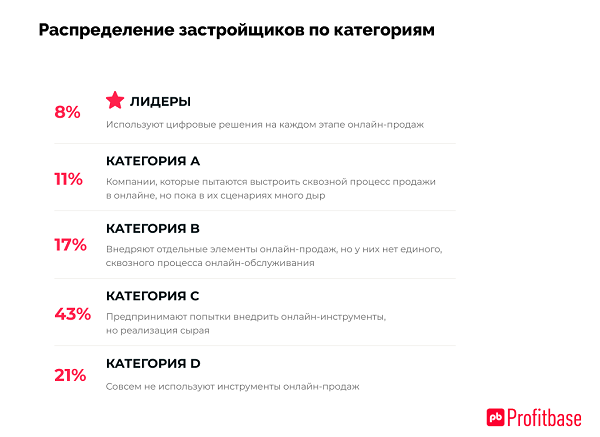

По итогам исследования Profitbase выделили пять категорий застройщиков в зависимости от того, насколько развиты их процессы онлайн-продаж.

У кого и вправду онлайн-продажи: супертоп цифровых застройщиков

• ПИК

• АСК

• Брусника

• MR Group

• ГК КВС

• ГК ФСК

Рейтинг сотни застройщиков приведен в полной версии исследования.

У лидеров цифровыми сервисами закрыт почти весь путь покупки. Пока он не является полностью бесшовным, но они двигаются на пути к бесшовности. У них уже реализованы:

• Возможность выбрать квартиру на сайте из актуальных остатков, по актуальной цене и актуальным характеристикам.

• Личные кабинеты и приложения. Авторизованная зона покупателя, где он может забронировать квартиру.

• Обмен документами и анкетами. Суперфича — технологии распознавания документов.

• Подбор и оформление ипотеки. Ипотечный калькулятор и возможность заполнить единую анкету, получить решение банка.

• Электронная сделка. Возможность выпустить КЭП в офисе застройщика или отправить заявку на вызов курьера, который проведет идентификацию личности.

• Возможность подписать документы с помощью КЭП и отправить в Росреестр без посещения МФЦ. Чаще всего это делается в офисе вместе с предыдущим шагом. Как правило, сделка проводится через банковские жилищные экосистемы: Домклик \ м2 от ВТБ \ дом.рф. Собственных шлюзов для работы с Росреестром нет — это сервисы Полигон Про, SmartDeal, KADNET, Контур, Profitbase.

• Приемка квартиры. Есть у единиц. Как правило, это уведомление/приглашение, запись на временной слот.

Проблемы даже у лидеров

1. Нет бесшовности. Как правило, часть пути реализована, часть обслуживается вручную.

2. Как следствие — нет единой пользовательской среды как для покупателя, так и для менеджера. Менеджер по-прежнему дублирует свои действия и перенос данных между системами. Это происходит в силу объективных ограничений или незавершенных интеграций.

Если рассматривать всю сотню девелоперов, в процентном соотношении цифровизация этапов онлайн-продаж выглядит следующим образом:

Посмотреть распределение ТОП-100 девелоперов в рейтинге онлайн-продаж можно, скачав полную версию исследования.

А зачем это все: зачем застройщикам идут в онлайн-продажи?

• Сократить срок покупки.

• Оцифровать путь покупки: сбор и обработка данных, аналитика.

• Дать покупателям новый клиентский опыт.

Цифровизация процесса покупки недвижимости, запущенная 1,5 — 2 года назад, является глобальным трендом, который уже идёт в других отраслях. Локдаун стал только его катализатором.

Исследование прокомментировала директор по маркетингу MR Group Евгения Старкова (на фото).

«Мы за формат омниканального общения. Сделать выбор можно и на сайте, и в офисе продаж, но все оформление сделки и рутину мы перевели в цифровой формат, — рассказывает Старкова. — По всей воронке взаимодействия с клиентом доля онлайн инструментов выросла: онлайн проходит более 70% ипотечный сделок, и 97% сделок регистрируется онлайн».

Безусловно, личное впечатление от района, площадки, жилого комплекса тоже важно, но уже очевидно, что доверие покупателей к дистанционным инструментам после пандемии не упадет, убеждена топ-менеджер.

«100% клиентов MR Group пользуются приложением на том или ином этапе приобретения недвижимости, и в компании считают, что интерес к дистанционным сделкам продолжит расти, — резюмирует Евгения Старкова.

Должно ли все быть онлайн? Phygital — новый формат для рынка недвижимости

Phygital (фиджитал) — это формат обслуживания клиентов, который сочетает и онлайн, и офлайн. Как сейчас в банках: они обслуживают клиентов на планшете, полуавтоматически заполняют анкеты, клиент получает все уведомления об операциях, подтверждает их со своего телефона в офисе банка, и уходит с документами в чате, а не в руках. Так будет и с недвижимостью.

У покупателя нет цели пройти все шаги онлайн

Недвижимость — именно та область, где уместен гибридный формат. Выбирать квартиру, обмениваться документами, записаться на приёмку удобно онлайн, но приехать на сделку — несложно. И покупатели охотно на это идут.

Встречи и офисы нужны. Но не для бюрократии, а для общения

В случае застройщиков — нужны показы и шоурумы, нужен презентабельный офис и живые люди, нужна эмоция и экскурсия по стройке. Остальное должно быть онлайн, просто потому, что так удобнее — и вам, и сотрудникам, и клиентам.

Лучший способ удержать клиента — собрать для него максимально полезный потребительский опыт в каждой точке контакта, взяв все лучшее от онлайн- и офлайн-модели.

«Сначала в онлайн-продажах видели только инфоповод и маркетинговый инструмент. Но лидеры уже поняли, что при системном подходе и выстраивании сквозной экосистемы в продажах они могут сокращать издержки на ведение сделок, по нашим оценкам — до 30%., — рассказывает управляющий партнер Profitbase Оксана Дунина (на фото).

По ее мнению, скоро термин трансформируется. «Мы будем говорить не об удаленных сделках, а о формировании единой онлайн-среды в контуре застройщика, которая будет сопровождать каждого клиента и каждый этап сделки и в офисе, и при дистанционных продажах», — прогнозирует топ-менеджер.

«Ключевая ценность не в том, чтобы клиент мог избежать визита в офис, а в том, чтобы застройщик получал максимум данных, проводил сделки быстрее и сокращал затраты» — резюмирует Оксана Дунина.

С началом локдауна Profitbase презентовала инновационное решения для бесшовного проведения цифровых сделок в девелопменте — «Личный кабинет покупателя». Оно стало победителям отраслевого акселератора BuildUp от Сколково. Сейчас эти решения закрывают полный цикл продажи и создают единую среду и для покупателя, и для менеджера застройщика.

Данное исследование — один из подготовительных этапов разработки совместного полномасштабного рейтинга цифровизации российских девелоперов от компании Profitbase и портала ЕРЗ.РФ.

О методологии

Исследовали первую сотню застройщиков по объему текущего строительства из рейтинга ЕРЗ.РФ. Для исследования воспроизводили клиентский путь на сайтах застройщиков и их объектов, общались с менеджерами и выясняли во всех деталях, как пройдет дистанционная сделка.

Profitbase — цифровая экосистема для девелоперов, которая включает решения для управления продажами, маркетингом и клиентским сервисом застройщика. Платформа запущена в 2016 году. Сегодня решения Profitbase использует тысяча застройщиков в России и СНГ. В набор решений Profitbase входит отраслевая CRM на базе amoCRM и Битрикс24, интерактивный каталог объектов для сайта застройщиков, приложения для выгрузки объявлений на классифайды и управления ценообразованием. Технологии Profitbase дважды становились победителями в отраслевом акселераторе BUILD UP от Сколково: в 2019 году — технология динамического ценообразования, а в 2020 году — «Личный кабинет покупателя».

Другие публикации по теме:

Profitbase — в едином реестре российского ПО

Новые возможности для застройщиков: как изменился Profitbase за 2020 год

Личный кабинет покупателя: онлайн-продажи квартир с Profitbase

Profitbase — IT-платформа для управления маркетингом и продажами в недвижимости