АИЖК фиксирует одну тенденцию, Росреестр – другую. Кто прав?

В сфере приобретения новостроек выявлены два разнонаправленных тренда. Рост объема выдачи ипотеки сопровождается снижением количества сделок.

По данным АИЖК, в мае объемы выдачи ипотечных кредитов выросли на 35%, достигнув 140 млрд руб. и на 35% превысив темпы роста по отношению прошлогодним показателям. Причем, как подчеркивает пресс-служба Агентства, результаты мая 2017 года являются рекордными за всю историю развития ипотечного кредитования в России. Так, рекордный объем выданных в мае 2014 года ипотечных кредитов (1,8 трлн руб.) на 4% ниже показателей соответствующего периода нынешнего года.

Объем предоставленных в январе-мае 2017 года ипотечных кредитов превысил 610 млрд руб., а темпы роста в годовом исчислении составили 11%. По мнению руководства АИЖК, рынок развивается в «мощном растущем тренде, который объясняется, прежде всего, значительным снижением ставок по ипотечным кредитам и улучшением основных макроэкономических параметров». Учитывая динамику ипотечных ставок и существующий спрос населения на жилье, АИЖК сохраняет прогнозы по объемам выдачи ипотечных кредитов в 2017 году: более 1 млн кредитов на 1,8 трлн руб. и отмечает вероятность превышения данного прогноза по итогам года.

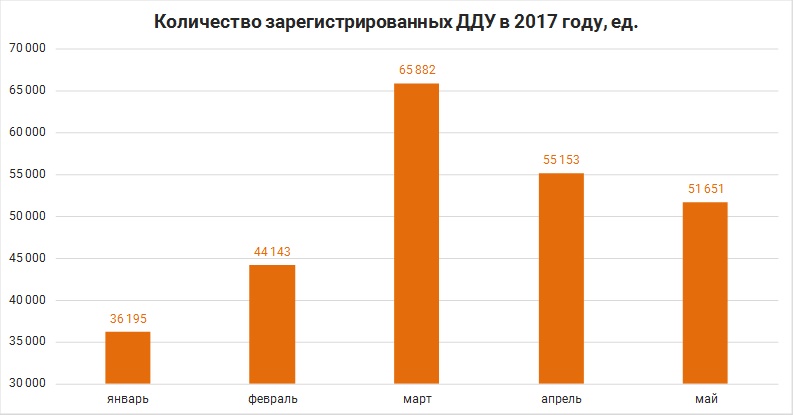

Между тем, как отмечают аналитики нашего портала, подобный оптимизм не коррелируется со свежей статистикой объема зарегистрированных договоров долевого участия в строительстве, которые, как правило, напрямую связаны с ипотекой.

Источник: Росреестр

Так, согласно данным Росреестра (см. график), в мае 2017 года был зарегистрирован 51 651 ДДУ, что ниже, чем в апреле (55 153) и значительно ниже, чем в марте, когда было зарегистрировано 65 882 договора долевого участия. Так что здесь, в отличие от роста объема выдачи ипотечных кредитов, наблюдается обратная тенденция: снижение числа заключенных гражданами ДДУ.

Наш портал попросил экспертов прокомментировать два этих разнонаправленных тренда.

Юрий ИЛЬИН, Директор по работе с инвесторами и связям с общественностью Группы ЛСР, г.Санкт-Петербург

Никакого противоречия между этими данными нет. С точки зрения продаж май является не самым активным месяцем по причине длительных праздников. Однако, несмотря на то, что количество сделок в этом месяце относительно ниже, чем в апреле, высокая покупательская активность полностью сохранилась на рынке, о чем свидетельствует рост выдачи ипотечных кредитов.

После отмены программы государственного субсидирования банки предлагают выгодные кредитные условия. К примеру, сейчас в жилом комплексе «ЗИЛАРТ» (Москва) действует рекордно низкая ставка 8% от «Сбербанка». Навстречу идут и сами застройщики, разрабатывая совместные ипотечные продукты. Соответственно, доля ипотечных продаж девелоперов растет.

Антон ВОРОБЬЕВ, генеральный директор ГК «Единство», г.Рязань

С моей точки зрения эти разнонаправленные тренды объясняются только одним. Несмотря на снижение спроса на новостройки, доля ипотечных сделок в структуре продаж растет. Это вызвано в первую очередь снижением ставок по ипотечным кредитам.

Татьяна ГУСЕВА, директор ипотечного центра компании МИЭЛЬ-Новостройки, г.Москва

Снижение покупательской активности в мае на рынке первичного жилья действительно наблюдалось. Во многом оно было обусловлено сезонным фактором, ведь на май традиционно приходится длительный период праздников. Одновременно наблюдался рост доли ипотечных сделок. В самом конце апреля Сбербанк совместно с рядом крупнейших застройщиков запустил акцию, снизив ставку по ипотечным кредитам на 2—2,5 процентных пункта от базовой. Тогда базовая ставка по ипотеке опустилась до 10,9% на первичном рынке, и до 10,75-12,25% на вторичном рынке. Отдельные застройщики, в том числе крупнейшие, предлагали дополнительное субсидирование ставки, в результате чего она могла опуститься до 8,4%.

Таким образом, ипотечный кредит стал как никогда ранее доступным и выгодным, чем и воспользовалась значительная доля покупателей. Также следует отметить, что статистика АИЖК включает и вторичный рынок.