Банк России: несмотря на улучшение условий ипотеки, в III квартале доступность жилья в России снизилась в связи с ростом цен

Такой вывод содержится в очередном Обзоре финансовой стабильности, подготовленном регулятором. В нем также говорится о планах ЦБ в связи с растущими рисками ипотечного кредитования на фоне увеличения цен и слабого спроса на жилье ужесточить условия выдачи околонулевой и траншевой ипотеки от застройщика.

«Несмотря на улучшение финансовых условий кредитования [в III квартале — Ред.], на первичном рынке зафиксировано снижение доступности до 41 кв. м (против 45 кв. м в IV квартале 2021 г.). Рост цен, опережающий рост номинальных доходов, выступает главным фактором снижения доступности жилья», — отмечают авторы аналитического документа.

Они также напоминают, что в апреле-мае текущего года рынок жилья ощутил резкое падение спроса — до 60—70% от значений марта. В ответ девелоперы совместно с банками выработали кредитные программы с заметно более низкими ставками, чем по льготной ипотеке с господдержкой.

В итоге застройщики стали в массовом порядке предлагать ипотеку для своих проектов под 0,01%—1% годовых на 10—30 лет.

Фото: www.kmarket43.ru

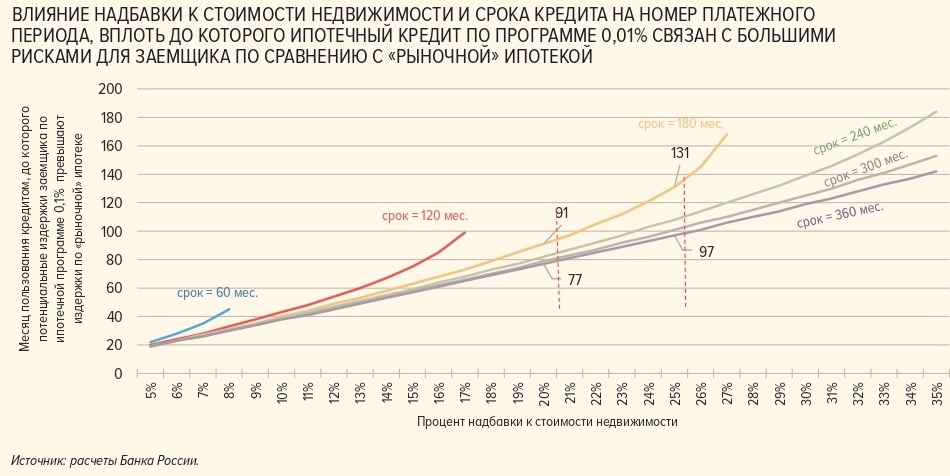

Позиция ЦБ: экстремально низкие ставки ИЖК достигаются в основном за счет завышения цены квартиры на величину комиссии (до 20–30%), которая выплачивается банку застройщиком для компенсации выпадающих доходов, а все основные риски несут при этом заемщик и банк.

По мнению руководства ЦБ, околонулевая ипотека от застройщика грозит «запузыриванием» рынка ИЖК и нарушением стабильности банковской системы страны. В обзоре указано, как регулятор планирует противодействовать подобной маркетинговой политике со стороны банков и девелоперских организаций.

«С целью снижения рисков отдельных сторон сделки, а также системных рисков, которые появляются при "льготной ипотеке от застройщика", Банк России разрабатывает дополнительные меры регулирования, в частности, рассматривает введение требования по созданию повышенных резервов [банками-кредиторами — Ред.] на возможные потери по ипотечным кредитам, если их эффективная ставка отклоняется от рыночного уровня», — сказано в документе.

Фото: www.youtube.com

Определенное беспокойство у авторов обзора вызывает «еще одна маркетинговая акция, которая пока не получила широкого распространения на рынке». Речь идет о т.н. траншевой ипотеке, суть которой сводится к тому, что заемщику предоставляются два транша по кредиту: первый, как правило, — на символическую сумму, (вплоть до 1 руб. в месяц), а второй выдается перед вводом объекта в эксплуатацию и равен стоимости недвижимости за вычетом первоначального взноса и первого транша.

Аналитики ЦБ указывают на следующие риски траншевой ипотеки:

• из-за того что на счет эскроу поступят только первоначальный взнос и символический первый транш, этот счет будет наполняться медленнее, чем при обычной ипотеке, что увеличит ставку по кредиту на проектное финансирование для застройщика;

• в случае финансовых проблем у застройщика банки будут нести повышенные кредитные риски в рамках проектного финансирования;

Фото: www.rbk.ru

• в случае массового спроса на такой ипотечный продукт со стороны инвесторов, цены на жилье могут существенно возрасти (возникнет «инвестиционный навес»), что снизит доступность жилья для прочих покупателей — следовательно, еще больше увеличится ценовой дифференциал между первичным и вторичным рынками жилой недвижимости.

Авторы обзора полагают, что «с учетом ухудшения стандартов ипотечного кредитования» траншевая ипотека в случае ее широкого распространения также «может потребовать ужесточения мер макропруденциального регулирования».

Фото: www.900igr.net

Другие публикации по теме:

Эльвира Набиуллина: меры против околонулевой ипотеки вступят в силу в начале 2023 года

Девелоперы предостерегли ЦБ от ввода запрета на околонулевую ипотеку от застройщика

Минстрой: «околонулевая» ипотека от застройщиков будет отменяться постепенно и по графику

ЦБ: время дешевых кредитов прошло, а риски ценовых «пузырей» на рынке жилья велики