Банк России снизил ключевую ставку до 8,25%

Основной причиной для снижения ставки, по мнению руководства ЦБ, стала рекордно низкая годовая инфляция.

Фото: www.sakhalife.ru

Совет директоров Банка России в рамках заседания по вопросу денежно-кредитной политики принял решение о снижении ключевой ставки до 8,25% годовых с 8,5% годовых.

Основной причиной смягчения денежно-кредитной политики, как сообщается на сайте Банка России, стала рекордно низкая годовая инфляция. В целом, по прогнозам ЦБ, инфляция составит около 3% в конце 2017 года и в дальнейшем, по мере исчерпания влияния временных факторов, приблизится к 4%.

«Отклонение инфляции вниз от прогноза связано главным образом с временными факторами. Экономика продолжает расти. Инфляционные ожидания остаются повышенными. Их снижение остается неустойчивым и неравномерным», — говорится в сообщении регулятора.

В ЦБ уверены, что переход российской экономики в новый режим с низкими инфляцией и процентными ставками будет иметь положительные последствия как для компаний, так и для населения.

В сообщении отмечается, что регулятор продолжит постепенный переход от умеренно жесткой к нейтральной денежно-кредитной политике на фоне преобладания среднесрочных рисков превышения инфляцией цели над рисками устойчивого отклонения инфляции вниз.

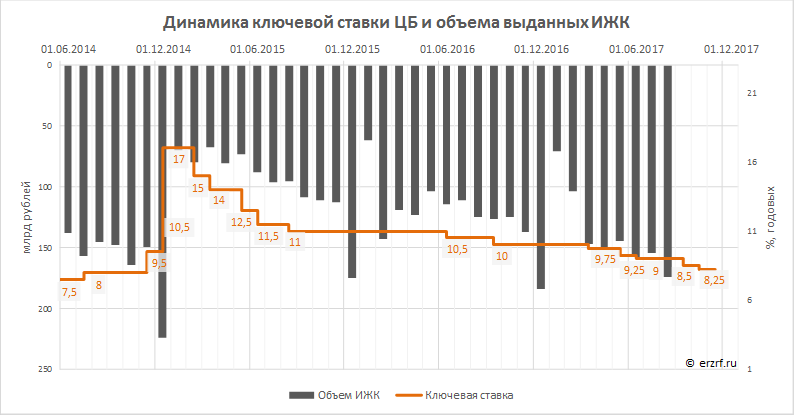

Напомним, что до сегодняшнего решения в текущем году ЦБ снижал ключевую ставку четырежды: в июне и марте на 0,25 п.п., в апреле и сентябре — на 0,5 п.п. Поэтому можно ожидать, что ведущие игроки рынка ипотечного кредитования вновь отреагируют на снижение ключевой ставки ЦБ уменьшением ставок на свои ипотечные кредитные продукты.

Следующее заседание Совета директоров ЦБ, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 15 декабря.

В последние шесть месяцев (период после прекращения субсидирования ставки по ипотеке) разница между средневзвешенной ставкой по ипотеке и ключевой ставкой составляет примерно 1,5%. Это означает, что в ближайшее время средневзвешенная ставка по ипотеке должна достигнуть 9,75%. По данным Банка России в августе этого года средневзвешенная ставка по ипотеке составила 10,58%, а по ипотеке для долевого строительства — 10,34%. Данные за сентябрь Банк России объявит 6 ноября.

Снижение ключевой ставки сопровождается также увеличением объема выданных кредитов, что демонстрируют графики ниже. В свою очередь увеличение объемов кредитования, как правило, влечет за собой рост многих социально-экономических показателей развития страны.

Другие публикации по теме:

Ключевая ставка Банка России снижена на 0,5 процентного пункта и теперь составляет 8,5%