Банк России: в краткосрочной перспективе проектное финансирование окажет незначительное влияние на отрасль

Таким прогнозом регулятор открыл цикл регулярного полугодового информационно-аналитического комментария «Жилищное строительство». Появление нового аналитического продукта обусловлено существенным вкладом отрасли в развитие российской экономики и социальной сферы.

Источник: Банк России

Первая аналитическая записка из этого цикла размещена на сайте ЦБ и посвящена всестороннему анализу тенденций жилищного строительства в РФ.

В частности, анализируя текущую ситуацию по переводу долевого строительства на рельсы проектного финансирования с использованием эскроу-счетов, авторы исследования обращают внимание на следующую статистику:

Источник: Банк России

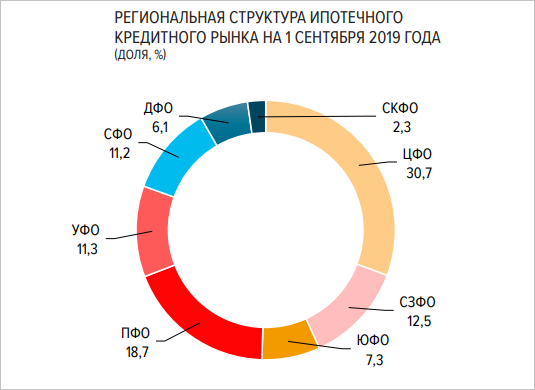

сегодня из 5 млн действующих ипотечных кредитов менее 700 тыс. приходится на кредиты, предоставленные под договоры участия в долевом строительстве (ДДУ);

доля этих кредитов в общем портфеле ипотечных кредитов не превышает 20%;

счета эскроу в отношении ДДУ открыты в 49 из 85 субъектов РФ, то есть чуть более чем в 57%;

в семи регионах в настоящее время жилье или не строится, или возводится без привлечения дольщиков (по госзаказу и т.д.);

если исключить эти субъекты, то доля регионов с распространением эскроу-счетов возрастает до 63%.

среди регионов, в которых не открыто ни одного счета-эскроу, — субъекты РФ, входящие в СКФО, а также некоторые отдаленные регионы из СЗФО и ЦФО.

Фото: www.bn.ru

По мнению ЦБ, в указанных регионах жилищным строительством занимаются относительно небольшие застройщики, у которых есть определенные трудности с переходом к проектному финансированию.

«Поэтому в краткосрочной перспективе изменения, связанные с переходом к модели проектного финансирования жилищного строительства, в масштабах рынка ипотечных кредитов в целом будут умеренными», — дают прогноз авторы аналитической записки.

Впрочем, они отмечают, что в более длительной перспективе распространение новой модели финансирования жилищного строительства будет одним из важных факторов развития отрасли.

Источник: Банк России

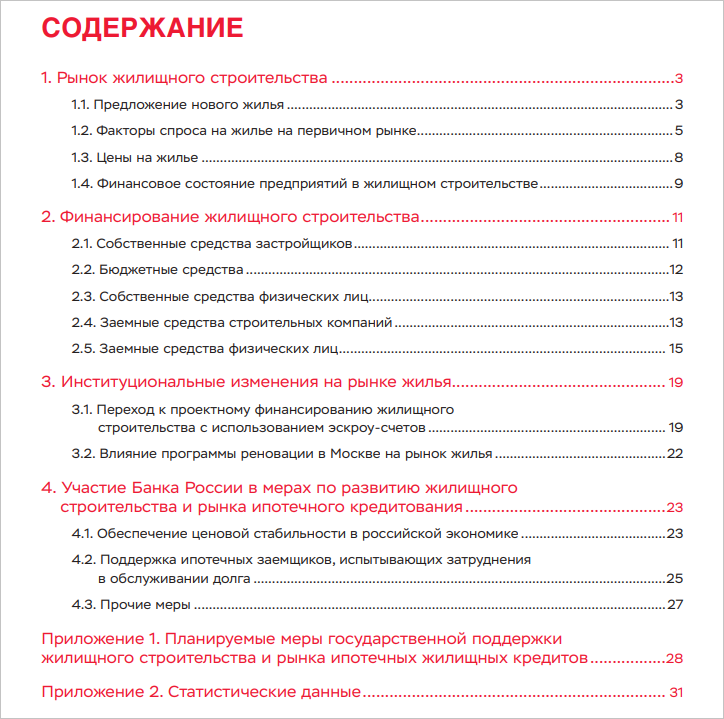

Что касается общего тематического содержания аналитической записки, то она состоит из четырех разделов, подробно разбирающих такие вопросы, как:

1) рынок жилищного строительства в РФ в разрезе цен, спроса/предложения и финансового состояния предприятий;

2) существующие в стране схемы финансирования строительства жилья;

3) перевод отрасли на схему проектного финансирования и связанные с этим трудности (здесь же анализируется опыт реновации в Москве);

4) участие Банка России в мерах по развитию жилищного строительства и рынка ипотечного кредитования.

Кроме этого, открывающая цикл «Жилищного строительства» аналитическая записка ЦБ содержит два приложения:

• «Планируемые меры государственной поддержки жилищного строительства и рынка ипотечных жилищных кредитов»

• «Статистические данные».

Фото: www.sakhalife.ru

Согласно оценкам Банка России, приведенным в данной аналитической записке, расходы на мероприятия по государственной поддержке жилищного строительства в период 2019—2022 гг. эквивалентны стоимости 15 млн кв. м готового жилья.

Из них около 85% приходится на госпрограмму «Доступное жилье» и национальный проект «Жилье и городская среда», около 15% — на поручения Президента РФ.

Фото: www.900igr.net

Другие публикации по теме:

ЦБ намерен ввести лимиты на выдачу разных видов ипотечных кредитов

ЦБ проверит ипотеку на финансовую прочность

ЦБ дестимулирует банки выдавать ипотеку с первоначальным взносом менее 20%