Эксперт Дмитрий Гордеев: Законопроект о запрете комиссии при внесении платы за жилое помещение и коммунальные услуги вызывает вопросы

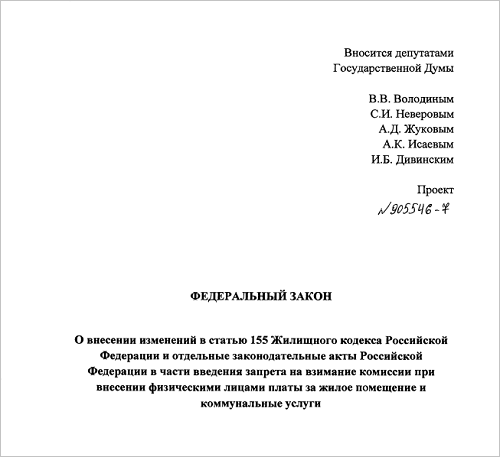

На днях группа депутатов во главе со спикером Госдумы Вячеславом Володиным внесла проект федерального №905546-7 «О внесении изменений в статью 155 Жилищного кодекса… в части введения запрета на взимание комиссии при внесении физическими лицами платы за жилое помещение и коммунальные услуги».

www.mds.yandex.net

По просьбе портала ЕРЗ.РФ документ комментирует заместитель гендиректора Ассоциации «ЖКХ и Городская среда», член Экспертного совета Комитета ГД РФ по жилищной политике и ЖКХ, эксперт Рабочей группы по реализации механизма «регуляторной гильотины» в сфере строительства и ЖКХ Дмитрий ГОРДЕЕВ (на фото).

Фото: www.urbaneconomics.ru

«Проектом предлагается освободить собственников и социальных нанимателей от уплаты комиссии за перечисление платы за ЖКУ, пеней, неустоек, штрафов за неполное или несвоевременное внесение платы за ЖКУ через банки (в т.ч. онлайн), Почту России, банковских платежных агентов (субагентов), — отметил эксперт. — Напомним, что сегодня граждане без комиссии могут заплатить за ЖКУ только в кассе управляющей или ресурсоснабжающей организации (РСО). Юридические лица осуществляют оплату безналичным путем.

То есть, этот законопроект касается и новостроек, которыми управляют выбранные застройщиками управляющие организации (УО), и самих застройщиков, являющихся собственниками квартир и машино-мест в многоквартирных домах (МКД).

Фото: www.zhek.biz

На первый взгляд, законопроект преследует благие цели: снизить нагрузку на собственников и дольщиков. Но при внимательном рассмотрении он вызывает определенные вопросы.

Для банков, почты, банковских платежных агентов проектом вводится прямой законодательный запрет. Но в содержащихся в проекте запретах не упоминаются платежные агенты (в частности, расчетные центры, владельцы платежных терминалов), которые, если текст не изменится, смогут взимать комиссию. Концептуально ли это решение или не доглядели — непонятно.

Мотивация поправок такова: «для многих сумма взимаемой комиссии является значимой и представляется несправедливой, поскольку человек стремится соблюдать платежную дисциплину». Звучит эта мотивировка странно, поскольку комиссия — это плата за услугу перечисления платежа, а не санкция или наказание. Такая комиссия всегда оплачивалась плательщиком, так или иначе.

В пояснительной записке к проекту указано, что «в 2018 году предприятиями сферы ЖКХ на территории Российской Федерации было выставлено счетов на сумму 2,63 трлн руб.». Цифра завораживает, поскольку комиссия за перечисление платы — это процент от данной суммы, взимаемый при перечислении потребителем платы за ЖКУ.

В регулируемые тарифы на воду, энергию, газ эти расходы, как правило, не включаются. В плату за содержание общего имущества размер комиссии нормативно и на практике не включается. Но банки, почта, владельцы терминалов затрачивают для осуществления перечисления платы за ЖКУ средства на оплату труда своих работников, несут расходы на компьютерные программы, оборудование и пр. Кто эти расходы оплатит? То, что кто-то оплатит — точно. Чудес не бывает!

Что произойдет, если будет принят данный проект? Представляется, что снижению финансовой нагрузки на потребителей по данному виду расходов неизбежно будет перераспределено на них через другие виды расходов.

Существует несколько рабочих редакций доработки этого законопроекта ко второму чтению. Банки нести убытки не хотят. Согласно их редакции, комиссия ляжет на управляющие или ресурсоснабжающие организации (РСО), ТСЖ, ЖСК.

Фото: www.kmvinform.ru

Пойдет ли государство на то, чтобы разрешить увеличивать регулируемые тарифы на коммунальные ресурсы? Ведь эти тарифы уже сдерживаются предельными индексами, что уже приводит к недофинансированию РСО содержания инженерной инфраструктуры. Но при прямых договорах о предоставлении коммунальных услуг это сделать придется.

Разрешать УО, ТСЖ, ЖСК увеличить плату за содержание общего имущества в многоквартирных домах в одностороннем порядке законодатель не будет. Это контрпопулярно. Скорее государство, как всегда, установит УО, ТСЖ, ЖСК новое требование нести расходы на оплату комиссии вместо потребителей. Тогда завтра на содержание и ремонт МКД неизбежно пойдет меньше средств, чем сегодня.

То есть собственники квартир получат снижение качества состояния их домов. Чем это лучше для грамотных собственников? Могут ли они самообмануться и не заметить сего? Если да, то это расчет на неосведомленного и наивного собственника.

К сожалению, пока таковых в России большинство», — констатировал Дмитрий Гордеев.

|

|

Другие публикации по теме: