Эксперты: эмиссия облигаций станет для застройщиков хорошей альтернативой проектному финансированию

Компания «Метриум» проанализировала тенденцию выхода девелоперов на фондовый рынок через размещение долговых обязательство с целью обеспечить финансирование своим проектам. Издержки этого способа фондирования, по оценке аналитиков, варьируются в среднем в пределах 8—10% годовых, в то время как банковские кредиты обходятся по ставке в размере до 20% годовых.

Фото: www.fingram39.ru

Поэтому, считают аналитики «Метриум», в перспективе такой способ привлечения средств может стать более выгодным для девелоперов, чем проектное финансирование.

В исследовании указывается, что сразу три российских девелопера (портал ЕРЗ.РФ также неоднократно информировал о развитии данной тенденции) этой осенью запустили механизм привлечения инвестиций через выпуск облигаций.

Фото: www.cf.ppt-online.org

• Группа ЛСР провела предварительное размещение ценных бумаг на Московской бирже, доведя совокупный объем облигационного займа до 22 млрд руб;

• ГК Самолет завершила размещение облигаций на сумму в 3 млрд руб.;

• ГК «Инград» утвердила программу эмиссии ценных бумаг и планирует выпустить четвертую серию облигаций на сумму в 50 млрд руб.

• АПРИ «Флай Плэнинг» из Челябинска намерена реализовать свои проекты в других регионах отчасти за счет новых выпусков биржевых облигаций, при этом объем уже состоявшегося выпуска соcтавил не менее 300 млн руб.;

• ФПК «Гарант-Инвест» сроком на пять лет разместила ценные бумаги объемом 6 млрд руб.;

• «Талан» впервые выпустила трехлетние облигации на сумму в 1 млрд руб.

Фото: www.nashgorod.ru

По мнению авторов исследования, такой механизм привлечения денег стал особенно актуален для застройщиков жилья с 1 июля 2019 года, когда вступили в силу поправки в 214-ФЗ, предусматривающие обязательное привлечение банковских средств (проектное финансирование) и отсроченное размещение денег дольщиков на эскроу-счетах.

«Компании, разместившие облигационные займы, получают дополнительный источник финансирования новых проектов, сопоставимый по размерам переплаты с банковскими кредитами, но не требующий твердого залога», — аргументирует управляющий партнер «Метриум» Мария Литинецкая (на фото).

По ее словам, уже в среднесрочной перспективе облигационные займы в недвижимости могут сравняться по показателям привлечения денежных средств с остальными финансовыми инструментами, прежде всего с банковскими кредитами.

Так, по итогам текущего года объем кредитов, взятых российскими строительными компаниями через механизмы проектного финансирования, может составить 1 трлн руб., полагает эксперт. А рынок облигаций застройщиков может достичь этой отметки уже к 2023 году.

Фото: www.07portal.ru

«Не исключено, что до конца года мы услышим еще о нескольких громких эмиссиях крупных девелоперов, — предполагает Мария Литинецкая. — Выход строительных компаний на этот путь привлечения средств повлечет за собой первые шаги к раскрытию традиционно непрозрачной отрасли жилой недвижимости, а значит, и первые шаги к ее оздоровлению и саморегулированию», — поясняет специалист.

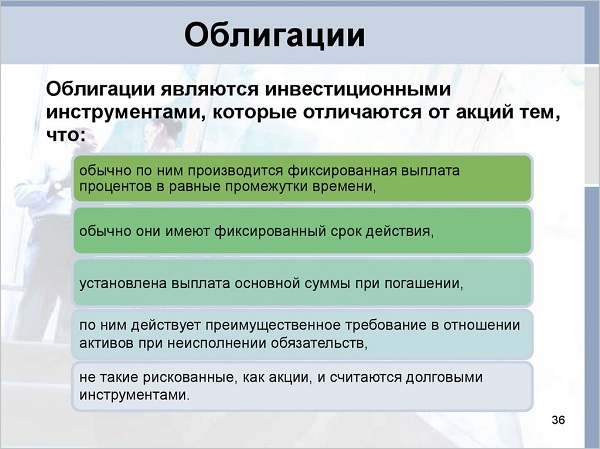

Разумеется, данный инструмент также несет в себе финансовые издержки для застройщика. Прежде всего это необходимость периодически выплачивать купонные доходы держателям облигаций по средней ставке 9,5—10,5% годовых, а иногда и выше.

Фото: www.ofzdohod.ru

Но здесь действует принцип: чем крупней и авторитетней девелопер, чем более высокий индекс финансовой состоятельности присвоен ему рейтинговыми агентствами, тем с большей охотой будут раскупаться на фондовом рынке эмитированные этим застройщиком бумаги.

А значит, ставку выплаты по купонам можно понизить — вплоть до 8,4% годовых, как это сделала на днях Группа ЛСР с одновременным увеличением объема эмиссии биржевых облигаций с 5 млрд до 6 млрд руб.

Между тем нынешнюю стоимость проектного финансирования в России аналитики «Метриум» оценивают в размере не менее 10% годовых, а за счет комиссий и скрытых платежей — и до 20%.

Фото: shopandmall.ru

Другие публикации по теме:

Совокупный объем облигационного займа Группы ЛСР вырос с 15 до 22 млрд руб.

ГК ПИК разместила биржевые облигации на 4 млрд руб.