Эксперты: из-за ужесточения регулирования банки могут лишиться в 2023 году порядка 80 млрд руб. прибыли

Это следует из обзора рейтингового агентства Эксперт РА и опроса рыночных аналитиков, проведенного «Коммерсантом» и «Ведомостями».

Фото: www.tsargrad.tv

С 30 мая, напоминают аналитики Эксперт РА, банки должны увеличить отчисления в резервы по кредитам, если их полная стоимость существенно ниже рыночной процентной ставки (РПС). Это коснется кредитов, выданных после 15 марта.

В зависимости от того, насколько ниже РПС будет полная стоимость кредита (ПСК), резервирование может быть увеличено на 30%—50%.

По оценке Эксперт РА, эта мера приведет к снижению выдач и сокращению единовременных комиссий, получаемых банками от застройщиков.

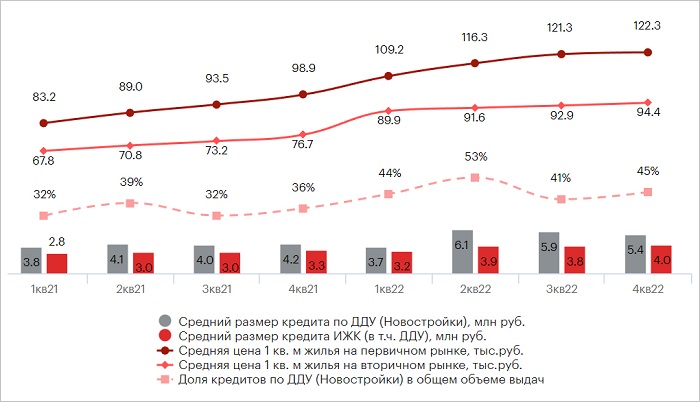

Рост цен на недвижимость привел к увеличению среднего размера ипотечного кредита

Источник: Эксперт РА

С 1 июня регулятор вводит макропруденциальные надбавки к коэффициентам риска по кредитам с низким первоначальным взносом. Это также, считают эксперты, ведет к недополучению доходов.

В частности, банки будут обязаны применять надбавки в отношении ипотеки на новостройки, в том числе в течение года после их ввода в эксплуатацию.

Как отмечал портал ЕРЗ.РФ, участники рынка уже высказывали свои опасения по поводу технической сложности такого нововведения. Поэтому ЦБ уточнил этот критерий.

Фото: www.sakhalife.ru

Теперь банки смогут выбрать, с какого момента вести отсчет года: либо с момента получения разрешения на ввод дома в эксплуатацию, либо с даты оформления залога готового жилья по кредиту.

ЦБ также лишил банки возможности навязывать покупку страхового полиса из списка аккредитованных ими страховщиков. Сегодня заемщик, отмечают авторы исследования, «сам вправе выбирать компанию среди страховщиков, имеющих кредитный рейтинг, что может снизить для него стоимость покупки страхового полиса на конкурентном рынке, но лишит банки существенной части комиссионного дохода».

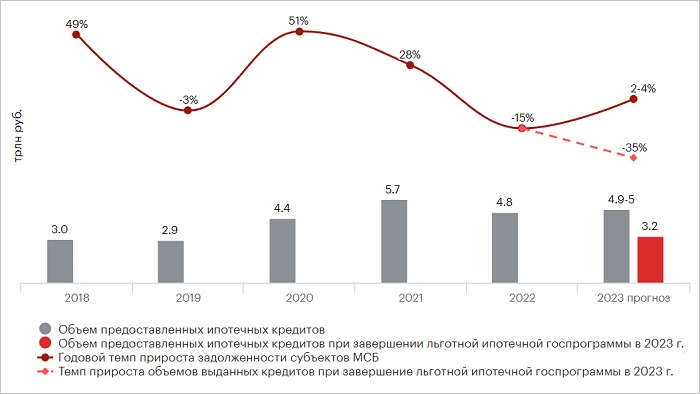

Объем выдачи ипотечных кредитов, трлн руб.

Источник: Эксперт РА

Влиять на объем выдачи кредитов будет и общее снижение платежеспособного сегмента заемщиков. К тому же, говорится в обзоре, у населения возросла потребность сберегать и «часть спроса на недвижимость, которая оказывала поддержку рынку в прошлом году, сместилась в сторону депозитных продуктов».

В результате всех этих нововведений банки в текущем году, по расчетам агентства, лишатся порядка 80 млрд руб. прибыли.

Правда, в долгосрочной перспективе, полагают аналитики, эта упущенная выгода будет нивелирована за счет улучшения качества портфелей, на которое регулирование и направлено.

Фото: www.fa.ru

Директор департамента банковского регулирования и аналитики ЦБ Александр Данилов (на фото) сообщил «Ведомостям», что по прогнозам ЦБ банки могут заработать в 2023 году 1,5 трлн руб.

«Если никаких "черных лебедей" — боишься что-то такое говорить — не будет, то 1 трлн руб. это консервативно. Скорее, будет выше», — уточнил он.

Фото предоставлено компанией HPA

Исходя из такой прогнозной прибыли, младший директор по банковским рейтингам Эксперт РА Надежда Караваева (на фото) оценивает возможные потери в 80 млрд руб. как «приемлемые».

Как пояснила она «Коммерсанту», в основном потери коснутся «нескольких крупных ипотечных игроков, выдающих льготную ипотеку».

Фото: www.auditorium-cg.ru

Изменения ограничат рост рынка и не дадут ему приблизиться к показателям 2021 года, считает директор рейтингового агентства НКР Михаил Доронкин (на фото).

Тем не менее, «учитывая более высокий уровень ставок в сегменте по сравнению с 2021—2022 годами, процентные доходы банков вряд ли значительно снизятся», — уточнил он.

Фото: www.visualrian.ru

Старший директор группы рейтингов финансовых институтов АКРА Ирина Носова (на фото) допускает, что «банки могут переложить издержки по новому, более высокому резервированию на клиента, повышая ипотечную ставку».

Однако, она уверена, что востребованность таких кредитов будет низкой.

Фото: www.financialit.net

Первый зампред правления Совкомбанка Сергей Хотимский (на фото), поддерживает меры ЦБ. Более здоровый рынок, согласен он, «без допинга нерыночных ставок выгоден всем участникам — девелоперам, банкам и покупателям».

По его мнению, реальная цифра потерь банков от ужесточения регулирования ипотечного кредитования будет существенно ниже 80 млрд руб.

При этом стоит заметить, что у Совкомбанка самый негативный прогноз по ипотеке: там ждут сокращения кредитования на 10%—15%, рассказала Эксперту РА главный аналитик банка Наталья Ващелюк (на фото).

Фото: www.nation-news.ru

Довольно оптимистично на ситуацию смотрит руководитель Аналитического центра ДОМ.РФ Михаил Гольдберг (на фото).

По его прогнозу, российские банки в 2023 году выдадут не менее 1,3 млн кредитов на 4,9 трлн руб., что соответствует показателям прошлого года.

Другие публикации по теме:

Эксперты: объем предложения на столичном рынке новостроек за квартал снизился на 14,4%

Эксперты: Москва на 13-м месте среди российских мегаполисов по росту предложения в новостройках

Эксперты ВШЭ: строители теряют оптимизм

Эксперты: объем непроданного жилья у российских девелоперов достиг почти 70 млн кв. м

Эксперты: цена 1 кв. на рынке новостроек в 2023 году кардинально не изменится