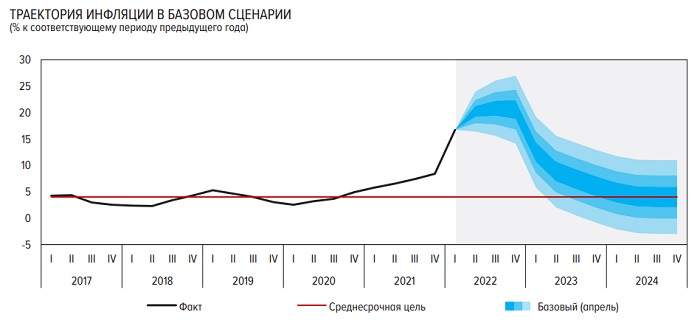

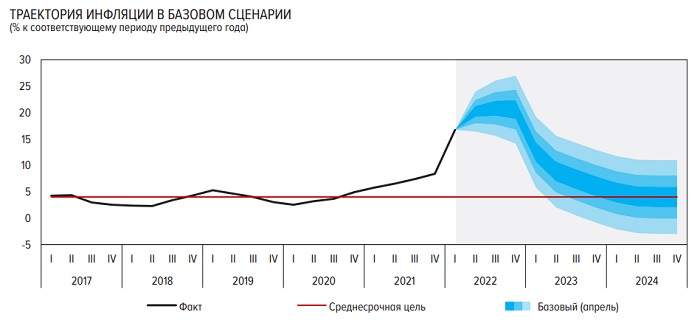

Такие прогнозы содержатся в майском докладе Банка России о денежно-кредитной политике, который регулятор опубликовал на своем официальном сайте. Портал ЕРЗ.РФ приводит ключевые цитаты из этого доклада.

О подходах к планированию

«Мы находимся в зоне колоссальной неопределенности, — отмечается в докладе Банка России. — Одновременно происходят очень значительные изменения и на стороне предложения, и на стороне факторов, влияющих на совокупный спрос. Сегодня снижение предложения опережает снижение спроса, но в будущем ситуация может измениться.

Основные параметры прогноза Банка России на 2022 год

• Инфляция, в среднем за год —18,2—20,9%.

• Ключевая ставка, в среднем за год — 12,5—14,0%.

• Валовой внутренний продукт — снижение на 8—10%.

• Ипотечные жилищные кредиты — рост на 10—15%.

Фото: www.sakhalife.ru

О денежно-кредитной политике

Денежно-кредитная и бюджетная политика должны быть откалиброваны так, чтобы обеспечить баланс между необходимым смягчением последствий шоков для экономики и устойчивым замедлением инфляции.

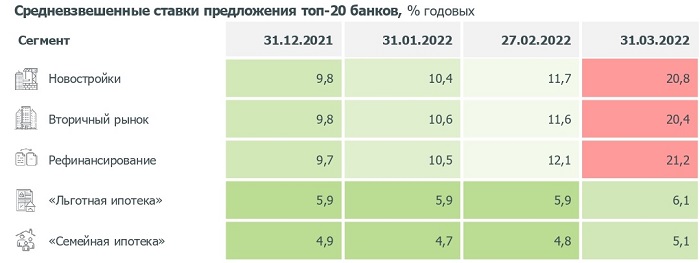

О кредитной политике банков

В условиях неопределенности выросла премия за риск, включаемая в кредитные ставки.

По итогам I квартала 2022 года банки сообщили об ужесточении требований к заемщикам. Существенно уменьшилось количество предварительно одобренных кредитов. Условия кредитования предприятий ухудшились сильнее, чем в любой из предыдущих периодов их ужесточения за весь период проведения опросов с 2000 года.

Фото: www.scrumtrek.ru

О ликвидности банковского сектора

В апреле банковский сектор вернулся к структурному профициту ликвидности. Прогноз структурного профицита ликвидности на конец 2022 года оценивается в диапазоне от 3,5 до 4 трлн руб.

О спаде деловой активности

О спаде экономической активности говорят только опросы предприятий. Оперативные экономические индикаторы пока это не показывают.

Текущий спад с высокой вероятностью носит трансформационный, структурный характер и будет большим по масштабу и продолжительности при любых сценариях. При этом вопрос о скорости и масштабе спада и времени, которое потребуется, чтобы его в будущем преодолеть, является дискуссионным. Уровень неопределенности для таких оценок очень высок.

Источник: Банк России

Основные проинфляционные риски

• дальнейшее усиление внешних торговых и финансовых ограничений;

• более значительное снижение потенциала российской экономики, чем предполагается;

• рост инфляционных ожиданий, динамика обменного курса рубля;

• изменение параметров бюджетной политики.

Фото: www.pbs.twimg.com

Об инфляции

Максимальный ценовой всплеск остался позади, и месячные темпы роста потребительских цен в апреле будут гораздо меньше, чем в марте.

Темпы роста потребительских цен останутся повышенными в ближайшее время, после чего начнут замедляться.

О курсе рубля

Курс рубля определяется балансом спроса импортеров на валюту и предложением валюты со стороны экспортеров. Это, в частности, означает, что наблюдаемое в последнее время укрепление рубля в значительной степени связано с более низким объемом импорта на фоне санкций и ограничений зарубежными компаниями поставок товаров в Россию и, как следствие, более низким спросом импортеров на валюту.

Фото: www.kubnews.ru

Об ипотеке

Льготная ипотека останется главным фактором поддержки рынка кредитования в ближайшее время. Во-первых, это наименее рисковый для банков вид розничного кредитования ввиду наличия залога, во-вторых, продолжат действовать льготные программы. В результате можно ожидать значительное по сравнению с 2021 годом изменение спроса и структуры выдач ипотечных кредитов в сторону субсидируемых кредитов на первичном рынке недвижимости», — делается вывод в докладе Банка России.

Фото: www.900igr.net

Другие публикации по теме:

Эльвира Набиуллина: Никакого дефолта российской экономики не будет

ЦБ: в 2022 году российские банки могут выдать льготных ипотечных кредитов на сумму до 2 трлн руб.

Эксперты: курс на дальнейшее снижение ключевой ставки сделает ипотеку доступнее и стабилизирует рынок жилья

Эксперты: благодаря льготной ипотеке спрос на новостройки массового сегмента в ближайшей перспективе сохранится

Сбербанк готов финансировать застройщиков на льготных условиях

Ставку по льготным ипотечным кредитам увеличили

Правительство утвердило запуск льготной ипотеки под 12%

Льготную ипотеку на новостройки теперь будут выдавать под 12%, а субсидируемые кредиты застройщикам — под 15%