Эксперты: объемы выдачи льготной ипотеки сократятся минимум наполовину

Так оценивают последние правительственные решения по охлаждению рынка ипотеки опрошенные порталом ЕРЗ.РФ эксперты и представители девелоперских компаний.

Фото: © Сергеев Валерий / Фотобанк Лори

Портал ЕРЗ.РФ сообщал о выходе Постановления Правительства РФ №2166 от 15.12.2023 «О внесении изменений в некоторые акты Правительства Российской Федерации по вопросам жилищного (ипотечного) кредитования граждан Российской Федерации».

Согласно этому документу, до 30% увеличен взнос по льготной ипотеке, которая выдается на покупку жилья в новостройках, строительство частного дома или приобретение земельного участка для ИЖС.

Максимальный размер льготного ипотечного кредита для всех регионов, включая столичные, теперь составляет 6 млн руб. По «Дальневосточной» и «Арктической» ипотекам предельный размер кредита увеличен с 6 млн руб. до 9 млн руб. Также по решению Правительства один заемщик, созаемщик или поручитель может участвовать только в одной льготной ипотечной программе.

Портал ЕРЗ.РФ поинтересовался у экспертов и застройщиков, как принятые Правительством (и давно ожидаемые) меры по охлаждению рынка ипотеки скажутся на объемах выдачи и в целом на рынке жилищного строительства, в том числе и в плане его возможного затоваривания.

Фото: erzrf.ru

Кирилл Холопик (на фото), руководитель портала ЕРЗ.РФ:

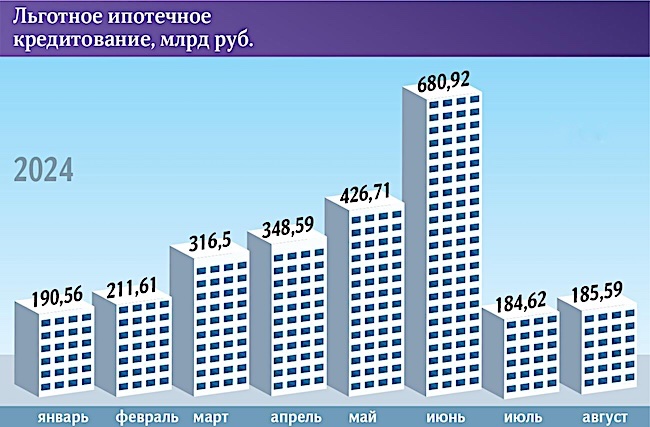

— После вступления в силу новых требований помесячные объемы выдачи льготной ипотеки сократятся минимум наполовину.

Очевидно, что это решительный шаг к постепенному сворачиванию программы. Но произойдет рост «Cемейной ипотеки» как наиболее привлекательной программы в современных условиях.

Фото: © Анна Зеленская / Фотобанк Лори

Лилия Алексашина, руководитель отдела ипотеки ГК Лидер Групп (г. Санкт-Петербург):

— На «Семейную ипотеку» в нашей компании сейчас приходится порядка 47% от всего объема ипотечных сделок. На 2% меньше — на программу господдержки. Пока спрос сохраняется на довольно высоком уровне, как это всегда и бывает в предновогодний период.

В целом у нас достаточно позитивный взгляд на 2024 год, хотя мы и понимаем, что придется принимать во внимание ряд внешних негативных факторов, на которые рынок традиционно может отреагировать кратковременным ослаблением спроса. Но опыт показывает, что покупатели к ним довольно быстро адаптируются. О затоваривании рынка можно было бы говорить в том случае, если бы застройщикам пришлось работать в новых условиях два-три ближайших года.

У нас запланирован вывод в продажу нескольких новых проектов, поэтому общий объем реализации в следующем году прогнозируется с учетом роста продаж.

Дарья Плотникова, директор по маркетингу ГК Монолит (Республика Крым):

— Особых потрясений и поводов для волнения относительно выдачи ипотек и показателей жилищного строительства в связи с законодательными изменениями в Крыму не предвидится.

Средняя величина первоначальных взносов в регионе составляет примерно 35%.

Фото предоставлено пресс-службой Группы Голос

Сергей Пахомов (на фото), генеральный директор Группы Голос (Челябинск):

— Ожидаем в следующем году умеренное снижение активности как на первичном, так и на вторичном рынках. Для этого есть несколько причин: и ужесточение условий по льготным ипотечным программам, и рост ключевой ставки.

Говорю именно об умеренном снижении — критические последствия кажутся маловероятными. Во-первых, людям по-прежнему нужно будет улучшать жилищные условия. Во-вторых, по моему мнению, на рынке появляется новый класс потребителя, который поддержит спрос. Это люди рабочих профессий. Их зарплаты растут опережающими темпами из-за дефицита кадров и высокой конкуренции предприятий за персонал.

Наконец, в-третьих, при охлаждении спроса застройщики смогут просто меньше проектов выводить, не допуская затоваривания рынка. У нас же еще есть «цензор» в виде банков, а они не станут финансировать новые проекты, если увидят высокие риски.

Верю, что в конечном счете рынок сам себя уравновесит.

Фото: vk.com

Виктория Тивончик (на фото), менеджер отдела продаж ЖК Зеленый бульвар (г. Владивосток):

— Объемы выдачи непременно спадут, поскольку любое ужесточение льготных программ приводит к снижению объема выдачи и спроса на ипотеку. Также возможно и снижение объемов жилищного строительства, учитывая тот факт, что ключевая ставка увеличилась до 16%.

На мой взгляд, затоваривания рынка новостроек не будет, поскольку информация об ужесточении льготных программ и возможном повышении ключевой ставки была давно, и крупные застройщики, с учетом этих трендов, давно скорректировали планы по стройке и вводу новых объектов в эксплуатацию.

Что касается покупательской активности. За неделю невозможно быстро определиться с квартирой, а еще и ипотеку оформить, поэтому затоваривания со стороны покупателей также не произойдет.

Фото: ГК Жилой Квартал

Эдуард Самигуллин (на фото), директор по развитию ГК Жилой Квартал (Республика Башкортостан):

— Такие ограничения сильно сужают аудиторию, поэтому можно предположить, что объемы выдачи по программе «Семейная ипотека» сократятся. Если говорить об ипотечном рынке в целом, то здесь есть альтернатива из других программ, поэтому часть заемщиков будет брать льготную ипотеку под 8%, а часть семей (те, кому нужно просторное жилье) переориентируется на ИЖС, там пока еще действует «Сельская ипотека» с привлекательной ставкой 3%.

Что же касается объемов строительства, то в ближайшие два-три года резкого сокращения здесь не будет, поскольку застройщики вывели на рынок много больших проектов с перспективой освоения на несколько лет вперед, где получены разрешения на строительство и проектное финансирование. Поэтому, независимо от спроса, им придется выводить на рынок новые очереди строительства, что при отсутствии достаточного уровня спроса может привести к затоваренности рынка. Кроме того, снижение объемов продаж и маржинальности чревато снижением качества и упрощением строящихся проектов.

Однако, если учитывать, что доля отрасли строительства в ВВП составляет около 5% и она способствует развитию большого количества смежных отраслей, то, скорее всего, во втором полугодии 2024 года мы можем ожидать новых мер поддержки отрасли, которые помогут строителям и дальше наращивать показатели.

Фото: stankevich.design

Сергей Станкевич (на фото), архитектор-девелопер, основатель архитектурного бюро Stankevich.Design:

— Корректировка условий льготных программ ипотеки в совокупности с увеличением ЦБ ключевой ставки кредитования оказывает значительное влияние на рынок жилищного строительства. Так, выросшая стоимость кредитования уже привела к снижению интереса к вторичному рынку МКД. По данным Домклик, с июня по ноябрь 2023 года его доля снизилась с 70% до 50%. Доля первичного рынка МКД выросла с 23% до 38%, а доля ИЖС увеличилась с 8% до 11%. Для сегмента ИЖС эта тенденция продолжится, и его доля будет только расти, в то время как интерес к МКД, по моим прогнозам, будет снижаться.

Учитывая, что только в Москве, по данным ДОМ.РФ на 1 ноября 2023 года, остаются непроданными порядка 10 млн кв. м (в совокупности непроданные площади в проектах, открытых к продаже, и в проектах, продажи которых еще не начались), а продано лишь 7 млн «квадратов», можно говорить, что затоваренность рынка уже присутствует, и она будет только расти. При этом стоимость первичной жилой недвижимости в МКД завышена из-за высокого спроса, по некоторым локациям разница превышает 30% по сравнению с «вторичкой». Продать квартиру в новостройке на вторичном рынке по цене покупки будет очень сложно.

Среди всех факторов именно льготные ипотечные программы оказывают значительное стимулирующее воздействие на рынок, и ужесточение их условий — увеличение первоначального взноса до 30% и ограничение максимальной суммы кредита 6 млн руб. — должно охладить сегмент МКД. При этом в кредит покупается почти 80% новостроек. В то время как в ИЖС, доля покупок в кредит, по данным ДОМ.РФ, достигает лишь 15%. Очевиден искусственный перекос.

В ближайшие годы рынок должен сбалансироваться, если власти продолжат поддержку индивидуального строительства. Растущий потенциал сегмента ИЖС уже привлек сюда крупнейших девелоперов из сегмента МКД. Стоит учесть, что для потенциальных покупателей объектов ИЖС повышение первоначального взноса до 30% и увеличение ежемесячного платежа будет уже на грани финансовых возможностей, и в большинстве случаев свободных средств на ремонт не останется. В связи с этим вырастет спрос на дома с отделкой «под ключ».

Кроме того, увеличение первоначального взноса увеличит стоимость входа в инвестиционные проекты загородной недвижимости и немного снизит рентабельность таких проектов. Думаю, что количество потенциальных инвесторов — физических лиц сократится.

Ключевая ставка с высокой долей вероятности продолжит расти как минимум до середины 2024 года, а программы льготного кредитования будут оказывать все большее давление на бюджет, вместе с ростом инфляции. Поэтому власти предусмотрительно увеличили общую сумму кредитов до 4,64 трлн руб.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

Эксперты: рыночные ипотечные ставки могут вырасти до 19% и держаться на этом уровне полгода

Эксперт: новые условия льготных ипотечных программ не распространяются на уже действующие кредиты

Правительство скорректировало условия основных льготных ипотечных программ

ЦБ повысил ключевую ставку до 16% годовых (график)

Эксперты: спрос на ипотеку все заметнее перетекает с вторичного рынка на новостройки

Эксперты: продажи новостроек, цены и выручка падают, доля ипотеки — растет

Не дожидаясь решения Правительства, крупные банки начали пересматривать условия по ипотеке

Владимир Путин: Мы учитываем мировой опыт ипотечного кредитования, в том числе и негативный