Эксперты: за месяц объем выдачи ипотеки упал почти на 70%

В то же время аналитики отмечают резкий рост в мае объема ИЖК по льготной ставке 9% в рамках программы господдержки.

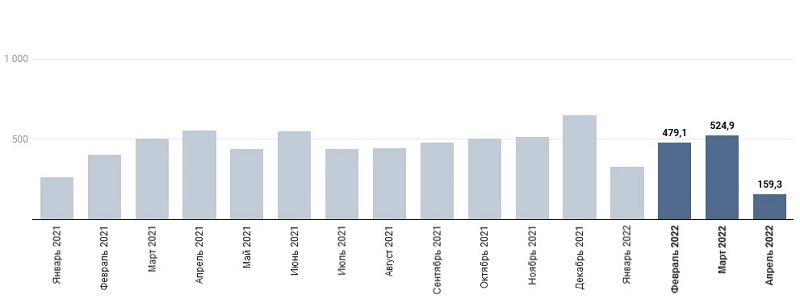

Объем ипотеки, выданной в РФ в 2021—2022 гг.

Источник: Frank RG

Согласно данным экспресс-мониторинга, проведенного исследовательским агентством Frank RG, объем выданных российскими банками ипотечных кредитов в апреле резко упал относительно марта почти на 70% в денежном выражении и в 3,5 раза — по числу кредитов.

Объем ИЖК по итогам прошлого месяца оказался самым минимальным в РФ, начиная с января 2021 года: 46,6 тыс. кредитов на сумму 159,3 млрд руб.

Фото: www.in-news.ru

В то же время, как со ссылкой на данные ДОМ.РФ отмечает «Коммерсант», в мае начал восстанавливаться рынок льготной ипотеки, выдаваемой в рамках госпрограммы субсидирования ставок для кредитов на жилье в новостройках.

Так, в период с 12 по 19 мая банки выдали максимальный с начала апреля объем таких кредитов — суммарно на 12,4 млрд руб. Средний чек также достиг нового максимума — 5,6 млн руб.

Издание связывает всплеск объема выдачи льготной ипотеки с уменьшением по решению властей с 1 мая льготной субсидируемой ставки по ней с 12% до 9%.

Фото: www.sfera.fm

По словам главного эксперта «Русипотеки» Сергея Гордейко (на фото), в мае особенно ярко начало проявляться соревнование между крупнейшими ипотечными банками (прежде всего, между Сбером и ВТБ) по условиям выдачи льготной ипотеки.

Фото: www.pbs.twimg.com

Во-первых, идет гонка ставок: базовая минимальная ставка по льготной ипотеке у Сбербанка и ВТБ одинаковая — 8,7%.

Во-вторых, банки конкурируют меж собой в неценовых условиях кредитов, то есть по дополнительным технологическим и продуктовым опциям, которые влияют на удобство и скорость ипотечных сделок, пояснил эксперт.

Фото: www.netyerim.net

Напомним, что в рамках данной госпрограммы можно получить кредит по льготной (субсидируемой государством) ставке до 9% годовых с целью:

• покупки жилья в новостройках;

• строительства частного дома или приобретения земельного участка для его строительства.

Максимальный размер субсидируемого кредита по льготной ставке в Москве, Санкт-Петербурге, Московской и Ленинградской областях составляет 12 млн руб., в других субъектах РФ – 6 млн руб.

Фото: www.news.sarbc.ru

Чтобы люди не ограничивались только этими суммами и имели больше возможностей в выборе жилья, с 1 мая 2022 года Правительство увеличило максимальный размер кредита для ипотеки с использованием льготной ставки до 30 млн и 15 млн руб. соответственно.

При этом ставка ИЖК в рамках 12 млн и 6 млн руб. субсидируется государством, а остальная сумма может быть выдана по рыночной или другой субсидируемой ставке (например, застройщиком или банком).

Фото: www.yandex.ru

Другие публикации по теме:

Президент продлил льготную ипотеку до конца года

Эксперты: высокий спрос на столичную первичку поддерживает льготная ипотека

Марат Хуснуллин: За последние две недели объем выдач по ипотеке резко просел

Эксперты: средняя запрашиваемая сумма ипотеки в России упала до минимума — 6,2 млн руб.

ДОМ.РФ: объем выдачи в рамках льготных ипотечных программ с начала года превысил 560 млрд руб.

Эксперты: льготная ипотека и скидки застройщиков будут формировать рынок новостроек во II квартале