Какие факторы ограничивали деятельность российских строителей в 2020 году: исследование ВШЭ

В числе таких факторов аналитики Высшей школы экономики называют неопределенность развития экономической ситуации, падение спроса, недостаточность импортозамещения, высокий уровень налогообложения, недостаток финансирования, дефицит трудовых ресурсов. Преодолеть их негативное влияние удастся не ранее конца текущего года, считают эксперты.

Фото: www.юкщит.рф

Центр конъюнктурных исследований Института статистических исследований и экономики знаний Национального исследовательского университета «Высшая школа экономики» (ЦКИ ИСИЭЗ НИУ ВШЭ) подготовил информационно-аналитический материал об основных факторах, ограничивавших деятельность предприятий и организаций базовых отраслей российской экономики в 2020 году.

Материал основан на результатах мониторинговых обследований Росстатом деловой активности около 25 тыс. российских предприятий и организаций практически во всех субъектах РФ, в том числе ежеквартальных опросов руководителей 6 тыс. строительных компаний.

Фото: www.realty.interfax.ru

С основными выводами этого исследования портал ЕРЗ.РФ любезно ознакомил руководитель Центра Георгий Остапкович (на фото).

Эксперт отметил, что в 2020 году и ранее влиявший на экономику, в том числе на строительство, фактор неопределенности, стал доминирующим в условиях распространения коронавирусной инфекции и вызванных этим ограничений со стороны властей.

Фото: www.yandex.ru

Неопределенность экономической ситуации

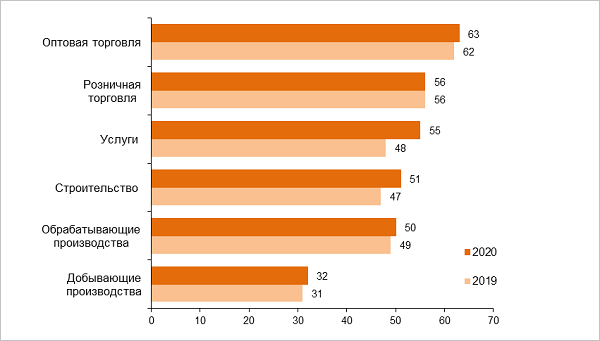

Фактор «неопределенность экономической ситуации» вышел на первую позицию отраслевых рейтингов во II квартале 2020 г., и затем его воздействие только усиливалось, указывается в обзоре.

Несмотря на выход к концу года из режима «великой самоизоляции», смягчение или отмену многих карантинных ограничений, участники обследований по-прежнему не могли уверенно оценить перспективы развития пандемической и экономической ситуации в стране.

В IV квартале 2020 года «неопределенность экономической ситуации» считали основным препятствием для развития бизнеса 55% руководителей обрабатывающих и 44% — добывающих производств (рост на 14 и 9 п. п. по сравнению с допандемическим мартом 2020 г.).

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ

Недостаточный спрос на продукцию/услуги

В 2020 г. слабый спрос на производимую продукцию/оказываемые услуги назвали главным фактором, лимитирующим производственную деятельность организаций, руководители 51% строительных компаний.

Во всех наблюдаемых базовых отраслях экономики дефицит спроса сохранял статус ключевого ограничителя развития бизнеса и уступал первую позицию отраслевых рейтингов только неопределенности экономической ситуации.

Причиной падения потребительского спроса стало снижение реальных располагаемых денежных доходов населения (на 3,5% по сравнению с 2019 г.), что в абсолютном выражении составляет примерно 2 трлн. руб. выпадающих доходов домашних хозяйств.

Фото: www.arabianbusiness.com

Конкурирующий импорт

Исходя из совокупных мнений предпринимателей, для добывающих производств импортная продукция не составляла серьезной конкуренции, этот фактор ежемесячно отмечали от 2 до 7% всех участников обследования.

В то же время в обрабатывающем сегменте проблема успешной конкуренции производимых товаров с импортными аналогами была актуальна для каждого пятого предприятия.

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ

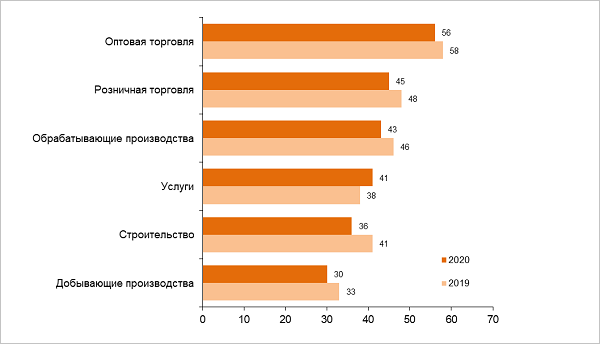

Высокий уровень налогообложения

Негативное влияние на бизнес высокого фискального давления в конце 2020 года отметили руководители 36% строительных компаний.

В 2019 году высокий уровень налогообложения занимал вторые места в отраслевых рейтингах лимитирующих факторов, отразив реакцию предпринимателей на увеличение НДС.

К концу 2020 года доля респондентов, констатировавших наличие такой проблемы, заметно снизилась во всех наблюдаемых базовых отраслях экономики.

Тем не менее, налоговый прессинг остался второй по значимости проблемой для строительных, розничных и оптовых фирм, перейдя на третью позицию в промышленности и на четвертую — в сфере услуг.

Фото: www.yandex.ru

Финансовые ограничения

В конце 2020 года недостаток финансовых средств считали существенной проблемой руководители 21% строительных компаний.

Около четверти руководителей оптовых фирм и обрабатывающих производств назвали ключевой проблемой высокую стоимость кредитов.

Кроме того, высокая стоимость материалов, конструкций и изделий ограничивала деятельность каждой четвертой строительной компании.

Фото предоставлено компанией Брусника

Дефицит трудовых ресурсов

В конце 2020 года недостаток квалифицированных работников ограничивал деятельность17% строительных фирм.

В 2020 году чаще других кадровые проблемы отмечали руководители обрабатывающих производств и организаций сферы услуг (более 20%). В строительстве, добывающей промышленности и оптовой торговле доля таких оценок составляла 17%, 14% и 10%.

Фото: www.yandex.ru

Подводя итоговую оценку вышеперечисленным факторам ослабления экономической активности в 2020 году, Георгий Остапкович дал следующий прогноз:

«Можно практически уверенно предполагать, что экономика страны в целом в текущем году "обречена" на компенсационный восстановительный рост, который по итогам года может составлять 2,8—3,0%.

Однако полностью компенсировать потери коронакризисного года и выйти на устойчивый трендовый рост, по-видимому, удастся не раньше начала 2022 года», — резюмировал эксперт.

Фото: www.issek.hse.ru

Другие публикации по теме:

Какие факторы ограничивали деятельность российских строителей в 2019 году: исследование ВШЭ

Факторы, ограничивающие деятельность российских строителей: мнение экспертов ВШЭ

Какие факторы ограничивают деятельность строительных организаций: мнение экспертов