Основные положения закона о кредитных каникулах для мобилизованых и военнослужащих

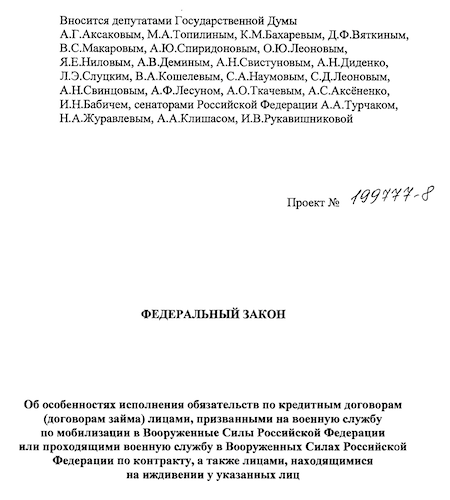

В Госдуму внесен проект федерального закона «Об особенностях исполнения обязательств по кредитным договорам (договорам займа) лицами, призванными на военную службу по мобилизации в Вооруженные Силы Российской Федерации или проходящими военную службу в Вооруженных Силах Российской Федерации по контракту, а также лицами, находящимися на иждивении у указанных лиц».

Фото: www.old.refportal.com

Законопроект закрепляет порядок предоставления заемщикам льготного периода, предусматривающего приостановление исполнения заемщиком своих обязательств на срок, определенный заемщиком, но не превышающий срок его военной службы, или уменьшение размера платежей в течение льготного периода.

Устанавливается, что право на получение льготного периода могут получить заемщики:

• призванные на военную службу по мобилизации в Вооруженные Силы РФ;

• проходящие военную службу в Вооруженных Силах РФ по контракту;

• лица, находящиеся на иждивении у указанного лица (несовершеннолетние члены семьи, и (или) члены семьи, признанные инвалидами I или II группы) и (или) лица, находящиеся под попечительством военнослужащего (лица, находящиеся на иждивении военнослужащего), заключившие в указанный период кредитный договор (договор займа).

Льготный период может быть предоставлен указанным заемщикам при условии, если:

• кредитный договор заключен до дня призыва или подписания контракта с кредитором;

• обязательства по договору обеспечены ипотекой.

Заёмщики вправе заключать договор на предоставление в любой момент в течение времени действия такого договора, но не позднее 31.12.2023, обратиться к кредитору с требованием об изменении его условий. Это предусматривает приостановление исполнения заемщиком своих обязательств на срок, определенный заемщиком, но не превышающий срок военной службы военнослужащего (льготный период) или уменьшении размера платежей в течение льготного периода; если на момент обращения заемщика с требованием, указанным в настоящей части, в отношении такого кредитного договора (договора займа) не действует льготный период.

Для получения льготного периода военнослужащий должен предоставить:

Фото: www.golden-houses.ru

• документ, подтверждающий нахождение военнослужащего на военной службе по мобилизации в Вооруженных Силах РФ или;

• заключенный с ним действующий контракт о прохождении военной службы, по форме, установленной Министерством обороны РФ.

Заемщик, находящийся на иждивении у военнослужащего, для получения льготного периода должен предоставить:

• справку, подтверждающую факт установления инвалидности заемщика, выданную федеральным государственным учреждением медико-социальной экспертизы;

• свидетельство о рождении и (или) свидетельство об усыновлении (удочерении) и (или) акт органа опеки и попечительства о назначении военнослужащего попечителем заемщика, находящего у военнослужащего на иждивении.

Фото: www.babaevo-gazeta.ru

Кредитор, получивший требование заемщика в срок, не превышающий пяти дней, обязан рассмотреть указанное требование, и в случае его соответствия установленным требованиям сообщить заемщику об изменении условий кредитного договора (договора займа) в соответствии с представленным заемщиком требованием, направив ему уведомление способом, предусмотренным договором. Вместе с ним кредитор обязан направить заемщику уточненный график платежей по кредитному договору (договору займа) не позднее окончания льготного периода.

В случае неполучения заемщиком от кредитора в течение десяти дней после дня направления требования, уведомления об одобрении либо отказа в удовлетворении требования заемщика с указанием причины отказа льготный период считается установленным со дня направления заемщиком требования кредитору, если иная дата начала льготного периода не указана в его требовании.

В течение срока действия льготного периода на размер основного долга, входящего в состав текущей задолженности заемщика перед кредитором по кредитному договору (в том числе с лимитом кредитования), за исключением кредитного договора, обязательства по которому обеспечены ипотекой, на день установления льготного периода; начисляются проценты по процентной ставке, равной двум третям от рассчитанного и опубликованного Банком России среднерыночного значения полной стоимости потребительского кредита (займа) в процентах годовых, установленного на день направления заемщиком требования.

Фото: Владимир Гердо/ТАСС

В случае гибели военнослужащего при прохождении им военной службы или его смерти в результате увечья (ранения, травмы, контузии) его обязательства по кредитному договору (договору займа) прекращаются полностью или частично.

Правительство РФ совместно с Банком России будет устанавливать максимальный размер обязательств по кредитному договору заемщика, которые могут быть прекращены в случае гибели (смерти) военнослужащего.

Как рассказал «Известиям» председатель Комитета Госдумы РФ по финансовому рынку и автор данного законопроекта Анатолий Аксаков (на фото), планируется, что документ будет рассмотрен в первом чтении 27 сентября. А уже на следующий день, если не будет общественных замечаний, — в третьем и во втором чтениях.

В случае принятия законопроект вступит в силу со дня его официального опубликования.

Фото: www.mshj.ru

Другие публикации по теме:

Какие гарантии поддержки получат россияне, призванные на военную службу по мобилизации

Будут ли мобилизованные в армию граждане продолжать оплачивать ипотеку и услуги ЖКХ

Эксперт: ужесточение ЦБ требований к ипотеке не коснется госпрограмм льготного кредитования

Кто имеет право на кредитные каникулы по ипотеке

Президент обязал банки уведомлять заемщика о причинах отказа в ипотечных каникулах

Банки обязали указывать причину отказа клиентам в предоставлении ипотечных каникул

Военная ипотека теперь возможна с использованием счетов эскроу