Плюсы и минусы банковского кредитования и счетов эскроу: мнения застройщиков

Почему одни девелоперы и эксперты выступают резко против повсеместного внедрения проектного финансирования в сфере жилищного строительства, а другие, наоборот, считают это благом. Портал ЕРЗ приводит ключевые аргументы обеих сторон.

Фото: www.szaopressa.ru

До конца года власти рассчитывают завершить все процедуры прохождения нового закона, вносящего существенные изменения в правила финансирования долевого строительства. Главная цель продолжающегося реформирования отрасли — обеспечить защиту вложений граждан в новостройки и свести к минимуму риск появления новых недостроенных объектов.

«Нам нужно, безусловно, переходить на цивилизованные способы финансирования этой отрасли, даже если это приведет к некоторому снижению в строительном секторе, — заявил на вчерашней большой пресс-конференции Владимир Путин, пояснив: — Без этого нам никогда не навести порядок. Нужно переходить к банковскому финансированию, к кредитованию отрасли нормальным, цивилизованным способом».

«Мы должны обязательно прекратить практику привлечения средств граждан с безответственным затем поведением с их расходованием», — подчеркнул глава государства, — Иначе это не закончится никогда», — резюмировал он.

Фото: www.storage.stroitelstvo365.ru

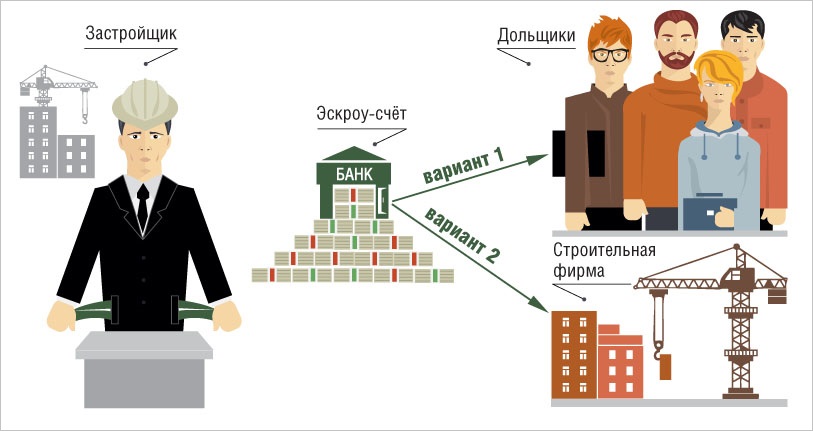

Одна из наиболее значимых новелл нового документа (с полным пакетом поправок можно ознакомиться здесь) обязывает застройщиков жилья перевести 1 июля 2019 года все свои стройки (исключения будут, но критерии для них пока не определены) на проектное финансирование с размещением денег дольщиков на эскроу-счетах — независимо от даты получения разрешения на строительство.

Напомним, что в настоящее время действует более мягкая норма: избежать перехода на эскроу можно для тех проектов, разрешение на строительство для которых получено до 1 июля 2018 года.

Фото:www.ktostroit.ru

Ряд девелоперов и экспертов негативно относятся к этому решению. По их мнению, переход на банковское кредитование, — тем более такой всеобъемлющий, с отсутствием непосредственного допуска к деньгам дольщиков, — грозит серьезными издержками и, как следствие, уходом многих компаний с рынка.

Но есть и такие, кто считает проектное финансирование и счета эскроу благом и стимулом для развития жилищной строительной отрасли.

Приведем ключевые аргументы обеих сторон.

Аргументы «против»

Заместитель генерального директора MR Group (17-е место в ТОП застройщиков РФ, 5-е место в ТОП по Москве), председатель Комитета по законодательству Клуба инвесторов Москвы, к.ю.н. Андрей Кирсанов (на фото выше) расценивает принятие вышеуказанной поправки как санкции против девелоперов.

Ссылаясь на анализ, статистику и прогнозы Центрального экономико-математического института (ЦЭМИ РАН) Кирсанов сообщает: количество обманутых дольщиков в стране составляет не более 2,5% от общего числа лиц, заключивших договоры участия в долевом строительстве.

«Справедливо ли в такой ситуации применять жесткие санкции в отношении всех застройщиков, — задает риторический вопрос эксперт, — или, может быть, необходимо профессиональное управление рисками, имея в виду анализ причин появления обманутых дольщиков, подготовку и выполнение управленческих решений, направленных на снижение вероятности возникновения неблагоприятного результата, и минимизацию возможных потерь относительно небольшой доли участников долевого строительства при сохранении самого института долевого строительства».

Фото: www.cdn.dribbble.com

Согласно негативному сценарию, представленному специалистами ЦЭМИ РАН, принимаемые законодателем меры по решению «проблемы «обманутых дольщиков» приведут к следующим последствиям:

• возможному разорению значительной части застройщиков (к числу пострадавших можно будет отнести лиц, потерявших работу);

• сокращению рынка, повышению цен на жилье на 25% (к числу пострадавших можно будет отнести тех, кто не сможет купить жилье);

• тотальному переходу застройщиков на «серые» схемы привлечения капитала;

• увеличению числа «обманутых дольщиков» вместо сокращения.

Руководитель консалтинговой компании «ТОП Идея» Олег Ступеньков (на фото) также считает, что перевод текущих проектов на проектное финансирование может привести к необратимым последствиям для рынка недвижимости.

«Если сейчас абсолютно всех перевести на проектное финансирование (а еще учесть, что не каждый проект одобрят банки), и, помимо этого, повысить ипотечную ставку — что уже происходит, и недавно была вновь повышена ключевая ставка ЦБ до 7,75, вслед за этим рост ставок по ипотеке неизбежен, — все эти факторы могут привести просто к «заморозке» рынка», — убежден Ступеньков.

Он делает вывод, что повышение ставки по ипотечным кредитам на 1—2% годовых и рост цен на квартиры на 15—20% заставят многие российские семьи просто отказаться от приобретения жилья, поскольку, по его словам, «в массовом сегменте до 90% сделок могла составлять в последние несколько лет именно ипотека».

Что касается девелоперов, то им, по мнению Олега Ступенькова, станет просто невыгодно работать в секторе многоэтажного жилого строительства. Кто-то, возможно, переключится на строительство апартаментов. Кто-то — на коттеджную застройку, если найдет подходящие участки и ресурсы. Кто-то, как отмечали собеседники портала ЕРЗ, имеющие собственную производственную базу, активнее займутся продажами готового жилья.

Но что делать с уже запущенными стройками? На этот вопрос у эксперта ответа, кроме твердого пожелания, пока законопроект еще не вступил в силу, убрать из него ужесточающую норму по повальной «эскроуизации» уже возводимых проектов.

Аргументы «за»

Портал ЕРЗ уже не раз писал о тех застройщиках, представляющих самые разные регионы страны, кто весьма активно переводит часть своих уже возводимых или запланированных к строительству планируемых объектов на проектное финансирование и эскроу-счета.

Их аргументацию выразил руководитель Департамента маркетинга и продаж девелоперской компании Lexion Development (23-е место в ТОП застройщиков Москвы) Алексей Лухтан (на фото выше).

«Мы, наконец, уйдем от проблем с замороженными стройками, — заявил он, — добавив: — появится здоровая конкуренция, на рынке останутся добросовестные застройщики, а покупатели, которые и так немало натерпелись, будут максимально защищены».

При этом топ-менеджер с пониманием относится к инициативе властей покрыть схемой проектного финансирования максимальное число новостроек. По его мнению, это не позволит оказывать тормозящего влияния на рынок тем компаниям, которые всеми правдами и неправдами запаслись впрок разрешениями на строительство — для того, чтобы как можно дольше собирать деньги непосредственно с дольщиков.

«Власти прекрасно понимают, что многие застройщики, грубо говоря, «застолбили» за собой текущую схему работы — получили разрешения на строительство далеко вперед и даже зарегистрировали первый и может быть единственный ДДУ для большей уверенности, — поясняет Лухтан, поясняя: — Это было сделано не с целью продажи, а с тем, чтобы отсрочить себе переход на проектное финансирование и искусственно продлить условия работы по старым правилам».

При этом он признает, что реформа в отрасли вызовет повышение цен на квартиры, «но не на 20—30—40%, как утверждают некоторые профессиональные сообщества и участники рынка».

«Скорее всего, стоит ожидать адекватного повышения цен на проекты пропорционально ставке проектного финансирования, которая по мере накапливания средств на эскроу-счете будет только снижаться», — прогнозирует топ-менеджер Lexion Development.

С ним солидарен финансовый директор компании «Талан» Евгений Романенко (на фото), строящей жилье в целом ряде регионов России, в том числе с использованием счетов эскроу в проекте, реализуемом совместно со Сбербанком.

Он уверен, что полученные в массовом и лихорадочном порядке до 1 июля 2018 года разрешения на строительство в случае выведения этих строек из-под новых правил финансирования негативно сказались бы на состоянии конкурентной среды и качестве строительства.

«В самом невыгодном положении оказались бы как раз те добросовестные застройщики, которые с 1 июля 2019 года честно перешли на эскроу-счета, — убежден финансист. — Во-вторых, спешно спроектированные на долгую перспективу проекты за пять лет безнадежно устарели бы, потому-то сейчас тренды недвижимости меняются гораздо быстрее, чем раньше», — характеризует ситуацию Романенко.

Он также поддержал еще одну ужесточающую поправку в реформируемое законодательство о долевом строительстве: возможность признания ьанкротом любого застройщика, допустившего задержку ввода объекта в эксплуатацию более чем на 6 месяцев.

«В Великобритании за такое нарушение застройщика лишают лицензии. В Испании штрафы практически равны стоимости проекта», — приводит эксперт примеры из зарубежной практики.

По его убеждению, именно применение эскроу-счетов является серьезным экономическим стимулом увеличения скорости строительства: каждый сэкономленный месяц строительства сохраняет около 0,2% от бюджета проекта, 6 месяцев — уже 1,2%.

Что касается удорожания конечного продукта (квартир в новостройках), то, по мнению Романенко, никакого мифического прироста на 20% здесь не наблюдается: в результате использования схемы проектного финансирования бюджет строительства увеличивается всего на 3,5—4,5%. Для потребителя это означает рост цены максимум до 5%, уточняет финансист.

Напомним, что расширенные поправки в законодательство о долевом строительстве 19 декабря приняты Госдумой РФ в третьем чтении. После одобрения закона Советом Федерации документ будет направлен на подпись Президенту РФ, затем — опубликован и вступит в силу. Скорее всего, уже в этом году.

Другие публикации по теме:

Расширенные поправки в законодательство о долевом строительстве приняты в третьем чтении

Крупнейший застройщик таунхаусов уходит в индивидуальное жилищное строительство

Свой ДСК и продажи готового жилья как способы остаться на плаву: комментарии застройщиков

37% девелоперов уже начали переговоры с банками для перехода на проектное финансирование

Застройщики рассказали о первом опыте практического использования счетов эскроу

Андрей Кирсанов (MR Group): При переходе к проектному финансированию весьма пригодится опыт Германии