ЦБ: для снижения рисков перегрева рынка госпрограмму льготной ипотеки нужно скорректировать для ряда групп населения

Это позволит притормозить рост цен на жилье, считает глава департамента обеспечения банковского надзора ЦБ Александр Данилов.

Фото: www.in-news.ru

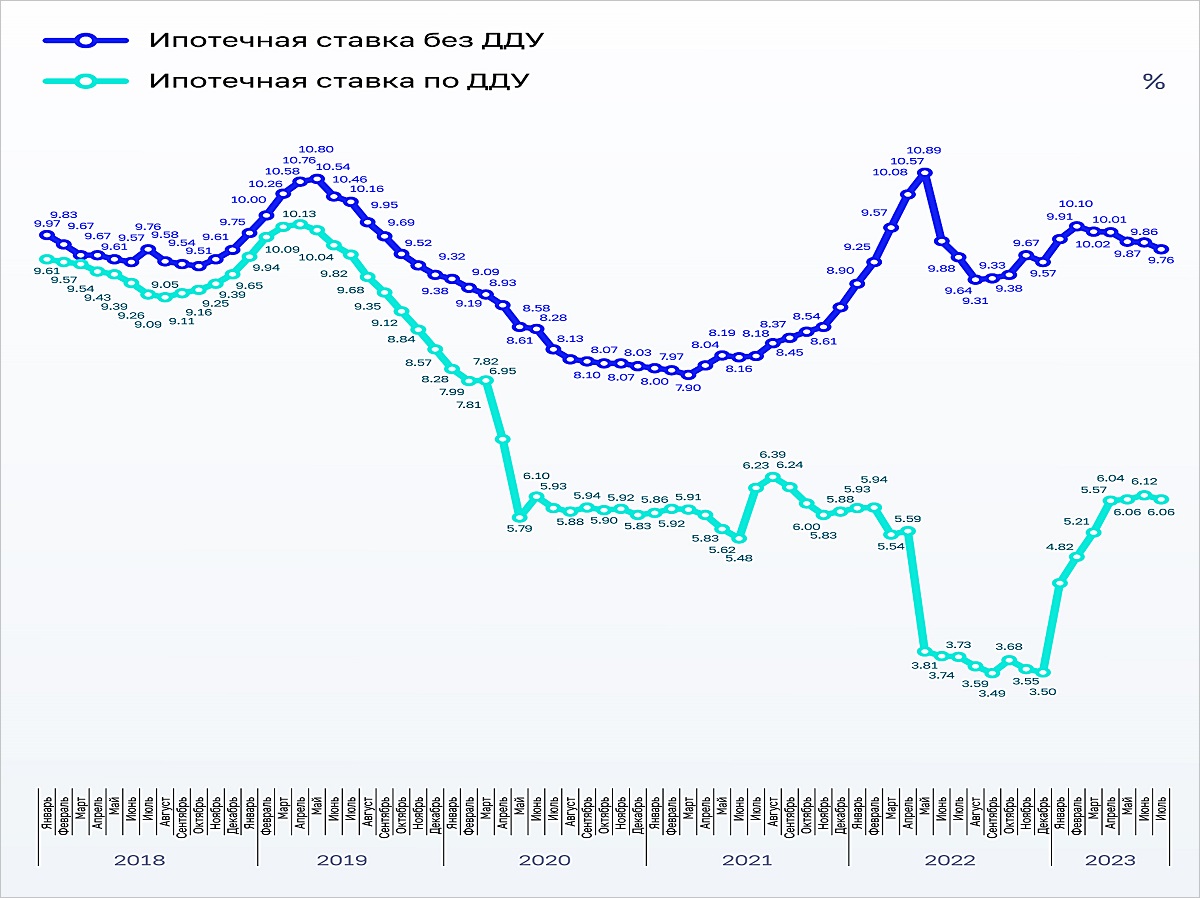

Как неоднократно информировал известно, руководство Банка России стоит на позиции, что такая мера господдержки отрасли в условиях коронакризиса, как льготная ипотека на новостройки с субсидированием ставок под 6,5% (она запущена в апреле 2020 года и должна завершиться 1 июля 2021 года), уже во многом исчерпала себя и лишь подстегивает рост цен на жилье в подавляющем большинстве регионов.

«Дальнейшее продолжение программы на тех же условиях, в том же масштабе может и дальше провоцировать рост цен, — цитирует Александра Данилова (на фото) РИА Недвижимость. — Поэтому мы выступаем за то, чтобы программа в какой-то степени была модифицирована», — пояснил он журналистам.

Фото: www.fa.ru

При этом представитель регулятора уточнил, что под модификацией или трансформацией он понимает придание госпрограмме более адресного социального характера, ее нацеленность на определенные группы населения.

Напомним, что сегодня данная госпрограмма ориентирована на всех российских граждан вне зависимости от их семейного положения, пола, возраста, региона проживания и т.д.

Фото: www.csn-tv.ru

Председатель ЦБ Эльвира Набиуллина (на фото) ранее предлагала продлить действие этой госпрограммы не далее чем до конца текущего года, но только для 24-х из 85-ти субъектов РФ, в которых спрос на недвижимость, по ее оценке, еще не восстановился и поэтому серьезного негативного эффекта от продления льготной ипотеки здесь не ожидается.

На своей пресс-конференции в минувшую пятницу Набиуллина сообщила, что ЦБ видит признаки перегрева на ипотечном рынке, поэтому считает необходимым нормализовать темпы роста выдачи ипотечных кредитов и призывает банки учитывать все риски.

Фото: www.rus.kiziltan.ru

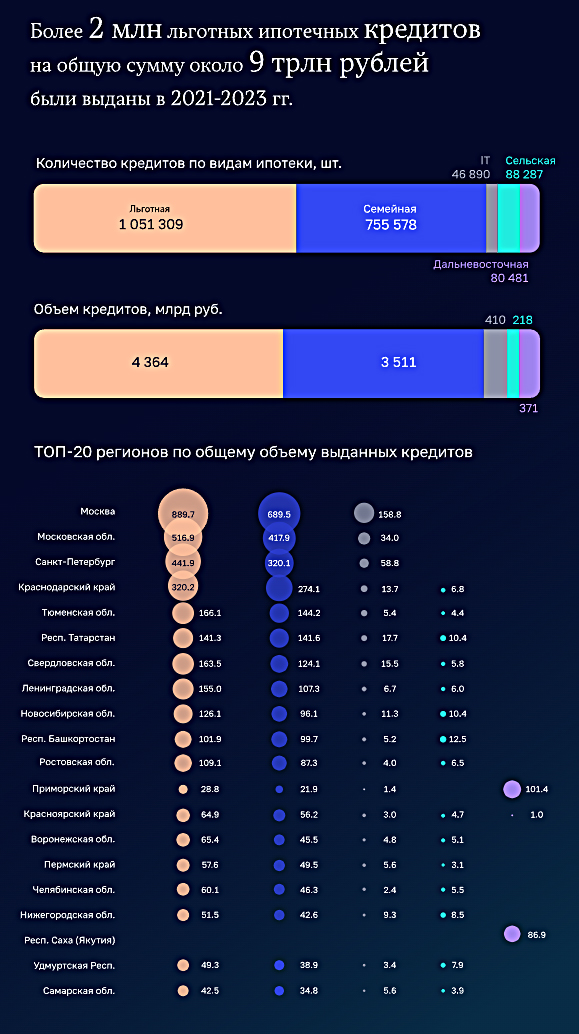

Между тем, по данным ДОМ.РФ, льготная ипотека с господдержкой под 6,5%, пользуется особой популярностью среди населения. По итогам I квартала этого года на нее пришлась пятая часть всех выдач по ипотеке, которые составили 1,17 трлн руб.

Представители девелоперского сообщества также позитивно относятся к данной мере господдержки и выступают за ее продление еще на несколько лет.

На днях также стало известно, что Минстрой России и ЦБ обсуждают условия продления льготных ипотечных программ, в первую очередь на новостройки, на перспективу минимум 3—4 лет.

Фото: www.minstroyrf.ru

Об этом в пятницу на выездном заседании правления Российского союза строителей во Владимире сообщил замглавы Минстроя Никита Стасишин (на фото).

«Мы сейчас работаем в жестком диалоге с Центральным банком по тому, на каких условиях будут продлеваться — не на краткосрочную перспективу, а на перспективу 3—4 лет минимум — льготные программы, стимулирующие спрос, — цитирует Стасишина ТАСС. — Я сейчас говорю в первую очередь об ипотеке на первичном рынке», — подчеркнул чиновник.

Другие публикации по теме:

28% всей выданной в России льготной ипотеки на новостройки приходится на Москву

Марат Хуснуллин: После 1 июля льготную ипотеку в Московском регионе могут не продлить

Эксперт: после отмены госпрограммы льготной ипотеки продажи новостроек упадут на 50%

Минфин России: продлить действие льготной ипотеки в отдельных регионах будет сложно

Объем выданной Банком ВТБ льготной ипотеки достиг четверти триллиона рублей

Марат Хуснуллин: Решение о продлении льготной ипотеки будет зависеть от уровня ключевой ставки ЦБ

ЦБ настаивает на сворачивании льготной ипотеки, депутаты и эксперты — за более точечный подход