ЦБ поднял ключевую ставку до рекордных 21% годовых (графики)

Совет директоров Банка России принял решение повысить ключевую ставку сразу на 2 п. п.

Фото: ЕРЗ.РФ

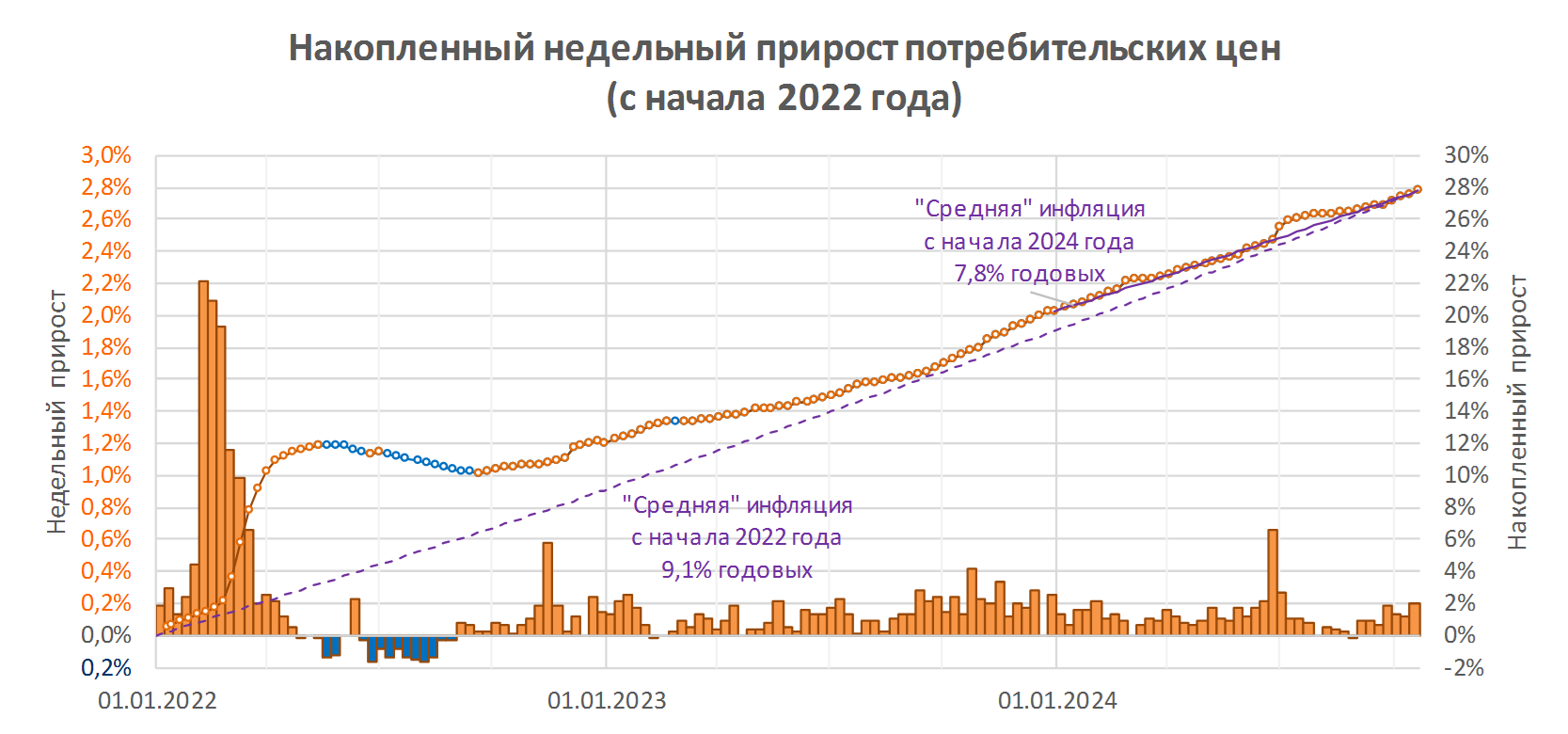

По сообщению пресс-службы регулятора, инфляция складывается существенно выше июльского прогноза, а инфляционные ожидания продолжают увеличиваться.

Требуется дальнейшее ужесточение денежно-кредитной политики, для того чтобы обеспечить возвращение инфляции к цели и снизить инфляционные ожидания.

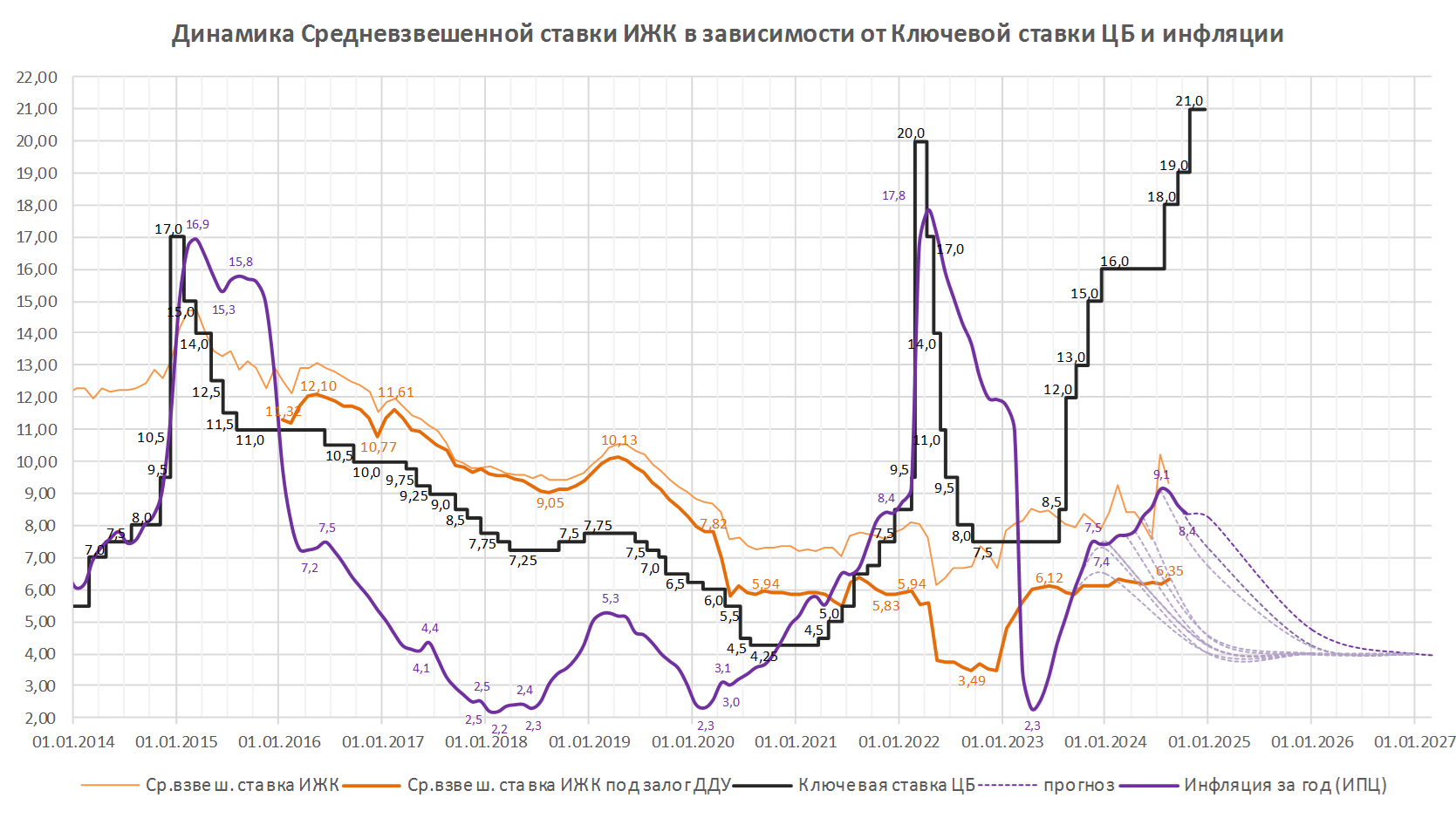

На среднесрочном горизонте баланс рисков для инфляции по-прежнему существенно смещен в сторону проинфляционных. Годовая инфляция, по оценке на 21 октября, составила 8,4% и по итогам 2024 года ожидается в диапазоне 8,0% — 8,5%. По прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция снизится до 4,5% — 5,0% в 2025 году (ранее прогнозировалось 4,0% — 4,5%), а до целевых 4,0% в 2026 году.

Банк России допускает возможность повышения ключевой ставки на ближайшем заседании. По опубликованному среднесрочному прогнозу, в 2025 году среднегодовое значение ключевой ставки ожидается в диапазоне от 17% до 20%.

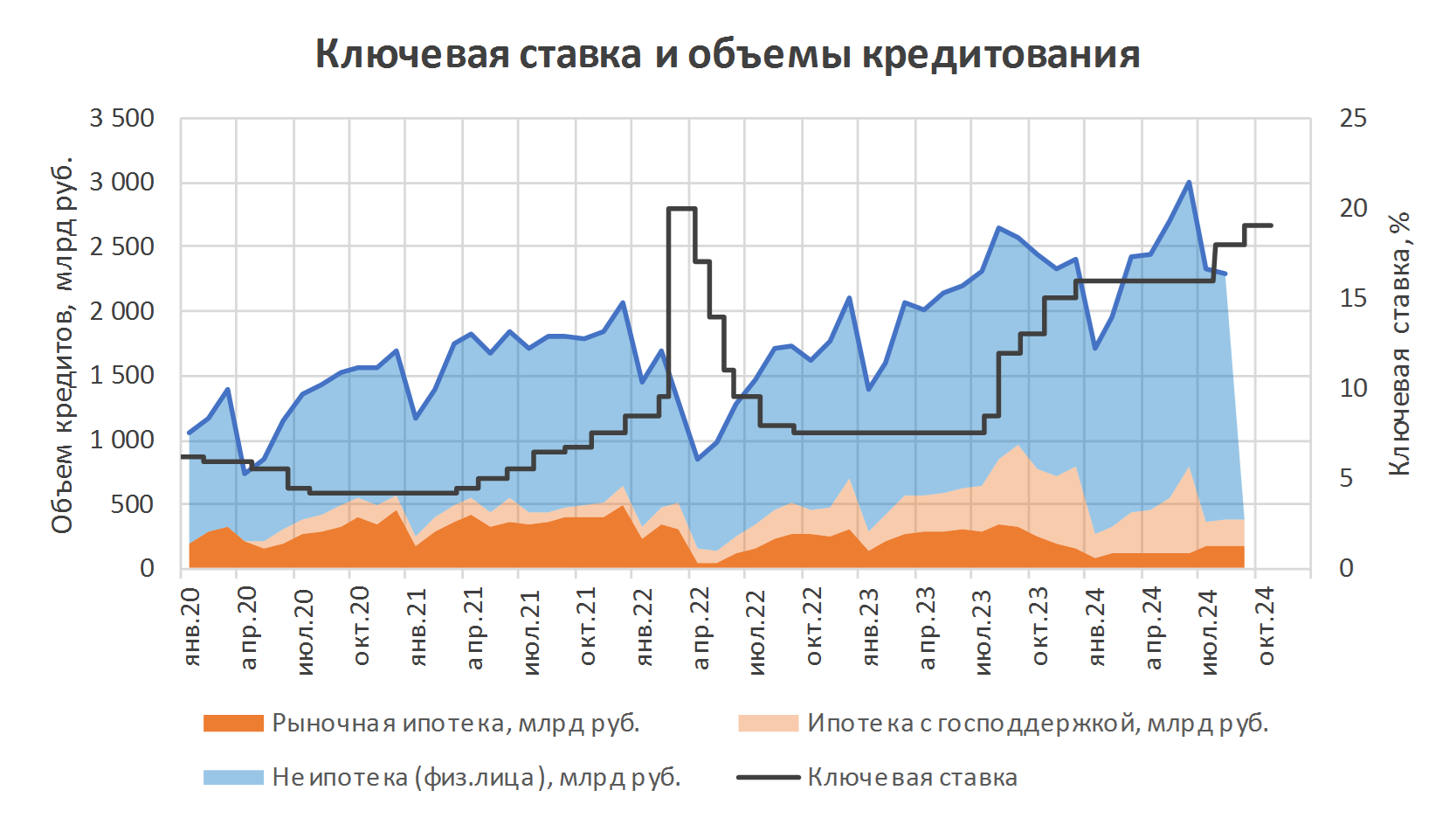

Согласно последней опубликованной статистике ЦБ, в августе 2024 года количество выданных ипотечных кредитов на новостройки снизилось на 62% по сравнению с августом 2023 года. Средняя ставка по ипотеке под залог ДДУ составила 6,35%.

При этом рыночные ипотечные ставки, по данным ДОМ.РФ, превысили 23%. Рост ипотечных ставок крайне негативно влияет на выдачи рыночной ипотеки, в то время как иные виды кредитов вносят существенно больший вклад в общие объемы кредитования. В результате доступность ипотеки снижается, а эффект охлаждения темпов кредитования в целом не наступает.

Инфляция, несмотря на высокую ключевую ставку, по-прежнему почти вдвое превышает целевые 4%.

Решение повысить ключевую ставку не стало неожиданным. Эксперты ожидали роста ставки до 20% — 21%, да и регулятор допускал возможность повышения еще по итогам прошлого заседания и подтвердил эту позицию на прошлой неделе.

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки ЦБ, запланировано на 20 декабря 2024 года.

Вот как октябрьское решение совета директоров Банка России прокомментировали опрошенные порталом ЕРЗ.РФ эксперты.

Фото: erzrf.ru

Кирилл ХОЛОПИК (на фото), руководитель портала ЕРЗ.РФ:

— Повышение ставки ЦБ, как и ее сохранение, оказывает незначительное влияние на рынок многоквартирного строительства. Поскольку рыночные ставки ипотеки, зависящие от ставки ЦБ, уже вышли за пределы доступности для массового покупателя. В третьем квартале продажи новостроек упали до рекордно низких уровней 2015 года и держатся в основном за счет «Семейной ипотеки» и покупателей, имеющих накопления.

При этом темпы роста себестоимости строительства существенно опережают уровень инфляции. Плохие продажи и рост себестоимости в совокупности съедают маржинальность девелоперского бизнеса. И это является существенной проблемой при согласовании банковского проектного финансирования по новым проектам.

В таких условиях несложно прогнозировать существенное сокращение стартов нового строительства многоквартирных домов, прежде всего в населенных пунктах с низкой ценой продаж. Рынок будет приходить к балансу через сокращение предложения, т. е. объемов многоквартирного строительства.

Фото предоставлено пресс-службой Лидер Групп

Лилия АЛЕКСАШИНА (на фото), руководитель отдела ипотеки ГК Лидер Групп (г. Санкт-Петербург):

— Дальнейшее повышение ключевой ставки ЦБ на покупательский интерес к строящемуся жилью уже никак не влияет. Тот разумный порог, при котором покупатели волновались и пытались «запрыгнуть в последний вагон», уже давно пройден и остался где-то на отметке в 12%.

Потенциальных клиентов сегодня гораздо больше волнует будущее «Семейной ипотеки». После завершения «Господдержки» спрос на данную программу повышенный, и, как следствие, лимиты на ее финансирование быстро заканчиваются.

Кроме того, некоторые банки пересматривают параметры выдачи льготных кредитов. В этом плане повышение ключевой ставки ЦБ, безусловно, также оказывает опосредованное негативное влияние на параметры льготной программы.

Фото предоставлено пресс-службой ГК Жилой Квартал

Евгений ВЕЧКОВ (на фото), генеральный директор ГК Жилой Квартал (Республика Башкортостан):

— Банки уже начали поднимать ставки по рыночной ипотеке: только за последнюю неделю мы видим увеличение в среднем на 3 п. п. С начала года выдача ипотеки уже сократилась на 60%, а теперь может упасть еще сильнее. Кроме того, некоторые банки начали поднимать порог минимального первоначального взноса до 50% не только по льготным программам, но и по базовой ипотеке.

Наиболее сильно это сказывается в продажах жилья стандарт- и комфорт-классов, которые составляют порядка 70% от объема всего строительного рынка, так как более 95% продаж в этих сегментах проходит с использованием заемных средств. Во-первых, не у всех есть достаточная сумма для первоначального взноса, а во-вторых, при приобретении квартиры на текущих условиях ежемесячный платеж по ипотеке в два-три раза превышает стоимость аренды квартиры.

Хотя нужно отметить, что доля тех, кто покупает жилье за наличный расчет, за последние два месяца выросла на 5%. Чаще всего это те, у кого были накопления, или те, кто продал имеющуюся недвижимость для улучшения жилищных условий.

Для застройщиков крайне важно поддержать спрос, поскольку у них есть обязательства перед банками и нужно пополнять счета эскроу — иначе вырастут ставки по проектному финансированию, что впоследствии либо критично снизит маржинальность проекта, либо обернется ростом цен для конечного потребителя.

Основными инструментами на текущий момент являются субсидированные ипотечные программы, траншевая ипотека, рассрочка и трейд-ин от застройщика.

Фото предоставлено пресс-службой компании MAAR Development

Руслан НАСЫРОВ (на фото), генеральный директор MAAR Development (Московская область):

— В нашем случае высокий уровень ключевой ставки ЦБ никак не сказывается на объемах продаж, так как в сегменте загородного делюкс-жилья для покупки недвижимости чаще используются другие инструменты.

Наоборот, с начала этого года мы видим увеличение интереса к нашему сегменту, и он сохраняется до сих пор, поскольку многие категории покупателей, которые раньше предпочитали инвестиции в зарубежную недвижимость, из-за определенных ограничений стали выбирать элитные загородные поселки. Только за последний год спрос вырос почти на 30%, а вот количество доступных лотов, наоборот, снижается, что ведет к росту цен.

Если же говорить про рынок в целом, то полагаю, что, несмотря на рост ключевой ставки ЦБ, какой-то кардинальной разницы в объемах выдачи ипотеки мы не увидим, так как уже не важно, рыночная ставка по ипотеке составляет 20% или 25%. В любом случае для большинства покупателей это психологически некомфортный уровень.

Еще больше оперативных новостей рынка строительства МКД и уникальной аналитики Единого ресурса застройщиков — в нашем телеграм-канале ЕРЗ.РФ НОВОСТИ.

Присоединяйтесь к нам!

Другие публикации по теме:

ЦБ повысил ключевую ставку до 19% годовых (графики)

ЦБ повысил ключевую ставку до 18% годовых (график)

ЦБ опять сохранил ключевую ставку на уровне 16% годовых (график)

Ключевая ставка Банка России осталась на уровне 16% (график)

ЦБ вновь сохранил ключевую ставку на уровне 16% годовых (график)

ЦБ ожидаемо сохранил ключевую ставку на уровне 16% годовых (график)