ЦБ ужесточает условия выдачи ипотеки: мнения банкиров, экспертов и застройщиков

Суть предлагаемых регулятором мер — в увеличении банковских резервов, создаваемых для компенсации возможных невыплат по ипотечным кредитам. Представители ВТБ считают данную инициативу преждевременной. По расчетам ЕРЗ.РФ, предлагаемые изменения коснутся порядка 23% выдаваемых ипотечных кредитов. Отрицательное мнение и у опрошенных порталом ЕРЗ.РФ застройщиков.

Источник: Банк России

Свой взгляд на ситуацию с ипотекой в России и рекомендации по ее улучшению аналитики Центробанка изложили в докладе, посвященном обеспечению сбалансированного развития данного вида кредитования.

Авторы исследования признают, что в России сохраняется существенный потенциал для роста ипотечного сегмента кредитования и качество этих кредитов по-прежнему остается на высоком уровне.

Фото: www.utmagazine.ru

Но ускоренный рост ипотеки, опасаются они, может «сопровождаться формированием новых уязвимостей для финансовой системы, сопряженных как с долговой нагрузкой населения, так и c потенциальной волатильностью цен на жилье в условиях высокой доли кредитов с низким первоначальным взносом».

Согласно приведенным в докладе данным, если на 1 января 2015 г. лишь 39% ипотечных заемщиков имели в дополнение к ипотечному кредиту задолженность по другим кредитам, то на 1 сентября 2019 года их доля достигла 46%.

По мнению регулятора, это повышает долговую нагрузку заемщиков и создает риски кросс-дефолтов, в том числе и для банков, предоставивших ипотечный кредит.

Фото: www.dazzle.ru

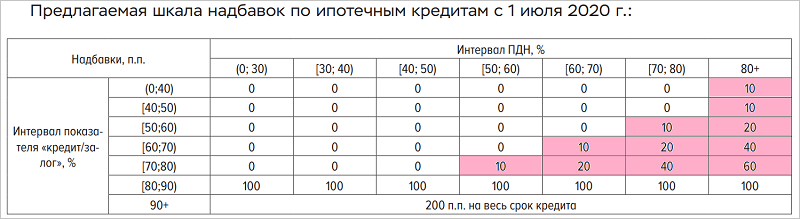

В связи с этим Банк России рассматривает возможность введения с 1 июля 2020 года дифференцированных надбавок к коэффициентам риска по ипотечным кредитам.

«Эти надбавки установлены в зависимости от показателя долговой нагрузки заемщика и отношения величины основного долга по ипотечному кредиту (займу) к справедливой стоимости предмета залога («кредит/залог»)», — поясняется в сообщении пресс-службы регулятора.

Предлагаемая ЦБ шкала надбавок, представленная в докладе, выглядит так:

Напомним, что ранее ЦБ принял решение повысить с 1 января 2020 года коэффициент риска по ипотечным кредитам с первоначальным взносом ниже 20% — с 150% до 200%.

Авторы доклада признают, что в случае установления дополнительных надбавок к коэффициентам риска нагрузка на капитал банков при неизменной структуре их ипотечных портфелей потенциально может возрасти в 1,4 раза.

И это будет стимулировать банки не предоставлять ипотечные кредиты заемщикам с высоким значением показателя долговой нагрузки (ПДН) и низким первоначальным взносом по ипотеке.

Фото: www.kgwp.com

В то же время данные меры, уверены в руководстве ЦБ, приведут к увеличению запаса капитала банков на покрытие убытков «в случае реализации внешних или внутренних шоков, способных вызвать снижение доходов населения и цен на недвижимость, и тем самым обеспечат сбалансированность роста ипотечного портфеля с точки зрения кредитных рисков».

Первая реакция банковского сообщества на доклад ЦБ о предлагаемых мерах по ужесточению ипотечного кредитования была критической.

Фото: www.euroexbank.ru

В пресс-службе Банка ВТБ, одного из отечественных флагманов ипотечного кредитования, заявили ТАСС, что считают преждевременными данные меры, поскольку они могут привести к сокращению объемов кредитования.

«Учитывая низкий уровень проникновения ипотечного кредитования в России, подтвержденный в том числе ЦБ, высокое качество ипотечного кредитного портфеля банка и банковского рынка в целом, мы считаем преждевременным внедрение дополнительных ограничительных мер в рамках ипотеки», — подчеркнули в ВТБ.

Каково мнение экспертного сообщества? Предлагаемые регулятором меры по стабилизации ипотеки прокомментировал главный аналитик портала ЕРЗ.РФ Виталий ЛАПШИН (на фото):

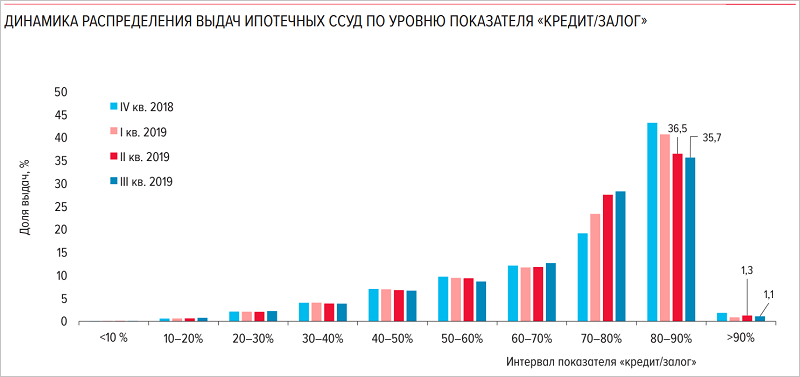

«В докладе ЦБ говорится, что после повышения в январе 2019 года надбавок к коэффициентам риска по кредитам с показателем «кредит/залог» в диапазоне 80–90% банки увеличили разницу в ставках по кредитам с небольшим первоначальным взносом и прочими ипотечными кредитами, — отметил эксперт. — В результате доля ипотечных кредитов с показателем «кредит/залог» более 80% (т.е. с первоначальным взносом до 20%) снизилась с 45 до 37%.

Фактически эти кредиты «перетекли» в категорию с показателем «кредит/залог» 70—80%.

Источник: Банк России

Как видно из диаграммы выше наибольшее распространение имеют ипотечные кредиты с небольшим первоначальным взносом (большим соотношением «кредит/залог»): две трети кредитов имеют первоначальный взнос не более 30%.

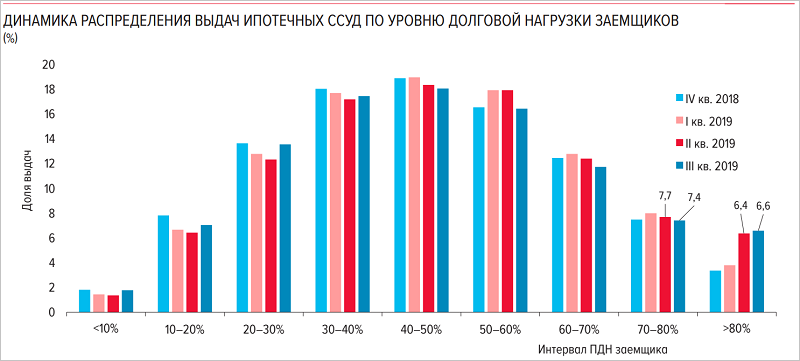

При этом распределение показателя долговой нагрузки существенно не меняется (см. диаграмму ниже). Заемщиков, у которых на выплаты по кредитам уходит 50—60% дохода около 17%. Тех, у кого кредит отнимает 60—70% ежемесячного дохода, около 12%.

Источник: Банк России

Порядка 7% тех, кто отдает за кредит 70—80% дохода. И, наконец, 6,6% заемщиков имеют ПДН более 80%, причем эта группа быстро растет. В целом 42% заемщиков имеет долговую нагрузку более 50%. Предложения ЦБ о повышении коэффициентов риска по ипотечным кредитам направлены на заемщиков с ПДН от 50%. Сейчас надбавка по ним нулевая, а планируется установить ее на уровне от 10 до 60 п.п.

Фото: www.lombard-voronezh.ru

Таким образом, по расчетам ЕРЗ.РФ (они сделаны исходя из предположения о взаимной независимости факторов ПДН и «кредит/залог»), предлагаемые ЦБ изменения коснутся почти четверти (порядка 23%) выдаваемых ипотечных кредитов, в т.ч.:

• 42% кредитов с первоначальным взносом 20—30%;

• 26% кредитов с первоначальным взносом 30—40%;

• 14% кредитов с первоначальным взносом 40—50%;

• 7% кредитов с первоначальным взносом более 50%.

Фото: www.centr-mbk.ru

В результате многие заемщики столкнутся со сложностями при одобрении ипотеки банками. Можно предположить, что среди заемщиков с высоким показателем ПДН в реальности немало тех, кто имеет «серый» доход, и именно они почувствуют изменения в первую очередь.

Фото: www.stolica-ipoteka.ru

Банки в свою очередь будут вынуждены транслировать повышение коэффициентов риска в процентные ставки, но вряд ли оно станет существенным.

По данным ЦБ в настоящее время разница в ставках по кредитам с небольшим (до 20%) первоначальным взносом и прочими ипотечными кредитами невелика и составляет до 0,7 п.п. — при том, что величина надбавки по таким кредитам составляет 100—200 п.п.

Предлагаемое ЦБ повышение коэффициентов риска в среднем составит 20—25 п.п., что может быть эквивалентно росту ставок по кредитам с низким первоначальным взносом при высокой долговой нагрузке заемщика на 0,15—0,20 п.п.», — резюмирует Виталий Лапшин.

А что думают застройщики жилья? Для портала ЕРЗ.РФ инициативу Банка России прокомментировал генеральный директор ГК «Стрижи» (3-е место в ТОП застройщиков Новосибирской области) Игорь БЕЛОКОБЫЛЬСКИЙ (на фото).

«Сколько я себя помню (имея в виду новейшую историю рынка девелопмента), у меня такое ощущение, что регулятору не дает покоя существование рынка недвижимости как такового. И он пытается его угробить своими далеко не всегда профессиональными решениями. Последняя инициатива — из той же оперы.

Создается впечатление, что те специалисты Центробанка, которые отвечают за подготовку решений по рынку недвижимости, не ходили в своей жизни никуда дальше своего офиса. Потому что более нелепого и непрофессионального решения сложно представить. Хотите угробить рынок — так и скажите: не нужен России рынок недвижимости. Но если вы хотите рынок регулировать — вы хотя бы выйдите на улицу. Прочитайте документы, которые подписывают люди.

Фото: www.zaim.com

Правительство и банки изо всех сил пытаются вернуть доверие розничных покупателей к рынку недвижимости. Они делают микрошаги и макрошажочки, чтобы вернуть доверие и сделать услугу доступной. А всё поведение Центробанка — это поведение слона в посудной лавке. Я не устаю это повторять. И еще повторю: не нужен рынок — закройте! Нужен — спуститесь и поймите, как он функционирует. Либо замените тот отдел, у которого не хватает компетенции и мотивации понять реальные экономические процессы на реально существующем крупнейшем розничном рынке.

За всю Российскую Федерацию я ответственно говорить не могу, но в Новосибирске строительный рынок — один из крупнейших розничных рынков. И такие методы регулирования, ничего, кроме стагнации и дезориентации, за собой не повлекут.

Фото: www.p0.zoon.ru

Нет пока у новосибирского потребителя доверия к ипотеке. Спросите все банки: сегодня люди с огромным трудом решаются взять на себя нагрузку даже на действующих условиях. Дополнительное резервирование для банков угробит розничный рынок окончательно. Который, к слову, еще до сих пор не отошёл от последних издевательств со стороны регулятора.

…Если обратиться к русскому языку, то корень слова «угробить» — «гроб». Так вот пусть специалисты регулятора посчитают, как отразится на ВВП Российской Федерации «угробление» рынка недвижимости», — заключил топ-менеджер.

А вот мнение руководителя девелоперских проектов «УГМК Застройщик» (4-е место в ТОП девелоперов Кемеровской области, 10-е место в ТОП Свердловской области) Евгения МОРДОВИНА (на фото):

«Если ЦБ РФ принудит банки к ужесточению процедуры выдачи ипотечных кредитов, то в ближайшем будущем это может привести к снижению спроса на квартиры в новостройках, — отметил топ-менеджер. — Применение принципа расчета предельной долговой нагрузки заемщика к ипотечному кредитованию — бесполезная и излишняя мера. Выдача таких кредитов уже достаточно серьезно контролируется самими банками: они рассматривают проект дома, устанавливают определенный размер первоначального взноса, процентную ставку, оценивают рыночую стоимость объекта, а соответственно — размер залога и т.д.

Однако из-за введения ограничений со стороны ЦБ банки вынуждены будут чаще отказывать заемщикам в предоставлении ипотечных кредитов. Таким образом, многие потенциальные покупатели квартир в новостройках лишатся такой возможности», — резюмировал Евгений Мордовин.

Фото: www.900igr.net

Другие публикации по теме:

Банк России увидел риск образования ипотечной «кредитной спирали» на рынке жилья

ЦБ дестимулирует банки выдавать ипотеку с первоначальным взносом менее 20%

Банк России: риска ипотечного «пузыря» нет, но первоначальный взнос должен быть от 20%