ЦБ: выдачи рыночной ипотеки в марте выросли на 30%, льготной — на 40%

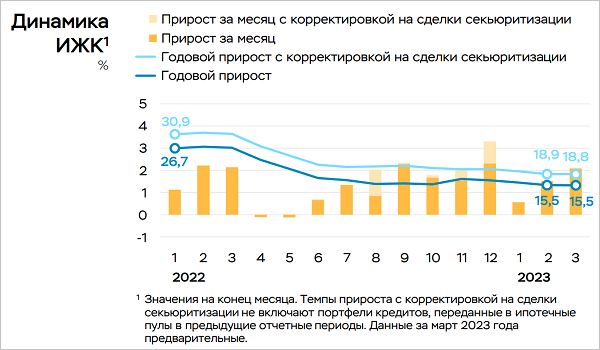

Темпы роста ипотеки в марте составили 2,1%, тогда как в феврале этот показатель был 1,5%, и это в целом соответствует среднемесячным темпам роста за 2021 год (+2,3%), говорится в материалах Банка России.

Источник: Банк России

«В январе — феврале выдачи были на низком уровне, — отмечается в информационно-аналитическом материале Банка России, — из-за того, что в декабре 2022 года население оформило кредиты на рекордные почти 700 млрд руб. (для сравнения: в 2022 году в среднем за месяц выдавалось около 400 млрд руб.), опасаясь сворачивания программы "Льготная ипотека", а также после новости о повышении ставки по ней с 7% до 8%, что привело к опережающей выборке спроса».

Источник: Банк России

Ипотечный портфель российских банков, по данным регулятора, к концу марта достиг 14,7 трлн руб. Выдачи рыночной ипотеки, по предварительным подсчетам, выросли на 30% (до 277 млрд руб. в марте с 213 млрд руб. в феврале), а льготной — на 40% (до 293 млрд руб. с 209 млрд руб.).

По-прежнему самой популярной остается «Семейная ипотека». Выдачи по ней в марте выросли на 42% (до 143 млрд руб. с 100 млрд руб.). Это около 50% выдач по госпрограммам.

Фото: www.in-news.ru

В ЦБ также напомнили, что с 30 мая банкам будет необходимо доформировать резервы по кредитам с полной стоимостью существенно ниже рынка, выданным после 15 марта.

«Мы ожидаем, что эта мера дестимулирует выдачу ипотеки с экстремально низкими нерыночными ставками, которые достигаются за счет завышения стоимости жилья, что приведет к снижению рисков как для банков, так и для заемщиков», — подчеркивается в материалах регулятора.

Фото: www.pbs.twimg.com

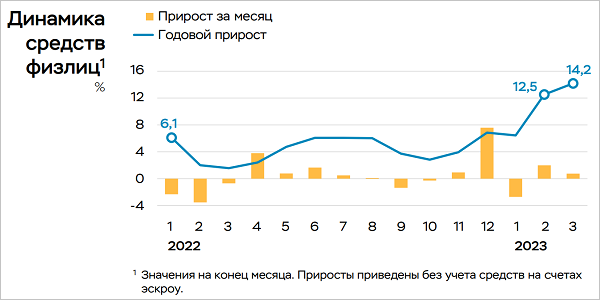

Что касается доходов, то в марте средства населения (без счетов эскроу) умеренно выросли (+272 млрд руб., или +0,7%, в феврале было +2,0%).

Остатки в рублях увеличивались как на текущих счетах (+320 млрд руб., или +2,7%), в том числе благодаря конвертации валютных средств в рубли, так и на срочных депозитах (+191 млрд руб., или +0,9%).

При этом процентные ставки по вкладам сохранялись на уровне третьей декады февраля — 7,68%.

Источник: Банк России

Рост средств на счетах эскроу существенно ускорился по сравнению с февралем (+164 млрд руб., или +4,2%).

Замедление темпов раскрытия счетов эскроу (до 169 млрд руб. в марте после 178 млрд руб. в феврале и 408 млрд руб. в январе), по мнению аналитиков ЦБ, связано со значительным ростом объема выдач ипотеки, а также с сезонным замедлением ввода объектов в эксплуатацию (пик ввода — декабрь — январь, с февраля традиционно наблюдается снижение).

Другие публикации по теме:

С 1 мая 2023 года ЦБ повышает требования по ипотечному кредитованию на первичном рынке

Эксперты: в феврале ипотеки выдано на 47% больше, чем в январе, но на треть меньше, чем годом ранее

Эксперты: доля ипотечных сделок на рынке новостроек за восемь месяцев снизилась до минимума

Эксперты: объем новых ипотечных кредитов в 2023-м сопоставим с прошлогодним

Эксперты: за последние восемь лет жилье в Москве стало более доступным

Росстат: реальные располагаемые доходы населения в 2022 году снизились на 1% (графики)

ЦБ вновь решил не менять перечень банков, уполномоченных для открытия счетов эскроу (список)

ЦБ: динамика проектного финансирования в IV квартале 2022 года показала рост

Эксперты: цены на квартиры выросли гораздо больше, чем доходы населения

Эксперты: в I квартале спрос на новостройки вырос, а цены вели себя неоднозначно

Эксперты: цена 1 кв. на рынке новостроек в 2023 году кардинально не изменится