ЦБ назвал условия поэтапного раскрытия эскроу-счетов. А застройщикам, не получившим проектного финансирования, поможет Минстрой

На совещании «Меры по обеспечению финансовой устойчивости застройщиков жилья в условиях реализации законодательства о долевом строительстве», которое прошло 28 декабря в Совете Федерации, зампред Банка России Ольга Полякова и замминистра строительства РФ Никита Стасишин подробно ответили на вопросы сенаторов и региональных застройщиков о проводимой реформе долевого строительства.

О состоянии дел с внедрением проектного финансирования

Заместитель председателя Банка России Ольга Полякова (на фото ниже) назвала актуализированные цифры по банковскому сопровождению и проектному финансированию отрасли жилищного строительства.

Для обеспечения механизма банковского сопровождения открыто около 11 тыс. спецсчетов застройщиков.

Всего в долевом строительстве сейчас находится 4 трлн руб. Из них 788 млрд руб. — это кредиты банков застройщикам. Кредиты получили около 1 тыс. застройщиков. Еще 400 млрд руб. составляют собственные средства застройщиков. Остальные средства (около 2,8 трлн руб.) вложено дольщиками.

Фото: www.lenta.co

Что касается увеличения объемов проектного финансирования, то к этому виду кредитования застройщиков сегодня готовы около половины уполномоченных банков. «32 банка из 60 сообщили нам о готовности обеспечивать кредитование, — заявила она, добавив: — Достаточность капитала на сегодняшний день такова, что на ближайшую перспективу, до 2024 года, банки смогут обеспечить кредитование почти на 16 трлн рублей. При требуемых 6 трлн рублей», — отметила Полякова. Причем в этом году дополнительных средств на проектное финансирование понадобится в размере 1 трлн руб.

Фото: www.allwomanday.ru

«На сегодняшний день в уполномоченные банки уже поступило порядка 188 заявок от застройщиков для предоставления кредитов со счетами эскроу, некоторые заявки уже одобрены на общую сумму 55 млрд руб. Дольщиками открыто более 500 счетов эскроу», — сообщила представитель регулятора.

К слову, по информации портала ЕРЗ, из названных 500 эскроу счетов значительная часть, а если точнее, то 114 эскроу-счетов, приходится на одну компанию: ГК Талан, совместно со Сбербанком реализующую ряд проектов, о которых неоднократно рассказывал портал ЕРЗ.

Фото: www.szaopressa.ru

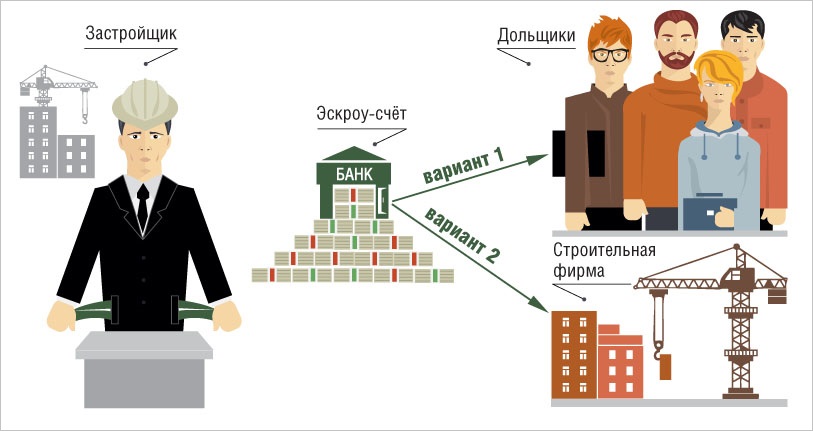

О поэтапном раскрытии счетов эскроу

Напомним, что законодательство позволяет накопленные на счетах эскроу деньги дольщиков направлять застройщику только после ввода дома и передачи первой квартиры дольщику. На совещании ряд сенаторов и застройщиков попросили регулятора вернуться к рассмотрению вопроса о возможности поэтапного раскрытия счетов эскроу. Заместитель министра строительства Никита Стасишин (на фото ниже) заявил, что Минстрой России поддерживает поэтапное раскрытие счетов эскроу, однако против этого категорически выступает Банк России.

Фото: www.m.asninfo.ru

Действительно, Банк России последовательно не поддерживал постепенное раскрытие эскроу-счетов, поскольку, по словам той же Ольги Поляковой, даже на финальных стадиях строительства жилого дома нет уверенности в том, что объект будет введен в эксплуатацию. Однако, как показало совещание в Совете Федерации, регулятор в лице зампреда ЦБ изменил свою позицию по этому вопросу. При этом выдвинув условие: должен быть создан действенный, документально обоснованный механизм раскрытия эскроу-счетов.

«У нас есть плохой опыт потери банками кредитов, выданных застройщикам, — пояснила свою позицию Ольга Полякова, подчеркнув: — Мы готовы рассмотреть такие механизмы. Если они обеспечат гарантии возврата кредита, то ЦБ поддержит поэтапное раскрытие», — заверила она.

Фото: www.sakhalife.ru

Как видим, ЦБ согласился с поэтапным раскрытием эскроу-счетов и ждет предложений, позволяющих обосновывать их поэтапное раскрытие, контролируя, таким образом, механизм выполнения застройщиком конкретного этапа работ по конкретному объекту. Теперь регулятор надеется получить от Правительства и Минстроя соответствующий внятный проект нормативно-правового акта, из которого будет четко видно, что банки гарантированы от обмана со стороны недобросовестных девелоперов и в любом случае не потеряют свои деньги.

Как быть с застройщиками, которые не получат проектного финансирования банков

Некоторая часть из 5 тыс. застройщиков сегодня находится в преддефолтном состоянии, отметила в своем выступлении Ольга Полякова. На днях глава Минстроя Владимир Якушев дал прогноз о том, что около 30% проектов на рынке жилья могут лишиться финансирования после изменения законодательства 1 июля текущего года.

Фото: www.gisfactory.com

«30 процентов проектов по строительству жилья на сегодняшний день у нас в "красной" зоне, — проинформировал министр (такие же цифры называют и некоторые застройщики — Ред.). — По предварительной оценке, они не смогут получить кредит ни в одном банковском учреждении после 1 июля, когда им необходимо будет строиться только за счет банковского финансирования. Это ориентировочно 14,3 млн кв. м жилья», — уточнил глава Минстроя.

Как сообщил замминистра строительства Никита Стасишин, для таких застройщиков прорабатывается идея специального финансового продукта. «По тем, у кого есть дольщики и кто будет переходить на эскроу счета, но не получит проектное финансирование, будет небанковский продукт, позволяющий достроить эти объекты», — пояснил чиновник, отметив, что конкретные критерии этого продукта пока назвать не может, поскольку в настоящее время они обсуждаются в Кабмине.

Фото: www.nemotor.ru

О критериях, определяющих степень готовности проектов

Замглавы Минстроя призвал сенаторов и застройщиков вносить предложения по критериям, которые определят, какие проекты останутся на существующей системе финансирования. Озвученное предложение одного из участников совещания — 10% готовности — чиновник назвал несерьезным. При этом Никита Стасишин согласился с тем, что надо учесть многообразие ситуаций, когда проект может включать большие затраты на строительство инфраструктуры, приобретение земли. «Мы понимаем разницу между себестоимостью и инвестиционной себестоимостью», — уточнил он.

Никита Стасишин поддержал предложение застройщиков из Кемерово о необходимости отдельной проработки критериев для проектов, в которых дольщиками выступает публичная власть (т.е. квартиры приобретаются органами власти по ДДУ для последующего предоставления по договорам социального найма).

На совещании была озвучена позиция Сбербанка, которая заключает в том, что высокой готовностью можно считать проекты с 30% объемов выполненных работ.

О стабильности размера отчислений в компенсационный фонд

Ряд застройщиков подняли вопрос о неприемлемости в нынешних условиях повышать тариф отчислений в Фонд защиты дольщиков до 6%. В ответ на это Никита Стасишин подчеркнул, что вопрос об увеличении ставки отчислений в Фонд до 6% больше не обсуждается. «Вопрос снят с повестки, — заверил чиновник и, обратившись к присутствующим на заседании застройщикам, сказал: — Планируйте бизнес, исходя из ставки 1,2%».

О возможном росте ключевой ставки ЦБ

«Если произойдет (очередной — Ред.) рост ключевой ставки Банка России, то будет субсидирование кредитования или иные формы поддержки. Никто отрасль в беде не бросит», — заверил участников совещания Никита Стасишин.

Фото: www.gov.ru

Другие публикации:

Евгений Романенко: (ГК Талан): При проектном финансировании рынок покинет около трети застройщиков

Банки будут формировать резервы по кредитам застройщиков по новому порядку

Владимир Якушев: Проектное финансирование покажет свою эффективность в долгосрочной перспективе

Минфин внес предложение расширить число банков, работающих со счетами эскроу

Минстрой установил формулы для расчета финансовой устойчивости деятельности застройщика

Правительство увеличит число банков, работающих с эскроу-счетами

Банк России: поэтапное раскрытие эскроу-счетов пока невозможно, поскольку к этому не готовы банки

Банкам, открывающим счета эскроу, сделают послабления

Виталий Мутко: Критика проектного финансирования заслуживает внимания Правительства

Система банковской оценки рисков застройщиков будет изменена

Максим Орешкин: У банков не хватит денег кредитовать застройщиков