В зоне риска находится около трети возводимых в России жилых объектов

Этот вывод, содержащийся в обзоре российского рынка жилищного строительства в 2018 году, подготовленном Международной исследовательской организацией E&Y, совпадает с оценками Минстроя.

Наряду с подробным описанием состояния дел в разных сегментах отрасли в исследовании проанализированы возможные последствия реформы долевого строительства.

Как известно, главные изменения связаны с переводом с 1 июля этого года всех жилищных проектов в РФ с прямого долевого финансирования на банковское кредитование с обязательным размещением средств дольщиков на счетах эскроу.

Фото: www.szaopressa.ru

В обзоре E&Y представлены показатели и выводы, актуальные по состоянию на декабрь 2018 года, а также прогнозы на текущий год, в частности:

• средняя себестоимость строительства жилья в России варьируется в пределах 37,4—55,9 тыс. руб. за кв. м;

• уровень цен на жилье улучшенного качества в среднем за год составляет 56,6 тыс. руб. за 1 кв. м, наиболее высокие цены характерны для регионов с максимальным спросом (в том числе столичных регионов), а также для регионов с высокой себестоимостью строительства, в силу сложных климатических условий и низкой плотности населения;

• прирост объемов ипотечного кредитования для покупки жилья по договорам долевого участия (ДДУ) за 11 месяцев 2018 года составил 36% по сравнению с аналогичным периодом прошлого года;

Фото: www.lombard-voronezh.ru

• доля сделок с привлечением ипотечного кредита на стадии строительства достигла 56%;

• существенные темпы роста объемов кредитования строительного сектора потребуют дальнейшего повышения степени стандартизации ипотечных кредитов, что позволит банкам осуществлять их секьюритизацию через выпуск ипотечных ценных бумаг;

• 77 проектов, включающих 183 объекта строительства общей площадью более 1,5 млн кв. м, реализуются с использованием эскроу-счетов. лидером по количеству таких проектов является Республика Башкортостан (около 24 проектов), а по общей площади реализуемых проектов — Московская область (более 320 тыс. кв. м);

• услугу по предоставлению эскроу-счетов предлагают семь банков, наибольшее количество проектов с использованием этого механизма реализуются в Сбербанке, ВТБ и Банке ДОМ.РФ;

• средневзвешенная процентная ставка банковского кредитования по проектам с использованием эскроу-счетов ориентировочно составит 6—8%.

Фото: www.storage.stroitelstvo365.ru

В результате анализа ситуации на рынке жилищного строительства исследователи из E&Y пришли к выводу о том, что более 70% проектов, реализуемых на данный момент в России, «демонстрируют достаточную финансовую устойчивость и обладают параметрами, которые позволят застройщикам обслуживать обязательства по проектному финансированию в рамках нового механизма».

Даже в условиях, когда из-за возможного падения платежеспособного спроса придется снижать цены на возводимое жилье в среднем на 10%, около 55% из всех ныне возводимых объектов останутся кредитоспособными, прогнозируют авторы обзора.

В то же время они признают, что проекты «с низким уровнем устойчивости к изменению рыночных условий и несбалансированные проекты могут потребовать определенного реструктурирования и оптимизации параметров, а проекты, находящиеся на ранних стадиях, возможно, не будут реализованы».

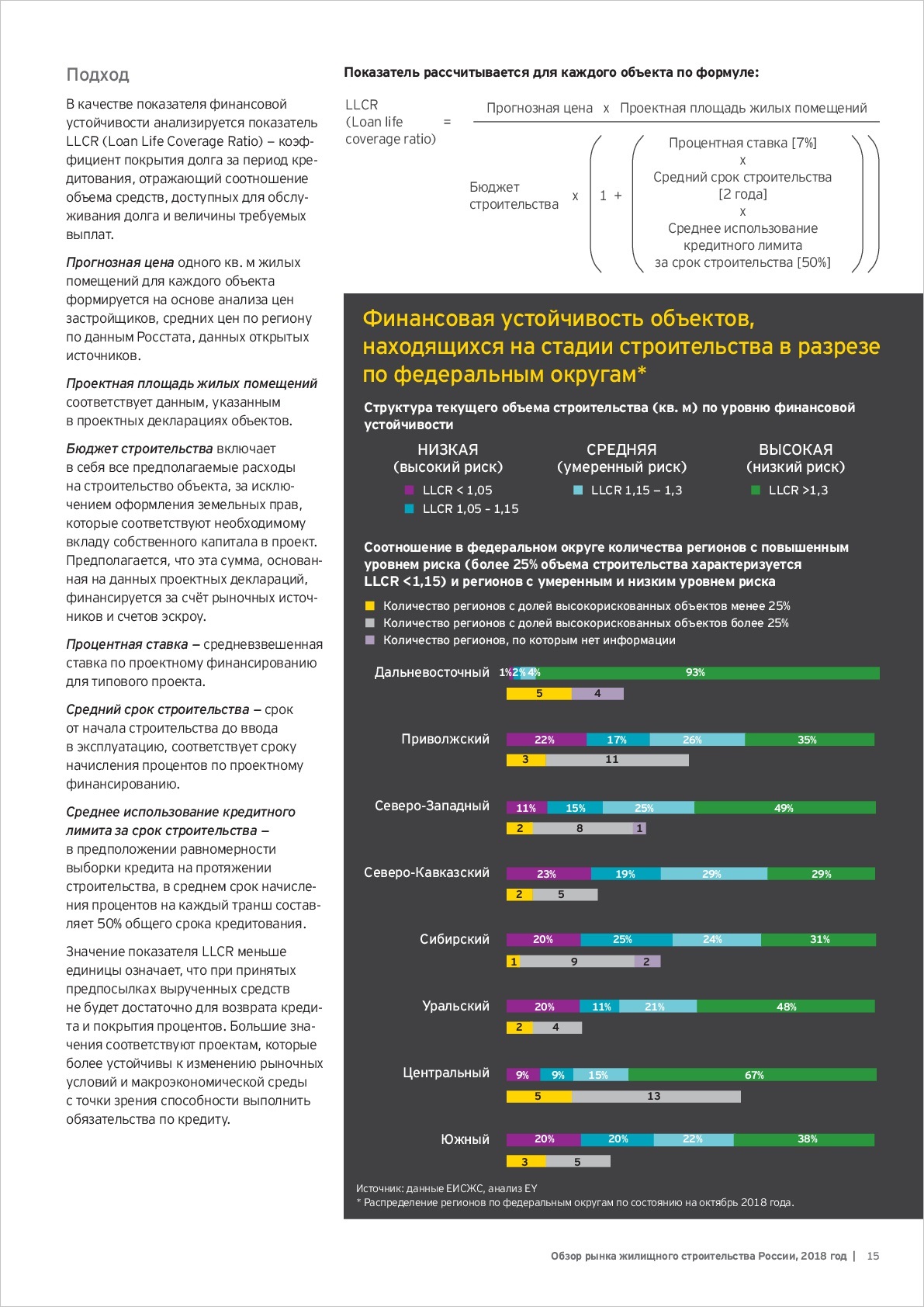

Примечательно, что по уровню финансовой устойчивости (доле кредитоспособных объектов на стадии строительства) наиболее уверенные результаты демонстрируют Дальневосточный, Центральный, Северо-Западный и Уральский федеральные округа. Здесь доля возводимых объектов с высокой вероятностью их завершения и успешной сдачи в эксплуатацию соответственно составляет 93%, 67%, 49% и 48%.

Фото: www.district.opennov.ru

Наибольшую долю проектов с низкой кредитоспособностью, грозящих перерасти в долгострой, показывают Северо-Кавказский и Приволжский федеральные округа: 23% и 22% соответственно.

В среднем по России доля таких рискованных проектов составляет 28%, отмечается в обзоре. При этом уточняться, что увеличение бюджета стройки на 5% добавляет к группе проектов в зоне риска дополнительно 9% строящихся объектов.

Максим Слуцкий/ТАСС

Подобная оценка ситуации по стране весьма схожа с той, которую недавно дал глава Минстроя Владимир Якушев (на фото). По его словам, в РФ около 30% возводимых жилых объектов находятся в зоне риска.

Несколько большие цифры содержатся в прогнозах топ-менеджеров девелоперских компаний, приведенных порталом ЕРЗ.

Как недавно сообщил начальник Главгосстройнадзора Московской области Артур Гарибян, перед угрозой ухода с рынка Подмосковья оказались более 60% добросовестных застройщиков.

Напомним, что на декабрьской пресс-конференции Президент России Владимир Путин не исключил возможного сокращения показателей в строительном секторе в рамках решения проблемы дольщиков.

Фото:www.ci-portal.de

Другие публикации по теме:

Перед угрозой ухода с рынка Подмосковья оказались более 60% добросовестных застройщиков

Николай Николаев: Реформа долевого строительства усилит проблемы недобросовестных застройщиков

Тенденции первичного рынка жилья-2018

Минэкономики и Росстат объяснили новогодние чудеса в строительной статистике: комментарий эксперта

ДОМ.РФ: выдача ипотечных кредитов в 2018 году выросла на 50%

Евгений Романенко: (ГК Талан): При проектном финансировании рынок покинет около трети застройщиков

Ввод жилья в 2018 году: предварительные итоги

Александр Ручьев: Половина застройщиков вынуждены будут уйти с рынка жилищного строительства