Обзор состояния делового климата в строительном секторе России и г. Москвы во II квартале 2017 года

Центр конъюнктурных исследований Института статистических исследований и экономики знаний НИУ ВШЭ представляет информационно-аналитический материал, базирующийся на результатах опросов руководителей более 6 тыс. подрядных организаций из 82 субъектов Российской Федерации, проводимых Росстатом в ежеквартальном режиме.

Исходя из обобщенных мнений руководителей строительных организаций, выявленных в результате проведенного опроса, во II квартале 2017 г. в отрасли наблюдаются серьезные внешние и внутренние проблемы. К внешним проблемам, в первую очередь, необходимо отнести сохраняющийся крайне низкий совокупный спрос на услуги строительных организаций со стороны основных инвесторов – государства, частного корпоративного сектора и населения. При этом сами подрядчики повлиять на позитивное изменение данной ситуации практически не могут, если только не начнут повальный демпинг на свои услуги. Однако данный механизм уже задействован на полную мощность, и дальнейшая его интенсификация приведет к нулевой рентабельности строительного бизнеса, увеличению и так происходящих банкротств строительных организаций. Серьезным ограничителем спроса на строительные услуги в настоящее время является дефицитный Федеральный бюджет, продолжающееся уже два с половиной года хроническое падение реальных располагаемых денежных доходов населения и крайне слабая инвестиционная активность корпоративного сектора в части модернизации своего производства за счет строительства новых зданий и сооружений.

Сохраняются серьезные внутренние проблемы и в самой строительной отрасли. Причем проблемной остается вся цепочка строительной деятельности, начиная от инженерных изысканий, выделения земельного участка, подготовки документации, определения сметных цен и получения разрешения на строительство объекта, заканчивая подключением самого объекта к необходимой инфраструктуре. В частности, в рейтинге Всемирного банка Doing Business, характеризующем комфортность ведения бизнеса в 2017 г., Россия по позиции «получение разрешений на строительство» занимает 115 место из 190 рейтингуемых стран. Нашими соседями по указанной компоненте общего индекса с чуть более высоким рейтингом являются Суринам и Демократическая Республика Конго, зато мы незначительно опережаем Мавританию, Кирибати и Джибути.

По состоянию на I квартал 2017 г. рентабельность подрядных работ по виду экономической деятельности «Строительство» была самой низкой среди базовых отраслей экономики (2,5%). Доля убыточных организаций в строительстве (прибыль минус убыток) превышала среднее значение по экономике в целом. Размер просроченной задолженности по кредитам банков и займам в строительстве на конец марта составлял 57,5 млрд. руб., или 14,4% от общей задолженности по экономике в целом (худшие показатели отмечены лишь в промышленности). При этом общая инфляция, хотя и снижается, но составляла за январь–май по сравнению с соответствующим периодом прошлого года 104,4%, а реальные ставки по кредитам для строительных организаций сохраняют двузначное значение, то есть оба указанных показателя выше рентабельности основного производства. Не наблюдается акцентированных позитивных изменений в строительстве в части инвестиционной и инновационной активности, а также производительности труда. Так, объем инвестиций в основной капитал по виду экономической деятельности «Строительство» за I квартал составил, по данным Росстата, 38,7 млрд. руб., или 2,3% общего объема по экономике в целом, что является наименьшей долей среди базовых отраслей.

Крайне сложной для подавляющего большинства подрядных организаций сохраняется ситуация с доступностью к длинным банковским кредитам, являющихся основным финансовым инструментом, обеспечивающим строительную деятельность девелоперов. В принципе, предельная настороженность со стороны кредитных организаций во взаимодействии с подрядчиками вполне понятна. Так, вид экономической деятельности «Строительство», по данным ЦБ РФ, обладает самой высокой долей «плохих» долгов. Доля «токсичных» кредитов четвертой (проблемные ссуды с высоким кредитным риском) и пятой (безнадежные кредиты) категорий в строительстве на 1 марта 2017 г. составляла 27,5% в рублях и 26,5% в иностранной валюте. Надо напомнить, что зона повышенного риска начинается уже с 10%.

Несмотря на целый «корпус» негативных моментов, сопровождающих функционирование строительной отрасли последнее время, результаты предпринимательского опроса, проведенного Росстатом во II квартале с. г., выглядят несколько неожиданными с точки зрения пессимизма респондентских оценок, тем более, на фоне некоторого, правда, в основном статистического успеха с майским объемом выполненных работ в целом по отрасли. Все-таки наблюдаемая макроэкономическая стабилизация в стране, переход двух основных инвесторов строительной деятельности из корпоративного сектора – промышленности и торговли в зону позитивных темпов роста, рост реальных зарплат населения, очевидная тенденция к прекращению спада реальных располагаемых денежных доходов населения, должны были способствовать выходу строительства из затянувшегося состояния рецессии. Однако, исходя из настроений респондентов, этого не произошло. Видимо, перечисленные позитивные факторы должны повлиять на улучшение финансово–хозяйственной деятельности строительной отрасли ближе к середине осени текущего года.

Слабым утешением наблюдаемых неурядиц в отрасли выглядит выявленный Росстатом в мае с. г. рост объемов строительных работ по сравнению с соответствующим периодом прошлого года на 3,8%. Во-первых, сравнение этого показателя за период январь–май продемонстрировало все-таки снижение (98,5%). Во-вторых, необходимо учитывать лишний рабочий день в мае 2017 г. и низкую базу сравнения с прошлогодним маем. И, главное, даже майский статистический рост объемов подрядных работ не снимает с повестки дня проблему спада строительной отрасли за последние три года почти на 10%.

Вместе с тем, нельзя не обратить внимание на некоторые позитивные сигналы, которые начали подавать в последнее три-четыре месяца производители стройматериалов. Данная подотрасль обрабатывающей промышленности еще в прошлом году была одной из самых депрессивных в промышленности. Однако уже в мае 2017 г. она показала темп роста 105,5%. Хотя к майским статистическим результатам надо относиться «диалектически», но все-таки индекс интенсивности промышленного производства у производителей стройматериалов растет четвертый месяц подряд. Следует заметить, что руководители предприятий по производству стройматериалов являются наиболее квалифицированными экспертами в оценках ближайших перспектив деятельности самой строительной отрасли. Они никогда не будут интенсифицировать производство продукции на своих промышленных предприятиях, если не ожидают увеличения спроса на нее со стороны подрядчиков. Если этот процесс пошел, значит, с лагом примерно в три-четыре месяца начнет оживать строительство.

Главный результирующий композитный индикатор исследования, сезонно скорректированный Индекс предпринимательской уверенности[1] (ИПУ) в строительстве, характеризующий текущее состояние делового климата в отрасли, снизился по сравнению с предыдущим кварталом на 4 п. п. и составил (–20%).

Рис.1. Динамика индекса предпринимательской уверенности в строительстве

в процентах

Столь низкого значения ИПУ не наблюдалось последние девять лет, со времени эпицентра предыдущего кризиса во II квартале 2009 г. (–21%). Главной компонентой, повлиявшей на падение композитного ИПУ в отчетном квартале, стали оценки респондентов портфеля заказов организаций. В частности, 40% руководителей строительных организаций констатировали, что во II квартале с. г. портфель заказов на подрядную деятельность находился на уровне «ниже нормального». Подобных негативных оценок не наблюдалось с 2004 г. При этом 28% респондентов сообщили о снижении числа заключенных договоров по сравнению с предыдущим кварталом (доля, сопоставимая с периодом предыдущего кризиса). Около 60% респондентов сообщили о сохранении портфеля заказов на уровне I квартала с. г.

О сокращении физического объема строительных работ по сравнению с предыдущим кварталом сообщили почти треть (31%) респондентов, участвовавших в опросе. Вместе с тем, у 22% строительных организаций выявлен рост данного показателя, а 47% респондентов констатировали сохранение объемов работ на уровне I квартала 2017 г.

Сокращение портфеля заказов на услуги строительных организаций негативным образом сказалось на состоянии строительного рынка труда. Исходя из оценок респондентов, в отрасли ускорилась интенсивность сокращения численности занятых. Доля руководителей (27%), сокращавших численность работающих, превосходила долю тех, кто расширял штаты своих организаций (16%). Баланс[2] оценки показателя опустился относительно значения предыдущего квартала на 5 п. п. Практически шесть из десяти предпринимателей (57%) сохранили численный состав своих организаций на уровне I квартала 2017 г.

Собственную конкурентную позицию организаций 8% респондентов оценили как улучшившуюся по сравнению с предшествующим кварталом, 15% отметили ухудшение (9 и 14% кварталом ранее).

Результаты проведенного опроса показали, что в строительном бизнесе сохраняется тенденция к росту стоимости как строительных материалов, так и тарифов на строительно-монтажные работы (СМР). При этом интенсивность роста цен по сравнению с I кварталом 2017 г. замедлилась, причем данное явление наблюдается пятый квартал подряд. Тем не менее, 72% участников опроса указали на возросшие по сравнению с предшествующим кварталом цены на строительные материалы, а 45% – на СМР.

Ухудшение ситуации с производственной деятельностью в отрасли отразилось на финансовых показателях работы строительных организаций. Во II квартале 2017 г. не только сохранилась негативная динамика такого финансового показателя строительной деятельности как наличие собственных средств, но и ускорилась тенденция к их сокращению. В текущем квартале 19% респондентов сообщили о снижении обеспеченности организаций собственными финансовыми ресурсами, а 9% – о ее росте. В предыдущем квартале это соотношение составило 18 и 9%. Неизменность ситуации с собственными финансовыми ресурсами организаций отметили 72% респондентов.

Средняя обеспеченность строительных организаций финансированием в отчетном квартале не превышала 6 месяцев.

Общую сложившуюся экономическую ситуацию в отчетном периоде 19% руководителей оценили как «неблагоприятную». Доля респондентов, посчитавших ее «благоприятной» и «удовлетворительной», составила 81% (9 и 72%, соответственно). Кварталом ранее оценки показателя распределились следующим образом: 18, 10 и 72%.

Прогнозные ожидания респондентов на III квартал 2017 г. по ключевым показателям строительной деятельности (портфель заказов, физический объем работ, численность занятых, обеспеченность собственными и кредитными ресурсами, а также инвестиционная активность) не предполагают принципиального изменения ситуации. В лучшем случае возможно некоторое фоновое улучшение настроений респондентов в преддверии наиболее активного для строительства IV квартала.

Результаты опроса во II квартале фиксируют сохранение доли строительных организаций, находящихся в предбанкротном состоянии, на уровне чуть меньше 20%. К этой категории условно относятся организации, у которых в течение последних трех кварталов регулярно наблюдается снижение объемов работ и новых строительных заказов, а также сокращение собственных финансовых средств. В принципе, процедура банкротств, причем не только в строительстве, не должна восприниматься как абсолютно негативное явление. К сожалению, в российской экономике функционирует относительно много неэффективных предприятий и организаций, наносящих ущерб ВВП, зачастую работающих с отрицательной добавленной стоимостью. Поэтому их уход с рынка за счет проведения цивилизованного банкротства, мог бы только оздоровить любую отрасль. Главное, чтобы эта процедура проводилась в рамках существующего законодательства и без серьезных социальных потерь для людей, занятых в этих структурах.

В связи с последними событиями, связанными с повышенным интересом к московской реновации, по-видимому, есть смысл кратко остановиться на характеристике основных показателей деятельности московского строительного комплекса и итогах предпринимательского опроса 69 строительных организаций Москвы, входящих в общую панель респондентов федерального уровня.

Похоже, что все ошибки в коммуникации Мэрии Москвы с жителями предполагаемых к сносу пятиэтажек учтены и уже в ближайшее время, в принципе, выигрышная тема как для города, так и для заинтересованных в этой акции москвичей начнет постепенно реализовываться.

Москва является безоговорочным лидером по объемам строительных работ. Так, в 2016 г. вклад стройкомплекса Москвы в общероссийский объем (6,2 трлн. руб.) составил более 10%. В Москве на высококонкурентной основе функционируют строительные организации, способные возводить объекты любого профиля от жилья до спецобъектов. Высокая конкуренция способствует постоянному обновлению парка основной строительной техники. Удельный вес машин (экскаваторов, бульдозеров, кранов передвижных и др.) с истекшим сроком службы в строительных организациях Москвы значительно ниже, чем в среднем по России. Московский стройкомплекс реализует свою продукцию относительно доходным экономическим агентам и населению. В частности, по уровню среднемесячной номинальной начисленной заработной платы москвичи занимают третье место среди всех 85 регионов страны. Формирование столичного бюджета разительно отличается от федерального бюджета, в том числе своим профицитом. Если в период начала стагнации экономики с 2013 г. до 2016 г. поступления в федеральный бюджет выросли на чуть менее 4%, то в Москве выявлен рост более чем на 25%. Вместе с тем, нельзя утверждать, что на строительство нового социального жилья и поддержание старого из бюджета города выделяются значительные финансовые средства: в 2016 г. на эти цели было выделено лишь 2% бюджета.

Москва построила в 2016 г. 3,4 млн. кв. м. нового жилья - это почти в 2,7 раза меньше, чем в Московской области. При этом численность населения Москвы почти на 5 млн. человек больше, чем Московской области. В 2016 г. по вводу жилья Москва уступила также и Краснодарскому краю.

Проблемы платежеспособного спроса в результате продолжающегося падения реальных денежных доходов населения и достаточно резкая девальвация рубля, произошедшая в последние годы, не обошла своим «вниманием» и москвичей. В результате московские строители в целях реализации вводимого жилья вынуждены снижать стоимость жилья и даже сокращать объемы строительства. Несмотря на большой строительный потенциал, московские подрядчики ввели в 2016 г. на 13,6% кв. м. жилья меньше, чем в 2015 г. Сегодня главная проблема для строителей Москвы - не как построить жилье, а как его продать. Поэтому программа московской реновации, а в дальнейшем, возможно, и других регионов, не только призвана решить главную задачу по переселению жителей в более комфортное жилье, но и даст позитивный сигнал к росту объемов строительства, транспорта, ЖКХ, промышленности строительных материалов, инфраструктуры и других сфер деятельности, не говоря уже о создании новых рабочих мест в этих видах экономической деятельности. В результате экономический эффект будет наблюдаться не только в росте ВРП регионов, попавших под реновацию, но и окажет позитивное влияние на рост ВВП страны. Главное, чтобы весь этот процесс проходил в бесконфликтной коммуникации с населением, полным соблюдением существующего законодательства, особенно касающегося прав собственности российских граждан, и, хотя бы, с минимизацией коррупционных и административных барьеров в ходе работы данного механизма. Следует помнить, что приватизированные квартиры составляют основное потенциальное материальное богатство, особенно для населения, проживающего в старых пятиэтажках.

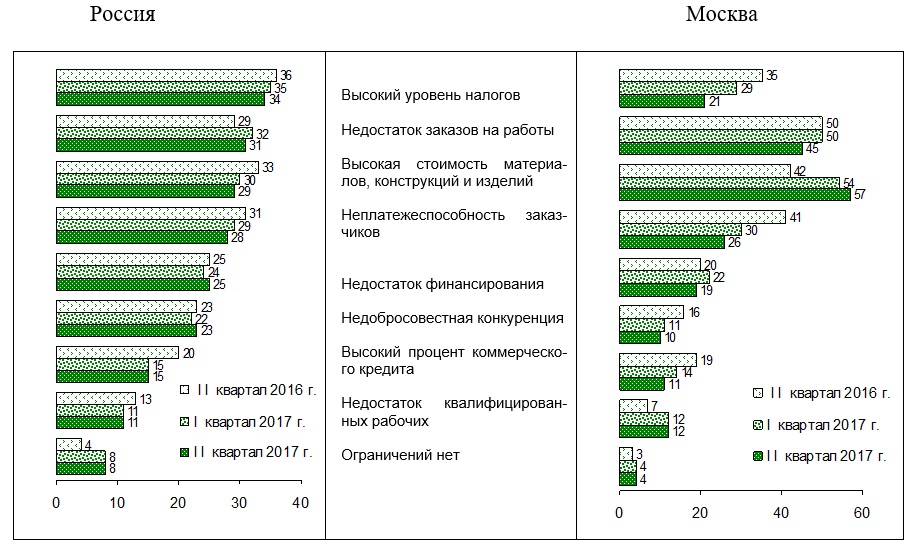

Исходя из результатов предпринимательских опросов руководителей московских строительных организаций, основными факторами, лимитирующими деятельность их организаций, являлись проблемы спроса на свои услуги, а также высокая стоимость строительных материалов, конструкций и изделий. Об этом сообщили во II квартале с. г. 45 и 57% респондентов, соответственно. Причем в среднем по России строительные организации от давления этих двух негативных факторов страдают заметно реже. В то же время высокий уровень налогообложения и недобросовестную конкуренцию в целом по России ощущает большая доля респондентов, чем в Москве.

Рис.2. Оценки факторов, ограничивающих производственную деятельность строительных организаций во II квартале 2017 г.

Во II квартале с. г. значения главного композитного индикатора проводимого мониторингового исследования, характеризующего состояние делового климата в строительной отрасли России в целом и в Москве в частности (Индекс предпринимательской уверенности), абсолютно совпали (–20%). Вместе с тем, в тенденциях и уровнях имелись существенные различия. Например, если в целом по России о сокращении объемов строительных работ во II квартале с. г. по сравнению с предыдущим кварталом сообщила треть (31%) респондентов, то в Москве эта доля значительно выше – почти половина (48%). Портфель строительных заказов в целом по России за соответствующий период сократился у 28% организаций, а в Москве - у 39%. Численность занятых в среднем по России сократили 27% подрядных организаций, а в Москве - 43%. В то же время средний уровень загрузки производственных мощностей по России составил в отчетном квартале 63%, а в московском стройкомплексе он значительно выше (71%).

МНЕНИЕ ЭКСПЕРТА

Директор Центра конъюнктурных исследований Института статистических исследований и экономики знаний НИУ ВШЭ Георгий ОСТАПКОВИЧ:

Исходя из обобщенных мнений участников предпринимательских опросов из различных базовых отраслей экономики страны, самые депрессивные настроения уже долгое время выявляются у руководителей строительных организаций. Даже респонденты из розничной торговли последние два квартала начали подавать позитивные сигналы, связанные с выходом отрасли из рецессионно-стагнационной ситуации. А ведь еще в прошлом году «розница» и «строительство» уверенно делили последние места по предпринимательским оценкам состояния делового климата. Видимо, сказалось некоторое улучшение потребительской активности населения за счет относительной экономической стабилизации в стране, роста заработных плат, очевидные тенденции к прекращению спада денежных доходов населения, а также улучшению инфляционных ожиданий и постепенному переходу домашних хозяйств от сберегательной модели поведения к потребительской, начали позитивно сказываться на розничной торговле. Сельское хозяйство и промышленность, особенно добывающая, вообще находятся в приподнятом настроении. Сфера услуг пока еще показывает нестабильные результаты, но за счет обязательных услуг находится по предпринимательским оценкам финансово-хозяйственной деятельности между промышленностью и розничной торговлей. В принципе, в том, что строительство занимает последнее место в оценочном предпринимательском рейтинге, ничего удивительного нет. Ретроспективный анализ выхода базовых отраслей из предыдущих кризисов показывает, что именно строительство позже других базовых отраслей выходит из состояния рецессии. Это определяется, в первую очередь, спецификой финансирования отрасли, огромной зависимостью строительства от спроса на оказываемые услуги и кредитования своей деятельности, а также практически безболезненной возможностью переноса приобретения объектов недвижимости в отложенный спрос «до лучших времен», если данный маневр принципиально не ухудшает финансовое состояние экономических агентов или качество и уровень жизни населения. Учитывая, что предпринимательские опросы и официальные данные Росстата в последнее время показывают относительно позитивные результаты практически во всех наблюдаемых базовых отраслях экономики, кроме строительства, можно с осторожностью предположить, что ближе к середине осени с. г. и подрядчики наконец выйдут из своей затянувшейся рецессии. Главное, чтобы ни прилетели «черные лебеди» в виде тектонического негативного ценового сдвига мировых цен на углеводородное сырье. Хотя строительство и не имеет прямого отношения к подобным изменениям, но негативные обязательные последствия в виде повышенной инфляционной, курсовой, кредитной турбулентности, а также моментального изменения потребительской модели поведения домашних хозяйств, могут ухудшить ситуацию в отрасли.

Сегодня по-прежнему основными проблемами для строительства, да и для экономики в целом, остаются хроническое сокращение реальных располагаемых денежных доходов населения и несбалансированный государственный бюджет, формирующие спрос на строительные услуги. Восстановление платежеспособности населения в настоящее время, по-видимому, одна из главных задач, стоящих перед Правительством РФ в лице его регуляторов экономической деятельности и Банка России. Причем экономический вид деятельности «строительство» заинтересован не только в восстановлении доходов всех категорий населения, но и, в первую очередь, в увеличении доходов среднего класса, который, наряду с низкодоходной категорией населения, понес наибольшие финансовые потери в последние два-три года. Именно средний класс является для строителей самым востребованным потенциальным клиентом в приобретении недвижимости. Все-таки, низкодоходное население без помощи государства и даже с учетом возможного снижения ставок по ипотеке вряд ли сможет активно участвовать в приобретении нового собственного жилья. Большинство высокодоходного населения уже обеспечено качественным жильем, а приобретать его в инвестиционных целях из-за роста налогов на собственность и специфики кадастровой оценки жилья стало менее привлекательным. Вдобавок высокодоходное население и так приобретало жилье в период спада доходов населения. В худшем случае они просто снижали категорию недвижимости, например, переходя с покупки жилья категории «люкс» на «премиум» или с «премиум» на улучшенный «эконом». Именно средний класс, обладающий высоким доходным потенциалом и имеющий значительный отложенный спрос на жилье из-за последних «неурядиц» в экономике, является самым привлекательным клиентом для строителей с точки зрения увеличения спроса на свои услуги. Сегодняшняя «просадка» доходов среднего класса вносит серьезные проблемы, связанные со снижением потребительских расходов, являющихся движущей силой роста не только экономики в целом, но и строительной отрасли в частности. Во-вторых, слабость среднего класса сокращает объем налоговых поступлений в бюджет страны, которые могли бы стимулировать новые строительные заказы со стороны государства. При этом есть полное ощущение, что низкодоходное и состоятельное население зачастую проявляют удивительную сноровку в уклонении от налогов и получении от государства относительно избыточных различных льгот. Если к этому добавить тот очевидный факт, что средний класс является наиболее ярким электоральным представителем в периоды избирательных компаний различных уровней власти, его скорейшее материальное восстановление необходимо не только для экономики страны, но и для общего благополучия государства в целом.

Нельзя не остановиться на одной проблеме, которая наверняка возникнет, но не ранее, чем через полтора–два года. Учитывая начавшуюся макроэкономическую стабилизацию в стране, ожидаемый, хотя и незначительный, рост экономики в ближайшее время, очевидную смену негативного тренда реальных доходов населения на позитивный и развертывание программы реновации, все непосредственные фигуранты, зависящие от этих положительных изменений, начнут реализовывать свой огромный отложенный спрос на объекты производственного и жилого строительства. При этом надо учитывать, что в период достаточно продолжительного спада большинство строительных организаций абсолютно разумно в целях сокращения издержек оптимизировало численность занятых и, как минимум, не форсировало обновление собственных основных фондов и закупок строительных машин и механизмов. Вдобавок, в настоящее время идет череда банкротств подрядных организаций. Не совсем ясно, как будет действовать на рынке реновации созданный абсолютный монополист «Фонд реновации жилой застройки», выполняющий функции застройщика с огромными бюджетными ресурсами и правами, вплоть до проведения торгов на выбор подрядчиков. Учитывая все эти составляющие, возникает вопрос: «а смогут ли строители принять на себя через полтора–два года объемы обрушившегося спроса?». Если к этому добавить проблемы, которые возникнут у отрасли с перезагрузкой нормативной базы в строительстве, это только усилит неопределенность. Единственно, что можно гарантировать точно - это рост цен на строительные услуги, а вот будет ли он вялотекущим или галопирующим покажет время.

__________________________________

[1] Индекс предпринимательской уверенности в строительстве рассчитывается как среднее арифметическое значение балансов оценок уровня портфеля заказов и ожидаемых изменений численности занятых, в процентах.

[2] Баланс — разность долей респондентов, отметивших «увеличение» и «уменьшение» значения показателя по сравнению с предыдущим периодом, или разность долей респондентов, отметивших уровень показателя как «выше нормального» и «ниже нормального» в отчетном периоде, в процентах.