Открытые горизонты девелоперов: как работать с ценообразованием в новых регионах

Если не знать расценки и потребности конкретного региона, то масштабирование и экспансия могут превратить перспективный бизнес в убыточный. Менеджер продуктов Profitbase Александр Ведерников рассказывает, что делать, если у застройщика нет опыта в новом регионе, как определить планку ценообразования и как построить безубыточную модель реализации лотов.

Как избежать ошибок в ценообразовании на новом рынке

При выходе на новый рынок невозможно не совершать ошибки. И эти ошибки связаны, например, не столько с неправильным подбором материалов под климат, сколько с неумением выстраивать ценообразование под возможности и потребности рынка. Это приводит к упущенной выгоде из-за непонимания потребностей целевой аудитории, к потере доли клиентов и вымываемости фонда помещений.

Разберемся, как девелоперу строить работу с ценообразованием в новом регионе: от изучения УТП до метода регулирования цен лотов.

Шаг 1. Проведите первичный анализ рынка

В процессе первичного ценообразования учитывайте сам рынок: чтобы его изучить, бывает достаточно рассмотреть предложение и спрос. Один из способов это сделать — стать тайным покупателем у местных игроков.

Для полноты результатов нужно также проанализировать данные Росреестра по уникальным торговым предложениям и темпам их продаж. Уникальность предложения будет зависеть от количества и востребованности продающих характеристик.

Отслеживайте динамику спроса. Крупный рынок необязательно будет перспективным. Регион с быстрым ростом спроса может быть привлекательней для застройщика, чем тот, где рынок больше, но спрос падает. В разы проще привлекать новых покупателей, чем уводить их у конкурентов.

Чтобы получить полный результат, придется проанализировать информацию Росреестра по уникальным торговым предложениям (УТП) и темпам продаж лотов с УТП. Уникальность предложения будет зависеть от количества и востребованности продающих характеристик, определить которые не так сложно.

Шаг 2. Проанализируйте популярные группы лотов

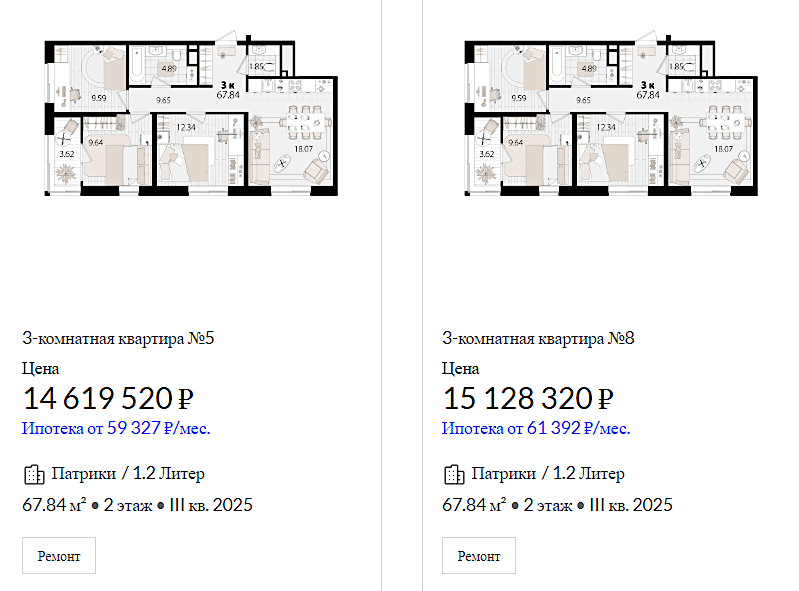

Проведите анализ сделок популярных и дорогих групп лотов в новом регионе и выясните, почему эти лоты пользуются спросом и по какой цене они были приобретены.

На основе анализа сформируется модель продающих в рамках региона характеристик: комнатность, планировка, вид из окон, этажность и т. д.

Например, во Владивостоке трехкомнатная квартира с видом на море на 17-м этаже стоит 11,9 млн руб. Аналогичная квартира, но на 6-м этаже, будет стоить на миллион рублей дешевле. Просто потому, что море из окон уже не так хорошо видно.

Там же однокомнатные квартиры: одна с видом на зеленый массив, а другая — на море.

Один этаж, тот же метраж, но цены уже отличаются на 300 тыс. руб.: «морская» квартира будет дороже.

Стоит понимать, что цена на конкретный лот формируется не только на УТП, но и на базовом показателе — цене квадратного метра.

Шаг 3. Просчитайте финансовые показатели

Рассчитайте среднюю цену квадратного метра

Себестоимость строительства и условия проектного финансирования — это то, на что будет опираться цена квадратного метра. Выведите средневзвешенную цену 1 кв. м, чтобы от нее перейти к следующему шагу — первичной финансовой модели проекта.

Составьте первичную финансовую модель с региональными особенностями

Откройте шахматку проекта и расцените лоты на основе выведенной средней цены за квадратный метр. Затем выберите лоты, которые обладают релевантными для региона продающими характеристиками и добавьте повышающие коэффициенты.

На старте продаж можно ориентироваться на стоимость подобных лотов у ближайших конкурентов.

Например, как это сделал краснодарский девелопер: окна ЖК выходят на соседний дом через двухполосную дорогу. Именно эта характеристика вида из окна при прочих равных увеличивает стоимость двухкомнатной квартиры с видом не на соседний дом минимум на 500 тыс. руб.

В этом случае девелопер использовал базовую цену за метраж и к ней добавил повышающий коэффициент за вид, а к другим квартирам присовокупил коэффициенты за их этажность, планировку и другие параметры по типу кладовых, удаленности от лифта и т. д.

После расчета шахматки в идеальных условиях у каждого лота появится уникальная стоимость, но важно понимать, что это не является обязательным условием и напрямую зависит от целевой аудитории.

И когда у лотов появились цены, нужно подготовиться к работе с клиентами. То есть нужно разработать политику скидок — универсального инструмента «дожима», который также имеет региональные особенности.

Шаг 4. Определитесь со скидочной политикой

Скидки присутствуют всегда и везде в разных видах, и для каждого региона размеры и типы скидок должны быть свои. Так, в регионах СНГ дельта между стоимостью договора и прайса может достигать 10% — 15%.

В некоторых странах выставлять на сайты цену или классифайды не принято, и сделка проходит в рамках диалога менеджера по продажам и клиента.

Если зайти на такой рынок со своими уставом и выложить на сайте целый список спецпредложений в рамках карточки лота, то велик риск, что покупатель просто не будет готов к такому предложению: у него может не быть сформированного паттерна реакции. Такой покупатель привык, что покупка квартиры — это как покупка вещей на рынке и торговаться нужно в моменте.

И, опять же, торговаться в некоторых регионах принято не только на процент скидки. Поэтому позиционирование «дожима» также важно проработать.

Немного про позиционирование скидок

Этот пункт напрямую связан со зрелостью рынка и потенциального покупателя, но как именно применять этот инструмент в рамках региона, лучше узнать у коллег. То есть, если где-то скидка — это условные 5%, то где-то — «отделка бесплатно».

Как только у девелопера появится собственная картина продаж и аналитика, возникает и возможность самостоятельно регулировать форматы скидки по запросам рынка.

Шаг 5. Продумайте систему регуляции цен на этапе реализации проекта

На этом этапе уже собраны паттерны потенциального покупателя, первичная финансовая модель и система «дожима». Эти инструменты являются основополагающими, но их недостаточно, чтобы максимизировать выручку и избежать рисков потери конкурентоспособности.

Для решения этих вопросов нужно системно регулировать цены на этапе реализации проекта.

Что подразумевает комплексный подход

Такой комплекс — это сохранение плановых темпов, выручки и полной ассортиментной группы на весь срок продаж. Благодаря этому подходу возможно создать условия для получения минимального процента за использование проектного фонда и выстроить планы, исходя из финансовой модели банка, и для этого важно регулярно оценивать выбытие лотов по характеристикам.

Этот подход завязан на мониторинге лотов по группам характеристик. В лотах важно проверять убытие и регулировать темпы продаж. Чаще всего темпы регулируются именно повышением цен.

Обычная практика — когда быстро раскупают однокомнатные квартиры, находящиеся в хорошей доступности от высших учебных учреждений. Тогда девелоперы поднимают цены на эти лоты, что помогает сохранить ассортимент, максимизировать выручку и купировать риски потери конкурентной привлекательности из-за неполной ассортиментной группы.

Также вымывание более ликвидных лотов по заниженной цене приведет к сложностям при повышении себестоимости строительных материалов.

Если лоты одного типа закончатся, то потенциальный клиент уйдет к другому застройщику.

Как упростить работу с ценами

Гарантированный результат получится только при кропотливом изучении ассортимента, потребностей и триггеров рынка. Ускорить сбор и анализ информации помогут специальные сервисы.

Одно из таких решений — Profitbase.ai. Инструмент способен проводить анализ рынка и предлагать основания для изменения цен не на основе «ощущений», а на основе проработанных алгоритмов.

Кейсы показывают, что результатом комплексного подхода в ценообразовании и внедрения инструмента динамического ценообразования Profitbase.ai может стать увеличение квартальной выручки минимум на 3%, что в цифрах маржинальности — перспективный результат.

Итог: алгоритм работы с ценообразованием в новых регионах

Выход на новый рынок — это не череда сложностей, а целый ряд перспектив, если готовиться к этому выходу комплексно:

1. Изучите рынки покупателей и продавцов, сформируйте список востребованных характеристик лотов в регионе.

2. Расцените шахматку на основе цен за квадратный метр и повышающих коэффициентов за востребованные характеристики.

3. Разработайте систему скидок по потребностям целевой аудитории и используйте ее для «дожима» сделок.

4. Работайте с ценообразованием комплексно: следите за вымываемостью, поднимайте цены на убывающие лоты, используйте оптимизирующие решения.

СПРАВКА

Profitbase — цифровая экосистема для девелоперов, которая включает решения для управления продажами, проведением сделки, маркетингом и клиентским сервисом застройщика. Платформа запущена в 2016 году, сегодня решения Profitbase используют более 500 застройщиков в России и СНГ.

Другие публикации по теме:

Как технологии помогают застройщикам сократить расходы в кризис

Profitbase проведет на форуме недвижимости «Движение» конференцию по цифровизации девелопмента

Российские IT-компании готовят специальные предложения для поддержки рынка недвижимости

Онлайн-продажи квартир 2022. Учимся на чужих ошибках и запускаемся на счет «Три!..»

Группа Эталон выстроила бесшовный процесс дистанционной продажи квартир с сервисами Profitbase

Геном инноваций: Profitbase стал резидентом Сколково

Вся правда об онлайн-продажах: исследование ТОП-100 застройщиков от Profitbase

Profitbase — в едином реестре российского ПО

Стартап-шоу для застройщиков: новый проект с онлайн-оценкой инноваций в недвижимости

Новые возможности для застройщиков: как изменился Profitbase за 2020 год

Личный кабинет покупателя: онлайн-продажи квартир с Profitbase

Profitbase — IT-платформа для управления маркетингом и продажами в недвижимости

70 сервисов для цифровизации девелопмента

Масштабируйте продажи, а не хаос: Profitbase выпустил новое решение для работы с агентами

Сбербанк и Profitbase переводят продажи квартир в онлайн

На конференции Сбера Оксана Дунина рассказала, что мешает российским застройщикам цифровизироваться

Как риск потери миллиона сподвиг застройщика настроить автоматизацию продаж: кейс СЗ Архитектор

«Нужно строить цифровые города, а мы бьёмся за бюджет на ноутбук»