Эксперты: спрос и цены на столичное жилье выросли на четверть

Аналитики ЦИАН подвели итоги февраля на рынке новостроек Московского региона.

Фото: www.siapress.ru

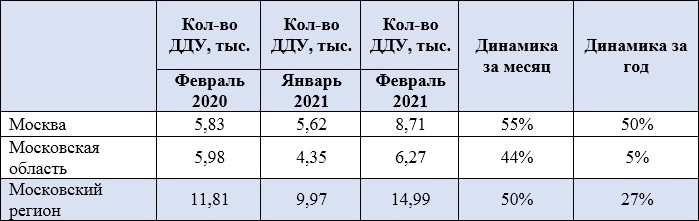

В исследовании приводятся данные Росреестра, согласно которым в указанный период в Москве и Московской области было зарегистрировано почти 15 тыс. договоров участия в долевом строительстве (ДДУ).

Это на 27% больше, чем в феврале 2020 года, и на 50% превышает показатели января текущего года.

Источник: ЦИАН

А вот по сравнению с рекордным декабрем 2020 года (18,9 тыс. ДДУ) спрос в феврале оказался на 21% ниже, отмечают авторы исследования.

Эту тенденцию они объясняют процессом реализации отложенного спроса и продолжающимся ростом цен на столичное жилье.

Статистика и динамика по предложению на рынке новостроек Московского региона, отраженная в исследовании, такова:

Фото: www.cian.ru

• в феврале поступило в продажу 62 корпуса на 15,5 тыс. квартир и апартаментов общей площадью 851 тыс. кв. м;

• рынок пополнился 10 новыми ЖК, шесть из которых расположены в старых границах Москвы, четыре — в Московской области;

• в продаже по состоянию на начало марта находилось 64,7 тыс. квартир и апартаментов (-25% относительно марта 2020 года, -3% относительно января этого года);

• 59% объема предложения (37,9 тыс. лотов) Московского региона сосредоточено в самой Белокаменной.

Фото: www.storm24.media

Логично, что на фоне значительного сокращения предложения в течение года на соразмерную величину выросли спрос и цены.

Согласно расчетам аналитиков ЦИАН, в целом в Московском регионе средняя цена 1 кв. м жилья в феврале достигла 198,1 тыс. руб. (+3% к январю этого года, +25,9% к февралю 2020 года).

В Москве этот показатель достиг 245,8 тыс. руб. (+5,4% в месячной и +21% — в головой динамике). В Московской области — 120,1 тыс. руб. (-1,2%, +28,2%, соответственно).

Фото: www.yandex.ru

Рост цен приводит к росту популярности ипотечных сделок. Так, относительно января доля ипотеки в Московском регионе увеличилась сразу на 6 п. п. — с 63% до 69%. Аналогичные показатели наблюдались в мае прошлого года — в первый месяц действия госпрограммы льготной ипотеки на новостройки.

Средний чек ипотечной сделки в Москве вырос за год с 10,8 млн до 12,1 млн руб. (+12%). В Московской области этот показатель увеличился с 4,7 млн до 5,9 млн руб. (+26%).

Иными словами, покупать столичное жилье в ипотеку стали чаще и на бОльшие суммы, чем год назад.

Фото: www.proocenka.com

По мнению руководителя Аналитического центра ЦИАН Алексея Попова (на фото), произошедший за последний год рост цен не удастся компенсировать только за счет снижения ставок по ипотеке.

Сейчас спрос стимулирует уже не сама госпрограмма льготной ипотеки, а мотивация купить квартиру «пока не подорожало», пояснил эксперт.

Другие публикации по теме:

Эксперты: за год столичное жилье заметно подорожало, а среди покупателей выросла доля ипотечников

ЦИАН: Чем слабее рубль — тем больше россиян хотят вложиться в столичное жилье