Эксперты: в апреле ситуация на рынке ипотечного жилищного кредитования коренным образом улучшилась

Выдача ипотечных кредитов за первые четыре месяца 2023 года увеличилась на 13%, а сумма выданных кредитов — на 24% по сравнению с тем же периодом 2022-го, подсчитали аналитики ДОМ.РФ на основании данных Банка России и компании Frank RG.

Фото: www.salekhard.org

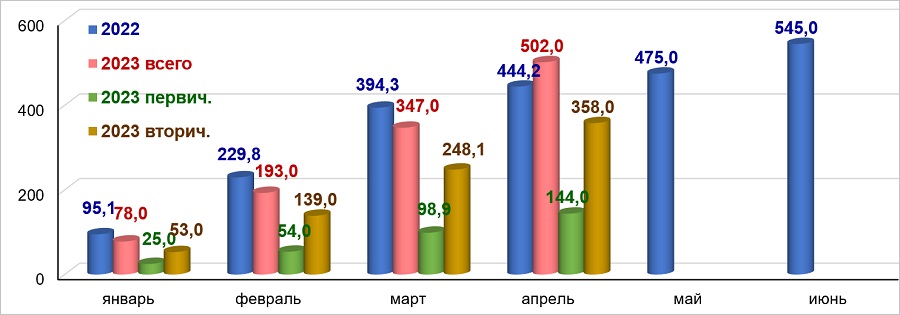

Всего, по подсчетам специалистов, за январь — апрель в этом году было выдано 502 тыс. ипотечных жилищных кредитов.

Количество ипотечных жилищных кредитов в 2022 и 2023 годах, тыс. шт. (нарастающим итогом)

Источники: Банк России, Frank RG, оценки и расчеты ДОМ.РФ

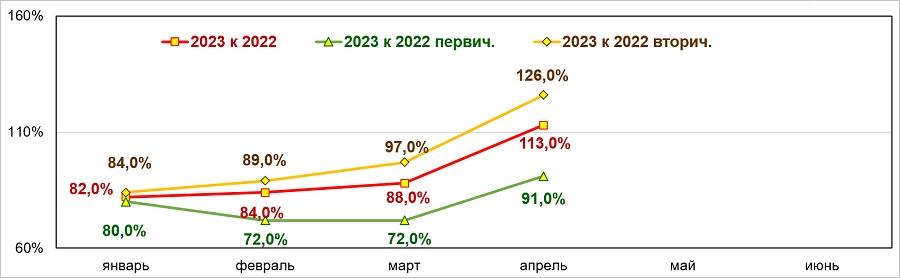

При этом количество выданных кредитов для покупки жилья на первичном рынке достигло 144 тыс. договоров (91% от уровня 2022 года), на вторичном рынке — 358 тыс. договоров (126% от уровня 2022 года).

Количество ипотечных жилищных кредитов в 2023 году в % к 2022году (нарастающим итогом)

Источники: Банк России, Frank RG, оценки и расчеты ДОМ.РФ

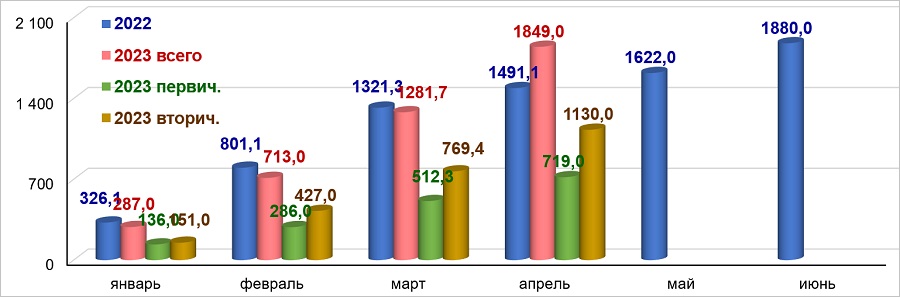

По сравнению с 2022 годом общий объем выдачи составил 113%, а сумма выданных средств на покупку жилья — 1 849 млрд руб., или 124% от уровня 2022 года (рис. 2.2).

Объем ипотечного жилищного кредитования в 2022 и 2023 годах, млрд руб. (нарастающим итогом)

Источники: Банк России, Frank RG, оценки и расчеты ДОМ.РФ

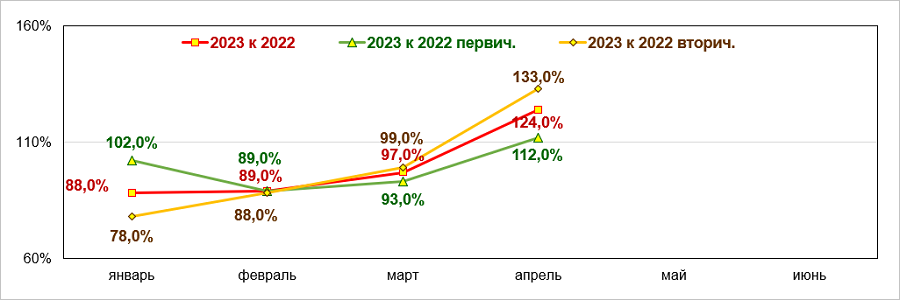

Объем ипотеки на рынке новостроек составил 719 млрд руб. (112% от уровня 2022 года), на вторичном рынке — 1130 млрд руб. (133% от уровня 2022 года).

Объем ипотечного жилищного кредитования в 2023 году в % к 2022 году (нарастающим итогом)

Источники: Банк России, Frank RG, оценки и расчеты ДОМ.РФ

По-прежнему большее количество пользователей ипотечным кредитованием предпочитают с помощью займов покупать жилье на вторичном рынке.

Количество ИЖК, полученного для покупки жилья в новостройке, составляет около 29%, объем ИЖК — около 40%.

Основные итоги ипотечного жилищного кредитования

Апрель 2023 года

|

Количество ИЖК

|

Объем ИЖК

|

||

|

тыс. кредитов |

% к 2022 |

млрд руб.

|

% к 2022 |

Первичный рынок

|

46 |

+125% |

230 |

+156% |

Вторичный рынок

|

110 |

+279% |

346 |

+381% |

Всего

|

156 |

+215% |

576 |

+256% |

Январь — апрель 2023 года

|

Количество ИЖК

|

Объем ИЖК

|

||

|

тыс. кредитов |

% к 2022 |

млрд руб.

|

% к 2022 |

Первичный рынок

|

144 |

-9% |

719 |

+12%

|

Вторичный рынок

|

358 |

+26% |

1130 |

+33% |

Всего

|

502 |

+13% |

1849 |

+24%

|

Источники: Банк России, Frank RG, оценки и расчеты ДОМ.РФ

Аналитики отмечают заметный рост ипотечного жилищного кредитования по сравнению с аналогичным периодом 2022 года — как в количественном отношении (+13%), так и по объему (+24%).

Особенно существенно, как видно из графиков и таблиц, выросли показатели вторичного рынка — и по количеству (+26%), и по объему (+33%).

На основании анализа представленных данных эксперты делают вывод, что в апреле текущего года произошло коренное улучшение ситуации на рынке ипотечного жилищного кредитования.

Другие публикации по теме:

В апреле объем ипотечных сделок в Банке ДОМ.РФ вырос на 62,5%

Cпрос на программу IT-ипотеки в Банке ДОМ.РФ вырос втрое

Эксперты: в I квартале в Московском регионе доля ипотеки достигла 80,7% от общего объема кредитов

В I квартале Банк ДОМ.РФ увеличил объем выданных кредитов на 132%

Банк ДОМ.РФ: количество заявок на ипотеку для ИЖС ежемесячно растет на 40%

Эксперты: в марте количество выданных крупнейшими банками ипотечных кредитов увеличилось на 37%

Эксперты: цены жилья на вторичном рынке скоро догонят новостройки

Эксперты: на столичном рынке жилья происходит перераспределение покупательского спроса

Банк ДОМ.РФ вошел в ТОП-3 ипотечных банков

В этом году Банк ДОМ.РФ выдал 40 тыс. ипотечных кредитов на 100 млрд руб.

Банк ДОМ.РФ — общероссийский банковский лидер по приросту выдачи ипотечных кредитов