Эксперты ВШЭ: Строительство остается самой проблемной и непредсказуемой из базовых отраслей экономики

Руководство Центра конъюнктурных исследований Института статистических исследований и экономики знаний Национального исследовательского университета «Высшая школа экономики» (ЦКИ ИСИ НИУ ВШЭ) любезно предоставило порталу ЕРЗ очередной информационно-аналитический материал о состоянии делового климата в строительстве в I квартале 2019 года и ожиданиях предпринимателей на II квартал.

Фото: www.kvobzor.ru

В докладе использованы результаты ежеквартальных опросов, проводимых Федеральной службой государственной статистики среди руководителей более 6 тыс. строительных организаций[1], различных по численности занятых, в 82 субъектах Российской Федерации.

Состояние и основные проблемы строительной отрасли

Исходя из обобщенных мнений руководителей строительных организаций и официальных количественных данных Росстата, экономический вид деятельности «Строительство» сохраняет за собой статус самой проблемной и непредсказуемой среди всех восьми базовых отраслей экономики страны. Причем текущая и ожидаемая экономическая неопределенность в строительстве вызвана не только фундаментальными законодательными и нормативными изменениями, но и статистическими перестроениями, проведенными Росстатом в конце прошлого года.

Фото: www.energy.s-kon.ru

Так, в последний момент в конце 2018 г. статистическим ведомством было добавлено более 5% потерянного ранее роста объемов строительных работ за счет ввода крупных объектов в сфере добычи и транспортировки углеводородов в Тюменской области ХМАО и ЯМАО, на сумму более полутриллиона рублей.

В результате «Строительство» из заштатного аутсайдера, развивающегося по предыдущим данным по рецессионно-стагнационному сценарию, подобно сказочной Золушке превратилась в отраслевого экономического лидера экономики России, показав выдающийся темп годового роста за последние 10 лет — (105,3%). При этом строительство стало чуть ли не основным драйвером роста ВВП страны в целом в 2018 году — на 2,3%. Хотя еще в октябре прошлого года даже самое оптимистичное ведомство в лице Минэкономразвития РФ прогнозировало годовой рост ВВП на 1,8 — максимум 2%, а ведь именно эти 0,3—0,5% улучшенного роста ВВП (2018 г. — 103,6 трлн руб.) и составляют «найденные» в последний момент строительные объемы на более 500 млрд руб.

Конечно, подобные «кунштюки» вызывают законные вопросы у пользователей статистической информации. Так, не очень понятно, как такие крупные VIP-объекты, строящиеся не один год, могли не отчитываться за поэтапный ввод незавершенного строительства по предыдущим годам, а отчитались за весь объект только в конце 2018 года при сдаче под ключ и постановке основных фондов на баланс. При этом, по-видимому, регулярно отчитываясь по таким не менее важным показателям строительной деятельности, как инвестиции, численность занятых, фонд заработной платы и др.

Фото: www.pbs.twimg.com

Не очень понятно, как подрядной деятельности удалось выйти на такие выдающиеся темпы по объемам строительства в 2018 году при хроническом сокращении производства основных строительных материалов (кирпич строительный — (93,9%) к объемам производства в 2017 года, блоки стеновые — (93,1%), товарный бетон — (98,4%), различные виды цемента — (98,1%), различные строительные смеси — (93,7%)) и при отрицательных темпах роста объемов погрузки строительных грузов железнодорожным транспортом — на 93% к 2017 году

Следует обратить внимание на то, что основным строительным драйвером в прошлом году стало производственное строительство, так как бывший лидер жилищное строительство показало худший результат в прошлом году за последние 5 лет — 75,3 млн кв. м, это 95,1% к

2017 году.

Основной вклад в общий объем производственного строительства вносят в первую очередь крупные VIP-объекты, в том числе Керченский мост, космодром Восточный, судостроительный комплекс «Звезда», «Лахта-центр», мост через Амур и др., а также объекты, напрямую или косвенно аффилированные с ВПК, и объекты нефтегазового комплекса, включая «Силу Сибири», «Северный поток-2» и упоминавшийся «Ямал СПГ».

Фото: www.news.sarbc.ru

Все эти стройки обеспечены гарантированным государственным финансированием, на них работают высококвалифицированные специалисты с весьма достойной оплатой и высокой производительностью труда. Строительство этих объектов в основном обеспечено новейшей современной импортной техникой, позволяющей возводить любые объекты вплоть до специальных. К тому же строительство указанных объектов, как правило, сопровождается прогрессивным менеджментом с применением современных инновационных управленческих решений и постоянно контролируется исполнительной властью на различных уровнях.

Вместе с тем, несмотря на массу положительных характеристик, которыми обладают строительные компании, возводящие перечисленные, преимущественно федеральные, объекты, у них имеется одна, но очень существенная негативная составляющая. Весь этот пул крайне ограничен 100—120 организациями при явном лидерстве в отношении государственных VIP-объектов 15—20 компаний.

Фото:www.prev.benefitsystems.pl

Фактически эти компании являются монополистами на строительном рынке со всеми вытекающими негативными ценовыми и другими последствиями. Ворваться в этот пул со стороны, даже на конкурсной или аукционной основе, практически невозможно, а «купить входной билет» стоит значительных финансовых издержек. Большинство этих компаний, особенно лидеры указанного пула, работают преимущественно вне зоны конкуренции со стороны других строительных фирм. Проблемы выиграть конкурс на строительство для них практически не существует.

Одним из результатов подобного экономического поведения является тот факт, когда постоянно, иногда в разы, увеличивается начальная сметная стоимость крупных объектов по сравнению с конечной стоимостью.

В качестве примера можно привести строительство футбольного стадиона «Зенит-Арена» на Крестовском острове в Санкт-Петербурге. Строительство данного стадиона было утверждено Постановлением Правительства Санкт-Петербурга от 28.12.2004 с первоначальной стоимостью около 7 млрд. руб. Окончательная стоимость объекта, введенного в эксплуатацию в конце 2016 года, по разным оценкам составила от 43 до 50 млрд. руб.

Фото: www.utmagazine.ru

Исходя из результатов предпринимательского опроса за I квартал нынешнего года, расширенную долю относительно благополучных инвестиционно и инновационно активных организаций, работающих на российском строительном рынке, можно оценить примерно в 15—20% от общего числа подрядных организаций. Именно эти компании, многие из которых являются частичными монополистами в строительной отрасли, концентрируют у себя наибольший объем строительных работ в денежном выражении по экономическому виду деятельности «Строительство» в целом и особенно по объектам федерального уровня.

На противоположном полюсе расположилась группа строительных организаций, оценочно примерно 23—25%, которые находятся, исходя из обобщенных мнений респондентов, в предбанкротном состоянии. Причем доля таких организаций по сравнению с I кварталом 2018 года увеличилась на 5—7 п. п. По-видимому, заметное ухудшение данного тренда в первую очередь связано с фундаментальными законодательными изменениями в жилищном сегменте строительной отрасли, происходящими последний год.

Понятно, что низкорентабельные и финансово слабые строительные организации вряд ли выдержат «тесное сотрудничество» с постоянно контролирующими их банками, вместо коммуникации с «тихими» и зависящими от них дольщиками. В лучшем случае эти организации исключат из своей деятельности жилищное строительство и перейдут в небольшое производственное строительство, капитальный ремонт зданий и сооружений или в основу своего функционирования заложат преимущественно субподрядную деятельность с меньшим набором юридической ответственности.

Фото: www.sotsproekt-ryazan.ru

В принципе в банкротстве предприятий и организаций любых видов экономической деятельности нет ничего критического. В условиях рыночной модели развития экономики только через конкуренцию и «созидательное разрушение» можно добиться высокой производительности и соответственно эффективности различных внедряемых проектов. Главное, чтобы текущие и наверняка последующие в ближайшей перспективе банкротства части строительных организаций не сопровождались повышенной социальной турбулентностью на российском рынке труда.

Также желательно чтобы обанкротившиеся компании не были слишком закредитованы и не имели большой задолженности по вводу различных объектов, особенно жилья. К позитивным моментам российских банкротств можно отнести тот факт, что у нас, как правило, строительные фирмы не исчезают полностью вместе с рабочими, особенно квалифицированными, а их преимущественно просто поглощают другие, более «авторитетные» и финансово сильные участники строительного бизнеса. При этом «поглотители» зачастую считают, что таким образом они модернизируют и расширяют деятельность своих компаний.

Надо заметить, что «Строительство» уверенно вышло на первое место по доле банкротств в общем числе подрядных организаций, обогнав бывшего лидера по этому показателю за последние пять лет — торговлю. Причем, учитывая продолжающуюся уже длительное время законодательную и нормативную перестройку отрасли с непредсказуемым в будущем поведением участников этого процесса в лице банков, похоже, что (по крайней мере, в ближайшей перспективе) девелоперы «пальму первенства» по банкротствам ритейлерам не уступят.

Фото: www. domrfbank.ru

К сожалению, складывается такое впечатление, что повышенная последние год-полтора турбулентность в строительстве, особенно в ее жилищном сегменте, постепенно сводит на «нет» такой вид предпринимательской деятельности, как «девелопмент». Есть основания осторожно предполагать, что роль частных девелоперов в ближайшее время значительно минимизируется, а основные функции по «постройке» и «достройке» жилья за обанкротившимися организациями возьмут на себя госструктуры типа «ДОМ.РФ» (до марта 2018 г. — АИЖК со 100% акций, принадлежащих государству) или Фонд реновации.

В середине рейтинга, составленного на базе обобщенных мнений руководителей строительных организаций, полученных в ходе предпринимательского опроса за I квартал 2019 г., находится достаточно значительная группа подрядных организаций, примерно 55% от общего их числа.

Благополучие или неудачи этих строительных компаний зависят не только от их финансовой составляющей, менеджмента, состава основных строительных фондов и квалификации самих строителей в организации и др. Но главное — от конъюнктуры строительного рынка, в том числе в регионах по месту их пребывания, от наличия и объема новых заказов, уровня конкуренции, а также, что немаловажно, от степени договороспособности предпринимателей с региональной и местной властью за получение приоритетности при распределении новых строительных заказов.

Фото: www.club.ru

Исходя из мнений руководителей этих «серединных» строительных организаций, их компании чувствуют себя достаточно уверенно, функционируя в своей нише. Однако они значительно уступают по большинству экономических показателей лидерам строительного бизнеса, особенно из первой сотни рейтинга, но в то же время находятся на почтительном расстоянии от организаций в предбанкротном состоянии.

Общую качественную оценку строительного бизнеса можно, на наш взгляд, адекватно дать, исходя из обобщенных мнений всех категорий участников предпринимательского опроса, высказанных ими по результатам работы в I квартале сего года.

Главный композитный индикатор исследования — Индекс предпринимательской уверенности (ИПУ), характеризующий состояние делового климата в строительной отрасли, в I квартале 2019 года снизился на 1 п. п. по сравнению с IV кварталом 2018 года и составил (-20%).

Негативное влияние на ИПУ оказали все два его компонента — однако большая отрицательная динамика наблюдалась со стороны оценок ожидаемой ситуации изменения численности работников, занятых в строительной сфере, продемонстрировав достаточно резкое изменение, переместившись в область отрицательных значений, косвенно свидетельствуя скорее о консервативных ожиданиях в развитии производственной деятельности в ближайшем квартале.

Рис. 1. Динамика индекса предпринимательской уверенности

и его компонентов в строительстве

в процентах

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ, Росстат

Следует обратить внимание, что выявленное по результатам работы в I квартале значение ИПУ в строительстве лишь на 1 п. п. лучше, чем в кризисном 2009 году. При этом оценки строительного ИПУ существенно хуже ИПУ в других, базовых отраслях, где проводятся предпринимательские опросы. Так ИПУ в обрабатывающей промышленности по итогам работы за I квартал с. г. показал значение примерно (-3%), в добывающей промышленности (+1%), в розничной торговле (+5%) и сфере услуг (-3%).

Конечно, столь высокий негативный разрыв, в силу методологической разнородности показателей при расчете отраслевых ИПУ, не свидетельствует о катастрофической ситуации в строительстве по сравнению с другими наблюдаемыми базовыми отраслями экономики страны, но то что подавляющее большинство респондентов из строительной отрасли более пессимистичны в оценках состояния делового климата на своих предприятиях, очевидно.

Ключевые отраслевые тенденции

✔ Сниженный тонус деловой активности в отрасли на фоне сворачивания краткосрочных стабилизирующих тенденций, обозначившихся по итогам 2018 года;

✔ Возврат главного композитного индикатора исследования — индекса предпринимательской уверенности (ИПУ) на дно экстремальных минимумов последних двух лет: уменьшение значения до (‒20%);

✔ Распространение неблагоприятных предпринимательских оценок и углубление траектории движения основных производственных и, особенно, финансовых нисходящих трендов;

✔ Повышенный инфляционный фон в части возросших цен на строительные материалы и строительно-монтажные работы;

✔ Умеренный подъем предпринимательских настроений относительно перспективы позитивного улучшения динамики развития во II квартале.

Обобщенная оценка конъюнктуры в строительстве[2]

Результаты опроса в I квартале 2019 года выявили сниженную деловую активность в отрасли. Большинство производственных и финансовых показателей деятельности строительных организаций характеризовались усугублением негативной динамики.

Оценки основных показателей деятельности строительных организаций Таблица 1

баланс[3], в процентах

2018

|

2019

|

||

I квартал |

IV квартал |

I квартал |

|

Индекс предпринимательской уверенности |

–20

|

–19

|

-20

|

Число заключенных договоров |

-7

|

–5

|

-1

|

Физический объем работ |

–12

|

–7

|

-12

|

Численность занятых |

–14

|

–13 |

-14

|

Цены на строительно-монтажные работы |

+36

|

+39 |

+43 |

Цены на строительные материалы |

+67

|

+66 |

+72 |

Обеспеченность собственными финансовыми ресурсами |

-8

|

–5 |

-12 |

Обеспеченность кредитными и заемными финансовыми ресурсами |

-1

|

-2 |

-4 |

Прибыль |

+4

|

+4 |

-5 |

Источник: ЦКИ ИСИЭЗ ВШЭ, Росстат

К относительно позитивным итогам проведенного опроса по сравнению с IV кварталом 2018 года можно отнести ослабление негативной динамики состояния портфеля заказов (число заключенных договоров) на строительно-монтажные работы и сглаживание неблагоприятных оценок, данных предпринимателями по ожидаемому объему физических работ. Одновременно, сезонную негативную специфику отрасли нарушила тенденция слабого роста среднего уровня загрузки произведенных мощностей, которая, как правило, имеет свойство падать в низкий сезон, восполняя утраченные позиции в последующие более активные для подрядной деятельности периоды.

В текущем квартале возобновилась тенденция увеличения цен — как на приобретаемые строительные материалы, так и на строительно-монтажные работы. Более 70% представителей строительного бизнеса отметили рост по сравнению с предыдущим кварталом цен на строительные материалы, что вызвало повышение расценок на оказываемые услуги.

Производственная программа. Обеспеченность заказами. Физический объем работ

Согласно результатам опроса, в I квартале 2019 года в строительной отрасли впервые с 2015 года зафиксировано самое заметное снижение неблагоприятных оценок, характеризующих состояние портфеля заказов (число заключенных договоров).

В частности, в организациях сохранилась тенденция ослабления негативной динамики числа заключенных договоров, набранная в течение 2018 года, что позволило выйти на лучший результат с 2015 года. Следует отметить, что еще в аналогичном периоде 2017 года их сокращение констатировали почти 30% руководителей организаций, в течение двух лет они снизились до 20%. Баланс оценок изменения показателя скорректировался относительно IV квартала 2018 года сразу на 4 п.п. до (-1%).

На момент опроса средняя обеспеченность строительных организаций заказами составила 7 месяцев, что на 1 месяц продолжительнее, чем в IV квартале 2018 года. Наибольшая доля (26%) предприятий имели в своем портфеле договоры на срок от 1 до 3 месяцев, 14% — более года.

Вместе с тем, фоновое улучшение спросовой ситуации на строительные услуги не оказало позитивного влияния на выполненный организациями «физический объем работ». В I квартале по сравнению с предшествующим с 29 до 34% возросла доля подрядных организаций, руководители которых сообщали об уменьшении объемов работ, в результате баланс оценок изменения данного показателя составил (-12%) против (-7%).

Одновременно, прогнозы наращивания производственной деятельности во II квартале были поддержаны заметным ростом позитивно настроенных респондентов, доля которых увеличилась с 24 до 33% (баланс оценок изменений физического объем работ составил +17 против +7% кварталом ранее).

Рис. 2. Динамика оценок изменения числа заключенных договоров

и физического объема работ в строительных организациях

балансы, в процентах

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ, Росстат

В I квартале 2019 года в строительном секторе экономики средний уровень загрузки производственных мощностей по сравнению с предыдущим кварталом увеличился на 1 п. п., составив 61% (59% в I квартале 2018 года). Наибольшая доля (23%) организаций использовала мощности на уровне от 51 до 60%, 14% — на уровне свыше 90%.

Оценивая производственные мощности, девять из десяти руководителей строительных организаций сообщили, что относительно ожидаемого спроса на строительные работы в ближайшие 12 месяцев имеющихся производственных мощностей будет достаточно.

Рис. 3. Динамика среднего уровня загрузки производственных мощностей

в строительных организациях,

в процентах

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ, Росстат

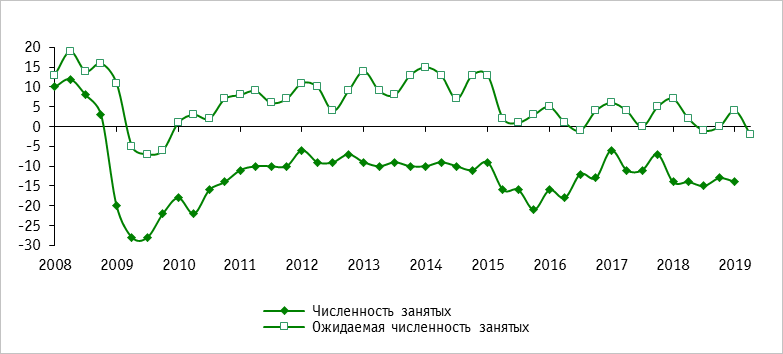

Численность занятых

Слабый всплеск улучшения деловой конъюнктуры в части спросовой ситуации на строительные услуги, не оказало принципиального влияния на состояние отраслевого рынка труда. В строительных организациях сохранилась устойчивая тенденция выбытия персонала, что отражает преобладающая доля респондентов (60%), продолжающих констатировать отсутствие изменений в динамике данного процесса.

Тем не менее, баланс мнений предпринимателей, обусловленный текущими тенденциями сокращения и найма персонала, подвергся незначительной корректировке, снизившись по сравнению с IV кварталом на 1 п.п. до (-14%) за счет увеличения до 27% доли подрядных организаций, руководители которых сокращали штаты.

Представители строительного бизнеса менее позитивно, нежели кварталом ранее, оценивали ближайшие изменения на рынке труда (баланс оценки ожидаемого изменения численности занятых составил (-2%) против (+4%) в IV квартале 2018 года).

Рис. 4. Динамика оценок изменения численности занятых

в строительных организациях

балансы, в процентах

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ, Росстат

Динамика цен

К важным акцентам в итоговых результатах деятельности в строительном секторе за I квартал, следует отнести разворачивание инфляционной динамики в части ускорения темпов роста цен как на строительные материалы, так и строительно-монтажные работы (СМР). Учитывая практически прямую зависимость ценообразования на строительные услуги от ценовой конъюнктуры, складывающейся на рынке стройматериалов, инфляционная политика строительных фирм вполне очевидна.

В частности, в анализируемом периоде 73% участников опроса отметили рост цен на строительные материалы, 26% — их неизменность и только 1% — их снижение. Кварталом ранее это соотношение составляло 68, 30 и 2%, соответственно. Баланс оценки изменения показателя вырос сразу на 6 п.п. до 72%.

Рис. 5. Динамика оценок изменения цен на строительные материалы

в строительных организациях

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ, Росстат

На фоне возросших цен на приобретаемые стройматериалы о повышении расценок на работы своих организаций в начале года заявили уже 46% предпринимателей против 42% в предшествующем квартале. Баланс оценки изменения показателя увеличился с +39 до +43% (+36% в IV квартале 2018 года).

Рис. 6. Динамика оценок изменения цен на строительно-монтажные работы

в строительных организациях

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ, Росстат

Следует отметить, что в отрасли обозначились достаточно высокие инфляционные ожидания. Так, практически семь (71%) из десяти представителей строительного бизнеса полагали, что во II квартале 2019 года дальнейший рост цен на стройматериалы сохранится, а четверо из десяти (44%) выразили готовность увеличить расценки на работы своих организаций. Кварталом ранее таковых было 68 и 41%, соответственно.

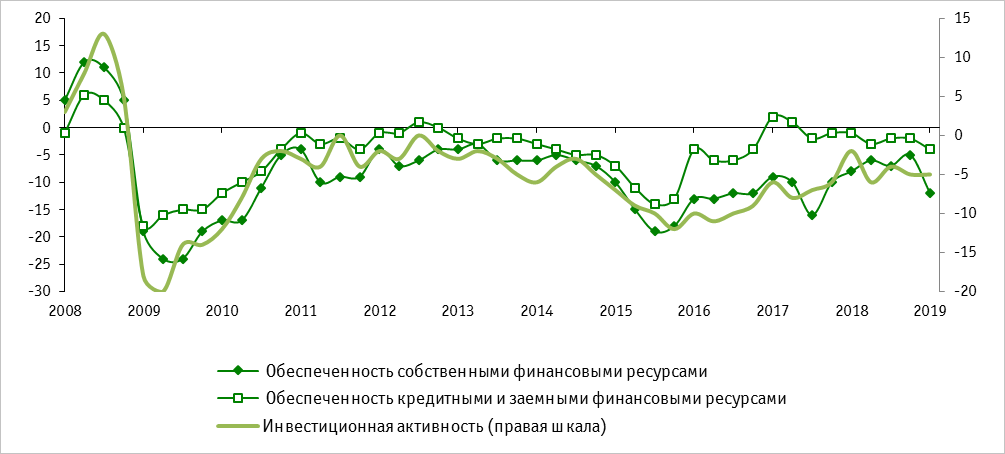

Финансовое положение

Замедление сокращения спроса на строительно-монтажные работы не способствовало улучшению финансового состояния строительных организаций. В отрасли усилилась отрицательная динамика обеспеченности подрядных организаций собственными, а также кредитными и заемными финансовыми ресурсами. Кроме того, впервые за последние полтора года доля руководителей, отмечавшая снижение прибыли превзошла долю тех, кто фиксировал ее рост (20% против 25%).

Одновременно, под давлением сложившейся производственной конъюнктуры, в начале 2019 года производственная и экономическая деятельность в отрасли сопровождалась негативной динамикой инвестиционной активности. Практически в каждой четвертой подрядной организации инвестирование отсутствовало как явление.

Доля организаций, в которых ситуация с собственными средствами ухудшилась, возросла с 15% до 22%. Баланс оценки изменения показателя снизился с (-5%) до (-12%), составив разницу в результатах относительно значения предшествующего квартала на 7 п. п.

Аналогичная тенденция, но несколько меньшего масштаба, прослеживалась и в динамике обеспеченности организаций кредитными и заемными финансовыми средствами. Балансовое значение изменения показателя снизилось по сравнению с предшествующим кварталом на 2 п. п., составив (-4%) за счет роста доли организаций, в которых наблюдалось снижение заимствования финансовых средств. При этом практически каждый четвертый (24%) участник опроса не пользовался «длинными» кредитами.

Результаты проведенного опроса свидетельствуют о том, что в отрасли сохранилась негативная динамика инвестиционной активности строительных организаций. Как и кварталом ранее, баланс оценки изменения данного показателя составил (–5%).

Рис. 7. Динамика оценок изменения обеспеченности

собственными, кредитными и заемными финансовыми ресурсами,

инвестиционной активности в строительных организациях

балансы, в процентах

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ, Росстат

На момент опроса средняя обеспеченность организаций отрасли финансированием увеличилась на 1 месяц и составила 6 месяцев. Наибольшая доля (29%) предприятий была профинансирована на срок от 1 до 3 месяцев, 12% компаний — более года.

Ближайшие перспективы изменения финансового состояния подрядных организаций представители строительного бизнеса оценивали значительно оптимистичнее, чем в предыдущем квартале. Так, баланс мнений респондентов об изменении обеспеченности организаций собственными средствами в следующем квартале составил (+13%) против (+6%) кварталом ранее.

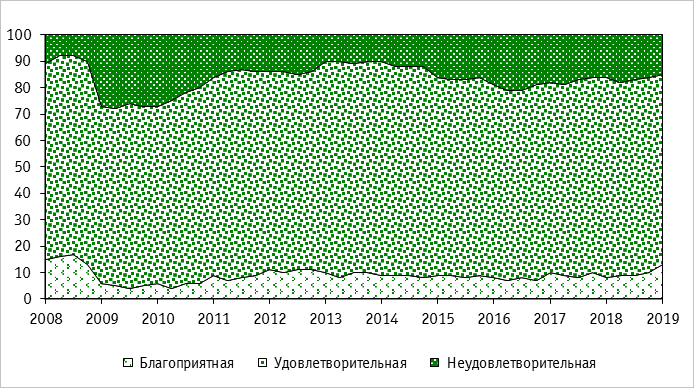

Экономическая ситуация в строительных организациях

Исходя из сложившейся деловой конъюнктуры и мнений руководителей строительных организаций, можно констатировать, что в I квартале 2019 года в отрасли несколько улучшились оценки состояния общей экономической ситуации. По сравнению с IV кварталом баланс оценки показателя вырос на 4 п. п. и составил (-2%).

Третий квартал подряд наблюдается рост доли предпринимателей, характеризующих состояние своих организаций как «благоприятное» (13%). Доля респондентов, назвавших ситуацию «неудовлетворительной», составила 15%. Практически семь (72%) из десяти представителей строительного бизнеса назвали сложившуюся ситуацию «удовлетворительной».

Оценивая перспективы изменения экономической ситуации во II квартале 2019 года, девять (90%) из десяти участников опроса были уверены, что общее экономическое состояние их организаций не ухудшится.

Рис. 8. Динамика оценок экономической ситуации в строительных организациях

доля организаций от их общего числа, в процентах

Источник: ЦКИ ИСИЭЗ НИУ ВШЭ, Росстат

Факторы, ограничивающие производственную деятельность строительных организаций

Исходя из итогов проведенного опроса, можно сделать вывод о том, что в I квартале 2019 года основным фактором, лимитирующим экономическую деятельность организаций, как и ранее, оставался «высокий уровень налогов». Причем рост его влияния отмечали 45% предпринимателей, что на 7 п. п. больше, чем в IV квартале 2018 года. Кроме того, возросла доля руководителей подрядных организаций, ссылающихся на «недостаток финансирования» (27% против 21% кварталом ранее) и «недостаток заказов на работы» (28% против 27%).

В текущем квартале уменьшилась частота упоминания такого фактора, как «высокая стоимость материалов, конструкций и изделий» и «неплатежеспособность заказчиков» (28% и 21% респондентов против 30% и 25% кварталом ранее). Снизилась распространенность таких факторов, как «недобросовестная конкуренции со стороны других строительных фирм» (21% против 26% кварталом ранее), «высокий процент коммерческого кредита» (15% против 17% кварталом ранее) и «недостаток квалифицированных рабочих» (10% против 12% кварталом ранее).

В I квартале 2019 года только 4% руководителей заявили об отсутствии влияния ограничительных факторов на деятельность своих организаций.

Рис. 9. Оценки факторов, ограничивающих производственную деятельность

строительных организаций

Доля организаций от их общего числа, в процентах

Источник: Росстат

Мнение эксперта

«Следует обратить внимание, — отметил, комментируя результаты исследования, директор Центра конъюнктурных исследований Института статистических исследований и экономики знаний НИУ ВШЭ Георгий Остапкович (на фото), — что дополнительный существенный объем строительных работ (около 600 млрд руб.), выявленный Росстатом в конце 2018 года (по-видимому, в основном за счет включения накопленных за все предыдущие годы объемов строительства Ямал-СПГ), может оказать «медвежью услугу» при статистической оценке темпов роста в текущем году не только строительства, но и ВВП в целом.

Фото: www.realty.interfax.ru

Своим досчетом (вполне допускаю, что частично справедливым) объемов строительства в конце прошлого года Росстат значительно поднял сравнительную базу для расчета 2019 года. При столь высокой базе сравнения экономическому виду деятельности «Строительство» будет крайне сложно выйти на позитивные темпы роста в текущем году. Тем более что в текущем году пока не просматривается окончательное завершение строительства и, соответственно, отражение их объемов в статистической отчетности, таких крупных объектов, как Ямал-СПГ.

Увеличение темпов роста ВВП в 2018 году (2,3%) примерно на 0,5% по сравнению с прогнозными значениями Минэкономразвития РФ справедливо объяснило влиянием разовых факторов, при этом сообщив, что данный рост не является устойчивым. Видимо к разовым факторам были отнесены, в первую очередь, «статистическая удача», произошедшая в конце прошлого года со строительством, акцентированный выше ожидаемого рост чистого экспорта за счет роста мировых цен на углеводороды и низкий объем закупок по импорту.

Фото: www.pbs.twimg

Скорее всего, ни от строительства, ни от экспорта, таких «подарков» в 2019 году не предвидится. Исходя из оценки текущей макроэкономической ситуации, Минэкономразвития РФ ставит таргет по ожидаемым объемам роста экономики в 2019 г. на уровне 1,3—1,5%. Это вполне реальный рост даже с учетом того, что «Строительство» по ряду причин, изложенных выше, не будет активным участником в достижении данных значений. Однако, к сожалению, ожидаемый различными экспертами рост экономики в текущем году в районе 1,5% слабо коррелирует с задачей выхода российских темпов роста экономики на уровень среднемировых (3,5%).

Исходя из итогов строительной деятельности в 2018 году, особое беспокойство, несмотря на фантастический рост отрасли в целом на 5,3%, вызывает фактически провальный результат жилищного сегмента отрасли. По данным Росстата в прошлом году подрядчики построили 75,3 млн. м2 общей площади жилых помещений — это худший результат за последние 5 лет. Надо заметить, что и в текущем году строители продолжают показывать отрицательные темпы роста ввода жилья (январь-февраль 2019 года к январю-февралю 2018 года — 90,6%).

Фото: www.szaopressa.ru

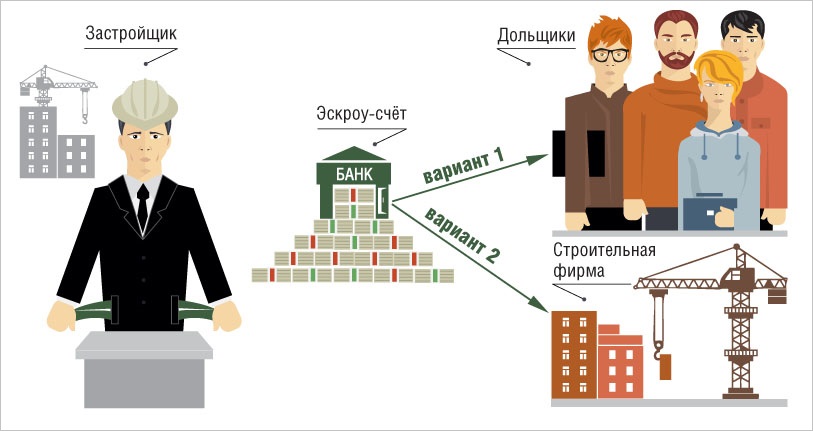

В первую очередь подобный спад деловой активности в жилищном строительстве вызван глубокой зоной неопределенности, в которую попало большинство строительных компаний из-за серьезных законодательных перестроений, связанных с переходом на проектное финансирование и эскроу-счета.

Цели подобного маневра вполне благородные — защита населения от различных рисков, характерных для долевого строительства, и повышение профессионализма строителей (правда, тех, которые останутся на рынке в результате всех этих юридических и нормативных пертурбаций).

Ясно одно: пора заканчивать с этим нормотворчеством и устанавливать, пусть даже жесткие, но окончательные правила игры для жилищного строительства. Причем объявить всем, что эти правила не будут меняться, как минимум, ближайшие 4—5 лет. Это даст возможность девелоперам более адекватно строить бизнес-планы на перспективу.

Фото: www.chernovik.net

Понятно, что игра по новым правилам на начальном этапе содержит много рисков: частичная разбалансировка рынка; снижение количества вводимых объектов; уход с рынка большого числа участников и, соответственно, заморозка уже начатых проектов; рост цен на жилье. Все эти негативные последствия реформы преодолимы в течение одного-двух лет при четкой организации взаимодействия всех структур, включенных в выполнение жилищных программ для населения, особенно уполномоченных банков и подрядчиков. Пока по этому направлению полной ясности нет.

Наибольшие трудности, по-видимому, появятся у банков при проведении процедуры правильности определения рисков при кредитовании строительства. Учитывая, что таких специалистов и кредитных аналитиков по оценке строительных рисков крайне мало, не исключено, что данная процедура будет занимать массу времени, связанного со сбором у застройщиков огромного количества документов.

Фото: www.адвокат-кульмин.рф

Причем не исключено, что в результате всех этих процедур при проявлении даже относительной неопределенности в целях минимизации риска банки откажут в предоставлении кредитов, тем более если у банков стоит целая очередь из подобных клиентов.

Значит, застройщикам необходимо предусмотреть в своем штате специалистов-переговорщиков, которые были бы способны убедить и мотивировать банкиров в предоставлении кредита, даже при возникновении спорных вопросов.

Очевидные негативные тенденции и ожидаемые сбои в жилищном строительстве ставят под вопрос выполнение одной из самых амбициозных и социально ориентированных целей, поставленных Президентом России — рост объема ввода жилья в ближайшие годы до 120 млн кв. м в год.

Фото: www.stroypuls.ru

В связи с последними событиями, наблюдаемыми на рынке строительства жилья, возникает масса проблем, связанных с выполнением данного поручения. Например, если даже предположить, что задачу удастся выполнить, то при вводе 120 млн кв. м в год необходимо иметь проектную нагрузку на уровне минимум 150 млн кв. м при стоимости ввода жилья для среднего застройщика около 50 тыс. руб. за 1 кв. м. Значит, банки должны кредитовать девелоперам более 7 трлн руб. в год. В сегодняшних макроэкономических реалиях подобная задача оценочно представляется невыполнимой.

Неясно, каким образом люди на фоне падающих уже пятый год подряд реальных располагаемых доходов смогут купить такие объемы жилья. Притом что большая часть высокодоходного населения уже давно приобрела необходимую им недвижимость. Значит, на расширенный рынок жилья преимущественно выйдет средне- и низкодоходное население. Понятно, что часть расходов возьмет на себя государство, особенно по линии реновации, но даже изыскание остальной суммы для домашних хозяйств будет крайне затруднительно.

Для проектного ввода жилья в 150 млн кв. м в год необходимо увеличить объемы ввода по сравнению с 2018 годом в два раза. Значит, пропорционально надо повысить загрузку строительных мощностей, расширить обеспеченность строительной техникой, увеличить численность занятых.

Даже если предположить, что произойдет акцентированный рост производительности труда в отрасли, в Россию приедут «дивизии» иностранных специалистов из ближнего зарубежья (правда, малоквалифицированных) на помощь нашим строителям, при этом из «тени» выйдут все неформалы, которые сегодня строят дачи, заборы, бани и другие объекты для населения без оформления юридических документов, все равно, изыскание таких резервов — сложная задача.

Фото: www.cdn.fishki.net

Не очень понятно, как производители стройматериалов смогут быстро и качественно увеличить мощности по созданию соответствующей продукции под резко увеличившийся спрос со стороны девелоперов — после всех проведенных ими оптимизаций в период более чем трехлетней рецессии и застоя отрасли.

При этом необходимо отдавать себе отчет, что ипотека, жилищное строительство, покупка жилья с макроэкономической точки зрения — это все потребление, а не инвестиции. Покупка жилья — это расход капитала, а экономический рост возможен только при инвестициях в капитал, которого пока нет. Интенсификация банковского кредитования, связанного со строительством и покупкой жилья, замедляет экономический рост, потому что банки пропорционально сокращают заемные финансовые средства, потенциально предназначавшиеся для развития бизнеса.

Любое стимулирование потребления приводит к уменьшению инвестиций в производство, а именно рост производства является основным фактором повышения реальных доходов населения, представляющих сегодня важнейшую проблему для российской экономики.

Нельзя забывать, что интенсивный отток капитала на рынок жилья, наблюдавшийся в США и ряде других стран в 2001—2007 году, вместо того, чтобы стать локомотивом новой предпринимательской активности, стал причиной рецессии в экономике. В результате в 2008 году разразился мировой финансово-экономический кризис.

Фото: www.hhg.com.au

В последнее время в ряде центральных СМИ появилась информация о том, что «Строительство» является чуть ли не лидером по использованию теневой экономики в своей деятельности. Видимо, для подобных выводов есть определенные основания. Тем более, среди различных экспертов, утверждающих о наличии данного явления, есть такое высококомпетентное ведомство, как Банк России.

Конечно, строительство является одним из самых крупных пользователей наличных средств, в том числе незаконно обналиченных. В строительстве существенную долю занимает коррупционная составляющая. В отрасли существует масса процедур, не связанных с созданием прибыли и добавленной стоимости в самом строительстве, начиная от получения разрешения на возведение объектов и заканчивая проблемами, связанными с подключением готовых объектов к электросетям.

По ходу строительства девелоперам приходится преодолевать массу административных барьеров, зачастую вызванных избыточно установленными нормами и правилами, особенно при найме на работу иностранных специалистов из ближнего зарубежья. В строительстве можно зарыть и заштукатурить тяжело контролируемые невыполненные объемы работ или поменять «сортаменты» стройматериалов на более дешевые.

Преодоление часто искусственно созданных административных барьеров людьми, стоящими на «кормлении» у строительства, девелоперам обходится в серьезные финансовые издержки. Естественно, если позволяет конкуренция, они частично закладывают эти затраты в конечную стоимость объекта или сами идут на встречные «хитрости» для минимизации административных убытков. В результате совместных неправедных действий людей, имеющих прямое и косвенное отношение к строительству, в отрасли, наверное, действительно присутствует заметная теневая составляющая.

Вместе с тем, несмотря на целый корпус проблем, сопровождающих функционирование строительства, данная отрасль остается одним из самых социально ориентированных видов экономической деятельности. В 2018 году строительство создало 6% добавленной стоимости в структуре ВВП страны. В прошлом году в строительстве работало около 8,5% людей, занятых в экономике. Причем, учитывая не самую высокую технологичность отрасли, в строительстве находят себе работу люди с различным уровнем образования, знаний и компетенций. И, главное, в производственном строительстве один рабочий реально, а не на бумаге, создает в среднем примерно 6—7 новых рабочих мест, а люди, занятые на строительстве жилых объектов, значительно улучшают качество жизни населения страны», — резюмировал Директор ЦКИ ИСИЭЗ НИУ ВШЭ Георгий Остапкович.

Фото: www.issek.hse.ru

[1]Выборка репрезентативна по территориальному признаку, а также по различным группам организаций по численности занятых и формам собственности.

[2]Проведена сезонная корректировка временных рядов показателей деятельности строительных организаций.

[3]Баланс — разность долей респондентов, отметивших «увеличение» и «уменьшение» значения показателя по сравнению с предыдущим периодом, или разность долей респондентов, отметивших уровень показателя как «выше нормального» и «ниже нормального» в отчетном периоде, в процентах.

Другие публикации по теме:

Факторы, ограничивающие деятельность российских строителей: мнение экспертов ВШЭ

Минэкономики и Росстат объяснили новогодние чудеса в строительной статистике: комментарий эксперта

Обзор состояния делового климата в строительной отрасли в III квартале 2018 года

Обзор состояния делового климата в строительной отрасли во II квартале 2018 года

Обзор состояния делового климата в строительной отрасли в I квартале 2018 года

Опрос руководителей строительных организаций в IV квартале: в ожидании роста

Застройщиков-банкротов за ноябрь стало на 8% больше

Опрос руководителей строительных организаций в III квартале: в конце тоннеля забрезжил свет

Росстат: объем строительных работ продолжает расти

Росстат: выручка строительных компаний растет уже третий месяц