Спустя три года после предыдущей публикации на эту традиционно интересующую читателей портала ЕРЗ.РФ тему генеральный директор Общероссийского общественного фонда «Центр качества строительства» Николай МАЛЫШЕВ по нашей просьбе подготовил актуализированную статью о требованиях, предъявляемых к зданиям и сооружениям.

Фото: t.me/mkhusnullin

При вводе в эксплуатацию объекта капитального строительства (ОКС) у застройщиков могут возникать проблемы, связанные с несоответствием возведенного по утвержденному проекту объекта новым требованиям законодательства. Поскольку процесс проектирования и строительства часто занимает продолжительное время, то обязательные требования к зданиям (сооружениям) и условиям застройки в этот период могут меняться. Вправе ли органы власти настаивать на приведении в соответствие с новыми требованиями (ограничениями) возведенного объекта, если его строительство было начато до появления таких требований (ограничений)?

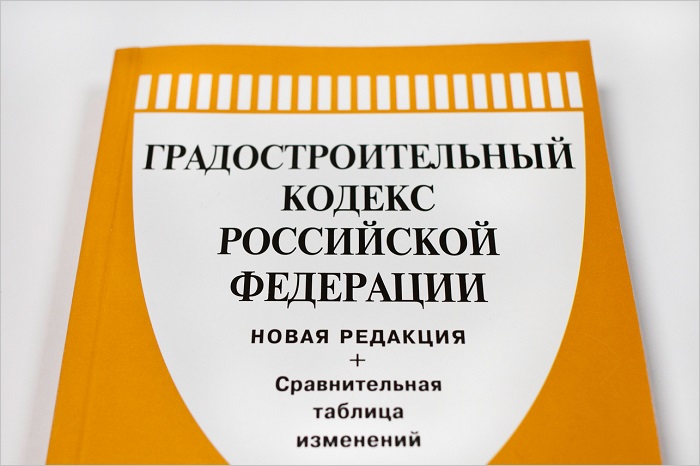

Ответ на этот вопрос дать непросто, поскольку в Градостроительный кодекс Российской Федерации (далее ГрК РФ) были внесены изменения летом 2018 года (см. федеральные законы от 03.06.2018 340-ФЗ и 342-ФЗ), которые сильно запутали ситуацию. В декабре 2020-го, а также в мае 2022 года (см. 468-ФЗ от 29.12.2020 и 124-ФЗ от 01.05.2022) были внесены дополнения (переходные положения) уже в другой законодательный акт (191-ФЗ от 29.12.2004 «О введении в действие Градостроительного кодекса РФ»), но это позволило разрешить сложившуюся ситуацию лишь отчасти.

Попробуем разобраться во всем по порядку.

В свое время СНиП 12-01-2004 «Организация строительства» (п. 3.5) предусматривал достаточно простой поход:

• строительство должно вестись по согласованной и утвержденной в установленном порядке проектной документации (ПД), прошедшей экспертизу;

• по истечении трех лет с момента выдачи разрешения на строительство, если необходимо продлить срок его действия, орган местного самоуправления при необходимости может потребовать корректировки ПД в соответствии с изменениями в нормативных документах, касающихся требований безопасности.

С момента вступления в силу ГрК РФ в явном виде не регулировал указанный вопрос, но прослеживалась следующая логика:

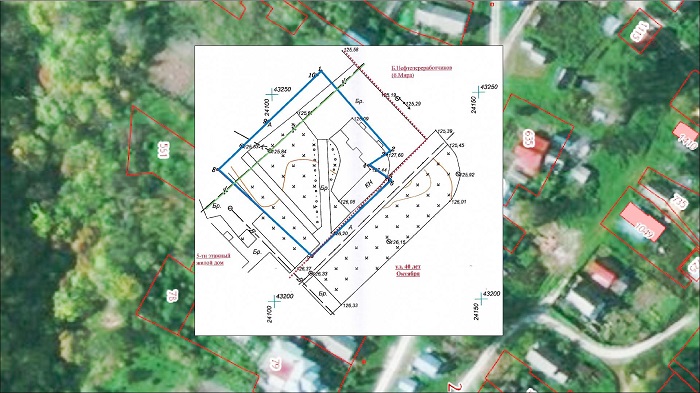

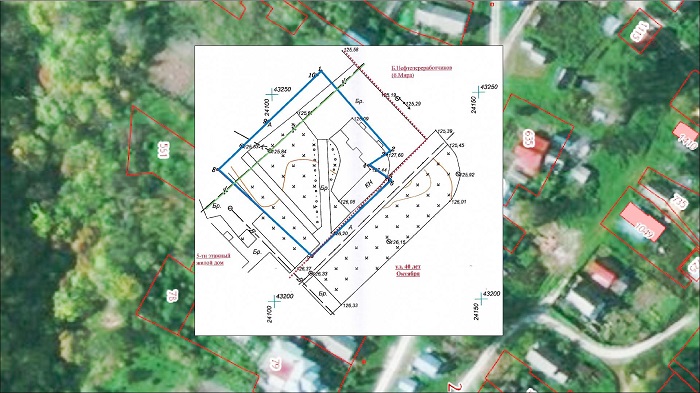

• государство в градостроительном плане устанавливает ограничения для строительства на конкретном земельном участке (ЗУ) и выдает такой документ застройщику;

• разрешение на строительство (РС) выдается государством при условии соответствия утвержденной застройщиком ПД документации требованиям ранее выданного градостроительного плана земельного участка (ГПЗУ);

• разрешение на ввод в эксплуатацию (РВ) выдается государством при условии соответствия возведенного застройщиком объекта требованиям утвержденной ПД, выданных РС и ГПЗУ.

В 2017 году в ГрК РФ проявились нормы, которые установили, что информация, указанная в ГПЗУ, может быть использована для подготовки ПД и получения РС в течение трех лет со дня его выдачи. По истечении этого срока использование информации, указанной в ГПЗУ, в таких целях не допускается. Значит, застройщику потребуется получить градостроительный план заново, и, возможно, требования к возводимому объекту поменяются, что будет отражено в новом ГПЗУ.

Фото: © Victoria Demidova / Фотобанк Лори

При этом установленные ГрК РФ с 1 января 2017 года основания для отказа в выдаче РС или РВ предопределяли необходимость соответствия ПД (ч. 13 ст. 51) или возведенного объекта (ч. 6 ст. 55) установленным на дату выдачи градостроительного плана[1] земельного участка:

• требованиям градостроительного регламента, проекта планировки территории и проекта межевания территории (далее — градостроительные требования);

• разрешенному использованию земельного участка (ЗУ) и (или) ограничениям, установленным в соответствии с земельным и иным законодательством РФ (далее — ограничения земельного и иного законодательства).

Таким образом, до августа 2018 года возведенный ОКС должен был соответствовать проекту, а также градостроительным требованиям, ограничениям земельного и иного законодательства, которые служили исходными данным для проектирования (действовали на момент выдачи ГПЗУ). ГрК РФ не предусматривал возможности отказа в выдаче РВ, если объект был построен по утвержденному проекту в соответствии с полученным РС, но не соответствует каким-то новым требованиям (ограничениям), действующим на момент ввода такого объекта в эксплуатацию.

В августе 2018 года нормы ГрК РФ в этой части существенно изменились.

Согласно ч. 13 ст. 51 ГрК РФ при выдаче РС проект должен соответствовать:

• установленным на дату выдачи ГПЗУ градостроительным требованиям;

• установленным на дату выдачи РС ограничениям земельного и иного законодательства.

В соответствии с ч. 6 ст. 55 ГрК РФ при выдаче РВ объект должен соответствовать:

• установленным на дату выдачи ГПЗУ градостроительным требованиям;

• установленным на дату выдачи РВ ограничениям земельного и иного законодательства.

Вывод: в отличие от градостроительных требований, которые остаются неизменными для застройщика в процессе строительства, изменения ограничений земельного и иного законодательства могут послужить причиной отказа в выдаче разрешения на ввод в эксплуатацию.

Единственное и временное[2] исключение предусмотрено п. 5 ч. 6 ст. 55 ГрК РФ для случая, если новые ограничения к использованию ЗУ предусмотрены решением об установлении или изменении зоны с особыми условиями использования территории (ЗОУИТ) и строящийся (реконструируемый) ОКС, в связи с размещением которого установлена или изменена ЗОУИТ, не введен в эксплуатацию.

Указанное исключение также подтверждает вывод о том, что перечень ограничений земельного и иного законодательства, которым должен соответствовать вводимый в эксплуатацию ОКС, может быть достаточно широким. Как минимум, к ним относятся ограничения, связанные с нахождением возводимых ОКС в границах ЗОУИТ (ст. 105 Земельного кодекса РФ предусматривает 28 видов таких зон).

В этой части застройщик должен принимать на себя риск невозможности ввода в эксплуатацию объекта, возведенного по утвержденному проекту в соответствии с полученным РС, из-за дополнительных ограничений использования ЗУ, которые возникли за время строительства объекта.

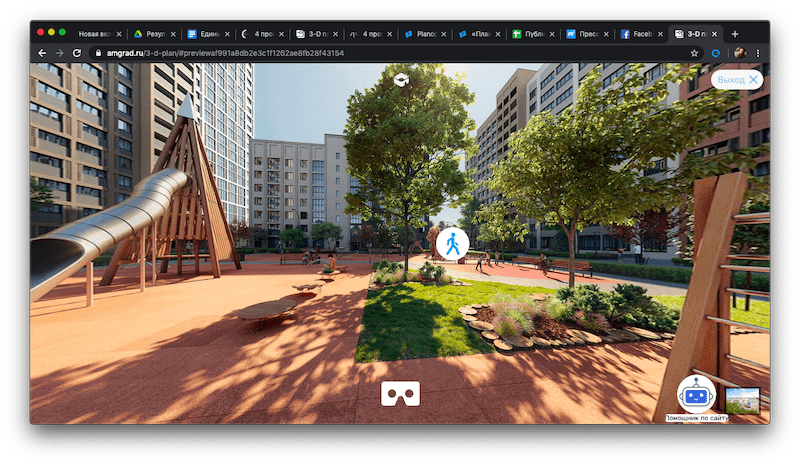

Фото: archibog.ru

Следует также учитывать, что на практике соответствие проектных решений требованиям законодательства может обеспечиваться застройщиком не на дату выдачи разрешения на строительство, а на момент проведения обязательной экспертизы проекта (последующие корректировки проектной документации могут повлечь необходимость проведения дополнительной процедуры повторной экспертизы).

При этом напомним, что предметом экспертизы проектной документации является не оценка соответствия проектной документации градостроительным требованиям, ограничениям земельного и иного законодательства, а оценка соответствия проекта требованиям технических регламентов (иных требований безопасности) и результатам инженерных изысканий.

Согласно Техническому регламенту о безопасности зданий и сооружений (384-ФЗ), а также принятым на его основании подзаконным актам Правительства РФ проектная документация, по общему правилу, должна была соответствовать обязательным требованиям национальных стандартов и сводов правил, действующим на момент подачи документации на экспертизу (в дальнейшем в качестве дополнительного критерия также стал учитываться момент начала разработки проектной документации).

При этом в августе 2018 года ст. 49 ГрК РФ была дополнена частью 5.2, которая на уровне закона по-новому урегулировала вопрос.

Положения части 5.2 ст. 49 ГрК являются универсальными и распространяются не только на требования технических регламентов, но и на другие обязательные требования, которые входят в предмет экспертизы ПД (санитарно-эпидемиологические требования, требования в области охраны окружающей среды, требования промышленной безопасности и др.).

Так, при проведении экспертизы проектной документации ОКС, не являющегося линейным объектом, осуществляется оценка ее соответствия требованиям технических регламентов (иных требований безопасности), действовавшим на дату выдачи ГПЗУ, на основании которого была подготовлена такая проектная документация, при условии что с указанной даты прошло не более полутора лет.

При проведении экспертизы ПД линейного объекта осуществляется оценка ее соответствия требованиям технических регламентов (иных требований безопасности), действовавших на дату утверждения проекта планировки территории, на основании которого была подготовлена такая ПД, при условии что с указанной даты прошло не более полутора лет.

В случае если с даты выдачи ГПЗУ или даты утверждения проекта планировки территории прошло более полутора лет, при проведении экспертизы ПД осуществляется оценка ее соответствия требованиям технических регламентов (иных требований безопасности), действовавших на дату поступления проектной документации на экспертизу.

Фото: edsro.center

При проведении экспертизы ПД линейного объекта, для строительства, реконструкции которого не требуется подготовка документации по планировке территории, осуществляется оценка соответствия данной ПД требованиям технических регламентов (иных требований безопасности), действовавших на дату поступления ПД на экспертизу.

К сожалению, указанные нормы ч. 5.2 ст. 49 ГрК РФ не учитывают тот факт, что обязательные требования могут меняться к выгоде застройщика (включая случай сокращения объема обязательных требований). Застройщик может быть заинтересован в разработке ПД и ее экспертизе на соответствие новым требованиям нормативных документов, но не имеет на это права, если с даты выдачи ГПЗУ или даты утверждения проекта планировки территории прошло менее полутора лет (в некоторых случаях указанный срок увеличивается до 2,5 лет)[3].

Чтобы обойти указанное ограничение, застройщику остается только заново получать ГПЗУ (существует риск включения новых требований) либо утверждать проект планировки территории взамен ранее утвержденного документа.

Законодательством о градостроительной деятельности с момента принятия ГрК РФ и до настоящего времени не устанавливается обязанность застройщика осуществлять корректировку ПД (в том числе при продлении срока действия РС) в соответствии с нормативными требованиями, изменившимися в процессе строительства объекта.

При этом только 27 июня 2019 года в ч. 5.2 ст. 49 ГрК РФ были внесены поправки, в явном виде установившие, что в ходе строительства при повторной экспертизе ПД (экспертном сопровождении) проводится оценка соответствия измененных проектных решений обязательным требованиям, которые действовали (были применены) на момент проведения первоначальной экспертизы ПД.

С этого момента фактически утратили свою силу спорные нормы, которые содержались в пункте 45 Положения об организации и проведении государственной экспертизы проектной документации и результатов инженерных изысканий (утверждено Постановлением Правительства РФ №145 от 05.03.2007) и косвенно допускали возможность произвольно предъявлять новые (изменившиеся) требования законодательства к проектным решениям при проведении повторной экспертизы ПД (в случае корректировки проекта). При этом новый пункт 45.11 указанного Положения не только дублирует норму ч. 5.2 ст. 49 ГрК РФ, но и дополняет ее новацией, которая позволяет застройщику в ходе строительства по собственной инициативе корректировать проект и проходить повторную экспертизу по новым (изменившимся) требованиям законодательства.

Фото: potok-montazh.ru

Следует учитывать и то, что получение РВ не всегда гарантирует дальнейшую беспроблемную эксплуатацию такого объекта. Из-за длительного периода строительства введенный в эксплуатацию объект может уже не соответствовать законодательным требованиям к безопасной эксплуатации, которые могут отличаться от норм, учтенных на стадии проектирования. Вопрос особенно актуален, если в отношении отдельных видов объектов (например, опасные производственные объекты) или конкретных видов безопасности (например, требования пожарной безопасности) предусмотрен государственный надзор на стадии эксплуатации.

В связи с этим принципиально важным является вопрос соответствия норм градостроительного законодательства, устанавливающих требования к возводимым объектам, и положений отраслевого законодательства, которые определяют требования к безопасной эксплуатации таких объектов. Разумным представляется подход, заложенный в ч. 1 ст. 42 Технического регламента о безопасности зданий и сооружений, который предусматривает приведение объекта в соответствии с новыми требованиями безопасности в плановом режиме в ходе его очередной реконструкции или капитального ремонта.

Согласно Федеральному закону 468-ФЗ от 29.12.2020, ст. 4 191-ФЗ «О введении в действие Градостроительного кодекса РФ» дополнена частью 10, которая содержит несколько переходных положений (в текущей редакции действуют до 1 января 2025 года). Переходные положения распространяются на объекты капитального строительства, разрешения на строительство которых выданы до 1 января 2023 года, а разрешения на ввод в эксплуатацию не выданы.

Наиболее важная норма устанавливает, что возведенный ОКС должен соответствовать ограничениям земельного и иного законодательства, действующего на дату выдачи разрешения на строительство такого объекта (вместо положения ч. 6 ст. 55 ГрК РФ о соответствии возведенного объекта ограничениям земельного и иного законодательства, которые действуют на дату выдачи разрешения на ввод объекта в эксплуатацию).

Таким образом, можно сделать вывод, что изменения каких-либо требований земельного и иного законодательства, произошедшие после выдачи разрешения на строительство объекта (которое должно быть выдано до 1 января 2023 года), не могут послужить причиной отказа в выдаче разрешения на ввод такого объекта в эксплуатацию.

[1] В отношении линейных объектов градостроительные требования определяются положениями утвержденного проекта планировки и проекта межевания территории без привязки к дате выдаче ГПЗУ.

[2] Согласно п. 4 ст. 107 Земельного кодекса РФ приведение разрешенного использования (назначения) и (или) параметров зданий, сооружений в соответствие с ограничениями использования земельных участков, установленными в границах ЗОУИТ, или снос зданий, сооружений, объектов незавершенного строительства, размещение которых в ЗОУИТ не допускается, осуществляется в течение двух лет со дня ввода в эксплуатацию построенного, реконструированного ОКС, в связи с размещением которого установлена или изменена такая зона.

[3] Постановлением Правительства РФ №440 от 03.04.2020 было установлено, что на один год продлевается срок применения проекта планировки территории, ГПЗУ для целей, предусмотренных ч. 5.2 ст. 49 ГрК РФ, в случае, если указанный срок истекает после 6 апреля 2020 года и до 1 января 2021 года. Похожие нормы о продлении срока в 1,5 года в дальнейшем были заложены в Постановление Правительства РФ №575 от 02.04.2022.

Другие публикации по теме:

Порядок ведения реестра объекта капитального строительства

Минстрой разъяснил нюансы изменения назначения объекта капитального строительства

Критерии аналогичности проектируемого объекта капитального строительства

Порядок идентификации объекта капитального строительства

По какому принципу в процессе проектирования и строительства могут меняться требования, предъявляемые к возводимому объекту капитального строительства

Об экспертизе проектной документации объектов капитального строительства, строительство, реконструкция которых планируются в границах зон с особыми условиями использования территорий (ЗОУИТ)

Каким требованиям должен соответствовать возводимый объект капитального строительства

Почему дает сбои система обеспечения безопасности возводимых зданий и сооружений