Обзор состояния делового климата в строительной отрасли во II квартале 2018 года

Руководство Центра конъюнктурных исследований Института статистических исследований и экономики знаний Национального исследовательского университета «Высшая школа экономики» (ЦКИ ИСИ НИУ ВШЭ) любезно предоставило порталу ЕРЗ информационно-аналитический материал о состоянии делового климата в строительстве во II квартале 2018 г. и ожиданиях предпринимателей на III квартал 2018 г.

Фото: www.xxl.ua

Индекс экономического настроения (ИЭН ВШЭ) во II квартале 2018 года

Для расчета Индекса экономического настроения (ИЭН ВШЭ) во II квартале 2018 г индекса использовались результаты обследований 6 тыс. строительных фирм. Долговременные исследования выявили тесную корреляцию ИЭН ВШЭ с индексом физического объема ВВП.

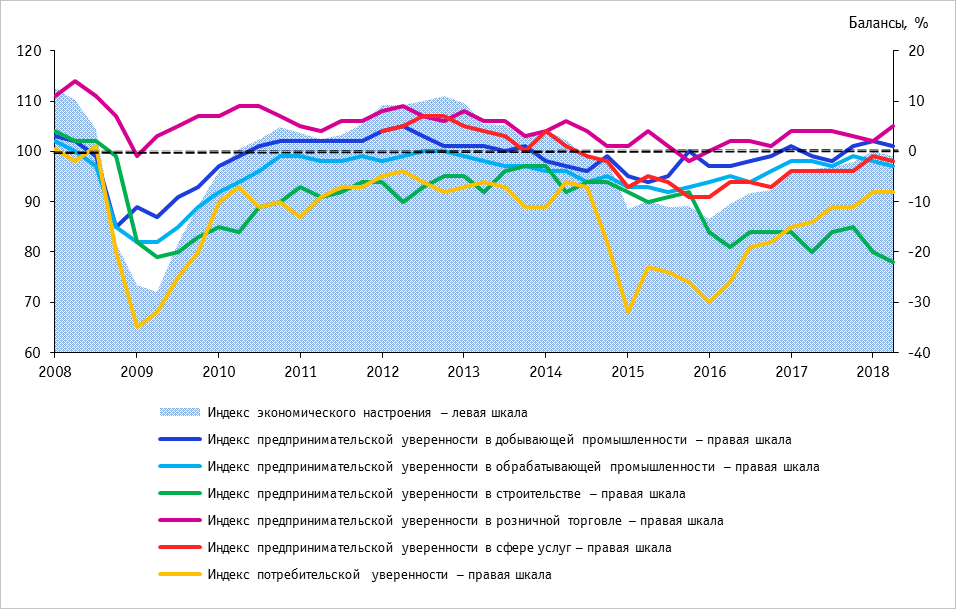

Рис. 1. Индекс экономического настроения (ИЭН ВШЭ). Индексы предпринимательской и потребительской уверенности

Источник: Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ; Росстат

Основные результаты II квартала 2018 года

Индекс предпринимательской уверенности (ИПУ) в строительстве снизился на 2 п. п. и достиг рекордно низкого за последние десять лет значения (-22%); продолжается снижение деловой активности в отрасли.

Рис. 2. Индексы уверенности предпринимателей в базовых секторах экономики1 и потребителей Балансы, %

Источник: Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ; Росстат

Индекс экономического настроения (ИЭН ВШЭ)

Во II квартале 2018 г. ИЭН ВШЭ снизился относительно предыдущего квартала на 0,9 процентных пункта (п. п.) до отметки 99,2. Таким образом, траектория индикатора вновь перешла в зону недостаточно благоприятного делового климата.

Рис. 3. Индекс экономического настроения (ИЭН ВШЭ)

Источник: Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ

Снижение ИЭН ВШЭ во II квартале 2018 г. было обусловлено, в основном, ухудшением деловых настроений руководителей предприятий добывающей промышленности, строительства и сферы услуг. В частности, негативную динамику продемонстрировали оба «строительных» компонента индекса. При этом баланс2 оценок уровня портфеля заказов снизился на 1 п. п. до рекордно низкого за последние тринадцать лет значения (-43%). Баланс оценок ожидаемого изменения численности занятых в подрядных организациях в результате снижения на 3 п. п. до (-1%) покинул зону положительных значений — подобное явление наблюдалось в I квартале 2016 г. и в кризисном 2009 г.

Среди факторов, лимитирующих развитие организаций, во II квартале 2018 г. доминировал недостаточный спрос на продукцию/услуги: его негативное воздействие констатировали около половины респондентов практически из всех наблюдаемых базовых отраслей экономики. Существенно осложняли деятельность организаций также финансовые проблемы, связанные с недостатком собственных средств предприятий и высоким уровнем налогообложения.

Индекс предпринимательской уверенности в строительстве

ИПУ в строительстве3 во II квартале 2018 г. продолжил снижаться; значение индикатора уменьшилось на 2 п. п. относительно предыдущего квартала и достигло рекордно низкой за последние десять лет отметки (-22%).

Негативную тенденцию продемонстрировали оба компонента ИПУ: баланс оценок уровня портфеля заказов снизился на 1 п. п. до (-43%), а баланс оценок ожидаемых изменений занятости снизился на 3 п. п. до (-1%).

Рис. 4. Индекс предпринимательской уверенности в строительстве Балансы, %

Источник: Центр конъюнктурных исследований ИСИЭЗ НИУ ВШЭ; Росстат

Фактически ИПУ в строительстве (-22%) в отчетном периоде повторил значение ИПУ II квартала 2009 г. — эпицентра финансово-экономического кризиса конца 2008 — начала 2009 гг. Исходя из мнений руководителей строительных организаций, одной из главных причин депрессивного поведения отрасли является слабый внутренний спрос на строительные услуги со стороны трех основных инвесторов: государство, корпоративный сектор и население (в меньшей степени).

Государство, хотя и вышло в I полугодии на профицит своего бюджета, но груз финансовой ответственности перед социальной, производственной и оборонной сферой пока не дает возможности дополнительно увеличить затраты в «строительство». Дополнительно, к сожалению, в текущем году не предполагается ввода крупных отраслеобразующих объектов, типа АТЭС, Керченского моста или к ЧМ по футболу 2018 г. С некоторой натяжкой к данной категории объектов можно отнести в текущем году объекты нефтегазовой инфраструктуры, в том числе «Сила Сибири», чисто инфраструктурные проекты, объекты оборонного комплекса и, возможную, активизацию заявленной более года назад реновации.

Корпоративный сектор, входящий в базовые отрасли экономики страны, находится в фазе «позитивной стагнации» (данный термин используется исключительно из-за отставания российских темпов роста от среднемировых), и пока время для большинства экономических агентов для расширения своего производства за счет ввода новых объектов еще не пришло.

Платежеспособность домашних хозяйств и уровень ипотечной ставки пока не позволяют большинству российского населения активно заняться покупкой новой недвижимости в целях улучшения качества своей жизни, хотя в этом направлении в последнее время наблюдаются заметные позитивные тенденции. Вместе с тем, жилищное строительство в текущем году работает крайне нестабильно, показывая совершенно статистически несовместимую помесячную динамику ввода в действие квадратных метров жилья по сравнению с соответствующим периодом прошлого года. В частности, по данным Росстата, темп роста строительства жилья в феврале с. г. составлял 133,8%, а в июне с. г. он упал до 83,1%.

Слабым объяснением выявленного спада темпов роста в жилищном строительстве более чем на 50 п. п. за четыре месяца, может служить наблюдаемый очевидный профицит введенного жилья в отдельных регионах страны. Причем избыток жилья сказывается даже не в общем объеме квадратных метров жилья, а в количестве квартир из-за заметного сокращения в последние годы их средней площади. Подобная схема, возможно, была эффективной в период кризиса реальных доходов домашних хозяйств в 2015—2017 г. г., но сегодня, в период роста реальных доходов, реальных зарплат населения и в целях выполнения майского Указа Президента РФ об увеличении ввода жилья в ближайшей перспективе до 120 млн. кв. м, по-видимому, необходимо увеличивать среднюю площадь вводимых квартир хотя бы до 70—75 кв. м. По данным «Института развития строительной отрасли» средняя площадь возводимых в России квартир составляла в апреле текущего года 49,4 кв. м.

При этом нельзя забывать, что одной из основных текущих проблем для отрасли является не как построить жилье, а как его продать. Постоянные демпинги и скидки, а также пока еще относительно низкая платежеспособность населения привели к тому, что рентабельность строительных работ в I квартале с. г. (2,4%) была самой низкой среди 18 укрупненных видов экономической деятельности (для сравнения рентабельность в «рыболовстве и рыбоводстве» за этот период составила 50,9%). При этом доля убыточных строительных организаций в I квартале с. г. (35,7%) в общем числе организаций в отрасли превышала соответствующий показатель по экономике в целом (34,9%).

Несмотря на экстремальное снижение текущего ИПУ в строительстве (-22%) до кризисных значений II квартала 2009 г., можно с осторожностью предположить, что отрасль достигла «дна» и дальше мы увидим постепенный подъем. Об этом свидетельствуют респондентские оценки строительных индикаторов, не являющихся компонентами ИПУ.

Комментарий директора Центра конъюнктурных исследований Института статистических исследований и экономики знаний НИУ ВШЭ Георгия ОСТАПКОВИЧА:

Фото: www.realty.interfax.ru

«Выявленный во втором квартале 2018 г. перелом позитивного тренда Индекса экономического настроения выглядит несколько неожиданно, — отмечает эксперт. — После девятиквартального подъема ИЭН и выхода Индекса в первом квартале — впервые за последние четыре года — в зону благоприятного делового климата (I квартал — 100,1), ИЭН изменил вектор движения, снизив свое значение на 0,9 пунктов, составив во II квартале 99,2, хотя заметных макроэкономических предпосылок для подобного отрицательного маневра не наблюдалось.

Относительно стабильной в отчетном периоде сохранялась макроэкономическая ситуация в стране, в том числе, и у четырех индикаторов, на которые в первую очередь реагируют предприниматели и потребители — это курсовая и инфляционная составляющие, а также рынок труда и реальные располагаемые денежные доходы населения.

Основными «антидрайверами», повлиявшими на снижение ИЭН, стали капиталоемкие отрасли реального сектора — строительство и добывающая промышленность, а также сфера услуг, представляющая потребительский сегмент экономики. Среди причин ухудшения настроений предпринимателей из этих видов экономической деятельности можно выделить следующие: слабый инвестиционный и потребительский спрос на продукцию и услуги; рост инфляционных ожиданий, в том числе, из-за состоявшегося повышения цен на топливные ресурсы и ожидаемого увеличения ставок НДС; некоторого роста неопределенности экономической ситуации в стране. Причем последний фактор оказывает повышенное давление на строительство и промышленность.

Следует заметить, что строительство в настоящее время является самой беспокойной и, к сожалению, самой депрессивной базовой отраслью экономики и находится в фазе законодательной перестройки, связанной с переходом к проектному финансированию и изменением в правилах долевого строительства. Понятно, что подобные нововведения практически искоренят проблему обманутых дольщиков, но как будут складываться взаимоотношения между застройщиками, подрядчиками и банками неизвестно.

У строителей есть масса других вопросов. Например, какова будет ближайшая динамика «своих» цен на вводимое жилье; когда будет лишь одна стадия продаж — финальная, т.е. самая дорогая; что произойдет с «чужими» ценами на стройматериалы; как будет применяться механизм эскроу-счетов при возникновении форс-мажорных обстоятельств; как будет для застройщиков действовать пункт «один застройщик — одно разрешение»; что произойдет, если у финансирующего банка появятся проблемы; как поведет себя в ближайшем будущем ипотечная ставка при очевидном замедлении снижения ключевой ставки со стороны ЦБ РФ и ряд других вопросов. К сожалению, все эти проблемы дают осторожные основания предполагать, что цена стоимости «квадрата» жилья в ближайшие полтора года может вырасти на 20—25%, интенсифицируя процесс банкротства строительных организаций.

Следует обратить внимание, что строительство наряду с торговлей, являются в настоящее время очевидными лидерами по интенсивности банкротств. Хотя зачастую банкротства в строительстве представляют собой искусственную управленческую схему, проводимую в целях поглощения слабой финансовой подрядной организации более сильной, причем с обоюдного согласия. Вместе с тем, по данным последнего опроса, сегодня на строительном рынке функционирует примерно 17—19% подрядных организаций, находящихся в предбанкротном состоянии4.

В принципе, «созидательное разрушение» в виде банкротств заведомо неэффективных экономических агентов, зачастую создающих отрицательную добавленную стоимость — абсолютно нормальный цивилизованный процесс в условиях рыночной экономики. Главное, чтобы запуск данного механизма не создал излишнего негативного давления на рынок труда и не была пройдена «красная черта», за которой начинается повышенная социальная турбулентность.

Однако у подрядчиков имеется достаточно серьезный механизм, который может ослабить негативные последствия увольнения рабочих в результате возможной интенсификации банкротств: это неформальный рынок труда, где профессия «строитель» находит широкое применения в виде строительства и ремонта для населения дач, квартир, бань, гаражей и других объектов. Конечно, это далеко не самый благоприятный экономический маневр с точки зрения налогообложения и производительности труда, но, как временную схему по недопущению роста безработицы ее можно рассматривать.

Исходя из прогнозных ожиданий участников опроса на ближайшую перспективу, можно предположить, что в третьем и четвертом кварталах текущего года ситуация в строительстве улучшится и, соответственно, ИЭН по итогам 2018 года вновь, возможно, перейдет в зону благоприятного делового климата. Если, конечно, принципиально не ухудшится ценовая конъюнктура на этом отраслевом рынке, не будет наблюдаться повышенной курсовой и инфляционной турбулентности или до конца года будет предпринято излишнее регуляторное давление на предприятия и организации, работающие в отрасли.

Строительство, несмотря на свое рецессионное поведение, похоже уже достигло «дна». Последние статистические данные Росстата показывают, что в отрасли началось некоторое оживление. Выявляемый в ходе конъюнктурных опросов Индекс предпринимательской уверенности в строительстве, хотя и находится в резко негативной зоне, но отдельные индикаторы операционной деятельности начали улучшаться. В частности, это относится к общему физическому объему выполненных работ и к собственным финансовым средствам. Вдобавок, исходя из прогнозов руководителей строительных организаций, в ближайшей перспективе ожидается некоторое оживление инвестиционной активности.

И, пожалуй, главное: последние два месяца наблюдается заметный рост деловой активности в обрабатывающей промышленности в «производстве строительных материалов». Учитывая, что предприниматели из этой отрасли промышленности являются основными экспертами в оценке текущей и ожидаемой ситуации в самом строительстве, можно почти наверняка утверждать, что они никогда не станут расширять деятельность своих предприятий, не будучи уверенными в росте деловой активности в подрядной деятельности. В результате позитивного влияния указанных факторов можно ожидать от подрядчиков «отскока от дна» и выхода строительства до конца года в более благоприятную зону.

Частичным подтверждением данного вывода могут служить и последние данные Росстата об объеме работ, выполненных по виду деятельности «Строительство» за январь-июнь с. г. В частности, темп роста данного показателя за I полугодие 2018 года к соответствующему периоду прошлого года вплотную приблизился к стопроцентному значению, составив 99,0%», — резюмировал эксперт.

Фото: www.issek.hse.ru

[1]По добывающим и обрабатывающим производствам приведены данные за июнь и май 2018 г.

[2]Баланс – разность долей респондентов, отметивших «увеличение» и «уменьшение» показателя по сравнению с предыдущим периодом, или разность долей респондентов, отметивших уровень показателя как «выше нормального» и «ниже нормального» в отчетном периоде; в процентах («нормальный» уровень – достаточный, допустимый, приоритетный для сложившихся условий в период обследований).

[3]Индекс предпринимательской уверенности в строительстве рассчитывается как среднее арифметическое значение сезонно скорректированных балансов оценок уровня портфеля заказов и ожидаемых изменений численности занятых, в процентах.

[4]Организации, у которых на протяжении трех и более кварталов выявляется отрицательная динамика финансовой составляющей (прибыль и собственные финансовые ресурсы), физического объема выполненных работ, числа заключенных договоров (портфель заказов) и численности занятых.

Другие публикации по теме:

Обзор состояния делового климата в строительной отрасли в I квартале 2018 года

Олег Высоцкий (СМ PRO): В ближайшие два-три года ввод жилья может ежегодно сокращаться на 10%

Опрос руководителей строительных организаций в IV квартале: в ожидании роста

Застройщиков-банкротов за ноябрь стало на 8% больше

Опрос руководителей строительных организаций в III квартале: в конце тоннеля забрезжил свет

Росстат: объем строительных работ продолжает расти

Росстат: выручка строительных компаний растет уже третий месяц